Vấn đề của hầu hết các doanh nghiệp trước khi thành lập là không có đủ điều kiện pháp nhân để tiến hành giao dịch thanh toán các chi phí trước thành lập. Như vậy, các chi phí hoặc thuế phát sinh trong giai đoạn trước thành lập sẽ được tính là hợp lý và hợp lệ không? Câu trả lời là Có, với những điều kiện nhất định.

Với nhà đầu tư nước ngoài, các khoản thanh toán hộ các chi phí trước thành lập cho công ty được thành lập tại Việt Nam cần lưu ý quy định như sau:

I. Về hồ sơ, thủ tục:

Nhà đầu tư nước ngoài khi thanh toán thay các chi phí trước thành lập cho các doanh nghiệp Việt Nam cần thực hiện một số thủ tục:

① Sáng lập viên uỷ quyền cho nhà đầu tư nước ngoài thanh toán hộ các chi phí trước thành lập

② Nhà đầu tư nước ngoài lập một tài khoản vãng lai tại Việt Nam

③ Chuyển khoản từ tài khoản vãng lai hoặc tài khoản thanh toán cho nhà cung cấp (Lưu ý, từ 26/6/2019, theo Điều 8 Thông tư 06/2019/TT-NHNN, nhà đầu tư nước ngoài được chuyển tiền từ tài khoản ở nước ngoài hoặc từ tài khoản thanh toán của nhà đầu tư đó mở tại ngân hàng được phép tại Việt Nam để thanh toán các chi phí hợp pháp trong giai đoạn chuẩn bị đầu tư)

④ Sau khi chủ thể Việt Nam thành lập doanh nghiệp, doanh nghiệp Việt Nam thực hiện trả lại tiền cho nhà đầu tư nước ngoài nếu có đầu đủ các chứng từ

a/ Văn bản ủy quyền cho tổ chức, cá nhân chi hộ

b/ Hóa đơn GTGT đứng tên tổ chức, cá nhân được ủy quyền

c/ Chứng từ thanh toán từ doanh nghiệp cho tổ chức, cá nhân được ủy quyền (nếu có hóa đơn trên 20 triệu phải thực hiện chuyển khoản)

Lưu ý trường hợp công ty thực hiện bù trừ chi phí trước khi thành lập doanh nghiệp vào phần vốn góp điều lệ mà phương thức thanh toán này được quy định cụ thể bằng văn bản, để được coi là thanh toán không dùng tiền mặt thì phải có biên bản đối chiếu số liệu và xác nhận giữa hai bên về việc thanh toán bù trừ này. (Tham khảo Công văn 20057/CT-TTHT ngày 17/4/2018 của Cục Thuế TP. Hà Nội)

II. Về thuế

- Khi thực hiện đầy đủ các hồ sơ, thủ tục nêu trên, doanh nghiệp được

- > Kê khai, khấu trừ thuế GTGT đối với những hóa đơn phát sinh trước thành lập doanh nghiệp

- > Những chi phí này được trừ khi tính thuế TNDN.

- > Về thuế nhà thầu, khi doanh nghiệp thanh toán trả lại tiền cho nhà đầu tư nước ngoài sẽ không phát sinh thuế nhà thầu vì đây được coi như một khoản chi hộ và nhà đầu tư nước ngoài không phát sinh thu nhập từ giao dịch này.

III. Các hướng dẫn

Công văn 20057/CT-TTHT:

“Trường hợp công ty thực hiện bù trừ chi phí trước khi thành lập doanh nghiệp vào phần vốn góp điều lệ mà phương thức thanh toán này được quy định cụ thể bằng văn bản, để được coi là thanh toán không dùng tiền mặt thì phải có biên bản đối chiếu số liệu và xác nhận giữa hai bên về việc thanh toán bù trừ này”

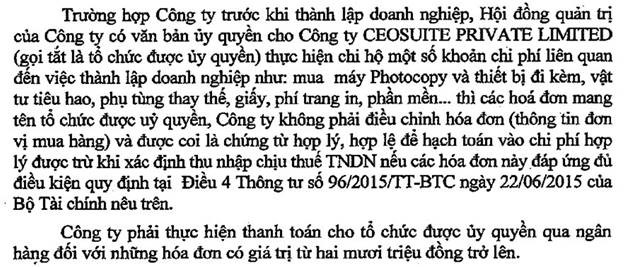

+ Công văn 12423/CT-TTHT

“…, trường hợp trước khi thành lập công ty các sáng lập viên của công ty có văn bản ủy quyền cho Chủ đầu tư của Công ty và một công ty khác tại Việt Nam (gọi tắt là các tổ chức được ủy quyền) thực hiện chi hộ một số khoản chi phí liên quan đến việc thành lập doanh nghiệp, mua sắm hàng hóa, vật tư -> Công ty được kê khai, khấu trừ thuế GTGT đầu vào theo các hóa đơn GTGT đứng tên tổ chức được ủy quyền… Các hóa đơn mua hàng mang tên tổ chức được ủy quyền, Công ty không phải điều chỉnh hóa đơn (thông tin đơn vị mua hàng) và được coi là chứng từ hợp lý, hợp lệ để hạch toán vào chi phí hợp lý được trừ khi xác định thu nhập chịu thuế TNDN…

Trường hợp chủ đầu tư của Công ty tại Thái Lan không kinh doanh tại Việt Nam hoặc không phát sinh thu nhập tại Việt Nam và không thuộc các đối tượng quy định tại Điều 1 Thông tư số 103/2014/TT-BTC nêu trên thì không phải nộp thuế nhà thầu tại Việt Nam.”

Tham khảo công văn hướng dẫn 73172/CT-TTHT ngày 28/11/2016:

Công văn số 6462/CT-HTr ngày 04/02/2016:

Xem công văn 4361/NHNN-QLNH

Như vậy, quy định tại Điều 8 Nghị định 70 áp dụng đối với doanh nghiệp có vốn đầu tư trực tiếp nước ngoài, nhà đầu tư nước ngoài tham gia hợp đồng hợp tác kinh doanh sau khi nhà đầu tư nước ngoài thực hiện các thủ tục về đầu tư với cơ quan quản lý đầu tư. Trong khi đó, Điều 8 Thông tư 06 quy định về việc chuyển tiền để thực hiện hoạt động chuẩn bị đầu tư tại Việt Nam của nhà đầu tư nước ngoài.

Căn cứ quy định tại Điều 8 Thông tư 06, nhà đầu tư nước ngoài được chuyển tiền từ tài khoản ở nước ngoài hoặc từ tài khoản thanh toán của nhà đầu tư đó mở tại ngân hàng được phép tại Việt Nam để thanh toán các chi phí hợp pháp trong giai đoạn chuẩn bị đầu tư.

I. Regarding procedures and documents: Foreign investors, when paying pre-established expenses on behalf of Vietnamese enterprises, need to perform some procedures: ①The Vietnamese entity authorizes foreign investors to pay for established expenses ②Foreign investors set up an offshore bank account in Vietnam ③Transfer from the offshore bank account to supplier ④After the Vietnamese entity establishes an enterprise, Vietnamese enterprises return money to foreign investors if they have enough documents: a/ Authorization document for organizations and individuals to pay for the household b/ VAT invoice in the name of authorized organization or individual c/ Payment vouchers from enterprises for authorized organizations and individuals (if there is an invoice of more than 20 million, a transfer must be made) In the case of company clearing costs before establishing a business in the charter capital that this payment method is specified in writing, to be considered non-cash payment, there must be a record of reconciliation of data and confirmation between the two parties about this clearing. (Refer to Official Letter 20057 / CT-TTHT dated April 17, 2018 of Hanoi City Tax Department) II. About taxes When fully implementing the above documents and procedures, the enterprise is entitled to declare and withhold VAT for invoices incurred before the establishment of the enterprise and these expenses are deducted when calculating CIT. Regarding contractor tax, when the enterprise pays money back to foreign investors, there is no contractor tax because this is considered as a paying-on-behalf and foreign investors do not generate income from this transaction. III. Dispatch: + Dispatch 20057/CT-TTHT: “In case the company performs cost-clearing before the establishment of the enterprise in the charter capital contribution which is specified in writing by the method of payment, to be considered as a non-cash payment, there must be a record of reconciliation of data and confirmation between the two sides about this clearing “ Dispatch 12423/CT-TTHT + VAT: “… in case, before the founding of the company, the founders of the company have written authorization for the Investor of the Company and another company in Vietnam (referred to as authorized organizations) for real. currently paying for some expenses related to the establishment of enterprises, procurement of goods and supplies -> The company is entitled to declare and deduct input VAT according to VAT invoices in the name of the authorized organization. “ + CIT “The purchase invoice with the name of the authorized organization, the company does not have to adjust the invoice (purchase unit information) and is considered a reasonable and valid voucher to record into reasonable expenses when determining income subject to CIT ” + FCT “Where the investor of the Company in Thailand does not do business in Vietnam or does not generate income in Vietnam and does not belong to the subjects specified in Article 1 of Circular No. 103/2014/TT-BTC mentioned above then do not have to pay contractor tax in Vietnam. “

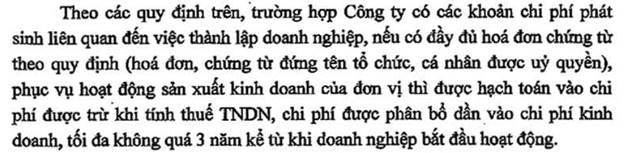

Theo điểm b, khoản 12, điều 14, thông tư 219/2013/TT-BTC quy định:

b) Trước khi thành lập doanh nghiệp, các sáng lập viên có văn bản ủy quyền cho tổ chức, cá nhân thực hiện chi hộ một số khoản chi phí liên quan đến việc thành lập doanh nghiệp, mua sắm hàng hóa, vật tư thì doanh nghiệp được kê khai, khấu trừ thuế GTGT đầu vào theo hóa đơn GTGT đứng tên tổ chức, cá nhân được ủy quyền và phải thực hiện thanh toán cho tổ chức, cá nhân được ủy quyền qua ngân hàng đối với những hóa đơn có giá trị từ hai mươi triệu đồng trở lên.

Theo điều 4, Thông tư 96/2015/TT-BTC quy định:

Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

b) Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

c) Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có chứng từ thanh toán không dùng tiền mặt

Biên soạn: Nguyễn Thị Minh Tâm – Tư vấn viên

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040