Bạn hỏi:

Trợ cấp tiền ăn có tính thuế TNCN không? Điều kiện để tính vào chi phí được trừ?

Gonna Pass trả lời:

| Sắc thuế ảnh hưởng | DN trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn | Phụ cấp bằng tiền |

|

Thuế TNDN |

Được tính vào chi phí được trừ nếu được quy định tại một trong các hồ sơ sau:

+ Hợp đồng lao động; + Thỏa ước lao động tập thể + Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng Công ty + Trường hợp chi phí mua ngoài của nhà cung cấp cần đáp ứng điều kiện về hóa đơn chứng từ và thanh toán không dùng tiền mặt theo quy định |

|

|

Thuế TNCN |

Không tính vào thu nhập chịu thuế. |

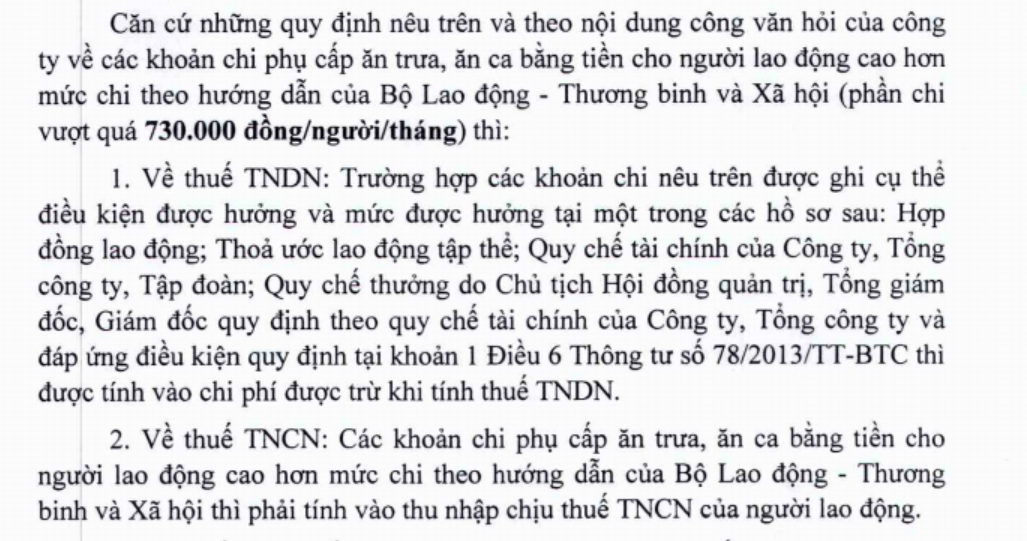

+/ Phụ cấp tiền ăn > 730. 000 đ:

Mức: 730.000 đ: Không tính vào thu nhập chịu thuế; Phần vượt trên 730.000 đồng: Tính vào thu nhập chịu thuế. +/ Phụ cấp tiền ăn ≤ 730. 000 đ: Không tính vào thu nhập chịu thuế TNCN. |

Tham khảo công văn

Tiền ăn ca hỗn hợp có được miễn thuế TNCN của người lao động không?

Căn cứ pháp lý:

- Về thu nhập tính thuế Thu nhập cá nhân:

Theo quy định tại điểm g.5 khoản 2 Điều 2 Thông tư số 111/2013/TT-BTC

“g) Không tính vào thu nhập chịu thuế đối với các khoản sau:

g.5) Khoản tiền ăn giữa ca, ăn trưa do người sử dụng lao động tổ chức bữa ăn giữa, ăn trưa ca cho người lao động dưới các hình thức như trực tiếp nấu ăn, mua suất ăn, cấp phiếu ăn.

Trường hợp người sử dụng lao động không tổ chức bữa ăn giữa ca, ăn trưa mà chi tiền cho người lao động thì không tính vào thu nhập chịu thuế của cá nhân nếu mức chi phù hợp với hướng dẫn của Bộ Lao động – Thương binh và Xã hội. Trường hợp mức chi cao hơn mức hướng dẫn của Bộ Lao động – Thương binh và Xã hội thì phần chi vượt mức phải tính vào thu nhập chịu thuế của cá nhân.”

- Theo quy định của Bộ Lao Động Thương Binh Xã Hội tại Khoản 4, điều 22 Mục 6 Thông tư 26/2016/TT-BLDTBXH:

“Mục 6. ĐIỀU KHOẢN THI HÀNH

Điều 22. Hiệu lực thi hành

4, Công ty thực hiện mức tiền chi bữa ăn giữa ca cho người lao động tối đa không vượt quá 730.000 đồng/người/tháng.”

- Về chi phí được trừ khi tính thuế Thu nhập doanh nghiệp:

Theo quy định tại khoản 2.6 Điều 6 Thông tư 78 đã được thay thế bởi thông tư 96/2015/TT-BTC và được sửa đổi bởi Thông tư 25/2018/TT-BTC:

“2.6. Chi tiền lương, tiền công, tiền thưởng cho người lao động thuộc một trong các trường hợp sau:

… b) Các Khoản tiền lương, tiền thưởng cho người lao động không được ghi cụ thể Điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn; Quy chế thưởng do Chủ tịch Hội đồng quản trị, Tổng giám đốc, Giám đốc quy định theo quy chế tài chính của Công ty, Tổng công ty.”

Biên soạn : Gonnapass team

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.