Nếu như trước đây, tất cả chi phí nguyên vật liệu vượt định mức đều không được trừ khi tính thuế TNDN thì hiện nay, văn bản pháp lý chỉ có quy định về chi phí vượt định mức không được trừ đối với loại nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được nhà nước ban hành định mức.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

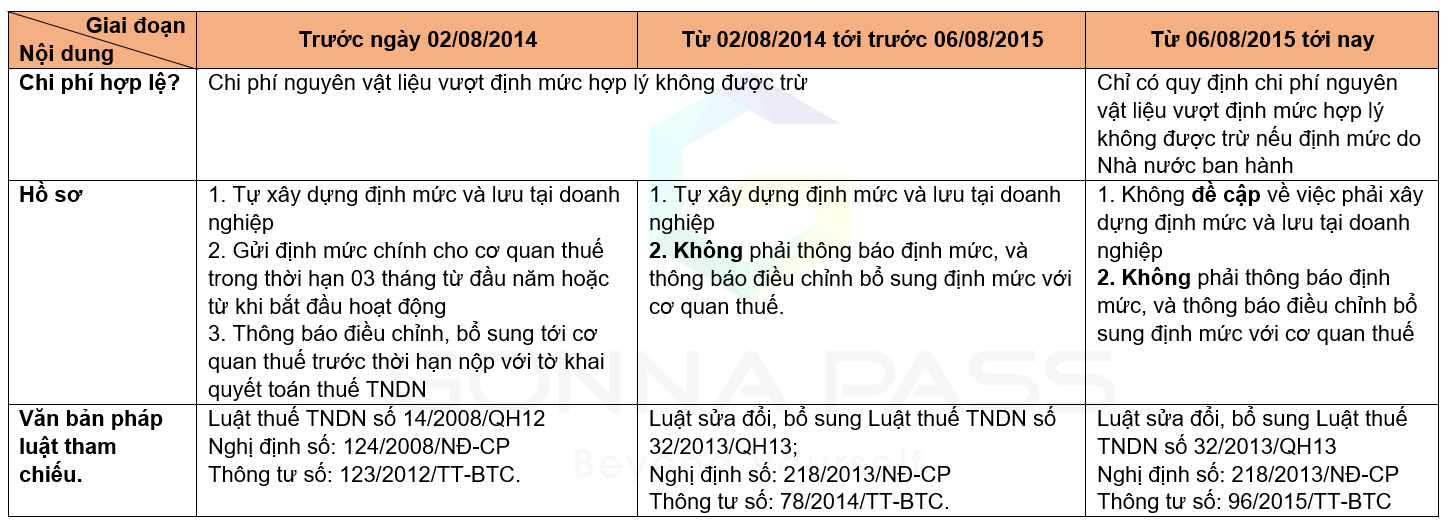

Tóm tắt sự thay đổi quy định loại trừ chi phí vượt định mức

Như vậy, việc xác định chi phí nguyên vật liệu vượt định mức được trừ có nhiều thay đổi qua các giai đoạn. Gonnapass đưa ra bảng tóm tắt sự thay đổi của các quy định qua từng thời kỳ để bạn đọc có cái nhìn tổng quan về vấn đề này như sau:

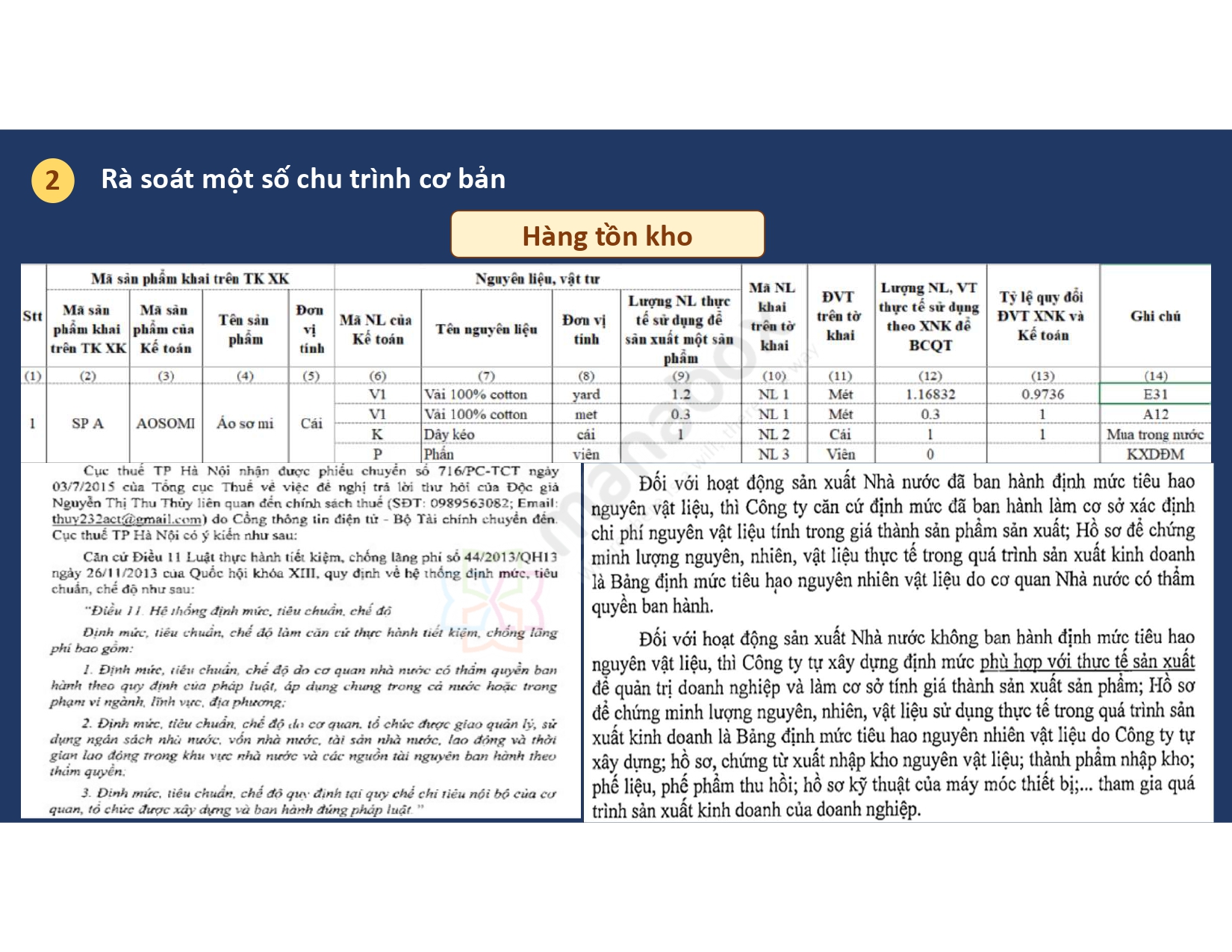

Và các trích dẫn của một số công văn liên quan hiện nay với các vấn đề đặt ra là:

Những loại nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa nào đã được nhà nước ban hành định mức? Nếu có, định mức này được tham chiếu theo các văn bản nào?

Hiện nay, các văn bản hướng dẫn của cơ quan thuế nhìn chung đều chưa rõ ràng cụ thể nội dung này, theo đó, doanh nghiệp có thể liên hệ trực tiếp các Bộ ban ngành liên quan để được hướng dẫn.

Công văn số 51463/CT-TTHT ngày 6 tháng 8 năm 2015

Công văn số 9545/CT-TTHT ngày 8 tháng 9 năm 2015

“Định mức tiêu hao nguyên liệu, nhiên liệu, vật liệu, năng lượng, hàng hóa do cơ quan nhà nước có thẩm quyền ban hành theo quy định của pháp luật, áp dụng chung trong cả nước hoặc trong phạm vi từng ngành, từng lĩnh vực, địa phương.

Căn cứ quy định nêu trên, Công ty không được hạch toán vào chi phí được trừ khi tính thuế TNDN đối với khoản chi vượt định mức tiêu hao đối với một số nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được Nhà nước ban hành định mức. Đề nghị Công ty liên hệ với Sở Công thương để được hướng dẫn về Danh mục định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu,… do Nhà nước ban hành”

Công văn số 2925/CT-TTHT ngày 31 tháng 8 năm 2015

Trích công văn 28/CT-TTHT

Doanh nghiệp chúng tôi xin hỏi về định mức dầu cho doanh nghiệp vận tải quy định ở đâu?

Trả lời.

…Tại Thông tư số 96/2015/TT-BTC bỏ quy định doanh nghiệp tự xây dựng, quản lý định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu năng lượng, hàng hóa sử dụng vào sản xuất kinh doanh. Đối với phần chi định mức tiêu hao đối với một số nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hoá đã được Nhà nước ban hành định mức sẽ không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế. Như vậy về định mức tiêu hao đối với một số nguyên liệu, vật liệu, nhiên liệu…, đề nghị đơn vị liên hệ với ngành chức năng liên quan đến hoạt động sản xuất của đơn vị (ngành giao thông; ngành nông nghiệp; ngành công thương, v.v…) để được hướng dẫn. Đối với các hoạt động không có quy định định mức của cơ quan Nhà nước thì doanh nghiệp tự nghiên cứu, khảo sát để ban hành áp dụng trong nội bộ đơn vị, không phải thông báo với Cơ quan Thuế

Nếu không có quy định, phần chi phí nguyên vật liệu vượt định mức do doanh nghiệp tự thiết lập hoặc định mức do doanh nghiệp đăng ký với cơ quan hải quan có được trừ không?

Một số quan điểm về vấn đề này như dưới đây:

a, Chấp nhận chi phí vượt định mức do doanh nghiệp tự thiết lập nếu chưa có định mức của Nhà nước ban hành.

Công văn số 683/CT-TTHT

Công văn 21842/CT-TTHT của Cục thuế TP Hà Nội ngày 18/04/2019

Về chi phí vượt định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu năng lượng, hàng hóa

Các khoản chi nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đáp ứng điều kiện khoản chi được trừ quy định tại Điều 4 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN (trừ phần chi vượt định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đối với một số nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được Nhà nước ban hành định mức).

– Công văn 4679/CT-TTHT của Cục thuế tỉnh Hải Dương ngày 13/09/2016:

b, Chấp nhận chi phí vượt định mức trên cơ sở đánh giá tình hình thực tế.

– Công văn 3720/TCT-CS ngày 1/10/2018 của Tổng Cục Thuế

Kiến nghị số 5: Xác định Định mức tiêu hao nguyên vật liệu

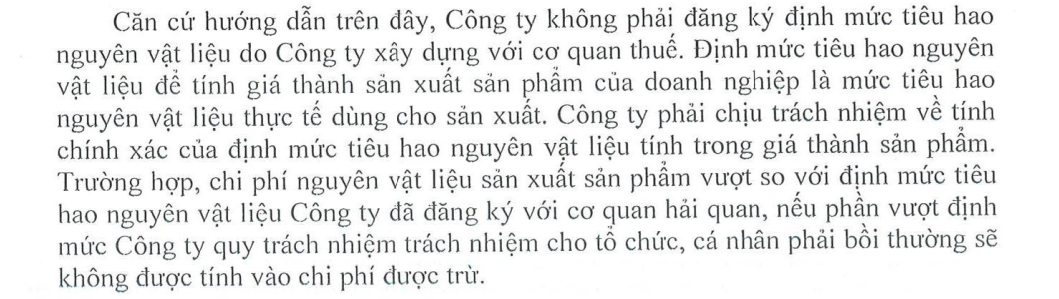

Từ năm 2015, thực hiện quy định tại Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính thì không quy định doanh nghiệp phải xây dựng định mức tiêu hao nguyên vật liệu, hàng hóa làm cơ sở xác định chi phí được trừ khi tính thuế thu nhập doanh nghiệp (TNDN).

Theo quy định tại Luật quản lý thuế, trong quá trình thanh tra, kiểm tra thuế đối với doanh nghiệp, nếu cơ quan thuế có cơ sở xác định doanh nghiệp tính chi phí nguyên vật liệu, hàng hóa không phù hợp thực tế phát sinh thì cơ quan thuế thực hiện ấn định theo yếu tố. Trong trường hợp này thì biên bản kết luận kiểm tra sau thông quan của cơ quan Hải Quan và Bảng định mức tiêu hao nguyên vật liệu nộp tại Hải quan là một trong những căn cứ để cơ quan thuế tham khảo làm cơ sở ấn định thuế.

– Công văn 2758/CT-TTHT ngày 26/11/2019:

c, Không chấp nhận chi phí vượt định mức nếu đã đăng ký với cơ quan hải quan.

– Công văn 2011/CT-TTHT ngày 24 tháng 7 năm 2019:

| Giai đoạn | Trước ngày 02/08/2014 | Từ 02/08/2014 tới trước 06/08/2015 | Từ 06/08/2015 tới nay. |

| Văn bản pháp luật tham chiếu. | – Luật thuế TNDN số 14/2008/QH12;

– Nghị định số: 124/2008/NĐ-CP; – Thông tư số: 123/2012/TT-BTC. |

– Luật sửa đổi, bổ sung Luật thuế TNDN số 32/2013/QH13;

– Nghị định số: 218/2013/NĐ-CP; – Thông tư số: 78/2014/TT-BTC. |

– Luật sửa đổi, bổ sung Luật thuế TNDN số 32/2013/QH13;

– Nghị định số: 218/2013/NĐ-CP; – Thông tư số: 96/2015/TT-BTC. |

| Kết luận | Doanh Nghiệp: +/ Tự xây dựng định mức và lưu tại doanh nghiệp; +/ Gửi định mức chính của những sản phẩm chủ yếu của doanh nghiệp cho cơ quan thuế quản lý trực tiếp trong thời hạn 03 tháng đầu năm hoặc kể từ khi đi vào sản xuất, kinh doanh; +/ Thông báo điều chỉnh, bổ sung định mức đã thông báo phải thông báo cho cơ quan thuế có cùng thời hạn nộp với tờ khai quyết toán thuế TNDN theo quy định của năm quyết toán (90 ngày kể từ ngày kết thúc năm tài chính);+/ Doanh nghiệp không thông báo định mức cho cơ quan thuế đúng thời hạn quy định thì Cơ quan thuế có quyền ấn định chi phí nguyên vật liệu khi thanh tra, kiểm tra. |

Doanh Nghiệp: +/ Tự xây dựng định mức và lưu tại doanh nghiệp với các loại nguyên vật liệu, nhiên liêu không có quy định của nhà nước; +/ So với giai đoạn trước thì giai đoạn này bỏ quy định phải thông báo định mức, và thông báo điều chỉnh, bổ sung định mức với cơ quan thuế. |

Doanh Nghiệp: +/ Chi phí vượt định mức không được trừ chỉ áp dụng đối với loại nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được nhà nước ban hành định mức; +/ Doanh nghiệp không cần xây dựng định mức và lưu tại doanh nghiệp với các loại nguyên vật liệu, nhiên liêu chưa có quy định của nhà nước; +/ So với 02 giai đoạn trước thì giai đoạn này doanh nghiệp không cần phải xây dựng định mức, cũng không cần thông báo định mức đối với các loại nguyên liệu, vật liệu và nhiên liệu chưa được Nhà nước ban hành. |

Chất vấn thường gặp khi giải trình chi phí vượt định mức

Căn cứ pháp lý

GIAI ĐOẠN TRƯỚC NGÀY 02/08/2014:

Theo quy định tại điểm 2.3 khoản 2 Điều 6 Thông tư 123/2012/TT-BTC:

“2.3. Chi nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hoá phần vượt mức tiêu hao hợp lý.

Doanh nghiệp tự xây dựng, quản lý định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hoá sử dụng vào sản xuất, kinh doanh. Định mức này được xây dựng từ đầu năm hoặc đầu kỳ sản xuất sản phẩm và lưu tại doanh nghiệp đồng thời xuất trình đầy đủ với cơ quan thuế khi cơ quan thuế yêu cầu.

Riêng định mức chính của những sản phẩm chủ yếu của doanh nghiệp thì doanh nghiệp có trách nhiệm thông báo cho cơ quan thuế quản lý trực tiếp trong thời hạn 03 tháng đầu năm hoặc 03 tháng kể từ khi bắt đầu đi vào sản xuất, kinh doanh (đối với doanh nghiệp mới thành lập hoặc trường hợp doanh nghiệp có bổ sung sản xuất những sản phẩm mới mà sản phẩm này thuộc diện phải thông báo định mức nhưng chưa được thông báo). Danh mục định mức chính của những sản phẩm chủ yếu của doanh nghiệp do doanh nghiệp quyết định.

Trường hợp doanh nghiệp trong thời gian sản xuất kinh doanh có điều chỉnh, bổ sung định mức tiêu hao nguyên vật liệu đã thông báo với cơ quan thuế thì phải thông báo lại cho cơ quan thuế quản lý trực tiếp biết. Thời hạn cuối cùng của việc thông báo cho cơ quan thuế việc điều chỉnh, bổ sung định mức tiêu hao là thời hạn nộp tờ khai quyết toán thuế thu nhập doanh nghiệp theo quy định của năm quyết toán. Trường hợp một số nguyên liệu, vật liệu, nhiên liệu, hàng hoá Nhà nước đã ban hành định mức tiêu hao thì thực hiện theo định mức của Nhà nước đã ban hành. Trường hợp doanh nghiệp không thông báo định mức cho cơ quan thuế đúng thời hạn quy định thì cơ quan thuế khi thanh tra, kiểm tra có quyền ấn định chi phí nguyên liệu, vật liệu, hàng hoá. Việc ấn định chi phí nguyên liệu, vật liệu, hàng hoá được căn cứ theo pháp luật về quản lý thuế.

GIAI ĐOẠN TRƯỚC NGÀY 06/08/2015:

Theo quy định tại điểm 2.3 khoản 2 Điều 6 Thông tư 78/2014/TT-BTC:

“2.3. Chi nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa phần vượt mức tiêu hao hợp lý.

Doanh nghiệp tự xây dựng, quản lý định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa sử dụng vào sản xuất, kinh doanh. Định mức này được xây dựng từ đầu năm hoặc đầu kỳ sản xuất sản phẩm và lưu tại doanh nghiệp.

Trường hợp một số nguyên liệu, vật liệu, nhiên liệu, hàng hóa Nhà Nước đã ban hành định mức tiêu hao thì thực hiện theo định mức của Nhà nước đã ban hành”

GIAI ĐOẠN TỪ NGÀY 06/08/2015:

Quy định mới tại Thông tư 96/2015/TT-BTC

Theo quy định tại điểm 2.3, Khoản 2, Điều 4 TT 96/2015/TT-BTC sửa đổi, bổ sung Điều 6, Thông tư 78/2014/TT-BTC như sau:

“ 2.3. Phần chi vượt định mức tiêu hao nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đối với một số nguyên liệu, vật liệu, nhiên liệu, năng lượng, hàng hóa đã được Nhà nước ban hành định mức.”

Legal basis

1. Before 2nd August, 2014

According to Point 2.3, Clause 2, Article 6 Circular 123/2012/TT-BTC:

“2.3. Expenses for raw materials, supplies, fuel, energy and goods in excess of reasonable consumption.

Enterprises build and manage the consumption norm of raw materials, supplies, fuel, energy, goods used in production and business. This norm is built from the beginning of the year or early product manufacturing period and kept at the enterprises and fully presented with the tax agencies upon their requirements.

Particularly the main norm of the principal products of the enterprises, they shall inform the tax authorities under direct management within the first 03 months of the year or 03 months after the start of production and business (for newly established enterprises or where the enterprises supplement the production of new products but these products are subject to notification of the norms but not being announced yet). The list of major norms of the principal products of enterprises shall be decided by the enterprises.

In case the enterprises during the time of production and business make adjustment and supplement the consumption norms of the raw materials and have informed the tax agencies, they must also notify the tax agency under direct management. The deadline for reporting to tax authorities to adjust and supplement the consumption rate is the time limit for submission of the finalization declaration of enterprise income tax in accordance with regulations of the settlement year. In case some raw materials, supplies, fuel and goods the State has issued the consumption rate shall comply with the norms issued by the State. In case the enterprises fail to notify the tax agency within the time limit prescribed, the tax agency during the inspection and checking shall have the right to determine the cost of raw materials, supplies and goods. The determination of the cost of raw materials, supplies and goods shall be based on the law on tax administration.”

=> Thus, for enterprise this period:

+/ Build their own norm

+/ Send key norms of key products of the enterprise to the supervisory tax authority within the first 3 months of the year or from the date of commencement of production and business

+/ Notice of adjustment and supplement of the notified norm must be informed to tax authority in the same deadline for submission of CIT finalization declaration, according to the provisions of settlement year (90 days after the end of fiscal year)

+/ If an enterprise fails to notify the tax authority within the prescribed time limit, the tax authority can reserve the right to fix the cost of raw materials upon inspection.

2. Before 6th August, 2015:

According to Point 2.3, Clause 2, Article 6 Circular 78/2014/TT-BTC:

“2.3. Expenses for raw materials, materials, fuel, energy and goods in excess of reasonable consumption norms.

Enterprises shall themselves build and manage consumption norms of raw materials, materials, fuel, energy and goods used in production and business. These norms must be elaborated from the beginning of the year or the product manufacturing period and kept at the enterprises.

For a number of raw materials, materials, fuel and goods with consumption norms prescribed by the State, enterprises shall apply these norms.”

=> Thus, for enterprise this period:

+/ Build norms and save themselves with respect to materials, fuel which the regulations of the state haven’t ruled on

+/ Against the previous period, there is a deregulation of norm notice and notice of adjustment and supplement of norms to tax authority in this period.

3. From 6th August, 2015:

New regulation at Circular 96/2015/TT-BTC

According to Point 2.3, Clause 2, Article 4 Circular 96/2015/TT-BTC (amended in Article 6, Circular 78/2014/TT-BTC):

“2.3. Expenditure on consumption of raw materials, fuel, energy, and goods beyond limits on reasonable expenses imposed by the State”

=> Thus, for enterprise this period:

+/ The non-deductible expense for norm excess is only applied to materials, fuels, energy and goods which have been issued by the State

+/ Enterprises do not need to build norm and save at enterprises with raw materials, fuels which have not been prescribed by the State

+/ Against the 2 previous periods, this time enterprises do not need to build norm, nor need to inform norm for raw materials and fuels that have not been issued by the State.

Biên soạn: Nguyễn Việt Anh – Manager – Gonnapass Team

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass