Bài viết này, mình xin review và đánh giá việc tuyên truyền hỗ trợ của 1 số cơ quan thuế thời gian qua. Đây là trải nghiệm và quan điểm của cá nhân chứ không mang tính chất áp đặt hay cổ xúy bất cứ tư tưởng nào. Vì vậy, độc giả có thể cân nhắc trước khi đọc nhé ạ!

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Trước hết, phải nói về quan điểm chỉ đạo của cơ quan đầu ngành

Bằng những tư liệu hạn hẹp download được từ trên mạng và những nguồn thông tin thu thập, mình đánh giá chỉ đạo của Bộ Tài chính và ngành thuế về công tác tuyên truyền hỗ trợ là cực đúng đắn. Biểu hiện ở 1 số văn bản

- Năm 2023, Tổng Cục thuế ban hành chỉ đạo quyết liệt – Công văn 5029/TCT-PC, trong đó có khẳng định

- > Việc xử lý văn bản tại đơn vị chủ trì cần lưu ý đảm bảo về thời hạn xử lý theo quy định

- > Văn bản hỏi của cơ quan Thuế cấp dưới đối với cơ quan Thuế cấp trên phải từ vướng mắc xảy ra trong thực tế của người nộp thuế hoặc cơ quan Thuế (không giả định tình huống)

- > Trường hợp vướng mắc của người nộp thuế, cơ quan Thuế cấp dưới đề nghị hướng dẫn đã được chính sách pháp luật quy định rõ ràng, đầy đủ, cụ thể thì cơ quan Thuế xử lý trả lời, hướng dẫn cụ thể đối với trường hợp cụ thể mà cơ quan Thuế cấp dưới, người nộp thuế đã đề nghị; không chỉ trích dẫn quy định pháp luật và đề nghị cơ quan Thuế, người nộp thuế nghiên cứu thực hiện

Một số lưu ý trong việc tiếp nhận và xử lý văn bản:

– Khi nhận được các vướng mắc của cơ quan Thuế cấp dưới, người nộp thuế liên quan đến việc xác định nghĩa vụ thuế của người nộp thuế mà vướng mắc gửi đã rõ ràng hoặc có hồ sơ đầy đủ thì cơ quan tiếp nhận thực hiện xử lý theo quy định. Trường hợp, vướng mắc nêu không rõ ràng hoặc không có hồ sơ đầy đủ thì cơ quan tiếp nhận, xử lý phải yêu cầu người nộp thuế, cơ quan Thuế cấp dưới nêu rõ vướng mắc, bổ sung hồ sơ để có đủ thông tin, cơ sở hướng dẫn, trả lời.

Việc xử lý văn bản tại đơn vị chủ trì cần lưu ý đảm bảo về thời hạn xử lý theo quy định tại khoản 4 Điều 20 Quy chế làm việc của cơ quan Tổng cục Thuế ban hành kèm theo Quyết định số 2282/QĐ-TCT ngày 31/12/2017 của Tổng cục trưởng Tổng cục Thuế; thời hạn quy định tại Quy chế làm việc của Cục Thuế, Chi cục Thuế.

– Đối với trường hợp người nộp thuế có văn bản đề nghị cơ quan Thuế hướng dẫn, áp dụng pháp luật liên quan đến xác định nghĩa vụ thuế cụ thể thì cơ quan Thuế quản lý trực tiếp hoặc cơ quan Thuế quản lý khoản thu được phân công quản lý đối với sắc thuế, khoản thu mà người nộp thuế có vướng mắc có trách nhiệm nghiên cứu và hướng dẫn cho người nộp Thuế trên cơ sở hồ sơ, tài liệu có liên quan đến việc xác định nghĩa vụ thuế cụ thể của người nộp thuế.

– Trường hợp cơ quan thuế quản lý trực tiếp hoặc cơ quan Thuế quản lý khoản thu (đối với vướng mắc về khoản thu theo phân công quản lý) đã có văn bản hướng dẫn nhưng người nộp thuế thấy chưa thỏa đáng và tiếp tục có văn bản đề nghị cơ quan Thuế cấp trên hướng dẫn thì cơ quan Thuế cấp trên phải yêu cầu cơ quan quản lý thuế trực tiếp hoặc cơ quan Thuế quản lý khoản thu cung cấp các hồ sơ, tài liệu có liên quan đến việc xác định nghĩa vụ thuế cụ thể của người nộp thuế đó để có căn cứ và thực hiện trả lời (lưu ý chỉ trả lời trong trường hợp cơ quan Thuế quản lý trực tiếp chưa có quyết định hành chính thuế xử lý).

– Trường hợp cơ quan Thuế cấp dưới trong quá trình nghiên cứu hướng dẫn cho người nộp thuế có phát sinh vướng mắc và có văn bản đề nghị cơ quan Thuế cấp trên hướng dẫn thì văn bản hỏi của cơ quan Thuế cấp dưới đối với cơ quan Thuế cấp trên phải từ vướng mắc xảy ra trong thực tế của người nộp thuế hoặc cơ quan Thuế (không giả định tình huống), trong đó phải nêu rõ ràng, đầy đủ tình huống vướng mắc thực tế, phân tích căn cứ pháp luật áp dụng và đề xuất phương án xử lý cụ thể để cơ quan Thuế cấp trên nghiên cứu trả lời. Trường hợp văn bản hỏi không đảm bảo nội dung này thì Văn phòng, đơn vị được phân công chủ trì trả lời (thuộc Cục Thuế hoặc Tổng cục Thuế) trả văn bản về Chi cục Thuế hoặc Cục Thuế.

2. Yêu cầu về nội dung, trình tự, thủ tục và thể thức của văn bản hướng dẫn của cơ quan Thuế:

– Về nội dung trả lời: Văn bản hướng dẫn của cơ quan Thuế phải đảm bảo theo đúng thẩm quyền, không được chứa quy phạm pháp luật theo quy định của Luật Ban hành văn bản quy phạm pháp luật.

+ Nội dung hướng dẫn theo đúng các nội dung vướng mắc của cơ quan Thuế cấp dưới, người nộp thuế; không hướng dẫn ngoài nội dung vướng mắc, ngoài trường hợp cụ thể nêu tại công văn hỏi của cơ quan Thuế cấp dưới, người nộp thuế.

+ Trường hợp vướng mắc của người nộp thuế, cơ quan Thuế cấp dưới đề nghị hướng dẫn đã được chính sách pháp luật quy định rõ ràng, đầy đủ, cụ thể thì cơ quan Thuế xử lý trả lời, hướng dẫn cụ thể đối với trường hợp cụ thể mà cơ quan Thuế cấp dưới, người nộp thuế đã đề nghị; không chỉ trích dẫn quy định pháp luật và đề nghị cơ quan Thuế, người nộp thuế nghiên cứu thực hiện.

+ Trường hợp vướng mắc mà người nộp thuế, cơ quan Thuế cấp dưới đề nghị hướng dẫn mà pháp luật thuế chưa có quy định rõ ràng, cụ thể thì cơ quan Thuế khi nhận được vướng mắc phải nghiên cứu, báo cáo cấp có thẩm quyền giải quyết để xem xét, xử lý và có trách nhiệm ghi nhận, tổng hợp các vướng mắc để kiến nghị với cơ quan có thẩm quyền sửa đổi, bổ sung các văn bản quy phạm pháp luật.

– Về trình tự, thủ tục và thể thức của văn bản: Cơ quan Thuế các cấp thực hiện các quy định về soạn thảo và ban hành văn bản theo đúng thẩm quyền, trình tự, thủ tục, hình thức, thể thức và kỹ thuật trình bày tại Nghị định số 30/2020/NĐ-CP ngày 05/3/2020 của Chính phủ về công tác văn thư; Quy chế công tác văn thư tại cơ quan Thuế các cấp ban hành kèm theo Quyết định số 1283/QĐ-TCT ngày 22/9/2020 của Tổng cục trưởng Tổng cục Thuế.

Để thuận tiện cho tra cứu, cần lưu ý như sau:

+ Tại phần “Trích yếu nội dung văn bản”, cần nêu trích yếu cụ thể, đúng vấn đề hướng dẫn, không nêu chung chung như “trả lời chính sách thuế”.

+ Tại phần đầu nội dung văn bản hướng dẫn (Tổng cục Thuế/Cục Thuế… nhận được công văn số….Tổng cục Thuế/Cục Thuế trả lời về việc… ), cần mô tả khái quát được nội dung trả lời tại văn bản và gắn được với đặc điểm cụ thể của tình huống vướng mắc.

3. Về việc lấy ý kiến trong quá trình trả lời (trong nội bộ cơ quan Thuế và cơ quan bên ngoài):

Đơn vị chủ trì thực hiện lấy ý kiến tham gia của các đơn vị thì lưu ý chỉ gửi lấy ý kiến tham gia về vướng mắc có liên quan đến chức năng, nhiệm vụ của các đơn vị được lấy ý kiến và xác định rõ nội dung lấy ý kiến đối với từng đơn vị để đảm bảo về thời hạn và chất lượng công việc.

Trường hợp cơ quan Thuế đã có văn bản trả lời về vụ việc tương tự thì đơn vị chủ trì thực hiện lấy ý kiến của đơn vị đã tham mưu ban hành văn bản đó để Lãnh đạo cơ quan Thuế xem xét, quyết định.

4. Về việc kiểm tra, rà soát văn bản sau khi ban hành:

Sau khi các văn bản hướng dẫn được đơn vị ký ban hành hoặc do đơn vị trình và được cấp có thẩm quyền ban hành, Thủ trưởng các đơn vị có trách nhiệm tự kiểm tra, rà soát để phát hiện các sai sót, bao gồm cả việc có chứa quy phạm pháp luật (nếu có). Trường hợp qua tự kiểm tra, rà soát phát hiện văn bản có sai sót, Thủ trưởng các đơn vị có trách nhiệm chủ trì, phối hợp với các đơn vị có liên quan để báo cáo cấp có thẩm quyền phương án xử lý; đồng thời báo cáo kết quả thực hiện công tác tự kiểm tra văn bản theo chế độ quy định tại Quy chế Kiểm tra và xử lý văn bản tại cơ quan Thuế các cấp ban hành kèm theo Quyết định số 1295/QĐ-TCT ngày 10/9/2021 của Tổng cục trưởng Tổng cục Thuế.

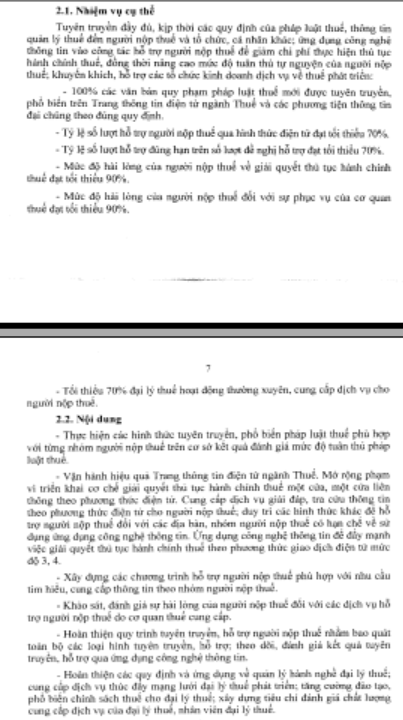

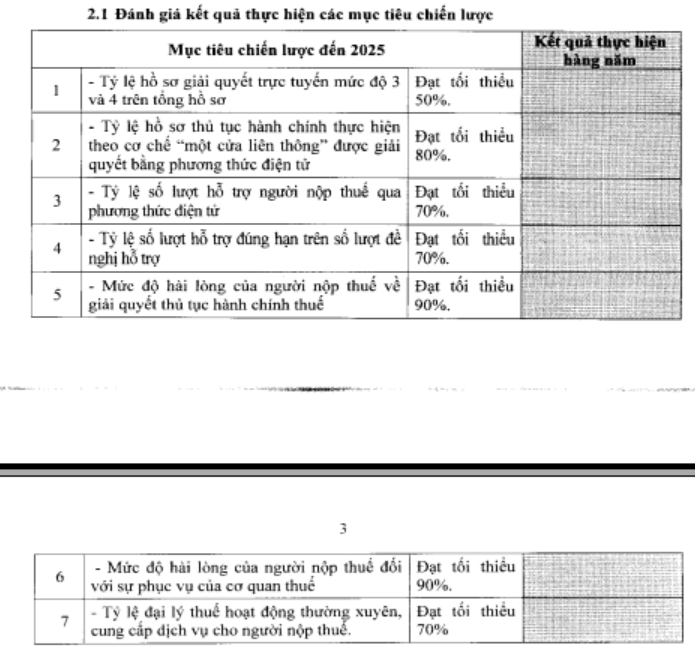

- Quyết định 2439/QĐ-BTC về Kế hoạch cải cách hệ thống thuế có nội dung chú trọng

- Tổng Cục thuế chỉ đạo công văn số 4876/TCT-CC có đoạn đánh giá:

Và bằng trải nghiệm cá nhân…

Gần đây mình đánh giá câu trả lời của Tổng Cục thuế là rất chung chung, không hiệu quả, không đúng với tinh thần công văn 5029/TCT-PC như chỉ đạo, ví dụ công văn

Với phương thức hỗ trợ qua Facebook

Quá trình theo dõi Tuyên truyền hỗ trợ 1 thời gian, cá nhân mình rất thấy trân trọng cách hỗ trợ NNT của Cục thuế Tỉnh Bình Định vì

- + Liên tục cập nhật các chính sách mới một cách bài bản và khoa học, chứ không phải chỉ để đối phó

- + Bài đăng có ý nghĩa, nhiều nội dung có giá trị với người đọc, nhiều nội dung hay:

- + Tích cực phản hồi NNT bằng tất cả các phương tiện truyền thông

Với phương thức hỗ trợ qua Công văn

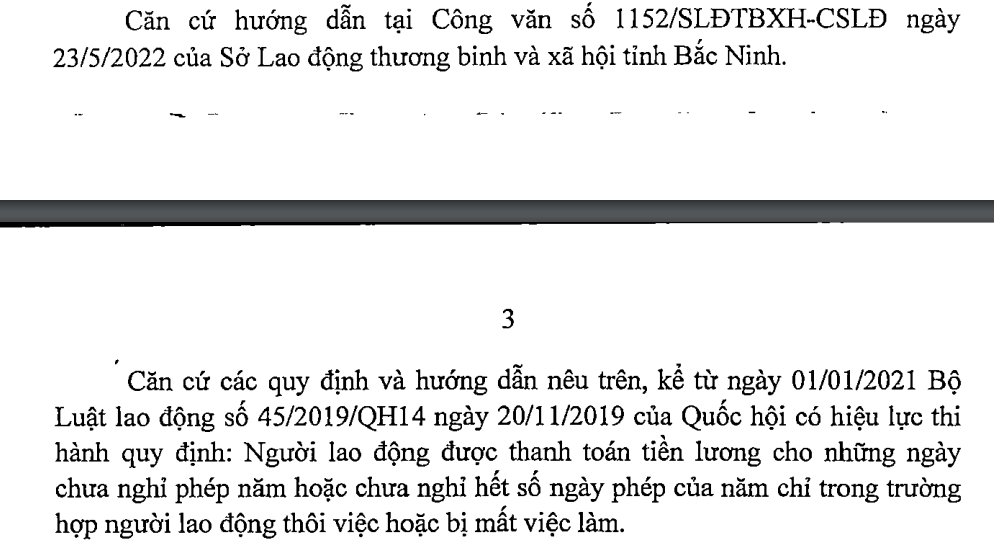

Mình tự đánh giá cao cách trả lời của 1 số cục thuế có logic, đúng quy định của pháp luật và cũng rất sát tình huống được hỏi, ví dụ như Cục thuế tỉnh Bắc Ninh, Cục thuế tỉnh Bình Dương…

- Tại Hà Nội: Nếu như giai đoạn 2015 – 2018, mình thấy các văn bản trả lời rất minh bạch, khoa học và có ý nghĩa với NNT thì từ khoảng năm 2021 trở lại, các văn bản trả lời rất cứng nhắc, hầu hết là trích dẫn Luật và kết luận chung chung mà không giải đáp triệt để được vướng mắc của người nộp thuế

- Tại TP Hồ Chí Minh: Cục thuế này hầu như không công bố Văn bản trả lời từ khoảng năm 2022 trở lại đây trên bất cứ phương tiện truyền thông nào. Không rõ lí do thực tế nhưng dường như việc này đang làm khác với chỉ đạo của Tổng Cục thuế về việc công khai văn bản trả lời chính sách thuế theo hướng tăng cường kỷ cương, kỷ luật trong quản lý thuế và tạo thuận lợi cho người nộp thuế, ngày 09/5/2019, Tổng cục Thuế đã ban hành Quyết định số 576/QĐ-TCT về quy trình công khai thông tin trên trang điện tử của Tổng cục Thuế.

- Tại Hải Phòng: Ưu điểm là văn bản trả lời tương đối logic và phù hợp quy định, áp dụng được thực tiễn nhưng nhược điểm là Cục thuế này cũng ít công bố Văn bản trả lời tại Website nên nguồn thông tin tiếp cận bị hạn chế…

Với phương thức hỗ trợ qua điện thoại

Phương thức này mình không đánh giá cao lắm vì khó có độ tin cậy, phụ thuộc nhiều vào quan điểm, tâm trạng, kiến thức… của người nghe máy của Cục thuế. Chưa kể, nhiều lần gọi tới Cục thuế nhận được câu trả lời kiểu “Em mở thông tư XYZ ra đọc”, “Luật có quy định rồi…”. Tất nhiên, cũng có người này người khác và lần may mắn nhất mình trải nghiệm là gặp được 1 anh ở phòng Tuyên truyền hỗ trợ tỉnh Hải Dương giải thích rất cặn kẽ về vấn đề làm thêm giờ

- Theo Quy định của Bộ Luật lao động

- Theo Quy định của Luật thuế

- Thực trạng và áp dụng…

Bác Hồ từng nói “Thu thuế phải thu được lòng dân”, có lẽ các cơ quan Thuế cũng đến lúc cởi mở hơn 1 chút, gần dân hơn 1 chút để liên tục cập nhật và thay đổi phương thức hỗ trợ…

Với phương thức hỗ trợ qua Cẩm nang hỏi đáp tại Website

Tổng cục Thuế triển khai nâng cấp bổ sung tính năng “Cẩm nang hỏi đáp” về thuế trên trang thông tin điện tử Tổng cục Thuế tại địa chỉ www.gdt.gov.vn nhằm hỗ trợ cho người nộp thuế và các tổ chức, cá nhân trong quá trình tra cứu thông tin, cụ thể các chức năng như sau:

– Chức năng “Chính sách thuế”: Hỗ trợ cung cấp thông tin và đăng tải các câu hỏi, câu trả lời liên quan đến “Chính sách thuế”.

– Chức năng “Quản lý thuế”: Hỗ trợ cung cấp thông tin và đăng tải các câu hỏi, câu trả lời liên quan đến “Quản lý thuế”.

– Chức năng “Nhóm NNT”: Hỗ trợ cung cấp thông tin và đăng tải các câu hỏi, câu trả lời liên quan đến “Nhóm NNT”.

– Chức năng “Ứng dụng hỗ trợ NNT”: Hỗ trợ cung cấp thông tin và đăng tải thông tin về các câu hỏi, câu trả lời liên quan đến “Ứng dụng hỗ trợ NNT”.

Chức năng quản trị nội dung chuyên mục Cẩm nang hỏi đáp về Thuế do Vụ Tuyên truyền hỗ trợ người nộp thuế thuộc Tổng cục Thuế thực hiện cập nhật nội dung.

Người nộp thuế và các tổ chức, cá nhân tham khảo file hướng dẫn đính kèm để chi tiết các bước thực hiện của từng chức năng.

Triển khai chuyên mục “Cẩm nang hỏi đáp”

Với phương thức hỗ trợ qua CỔNG THÔNG TIN HỖ TRỢ CÁ NHÂN, HỘ KINH DOANH VÀ DOANH NGHIỆP

CỤC THUẾ MỞ CỔNG THÔNG TIN HỖ TRỢ CÁ NHÂN, HỘ KINH DOANH VÀ DOANH NGHIỆP

(CỔNG THÔNG TIN THUẾ HỖ TRỢ DOANH NHÂN, địa chỉ: https://hotroNNT.gdt.gov.vn) được Cục Thuế, Bộ Tài chính chính thức ra mắt vào sáng 18/8/2025.

Giao diện Cổng thông tin hỗ trợ cá nhân, hộ kinh doanh, doanh nghiệp được thiết kế tối giản và thân thiện với người nộp thuế.

Theo Cục Thuế, Bộ Tài chính, CỔNG THÔNG TIN THUẾ HỖ TRỢ DOANH NHÂN (địa chỉ: https://hotroNNT.gdt.gov.vn) là nền tảng trực tuyến được xây dựng nhằm cung cấp thông tin, tài liệu đào tạo, hướng dẫn cũng như hỗ trợ toàn diện về chính sách thuế cho cá nhân, hộ kinh doanh và doanh nghiệp.

Đây là bước tiến quan trọng trong tiến trình đẩy nhanh chiến lược cải cách hành chính và chuyển đổi số mà ngành Thuế đã và đang quyết liệt triển khai thực hiện theo đúng tinh thần Nghị quyết 68-NQ/TW về phát triển kinh tế tư nhân của Trung ương và Bộ Chính trị.

3 mục tiêu cơ bản của Cổng thông tin thuế hỗ trợ doanh nhân

Thứ nhất, hỗ trợ cá nhân, hộ kinh doanh và doanh nghiệp thực hiện nộp đúng và nộp đủ số thuế phải nộp, đồng thời chuẩn hóa quy trình và dữ liệu.

Thứ hai, giúp cộng đồng hiểu rõ công nghệ và chọn đúng công cụ trong quản trị tài chính, tuân thủ hóa đơn điện tử và quản lý thuế hiệu quả.

Thứ ba, nâng cao năng lực kinh doanh nhằm gia tăng doanh thu, lợi nhuận, qua đó đóng góp nhiều hơn cho ngân sách quốc gia – một cách tiếp cận mới khi cơ quan Thuế không chỉ hỗ trợ tuân thủ mà còn đồng hành cùng sự phát triển của doanh nghiệp.

Cấu trúc cơ bản của Cổng thông tin thuế hỗ trợ doanh nhân

Bên cạnh những nội dung “Tin chính sách và tiêu điểm”, để hiểu rõ hơn về thủ tục và nghĩa vụ thuế, hộ kinh doanh có thể tìm hiểu nội dung “Dành cho hộ kinh doanh” hoặc “Dành cho hộ kinh doanh chuyển đổi sang doanh nghiệp”…

Mỗi thư mục gồm hệ thống bài viết hướng dẫn, video hướng dẫn, văn bản pháp luật và các tài liệu liên quan được phân chia theo các nội dung về: đăng ký kinh doanh, đăng ký thuế, lập và nộp tờ khai, nộp thuế, sổ sách – chứng từ… giúp hộ kinh doanh dễ dàng tiếp cận thông tin, nắm bắt đầy đủ quy trình, thủ tục và nghĩa vụ kê khai, nộp thuế.

Thư mục “Lập, nộp tờ khai và Nộp thuế đúng hạn” cung cấp đường dẫn trực tiếp đến các ứng dụng kê khai nộp thuế điện tử của cơ quan thuế và các hướng dẫn từng bước, tải về mẫu biểu, hỗ trợ hộ kinh doanh xử lý nhanh.

Ngoài ra, hộ kinh doanh cũng có thể tham khảo thông tin tại thư mục “Tìm hiểu thêm kiến thức kinh doanh” với nội dung thông tin về quản lý điều hành và phát triển hộ kinh doanh.

Thông tin cập nhật tại Cổng chính xác, dễ hiểu và dễ tiếp cận cho người nộp thuế. Trên nền tảng công nghệ hiện đại, Cổng thông tin sẽ cập nhật thường xuyên các chính sách thuế mới, hướng dẫn thủ tục kê khai, nộp thuế, tra cứu thông tin, cũng như giải đáp thắc mắc, góp phần nâng cao tính minh bạch và hiệu quả trong công tác quản lý thuế.

Cổng thông tin thuế hỗ trợ doanh nhân đi vào hoạt động đánh dấu một bước điện tử hóa của ngành Thuế hướng về người nộp thuế theo đúng tinh thần Nghị quyết số 68-NQ/TW

Theo Cục Thuế, trước xu hướng phát triển vũ bão của nền kinh tế số trên thế giới thì tại Việt Nam quá trình chuyển đổi số cũng diễn ra với tốc độ khá nhanh nhưng chắc chắn, đặc biệt là trong lĩnh vực hành chính công sau khi tổ chức, bộ máy từ Trung ương đến địa phương được sắp xếp lại theo chính quyền 2 cấp.

Với mục tiêu phục vụ tốt nhất cho người dân, doanh nghiệp có thể thụ hưởng những cải cách thiết thực, hiệu quả và phù hợp với thực tiễn phát triển của đất nước, ngành Thuế trong những năm qua đã và đang đẩy nhanh quá trình chuyển đổi số nhằm hiện thực hóa mục tiêu “Lấy người nộp thuế làm trung tâm để phục vụ”.

Bên cạnh những thành công vượt bậc trong việc triển khai các ứng dụng công nghệ vào công tác quản lý thuế như: hóa đơn điện tử; eTax Mobile có tích hợp thống nhất trên VneID của Bộ Công an; iCanhan; sử dụng số căn cước công dân thay cho mã số thuế; hệ thống các Cổng thông tin điện tử, gồm: Cổng dành cho nhà cung cấp nước ngoài – Cổng thương mại điện tử – Cổng hỗ trợ hộ cá nhân kinh doanh trên sàn thương mại điện tử, kinh doanh trên nền tảng số.

Đến nay, Cục Thuế tiếp tục nghiên cứu và phát triển thêm một ứng dụng mới, đó là: Cổng thông tin thuế hỗ trợ doanh nhân với cấu trúc rõ ràng, phân loại nội dung phù hợp theo từng nhóm đối tượng gồm cá nhân, hộ kinh doanh và doanh nghiệp nhằm đáp ứng chính xác nhu cầu thông tin của từng đối tượng.

Trong quá trình vận hành, Cổng sẽ liên tục cập nhật các tin tức và chính sách thuế mới nhất, đồng thời cung cấp hướng dẫn cụ thể từng bước về đăng ký kinh doanh, kê khai, nộp thuế và quản lý sổ sách kế toán.

Các chuyên mục riêng dành cho hộ kinh doanh và quá trình chuyển đổi sang doanh nghiệp được thiết kế chi tiết, giúp người dùng thực hiện đúng quy trình, thuận lợi và tuân thủ pháp luật.

Người dùng cũng dễ dàng thực hiện kê khai thuế với các mẫu tờ khai đúng quy định cùng bài viết hướng dẫn chi tiết.

Bên cạnh đó, kho kiến thức kinh doanh đa dạng với các chủ đề tài chính – kế toán – marketing – bán hàng – quản lý nhân sự và điều hành sẽ hỗ trợ tối đa cho người kinh doanh nâng cao năng lực quản lý và phát triển bền vững.

Nội dung trên Cổng do cơ quan thuế trực tiếp biên soạn, vừa đảm bảo độ chính xác cao, vừa được trình bày sinh động, dễ hiểu qua các bài viết và video ngắn, giúp người dùng tiếp cận kiến thức nhanh chóng và áp dụng kịp thời vào công việc kinh doanh.

Đặc biệt, Cổng thông tin được tích hợp trí tuệ nhân tạo (AI) thành Chatbot tư vấn kinh doanh giúp cá nhân, hộ kinh doanh và doanh nghiệp dễ dàng tiếp cận các kiến thức hữu ích trong quản trị, vận hành và phát triển hoạt động kinh doanh, đồng thời hỗ trợ nâng cao hiệu quả bán hàng. Đây là điểm nhấn công nghệ mới, góp phần gia tăng giá trị thực tiễn và tính ứng dụng của Cổng thông tin.

Việc ra mắt Cổng thông tin thuế hỗ trợ doanh nhân không chỉ là một giải pháp công nghệ mà còn là công cụ đồng hành cùng người nộp thuế, giúp họ an tâm sản xuất kinh doanh, tuân thủ đúng pháp luật, đồng thời giảm thiểu chi phí và thời gian thực hiện nghĩa vụ thuế.

Chatbot tư vấn phát triển kinh doanh, cung cấp kiến thức hữu ích cho cá nhân, hộ kinh doanh và doanh nghiệp

Từ 1/7/2025, đã có cổng khảo sát sự hài lòng của người nộp thuế đối với sự phục vụ của cơ quan Thuế

Xem thêm

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass