Theo thông tin hiện có, quy định về phân cấp quản lý doanh nghiệp giữa Cục Thuế và Chi Cục Thuế ở Việt Nam được xác định dựa trên các tiêu chí nhất định. Dưới đây là tóm tắt của các quy định Phân cấp quản lý doanh nghiệp Cục thuế hay Chi Cục thuế

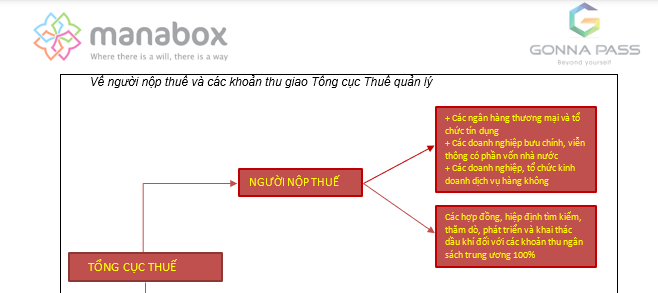

Tổng Cục thuế

Tham khảo sơ đồ

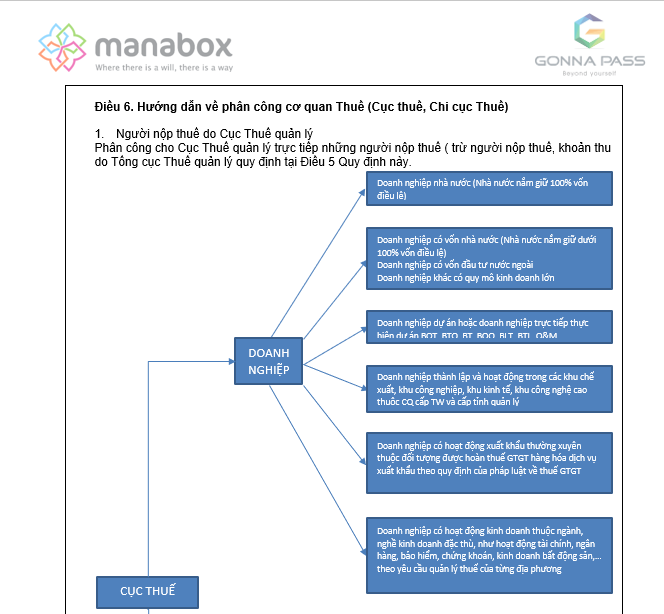

Cục thuế cấp tỉnh thành

Doanh nghiệp được quản lý bởi cục thuế cấp tỉnh thành phố bao gồm các doanh nghiệp lớn có trụ sở chính tại tỉnh thành phố đó và thường là những doanh nghiệp có vốn đầu tư lớn, doanh nghiệp nhà nước, hoặc doanh nghiệp có vốn nhà nước.

Theo công văn 712/TCT-KK, Các tiêu thức phân công Cục Thuế quản lý đối với người nộp thuế mới thành lập; tổ chức lại doanh nghiệp (chia, tách, hợp nhất, sáp nhập, chuyển đổi loại hình doanh nghiệp, chuyển đổi chủ sở hữu dẫn đến thay đổi cơ quan thuế quản lý), thay đổi địa chỉ trụ sở khác tỉnh, thành phố, đối với doanh nghiệp: Doanh nghiệp thỏa mãn một trong các tiêu thức sau sẽ được phân công cho Cục Thuế quản lý.

a) Tiêu thức phân công theo loại hình doanh nghiệp, quy mô vốn điều lệ:

|

STT |

TIÊU THỨC |

THAM SỐ |

GHI CHÚ |

|

|

Chọn |

Tỷ lệ vốn/ Mức vốn |

|||

|

1 |

Doanh nghiệp có vốn nhà nước | – Doanh nghiệp do Nhà nước nắm giữ 100% vốn điều lệ sẽ phân công cho Cục Thuế quản lý.

– Doanh nghiệp có tỷ lệ % vốn nhà nước/tổng vốn >= <Tỷ lệ vốn> sẽ phân công về Cục Thuế quản lý. Hệ thống hỗ trợ tính tỷ lệ = (vốn nhà nước/ tổng vốn) x 100% |

||

|

2 |

Doanh nghiệp có vốn đầu tư nước ngoài | Doanh nghiệp có tỷ lệ % vốn đầu tư nước ngoài/tổng vốn >= <Tỷ lệ vốn> sẽ phân công về Cục Thuế quản lý. Hệ thống hỗ trợ tính tỷ lệ= (vốn đầu tư nước ngoài/tổng vốn) x 100% | ||

|

3 |

Doanh nghiệp ngoài quốc doanh | Doanh nghiệp có tổng vốn điều lệ >= mức vốn sẽ được phân công về Cục Thuế quản lý. | ||

|

4 |

Doanh nghiệp dự án BOT, BTO, BT,.. | Các doanh nghiệp BOT, BBT, BT sẽ phân công cho Cục Thuế quản lý. | ||

Ví dụ 1: Với tiêu thức Doanh nghiệp có vốn nhà nước: Cục Thuế đánh dấu chọn (x) và nhập 30% vào phần tham số, Hệ thống sẽ căn cứ thông tin trên hồ sơ đăng ký doanh nghiệp/đăng ký thuế, phân công Cục Thuế quản lý tất cả doanh nghiệp là doanh nghiệp có tỷ lệ vốn nhà nước >= 30%

Trường hợp trong bộ tiêu thức phân công cho Cục Thuế quản lý toàn bộ Doanh nghiệp có vốn nhà nước thì chỉ cần tích chọn, không cần nhập vào ô tỷ lệ vốn/mức vốn. Hệ thống sẽ căn cứ thông tin về tỷ trọng vốn nhà nước trên vốn điều lệ trên hồ sơ đăng ký thuế để phân công Cục Thuế quản lý tất cả doanh nghiệp có vốn nhà nước.

Ví dụ 2: Cục Thuế đánh dấu chọn (x) vào tiêu thức Doanh nghiệp dự án BOT, BTO, BT,… Và nhập tỷ lệ 0%. Hệ thống sẽ lấy tất cả doanh nghiệp có có đánh dấu BOT, BTO, BT từ hệ thống đăng ký kinh doanh chuyển sang để phân công Cục Thuế quản lý với mọi mức vốn.

Ví dụ 3: Với tiêu thức Quy mô vốn điều lệ: Nếu chọn phân công theo tiêu thức này (đánh dấu x) và nhập mức vốn 30.000.000.000, các doanh nghiệp có tổng vốn điều lệ >= 30.000.000.000 nhưng không thỏa mãn một trong các tiêu thức 1, 2, 4 sẽ được phân công cho Cục Thuế quản lý.

b) Tiêu thức phân công theo ngành nghề kinh doanh:

Cục Thuế lựa chọn các ngành nghề kinh doanh theo quy định tại điểm a khoản 1 Điều 6 Quy định ban hành kèm theo Quyết định số 2845/QĐ-BTC và quy mô tổng vốn điều lệ của doanh nghiệp để ban hành tiêu thức phân công cho Cục Thuế quản lý. Hệ thống đăng ký thuế cho phép Cục Thuế nhập tiêu thức phân công vừa theo ngành nghề đặc thù, vừa theo quy mô vốn điều lệ. Trường hợp bộ tiêu thức phân công cho Cục Thuế quản lý toàn bộ ngành nghề đặc thù theo quy định, không có tiêu thức quy mô vốn điều lệ thì Cục Thuế chỉ cập nhật vào bộ tiêu thức danh mục ngành nghề kinh doanh, không cập nhật phần quy mô vốn điều lệ.

c) Tiêu thức phân công đối với doanh nghiệp thành lập và hoạt động trong các khu chế xuất, khu công nghiệp, khu kinh tế, khu công nghệ cao thuộc cơ quan cấp trung ương và cấp tỉnh quản lý:

Hệ thống đăng ký thuế căn cứ vào thông tin doanh nghiệp có địa chỉ tru sở nằm trong các khu công nghiệp, khu chế xuất, khu kinh tế, khu công nghệ cao thuộc cơ quan cấp trung ương và cấp tỉnh quản lý để phân công cho Cục Thuế quản lý.

Chi tiết dưới đây là danh sách các trường hợp cụ thể của các doanh nghiệp và tổ chức được quản lý bởi cục thuế cấp tỉnh thành phố (như Hà Nội và TP Hồ Chí Minh) theo quy định:

- Doanh nghiệp nhà nước: Các doanh nghiệp do Nhà nước nắm giữ 100% vốn điều lệ.

- Doanh nghiệp có vốn nhà nước: Các doanh nghiệp do Nhà nước nắm giữ dưới 100% vốn điều lệ.

- Doanh nghiệp có vốn đầu tư nước ngoài: Các doanh nghiệp có vốn đầu tư từ nước ngoài.

- Doanh nghiệp khác có quy mô kinh doanh lớn: Các doanh nghiệp có quy mô kinh doanh lớn dựa vào vốn điều lệ và vốn đầu tư được đăng ký.

- Doanh nghiệp hoạt động trong các ngành, nghề kinh doanh đặc thù: Như tài chính, ngân hàng, bảo hiểm, chứng khoán, bất động sản, kế toán, kiểm toán, luật sư, công chứng, khai khoáng.

- Doanh nghiệp thành lập và hoạt động trong các khu chế xuất, khu công nghiệp, khu kinh tế, khu công nghệ cao: Các doanh nghiệp này thuộc quản lý của cơ quan cấp trung ương và cấp tỉnh.

- Doanh nghiệp có hoạt động xuất khẩu thường xuyên: Các doanh nghiệp này thường xuyên hoàn thuế giá trị gia tăng cho hàng hóa, dịch vụ xuất khẩu.

- Doanh nghiệp có phát sinh hoạt động sản xuất kinh doanh trên nhiều địa bàn: Các doanh nghiệp này kê khai tập trung tại trụ sở chính và phân bổ số nộp ngân sách cho các địa bàn khác nhau.

Các doanh nghiệp này có thể bao gồm các tổ chức kinh tế lớn hoặc các tổ chức khác có đăng ký thuế mới, tổ chức lại hoạt động, thay đổi địa chỉ trụ sở chính tại tỉnh thành phố đó. Cụ thể, cục thuế cấp tỉnh thành phố sẽ quản lý trực tiếp những doanh nghiệp này thông qua hệ thống đăng ký kinh doanh liên thông với cơ quan thuế và các hồ sơ thay đổi đăng ký doanh nghiệp. Những doanh nghiệp và tổ chức này được quản lý trực tiếp bởi cục thuế của tỉnh/thành phố vì có quy mô lớn, hoạt động đặc thù, hoặc liên quan trực tiếp đến ngân sách nhà nước ở cấp cao.

Chi Cục thuế cấp Quận, huyện

Các doanh nghiệp và tổ chức được quản lý bởi Chi cục Thuế cấp quận huyện, không thuộc quản lý của Cục Thuế cấp tỉnh thành, bao gồm những trường hợp sau:

- Các người nộp thuế nhỏ: Bao gồm các doanh nghiệp, tổ chức, cá nhân có quy mô hoạt động kinh doanh nhỏ, không nằm trong các ngành, nghề kinh doanh đặc thù hay quy mô kinh doanh lớn như đã liệt kê ở trên.

- Hộ gia đình, nhóm cá nhân, cá nhân kinh doanh: Các cá nhân hoặc nhóm người kinh doanh độc lập không thuộc các tổ chức kinh tế lớn hoặc không có hoạt động sản xuất kinh doanh phức tạp.

- Chi nhánh, văn phòng đại diện của doanh nghiệp: Các đơn vị này, nếu cùng địa bàn cấp tỉnh/thành phố với nơi doanh nghiệp, tổ chức đóng trụ sở thì phân công cơ quan thuế quản lý theo cơ quan thuế quản lý của doanh nghiệp, tổ chức. Nếu không cùng địa bàn cấp tỉnh/thành phố, cũng sẽ được quản lý bởi chi cục thuế của quận huyện tương ứng.

- Tổ chức có hoạt động sản xuất kinh doanh nhỏ: Các tổ chức này có quy mô nhỏ và hoạt động kinh doanh tại địa phương không yêu cầu sự quản lý chặt chẽ của cấp tỉnh.

- Tổ chức và cá nhân chi trả thu nhập: Tổ chức chi trả thu nhập có khấu trừ thuế thu nhập cá nhân, nhưng hoạt động kinh doanh không rộng lớn hoặc phức tạp.

Những doanh nghiệp và tổ chức này thường có quy mô nhỏ, hoạt động kinh doanh tại địa phương, và không thuộc các ngành nghề đặc thù mà pháp luật quy định cần sự quản lý ở cấp cao hơn. Chi cục Thuế cấp quận huyện có trách nhiệm quản lý trực tiếp để đảm bảo thu thuế hiệu quả và phù hợp với đặc điểm kinh tế của từng địa phương.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass