Năm 2020 là một năm đặc biệt do có sự thay đổi mức giảm trừ gia cảnh tại Nghị quyết 954/2020/UBTVQH14 (Mức giảm trừ mới với đối tượng nộp thuế là 11 triệu đồng/tháng và với người phụ thuộc là 4,4 triệu đồng/tháng được áp dụng cho kỳ tính thuế năm 2020). Hiện nay, việc áp dụng mức giảm trừ gia cảnh cho quyết toán vắt năm từ năm 2019 sang năm 2020 chưa có quy định một cách cụ thể.

Vì vậy, quan điểm của chúng tôi đưa ra khuyến nghị theo một trong hai phương án:

1, Phương án chấp nhận rủi ro

(Update) – Công văn 4590/TCT-DNNCN đã xác định rõ áp dụng phương án này khi quyết toán vắt năm tài chính đầu tiên

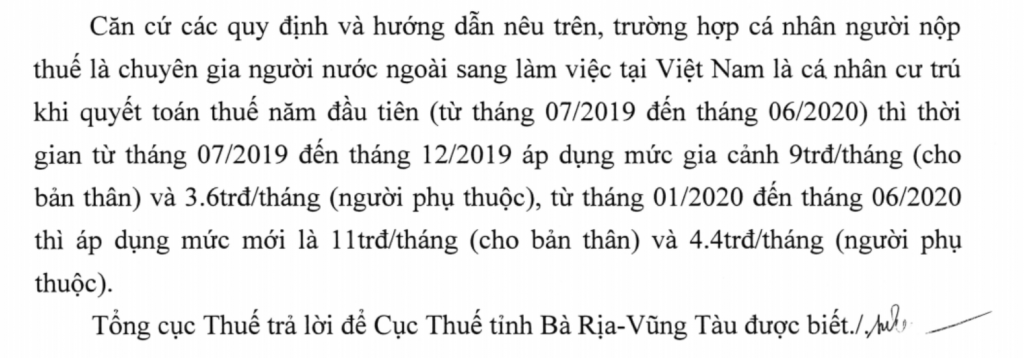

Theo quan điểm của Cục thuế tỉnh Bắc Ninh đưa ra tại Công văn số 2455/CT-TTHT, người nộp thuế được áp dụng mức giảm trừ gia cảnh mới từ tháng 01/2020 trở đi đối với quyết toán vắt năm. Khi đó, mức giảm trừ mới được áp dụng ngay từ 1/1/2020.

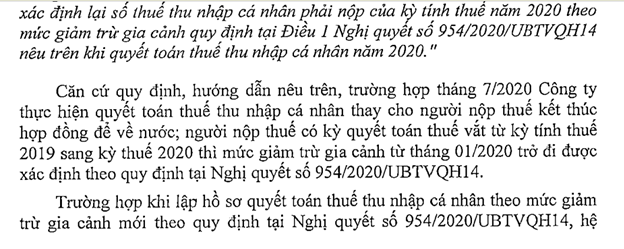

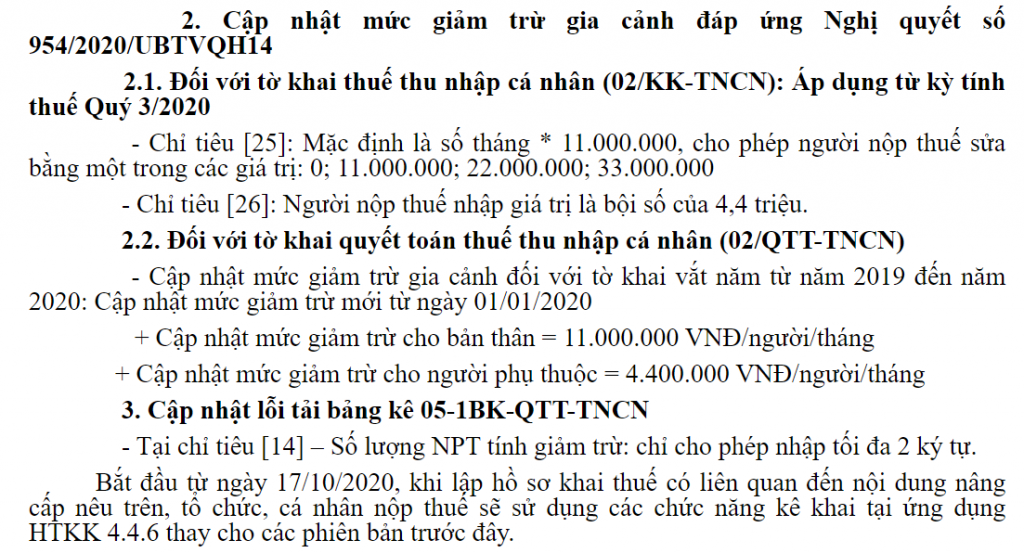

Ngày 20/10/2020, HTKK đã update tờ khai cho phép áp dụng ngay mức giảm trừ mới khi quyết toán thuế vắt năm. Theo đó, những tháng của năm 2020 sẽ được áp dụng mức giảm trừ 11 triệu/tháng

2, Phương án an toàn

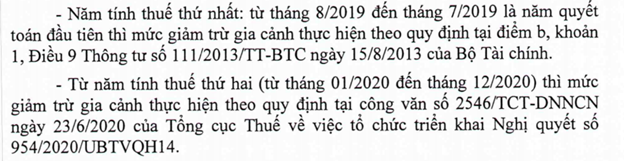

Theo quan điểm của Cục thuế tỉnh Đồng Nai tại Công văn số 7950/CT-TTHT, người nộp thuế chỉ được áp dụng mức giảm trừ gia cảnh mới khi tính thuế trong năm thứ 2 từ tháng 01/2020 trở đi đối với quyết toán vắt năm. Khi đó, năm thứ nhất người nộp thuế tính thuế theo mức giảm trừ cũ (9 triệu cho bản than và 3,6 triệu cho người phụ thuộc)

Đây cũng là tinh thần hướng dẫn tại công văn 9136/CT-TTHT

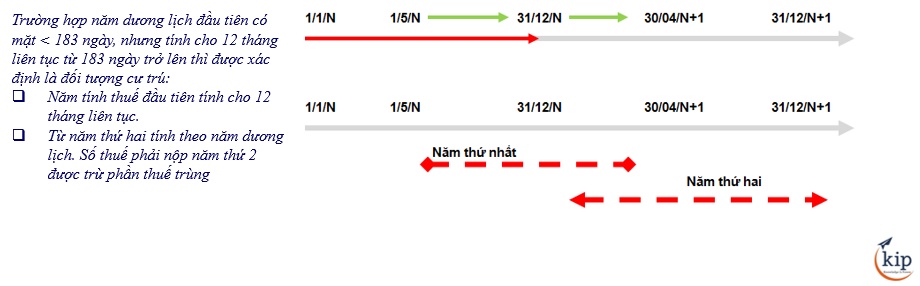

Lưu ý thêm, thông thường, kỳ tính thuế sẽ trùng với năm dương lịch nên trường hợp quyết toán thuế vắt năm thường chỉ xảy ra đối với cá nhân người nước ngoài lần đần đến Việt Nam, có số ngày có mặt tại Việt Nam tính trong năm dương lịch đầu tiên là dưới 183 ngày, nhưng tính trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam là từ 183 ngày trở lên.

Khi đó, năm tính thuế thứ nhất sẽ là 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam và kể từ năm tính thuế thứ 2 trở đi sẽ trùng với năm dương lịch. Số thuế tính trong thời gian trùng giữa năm tính thuế thứ nhất và thứ hai sẽ được miễn trừ khi quyết toán thuế tại năm tính thuế thứ 2.

Tham khảo thêm tại video sau:

From 2020, the level of family deduction when calculating PIT has increased according to Resolution 954/2020 / UBTVQH14. The new deduction for taxpayers is 11 million dong / month and for dependents of 4.4 million dong / month is applied for the tax period of 2020.

So, for the case of PIT finalization with tax periods from 2019 to 2020, how is the family deduction rate applied?

2020 is a special year due to the change of the family allowances in Resolution 954/2020 / UBTVQH14 (The new deduction for taxpayers is 11 million VND / month and for dependents is 4.4 VND million / month will be applied for the tax period of 2020). Currently, the application of family deductions for the PIT finalization from 2019 to 2020 has not been specifically regulated.

Therefore, our opinion is one of two options:

- The plan to accept the risk

According to the opinion of the Tax Department of Bac Ninh province in Official Letter No. 2455 / CT-TTHT, the taxpayer is entitled to a new family deduction from January 2020 for the PIT finalization from 2019 to 2020. At that time, the new deduction will be applied from 1/1/2020.

Note that in this case, the taxpayer must submit all paper documents, which are not supported by the online declaration system.

- Safety plan

According to Dong Nai Tax Department’s opinion in Official Dispatch No. 7950 / CT-TTHT, taxpayers are only allowed to apply the new family allowances when calculating tax in the second year from January 2020 onwards with PIT finalization from 2019 to 2020. So, in the first year, the taxpayer will calculate tax at the old deduction rate (9 million for the copy and 3.6 million for the dependents).

Note that, normally, the tax period will coincide with the calendar year, so the annual tax finalization usually only occurs for foreigners coming to Vietnam for the first time, with the number of days present in Vietnam in the first calendar year is less than 183 days, but counted for 12 consecutive months from the date of being present in Vietnam, it is 183 days or more.

Then, the first tax year will be 12 consecutive months from the first day of presence in Vietnam and from the second tax year onwards will coincide with the calendar year. The tax amount calculated during the period between the first tax year and the second tax year will be exempted when calculating tax finalization in the second tax year.

Biên soạn: Trần Thị Lan Anh – Tư Vấn Viên

Video: Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass