Nhắc đến báo cáo tài chính hợp nhất, chúng ta thường thấy đây là một nội dung phức tạp trong kế toán tài chính. Tuy nhiên, bài viết này sẽ minh họa một cách đơn giản nhất các bước thực hiện hợp nhất báo cáo tài chính

Bước 1: Xác định mối quan hệ đầu tư mẹ – con

Một công ty được coi là công ty mẹ của một công ty khác nếu có quyền kiểm soát thông qua việc chi phối các chính sách tài chính và hoạt động nhằm thu được lợi ích kinh tế từ các hoạt động của công ty này

Bước 2: Xác định tỷ lệ lợi ích của công ty mẹ

Tỷ lệ lợi ích = Tỷ lệ lợi ích trực tiếp + Tỷ lệ lợi ích gián tiếp

Bước 3: Xác định trường hợp có hay không phải lập báo cáo hợp nhất.

Một số trường hợp, công ty mẹ được miễn trừ khỏi việc phải lập báo cáo hợp nhất.

Bước 4: Lập báo cáo hợp nhất theo các bước

1. Cộng ngang chỉ tiêu Bảng cân đối kế toán và Báo cáo kết quả hoạt động kinh doanh

2. Loại trừ giao dịch nội bộ, có thể hiểu gồm 3 nội dung chính là

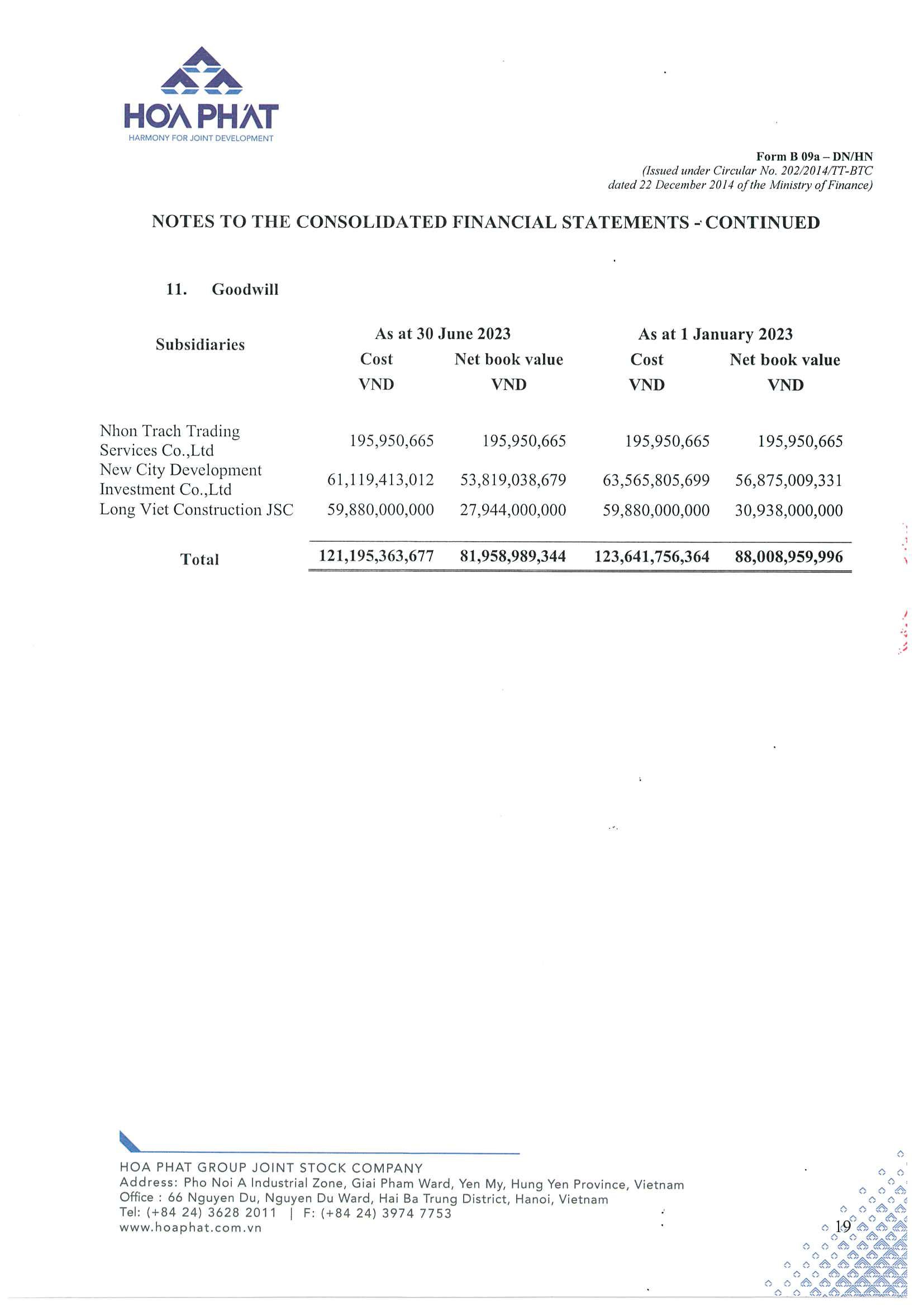

- Loại trừ toàn bộ giá trị ghi sổ khoản đầu tư vào công ty con và ghi nhận lợi thế thương mại

- Phân bổ lợi thế thương mại hàng năm

- Loại trừ giao dịch nội bộ

Có thể hiểu rằng, đứng trên góc độ tập đoàn, báo cáo hợp nhất phản ánh tiềm lực kinh tế của duy nhất 01 thực thể kinh tế mà không phân biệt hoạt động nội bộ giữa các bộ phận thành viên cấu thành nên thực thể đó. Vì vậy, tất cả các giao dịch nội bộ phải loại trừ ảnh hưởng.

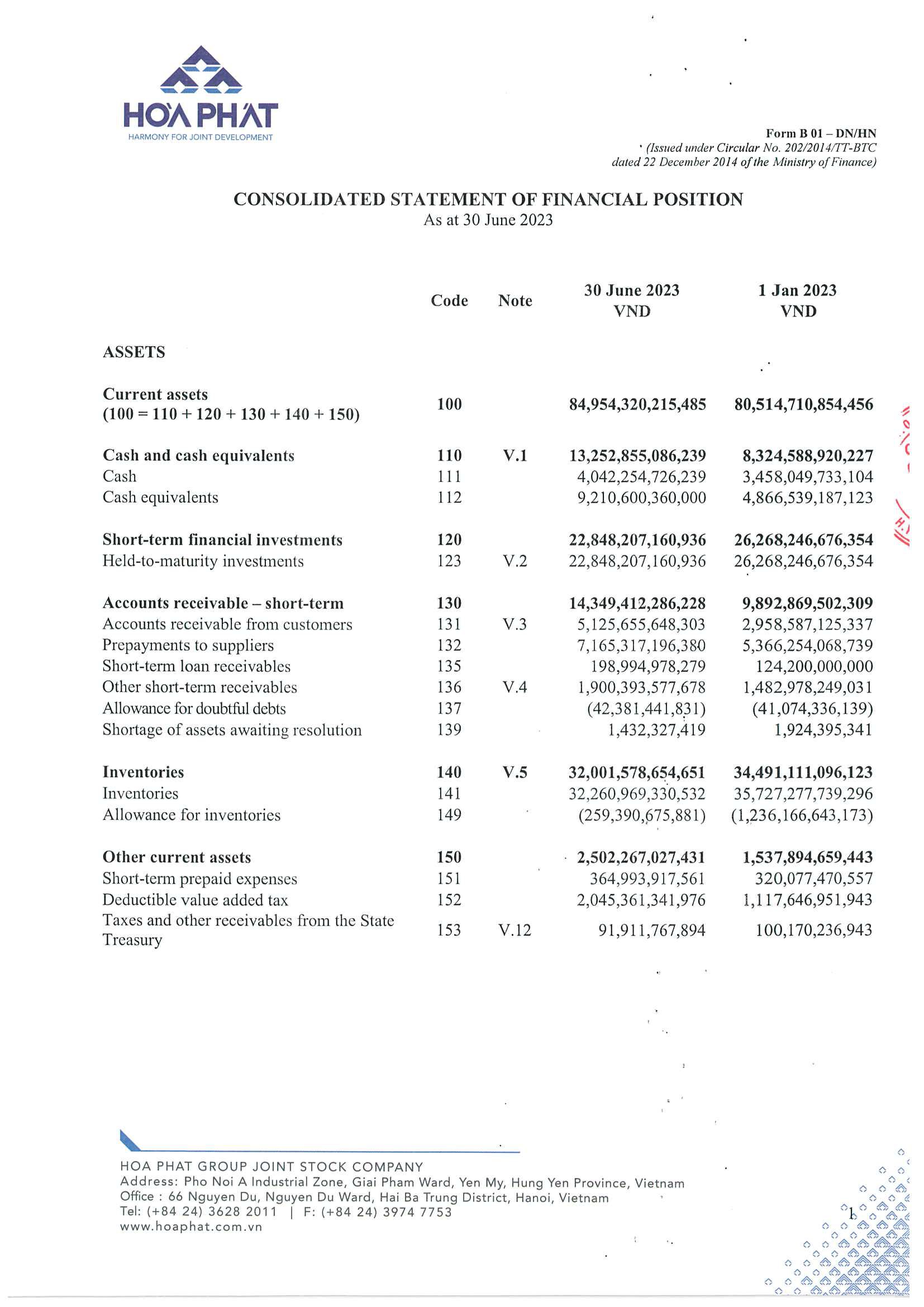

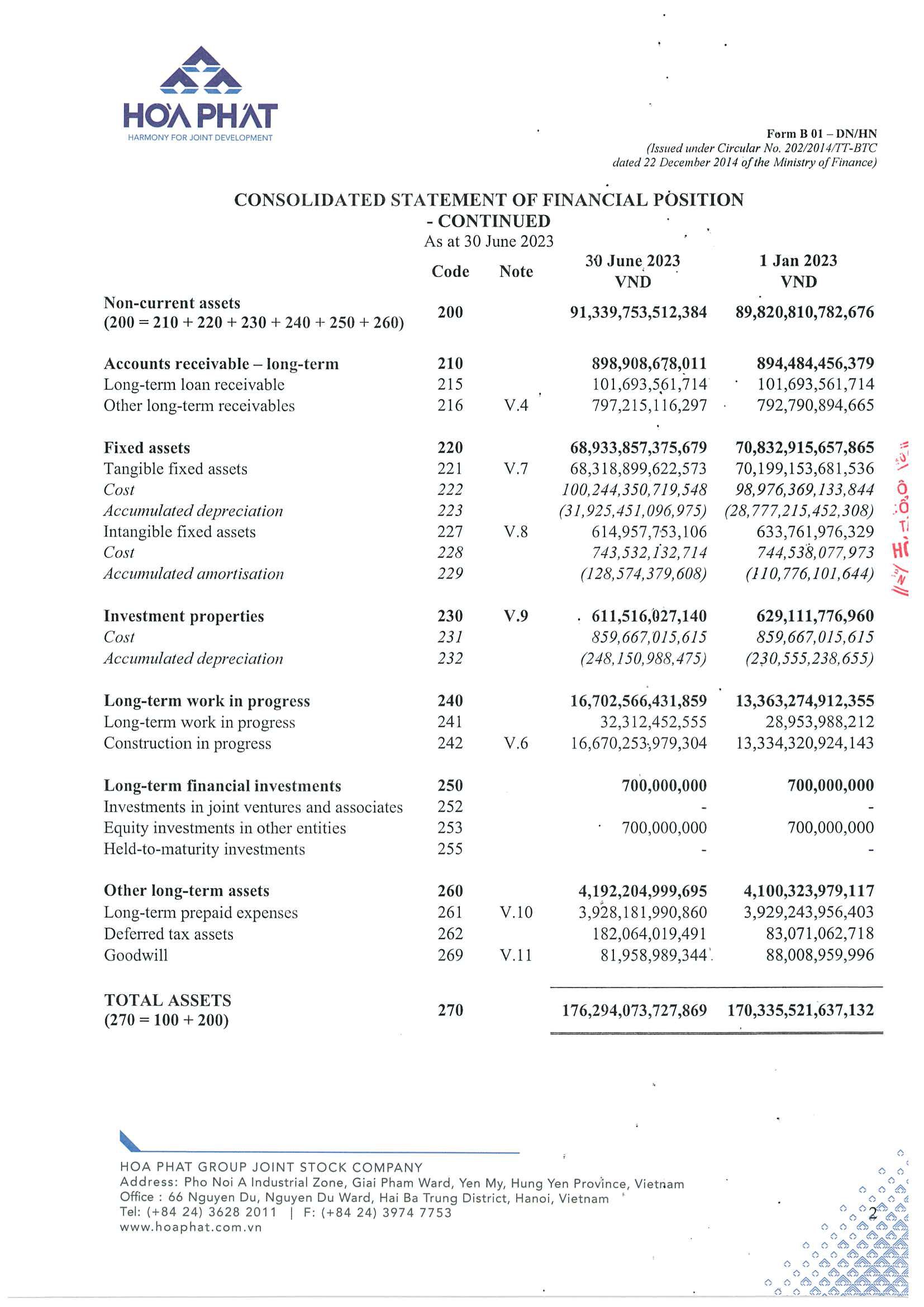

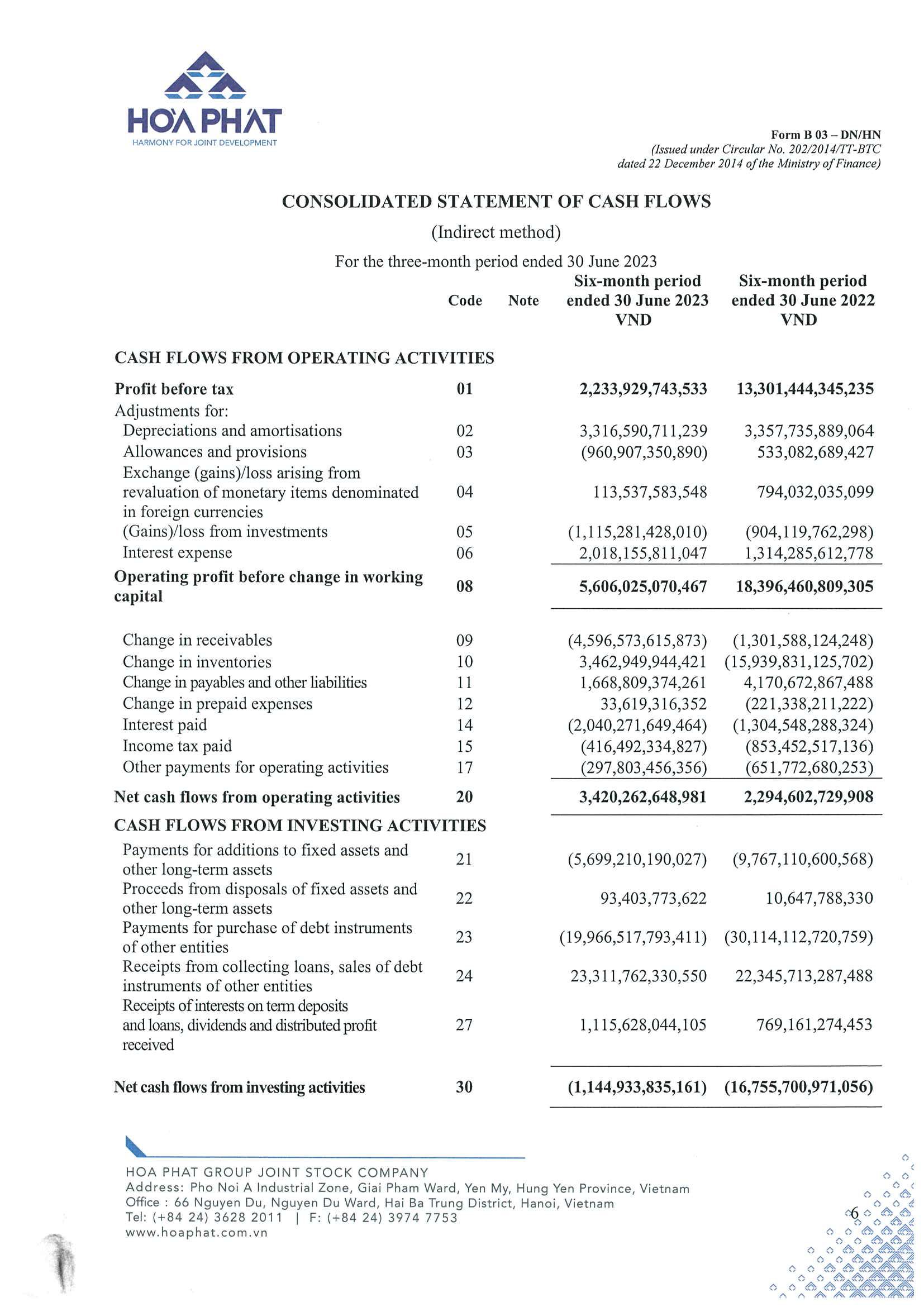

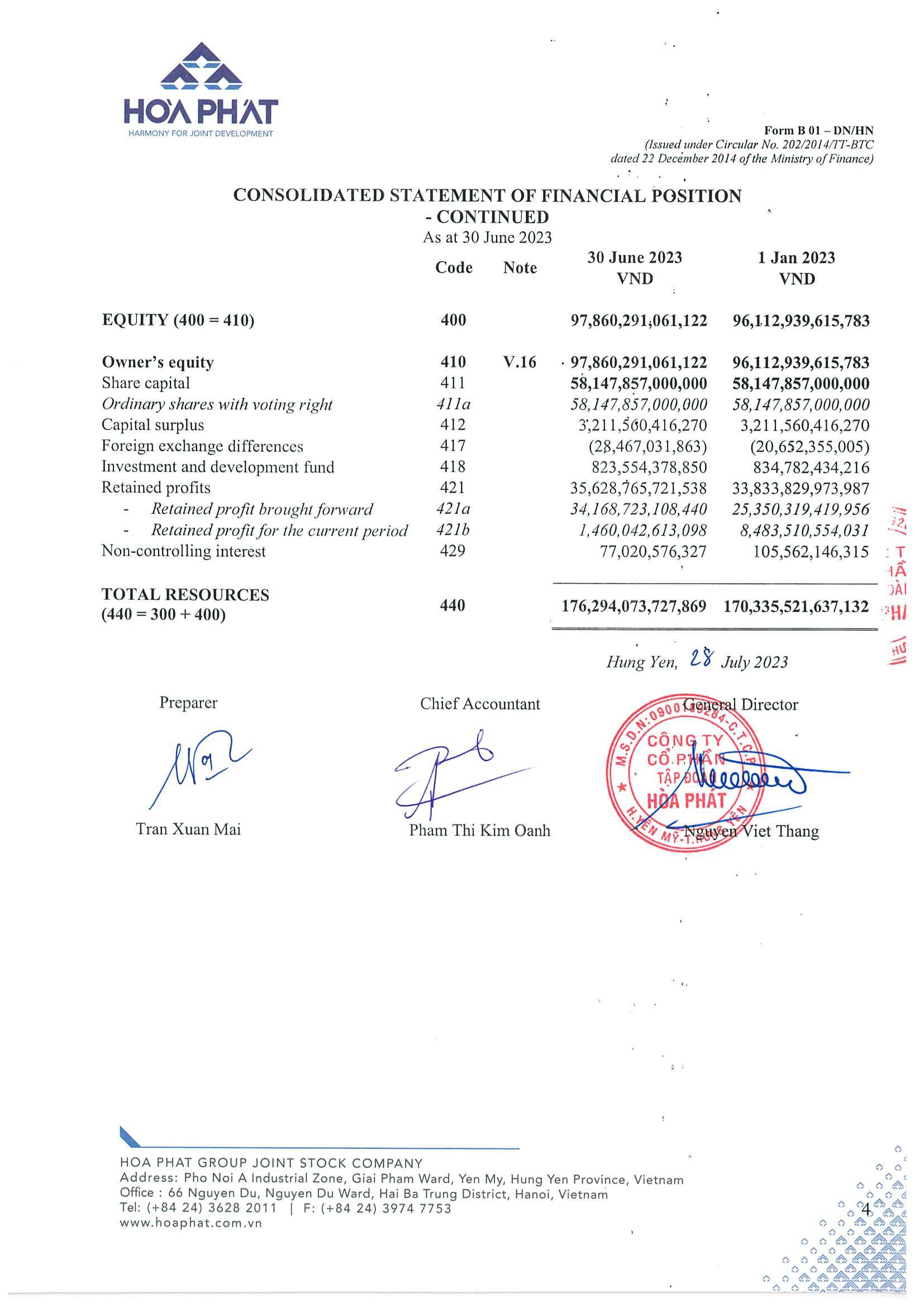

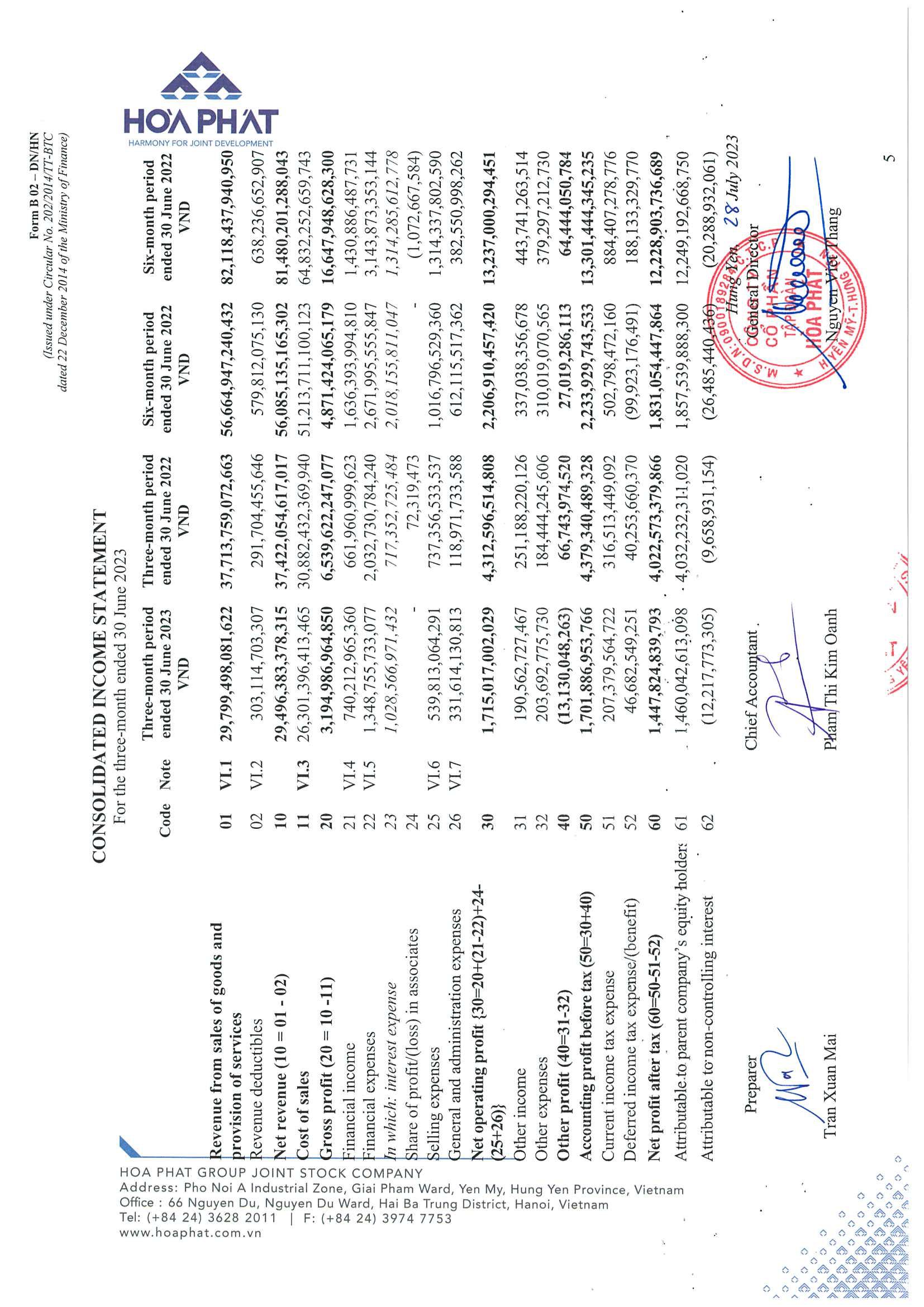

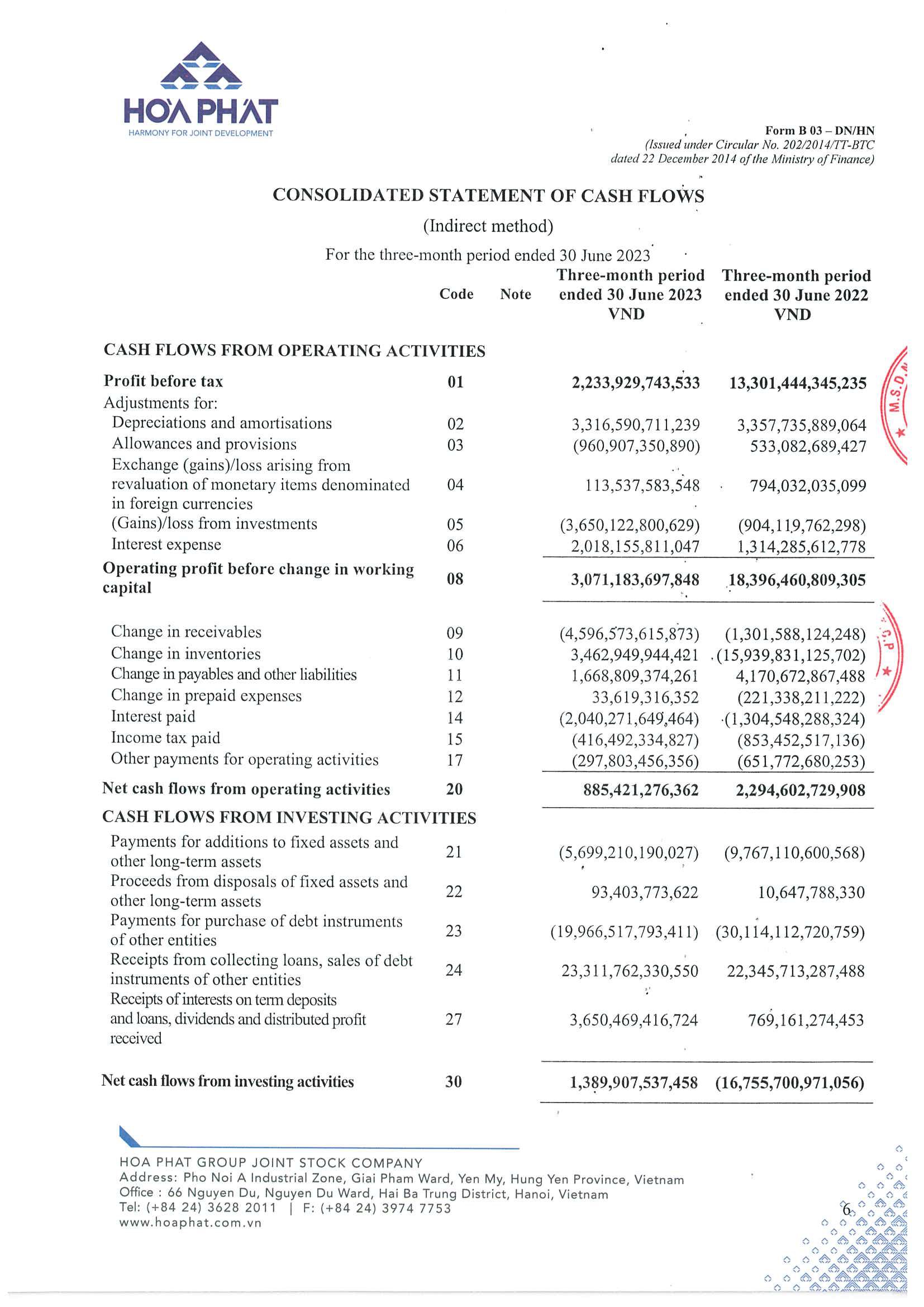

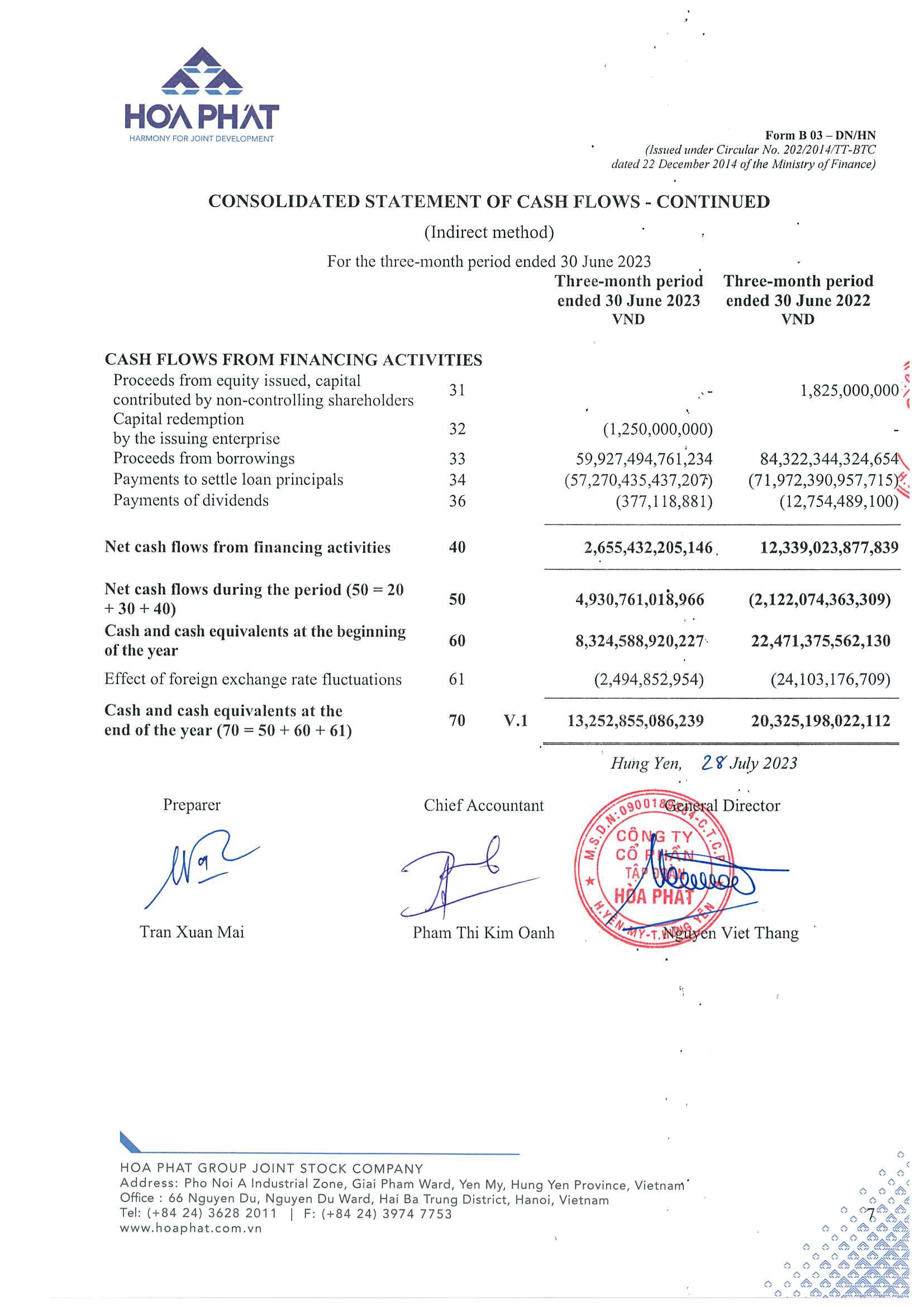

Mẫu báo cáo tài chính hợp nhất có tiếng Anh

Ví dụ:

Ngày 01/01/N, Công ty P mua 80% cổ phiếu đang lưu hành của công ty S và trở thành mẹ của công ty S. (đv : triệu đồng). Trong năm N có các giao dịch sau :

- Phân bổ lợi thế thương mại, biết rằng LTTM phân bỗ đều mỗi năm là 5.000, năm nay đánh giá tổn thất 6.000. Thời gian phân bô LTTM là 5 năm

- Ngày 1/2, Công ty mẹ bán hàng hóa cho Công ty con với giá bán chưa thuế 100.000, giá vốn mà Công ty mẹ mua là 80.000. Cuối năm, tiền bán hàng chưa thu và sốhàng mua của công ty mẹ còn tồn trong kho ớ Công ty con S 60%. Biết rằng giá trị thuần có thể thực hiện được của hàng hóa cao hơn giá gốc tại thời điểm bán và năm N+1, hàng hóa được bán hốt và thu toàn bộ tiền.

- Ngày 10/5, công ty S bán hàng cho công ty mẹ P giá bán chưa thuế 40.000 (Biết rằng giá bán hàng trên thị trường là 55.000), giá gốc là 50.000, cuối năm công ty P đã bán ra ngoài 80%, tiền hàng đã thanh toán hết. Năm N+1, Hàng hóa vẫn tồn kho.

- Ngày 1/7, công ty S vay để hoạt động kinh doanh trong thời hạn 12 tháng với lãi suất đơn 1%/tháng, thanh toán cả gốc và lãi một lần khi đáo hạn, tiền vay 200

- Ngày 1/8, công ty mẹ P bán thành phẩm cho Công ty con S mua về làm tài sản cố định dùng trong quản lý doanh nghiệp với giá bán chưa thuế 50.000, giá xuất kho thành phẩm 40.000. TSCĐ khấu hao theo đường thẳng trong 5 năm và không có giá trị thu hồi khi thanh lý. Cuối năm, công ty S đã trả 80% nợ cho công ty mẹ P.

- Ngày 1/10, công ty con S vay tiền công ty mẹ P để xây dựng cơ bản toà nhà văn phòng, thời hạn vay 36 tháng với lãi suất đơn 1%/tháng, thanh toán cả gốc và lãi một lần khi đáo hạn, tiền vay 100 . Thời gian dự kiến hoàn thành xây dựng là 28 tháng, kể từ ngày vay.

- Ngày 1/11, Công ty S thông báo chia cổ tức đợt 1 năm N là 6.000, công ty P nhận đã nhận xong tiền theo tỷ lệ sỡ hữu.

Yêu cầu : Với thuế suất GTGT 10%, thuế suất thuế TNDN 20%, các công ty tính thuế theo khấu trừ, hãy ghi các bút toán điều chinh phục vụ lập BCTC hợp nhất năm N

Nợ CPQLDN: 6.000

Nợ LNCPP: 5.000

Có LTTM: 11.000

2. Loại trừ lãi nội bộ chưa thực hiện: (100.000 – 80.000) x 60% = 12.000

Nợ DTBHCCDV: 100.000

Có GVHB: 80.000 + (100.000 – 80.000) x (1 – 60%) = 88.000

Có HTK: 12.000

Loại trừ phải thu nội bộ, phải trả nội bộ

Nợ Phải trả nội bộ: 100.000

Nợ phải thu nội bộ: 100.000

Ghi nhận thuế TNDNHL: 20.000 x 20% = 2.400

Nợ TS thuế TNDNHL: 2.400

Có CP thuế TNDNHL : 2.400

3.

Loại trừ lỗ nội bộ chưa thực hiện: (50.000 – 40.000) x 20% = 2.000

Nợ DTBHCCDV: 40.000

Nợ HTK: 2.000

Có GVHB: 42.000

Ghi nhận thuế TNDNHL: 2.000 x 20% = 400

Nợ CP thuế TNDNHL: 400

Có TS thuế TNDNHL: 400

Lợi ích CĐKKS: 2.000 x (1 – 20%) x 20% = 320

Nợ LNST CĐKKS: 320

Có LICĐKKS: 320

4.

Loại trừ tiền gốc vay

Nợ Vay và nợ NH: 200

Có Phải thu cho vay NH: 200

Loại trừ phải thu nội bộ, phải trả nội bộ: 200 x 1% x 6 = 12

Nợ Phải trả khác: 12

Có phải thu khác: 12

Loại trừ DTTC và CPTC: 200 x 1% x 6 = 12

Nợ DTTC: 12

Có CPTC: 12

5.

Loại trừ DTNB

Nợ DTBHVCCDV: 50.000

Có GVHB: 40.000

Có TSCĐ : 10.000

Loại trừ Phải thu nội bộ, phải trả nội bộ: 000 x 20% = 10.000

Nợ Phải trả nội bộ: 10.000

Có Phải thu nội bộ: 10.000

Loại trừ thuế TNDNHL: 10.000 x 20% = 2.000

Nợ TS thuế TNDNHL: 2.000

Có CP thuế TNDNHL: 2.000

Loại trừ chênh lệch chi phí hao mòn TSCĐ của công ty B: năm 2020 tính chi phí hao mòn 5 tháng: ((50.000 – 40.000) : (5×12)) x 5 = 834

Nợ HMLK TSCĐ: 834

Có CPQLDN: 834

Điều chỉnh lại thuế của hao mòn đã chuyển lãi nội bộ chưa thực hiện thành lãi nội bộ đã thực hiện: 834 x 20% = 167

Nợ CP thuế TNDNHL: 167

Có TS thuế TNDNHL: 167

6.

Loại trừ tiền gốc vay

Nợ vay dài hạn: 100

Có phải thu cho vay dài hạn: 100

Loại trừ phải thu, phải trả nội bộ: 100 x 1% x 3 = 3

Nợ phải trả khác: 3

Có phải thu khác: 3

Loại trừ DTTC:

Nợ DTTC: 3

Có XDCBDD: 3

7.

Nợ DTTC: 3.600 (=6.000 x 60%)

Nợ LICĐKKS: 2.400 (=6.000 x 40%)

Có LNSTCPP: 6.000

Mở rộng: Lập bút toán điều chỉnh phục vụ lập BCTC hợp nhất năm N+1 nếu năm sau không phát sinh gì thêm

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040