Ủy quyền quyết toán thuế thu nhập cá nhân được áp dụng trong trường hợp nào? Đây là một trong những câu hỏi mà Gonnapass nhận được rất nhiều trong quá trình hỗ trợ quyết toán thuế?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

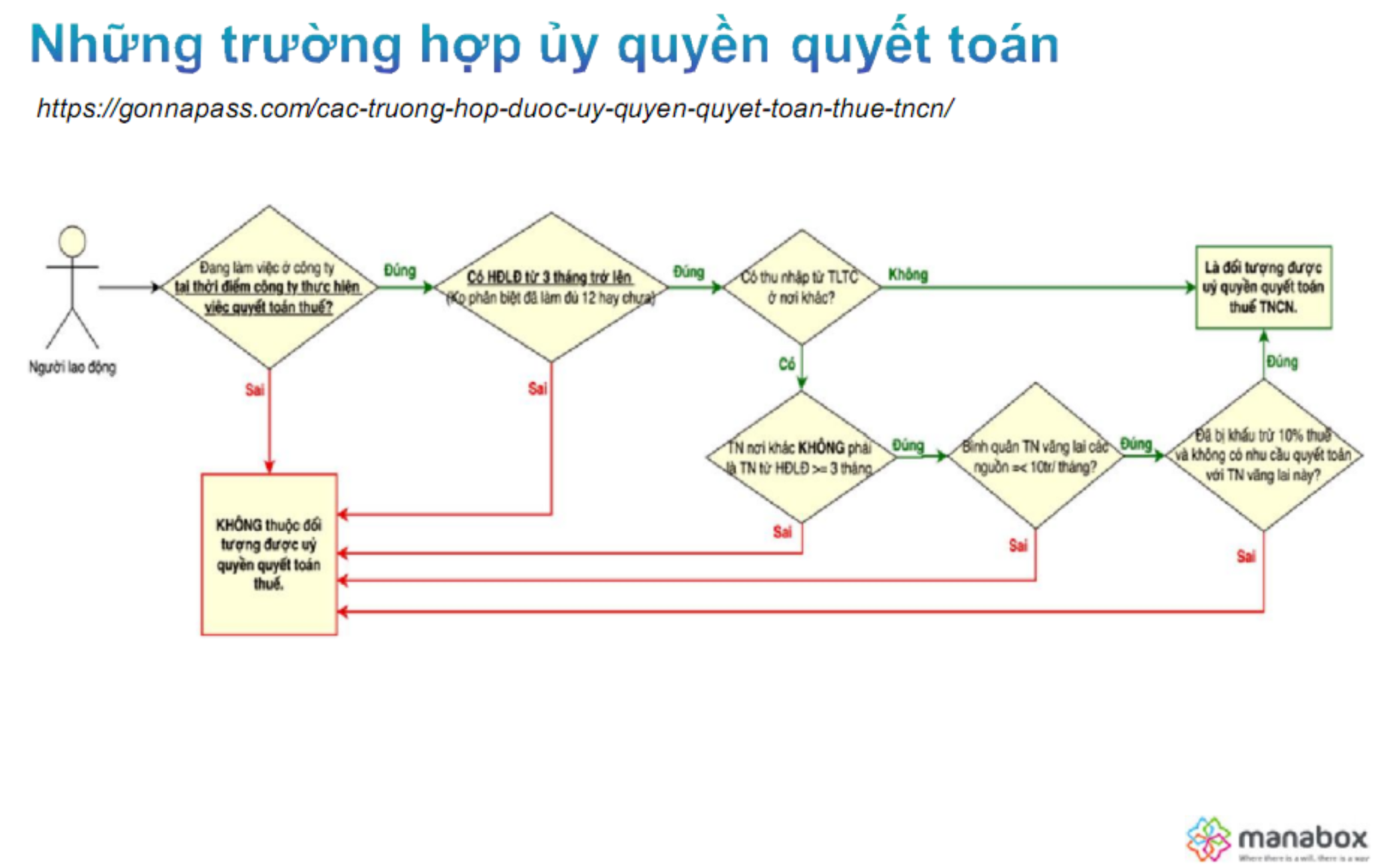

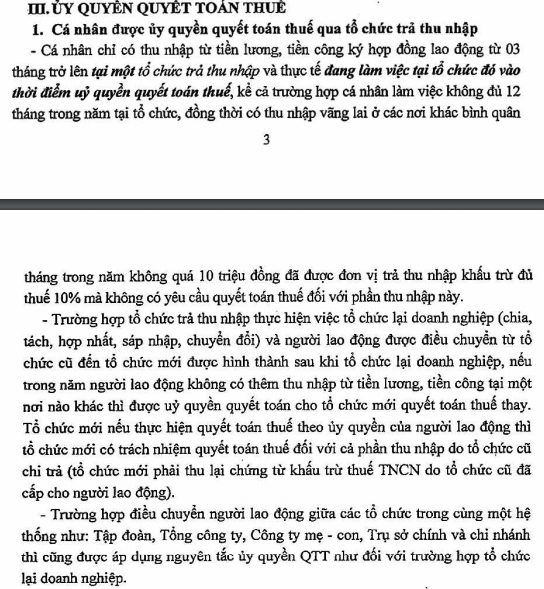

Sơ đồ tóm tắt trường hợp được ủy quyền quyết toán thuế

Theo quy định tại Nghị định 126/2020/NĐ-CP, các trường hợp được ủy quyền quyết toán thuế gồm:

- > Cá nhân có thu nhập từ tiền lương, tiền công

- > Ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và

- > Thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập thực hiện việc quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm.

- > Cá nhân có thu nhập từ tiền lương, tiền công

- > Ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và

- > Thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm;

- > Đồng thời có thu nhập văng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng và đã được khấu trừ thuế thu nhập cá nhân theo tỷ lệ 10% nếu không có yêu cầu quyết toán thuế đối với phần thu nhập này

- > Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới:

- > Trường hợp cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới do tổ chức cũ thực hiện sáp nhập, hợp nhất, chia, tách, chuyển đổi loại hình doanh nghiệp hoặc tổ chức cũ và tổ chức mới trong cùng một hệ thống thì tổ chức mới có trách nhiệm quyết toán thuế theo ủy quyền của cá nhân đối với cả phần thu nhập do tổ chức cũ chi trả và thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có)

Mẫu giấy ủy quyền quyết toán

Về trường hợp có thêm thu nhập vãng lai

Xem thêm https://manaboxvietnam.com/khong-duoc-uy-quyen-quyet-toan-khi-co-thu-nhap-vang-lai/

Làm rõ quy định về thời điểm tổ chức trả thu nhập thực hiện việc quyết toán

Thời điểm tổ chức trả thu nhập thực hiện việc quyết toán được hiểu là thời điểm mà công ty chuẩn bị nộp hồ sơ quyết toán thuế TNCN. Ví dụ

|

Qđ mới có nhắc đến cụm từ NLĐ làm việc tại thời điểm tổ chức trả thu nhập thực hiện việc quyết toán,vậy NLĐ nghỉ từ Tháng 1, cty làm quyết toán trong tháng 3 thì NLĐ này có đc ủy quyền k ạ?(gs bỏ qua các đk khác như HĐLĐ,TN vãng lai…)

Tổng cục Thuế trả lời:

Theo quy định tại tiết d.2, điểm d, khoản 6, điều 8 nghị định 126/2020/NĐ-CP, cá nhân cư trú có thu nhập từ tiền lương, tiền công ủy quyền quyết toán thuế cho tổ chức, cá nhân trả thu nhập có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 tháng trở lên tại một nơi và thực tế đang làm việc tại đó vào thời điểm tổ chức, cá nhân trả thu nhập quyết toán thuế, kể cả trường hợp không làm việc đủ 12 tháng trong năm dương lịch. Theo đó, cá nhân không làm việc tại tổ chức vào thời điểm QTT, do đó, cá nhân không đáp ứng điều kiện được ủy quyền QTT và phải trực tiếp quyết toán thuế Tham khảo hướng dẫn của Tổng Cục thuế:

|

Quy định trước đó

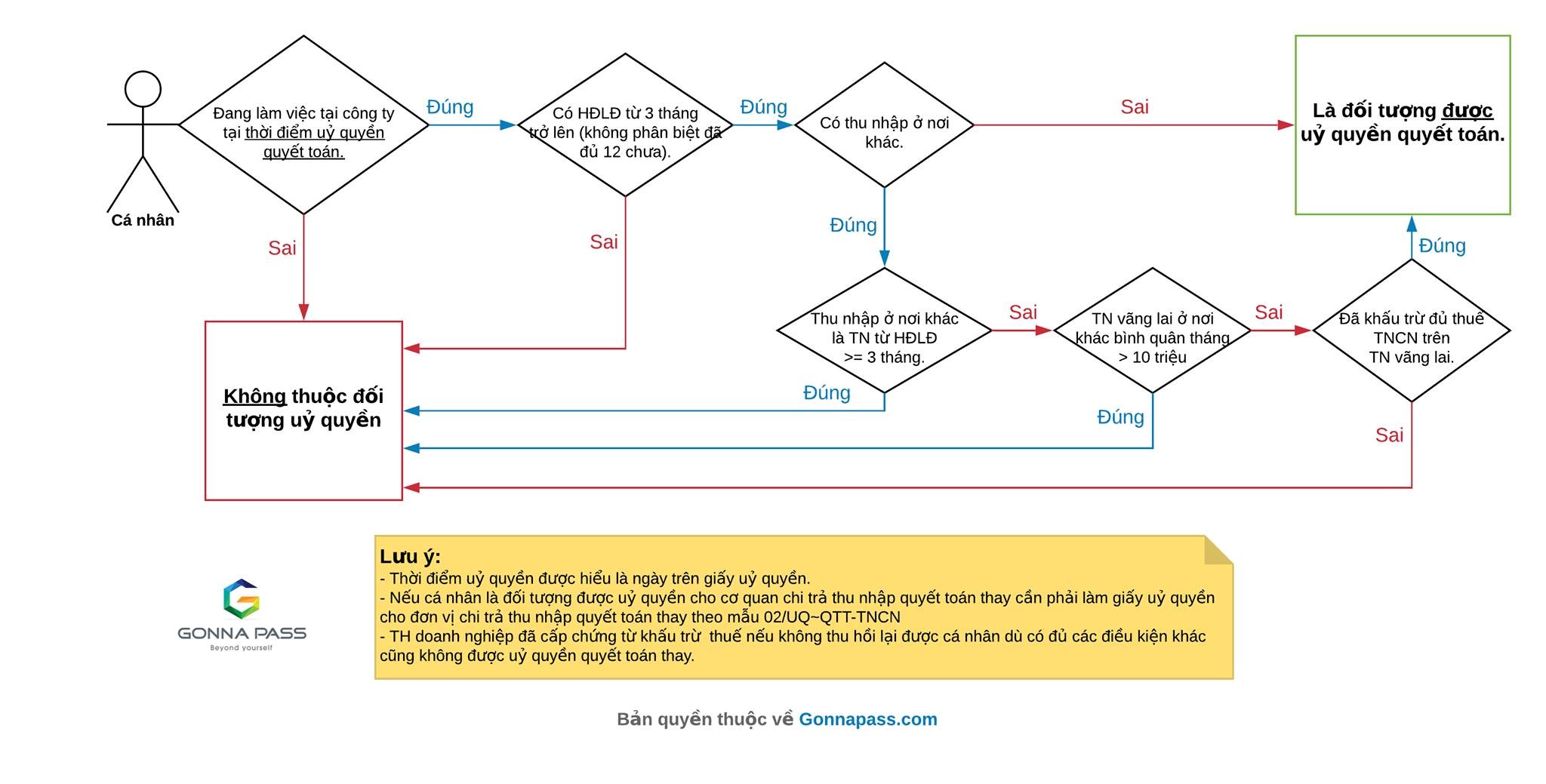

Trước năm 2021, tham khảo sơ đồ

Từ năm 2015 – năm 2021, áp dụng theo thông tư 92/2015/TT-BTC: Cá nhân có thu nhập từ tiền lương, tiền công ủy quyền cho tổ chức, cá nhân trả thu nhập quyết toán thuế thay trong các trường hợp sau:

- Cá nhân chỉ có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một tổ chức, cá nhân trả thu nhập và thực tế đang làm việc tại đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp không làm việc đủ 12 (mười hai) tháng trong năm

- Cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 03 (ba) tháng trở lên tại một tổ chức, cá nhân trả thu nhập và thực tế đang làm việc tại đó vào thời điểm ủy quyền quyết toán thuế, kể cả trường hợp không làm việc đủ 12 (mười hai) tháng trong năm, đồng thời có thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ thuế 10% mà không có yêu cầu quyết toán thuế đối với phần thu nhập này.

- Cá nhân là người lao động được điều chuyển từ tổ chức cũ đến tổ chức mới trong trường hợp tổ chức cũ thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi doanh nghiệp. Cuối năm người lao động có ủy quyền quyết toán thuế thì tổ chức mới phải thu lại chứng từ khấu trừ thuế thu nhập cá nhân do tổ chức cũ đã cấp cho người lao động (nếu có) để làm căn cứ tổng hợp thu nhập, số thuế đã khấu trừ và quyết toán thuế thay cho người lao động.

Tham khảo công văn số 5749/CT-TNCN

Lưu ý: Trường hợp nhận thu nhập dưới 2 triệu nhưng chưa khấu trừ đủ 10% thuế TNCN thì cũng không được ủy quyền quyết toán thuế, theo hướng dẫn tại công văn 4389/TCT-TNCN

Căn cứ hướng dẫn nêu trên thì:

– Trường hợp tổ chức trả thu nhập không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng trả thu nhập theo từng lần phát sinh từ 2.000.000 đồng/lần trở lên thì thực hiện khấu trừ thuế TNCN theo quy định.

– Trường hợp, trong năm người lao động có nhiều lần thu nhập 2.000.000 đồng/lần trở lên tại cùng một tổ chức trả thu nhập ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân đó lập một bản cam kết theo mẫu 02/CK-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC ngày 15 tháng 6 năm 2015 của Bộ Tài chính. Tổ chức trả thu nhập tạm thời chưa khấu trừ thuế thu nhập cá nhân của cá nhân đối với từng lần chi trả trên 2 triệu đồng.

– Trường hợp, trong năm người lao động có nhiều lần thu nhập 2.000.000 đồng/lần trở lên tại nhiều tổ chức trả thu nhập mà ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi giảm trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân đó lập bản cam kết tại từng đơn vị chi trả thu nhập theo mẫu 02/CK-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC. Tổ chức trả thu nhập tạm thời chưa khấu trừ thuế thu nhập cá nhân của cá nhân đối với từng lần chi trả trên 2 triệu đồng.

….Trường hợp cá nhân có thu nhập từ tiền lương, tiền công ký hợp đồng lao động từ 3 tháng trở lên mà có thêm thu nhập vãng lai ở các nơi khác bình quân tháng trong năm không quá 10 triệu đồng đã được đơn vị trả thu nhập khấu trừ thuế tại nguồn theo tỷ lệ 10% nếu không có yêu cầu thì không quyết toán thuế đối với phần thu nhập này.

Trường hợp cá nhân trong năm có thu nhập không quá 120 triệu đồng/năm nhưng có thu nhập dưới 2 triệu chưa được khấu trừ thuế tại nguồn theo tỷ lệ 10 % thì khoản thu nhập này được tính vào thu nhập chịu thuế khi quyết toán thuế. Trong trường hợp này, cá nhân có thu nhập phải tự đi quyết toán thuế với cơ quan thuế theo quy định.

Biên soạn : Trần Thị Thanh Thảo, Phan Thùy Dung – Tư vấn viên – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass