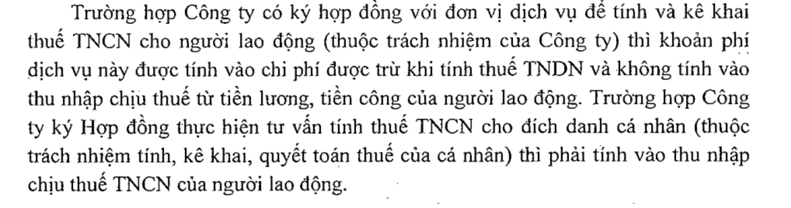

Về chi phí dịch vụ tư vấn khai thuế TNCN cho người lao động, chính sách thuế được áp dụng như sau

| Chi phí tư vấn, khai thuế

thuộc nghĩa vụ của công ty |

Chi phí tư vấn, khai thuế

thuộc nghĩa vụ của cá nhân |

| Ví dụ: Chi phí tư vấn lập tờ khai mẫu 05/KK-TNCN, tờ khai 05/QTT-TNCN… (Những tờ khai thuộc trách nhiệm của công ty) | Ví dụ: Chi phí tư vấn lập tờ khai mẫu 02/KK-TNCN, tờ khai 02/QTT-TNCN… (Những tờ khai thuộc trách nhiệm của cá nhân phải tự kê khai) |

| – Được khấu trừ thuế GTGT

– Được tính vào chi phí được trừ khi tính thuế TNDN – Không phải tính vào thu nhập chịu thuế TNCN |

– Không được khấu trừ thuế GTGT

– Không được tính vào chi phí được trừ khi tính thuế TNDN – Phải tính vào thu nhập chịu thuế TNCN |

| Công văn 11159/CT-TTHT | Công văn 2337/TCT-CS ngày 30/5/2016 – Tổng Cục thuế |

Công văn 11159/CT-TTHT

Công văn 2337/TCT-CS ngày 30/5/2016 – Tổng Cục thuế

– Đối với khoản chi phí tư vấn thuế thu nhập cá nhân cho người nước ngoài: Tổng cục Thuế thống nhất với đề xuất nêu tại công văn số 410/CT-TT&HT ngày 21/3/2016 của Cục thuế thành phố Hải Phòng khoản chi phí tư vấn thuế thu nhập cá nhân cho người nước ngoài không phục vụ sản xuất kinh doanh đồng thời không được coi là khoản chi có tính chất phúc lợi do đó không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN…

Căn cứ theo quy định trên, trường hợp Công ty phát triển Khu công nghiệp Nomura – Hải Phòng (NHIZ) ký hợp đồng thuê tư vấn về thuế thu nhập cá nhân cho đích danh cá nhân hoặc một nhóm cá nhân thì khoản chi này phải tính vào thu nhập chịu thuế thu nhập cá nhân của người lao động.

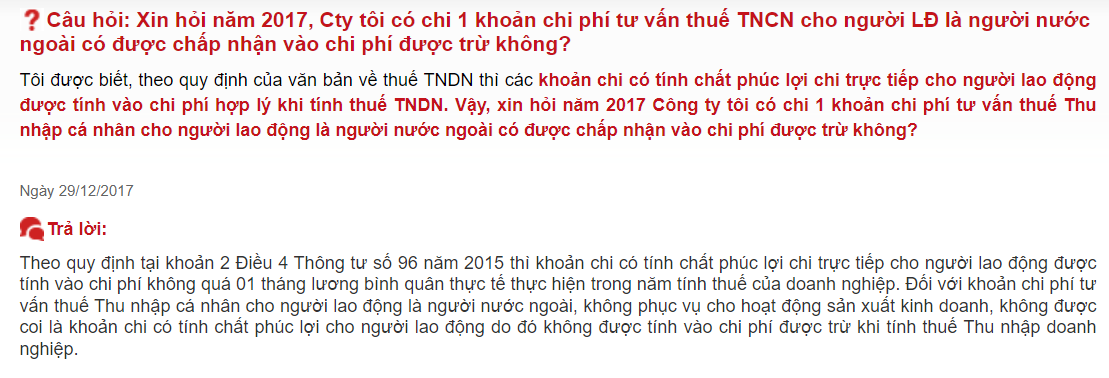

Hướng dẫn của Tổng Cục thuế

Chi phí thuê tư vấn để tính thuế TNCN cho chuyên gia nhà thầu?

Không chịu thuế TNCN – Công văn 800/TCT-TNCN

“Ngày 8/9/2010, Tổng cục Thuế đã ban hành công văn số 3473/TCT-TNCN hướng dẫn cụ thể về chính sách thuế TNCN đối với dịch vụ kê khai thuế TNCN. Theo đó, trường hợp đơn vị chi trả thu nhập thuê các Tổ chức tư vấn thực hiện việc khai thuế TNCN cho đơn vị mình thì khoản chi phí để thuê các Tổ chức tư vấn này không tính vào thu nhập chịu thuế TNCN của người lao động. Trường hợp đơn vị chi trả thu nhập thuê các Tổ chức tư vấn thực hiện việc khai thuế TNCN cho một hoặc một nhóm người lao động thì khoản chi phí để thuê các Tổ chức tư vấn này phải tính vào thu nhập chịu thuế TNCN của người lao động thụ hưởng dịch vụ.

Như vậy, trường hợp Tập đoàn IBM Corporation ký Hợp đồng dịch vụ tư vấn thuế với Công ty TNHH Ernst & Young Việt Nam để thực hiện kê khai thuế TNCN cho các chuyên gia nước ngoài được cử sang làm việc tại Việt Nam thì khoản phí thuê tư vấn không phải tính vào thu nhập chịu thuế TNCN của các chuyên gia.

Trích công văn 3473/TCT-TNCN

“…Căn cứ hướng dẫn nêu trên thì trường hợp đơn vị chi trả thu nhập thuê các Tổ chức tư vấn thực hiện việc khai thuế TNCN cho đơn vị mình thì khoản chi phí để thuê các Tổ chức tư vấn này không tính vào thu nhập chịu thuế TNCN của người lao động.

Trường hợp đơn vị chi trả thu nhập thuê các Tổ chức tư vấn thực hiện việc khai thuế TNCN cho một hoặc một nhóm người lao động thì khoản chi phí để thuê các Tổ chức tư vấn này phải tính vào thu nhập chịu thuế TNCN của người lao động thụ hưởng dịch vụ…”

Cơ sở pháp lý: Thông tư 92/2015/TT-BTC về thu nhập chịu thuế

đ.7) Các khoản lợi ích khác.

Các khoản lợi ích khác mà người sử dụng lao động chi cho người lao động như: chi trong các ngày nghỉ, lễ; thuê các dịch vụ tư vấn, thuê khai thuế cho đích danh một hoặc một nhóm cá nhân; chi cho người giúp việc gia đình như lái xe, người nấu ăn, người làm các công việc khác trong gia đình theo hợp đồng…

1/ Consulting expenses, PIT declaration under the company’s responsibility

Example: Consulting expenses for preparing template declaration 05/KK-TNCN, declaration 05/QTT-TNCN… (Responsibility of the company)

- Deductible for VAT

- Included in deductible expenses when calculating CIT

- Not included in taxable income for PIT

- | Official Letter 11159/CT-TTHT

2/ Consulting expenses, PIT declaration under the individual’s responsibility

Example: Consulting expenses for preparing template declaration 02/KK-TNCN, declaration 02/QTT-TNCN… (Responsibility of the individual to self-declare) |

- Not deductible for VAT

- Not included in deductible expenses when calculating CIT

- Included in taxable income for PIT

- | Official Letter 2337/TCT-CS dated

Legal basis: Circular 92/2015/TT-BTC on taxable income

Item 7) Other benefits.

Other benefits provided by employers to employees, such as expenses on holidays, renting consulting services, hiring tax consultants for specific individuals or a group of individuals, expenses on domestic helpers such as drivers, cooks, and other household tasks under contracts…

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040