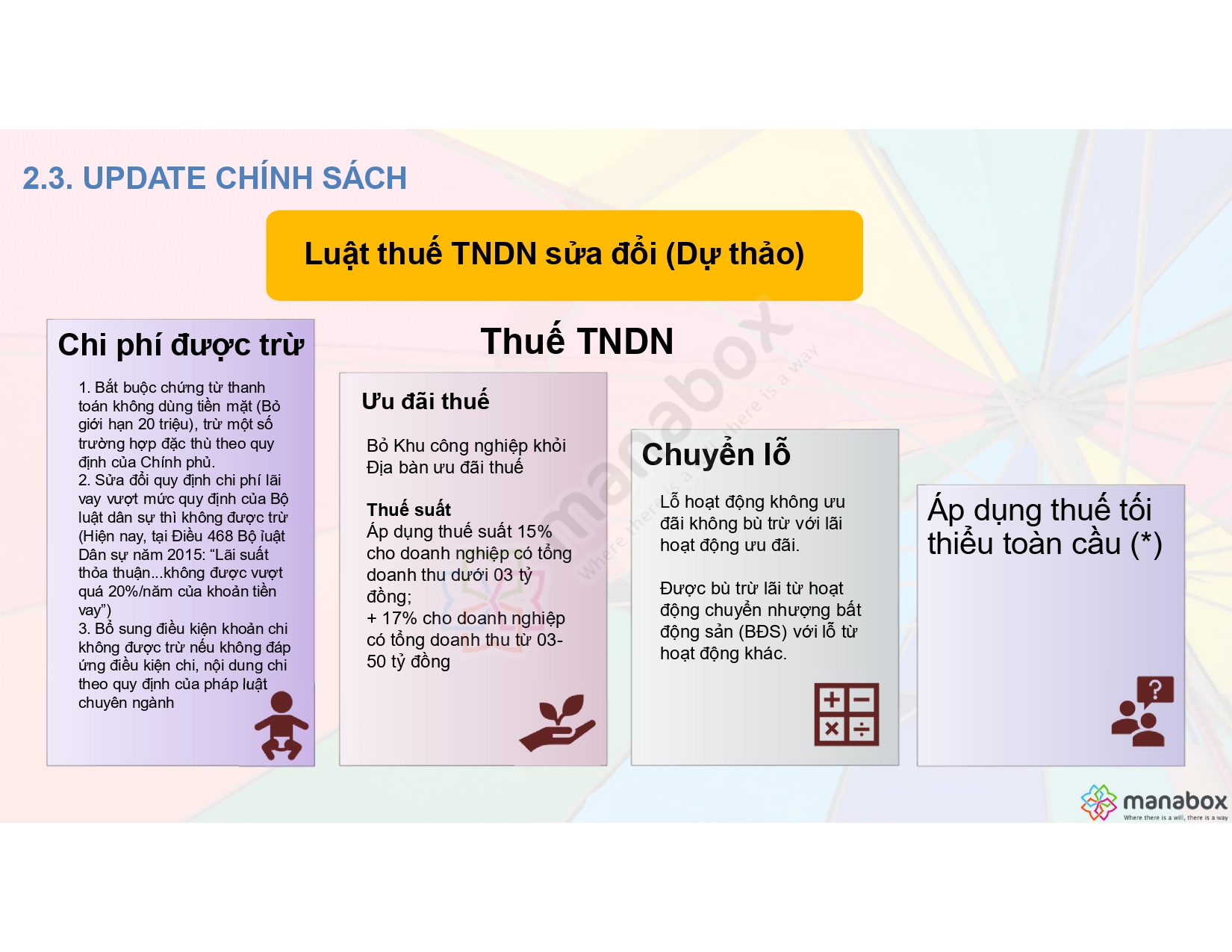

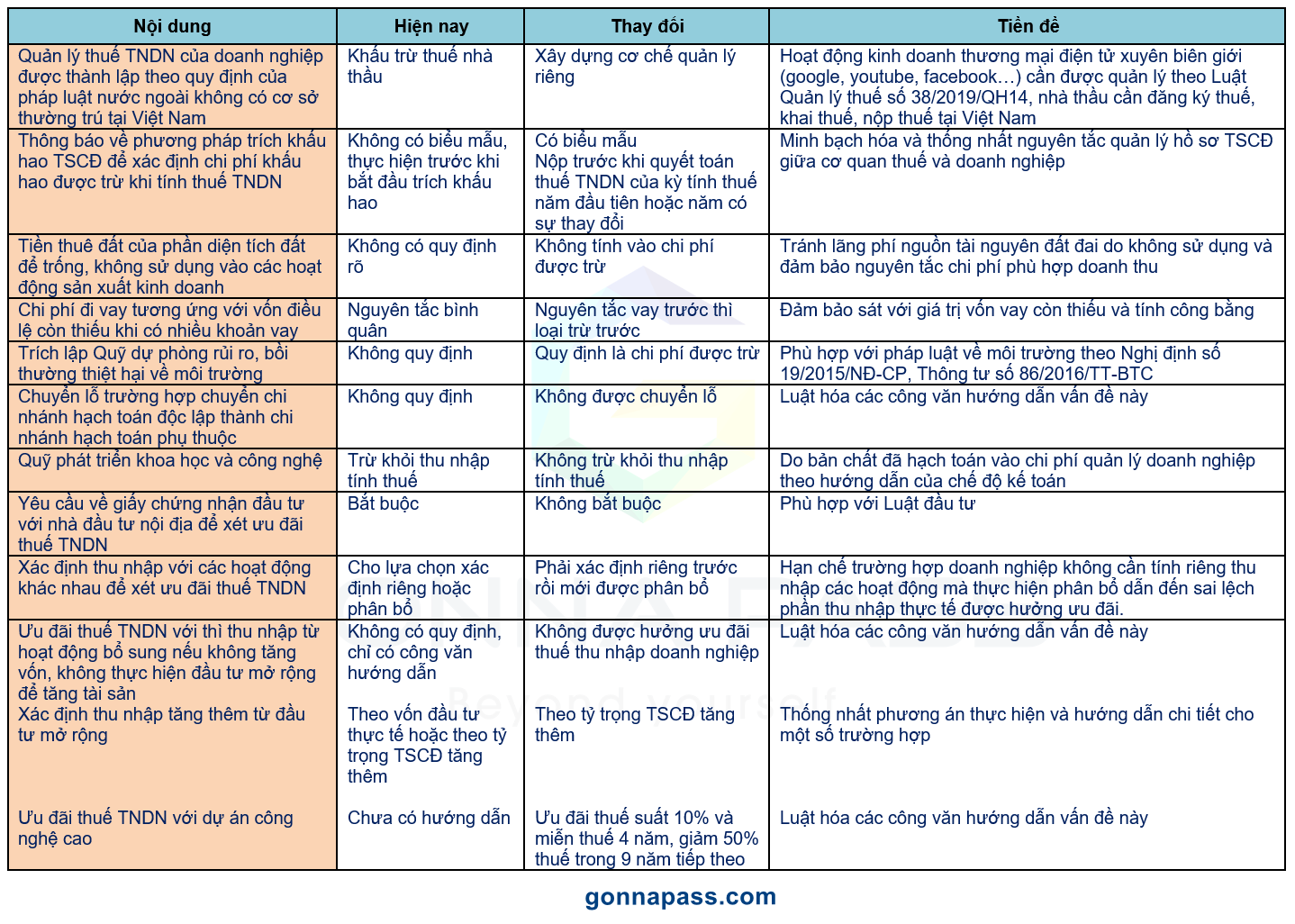

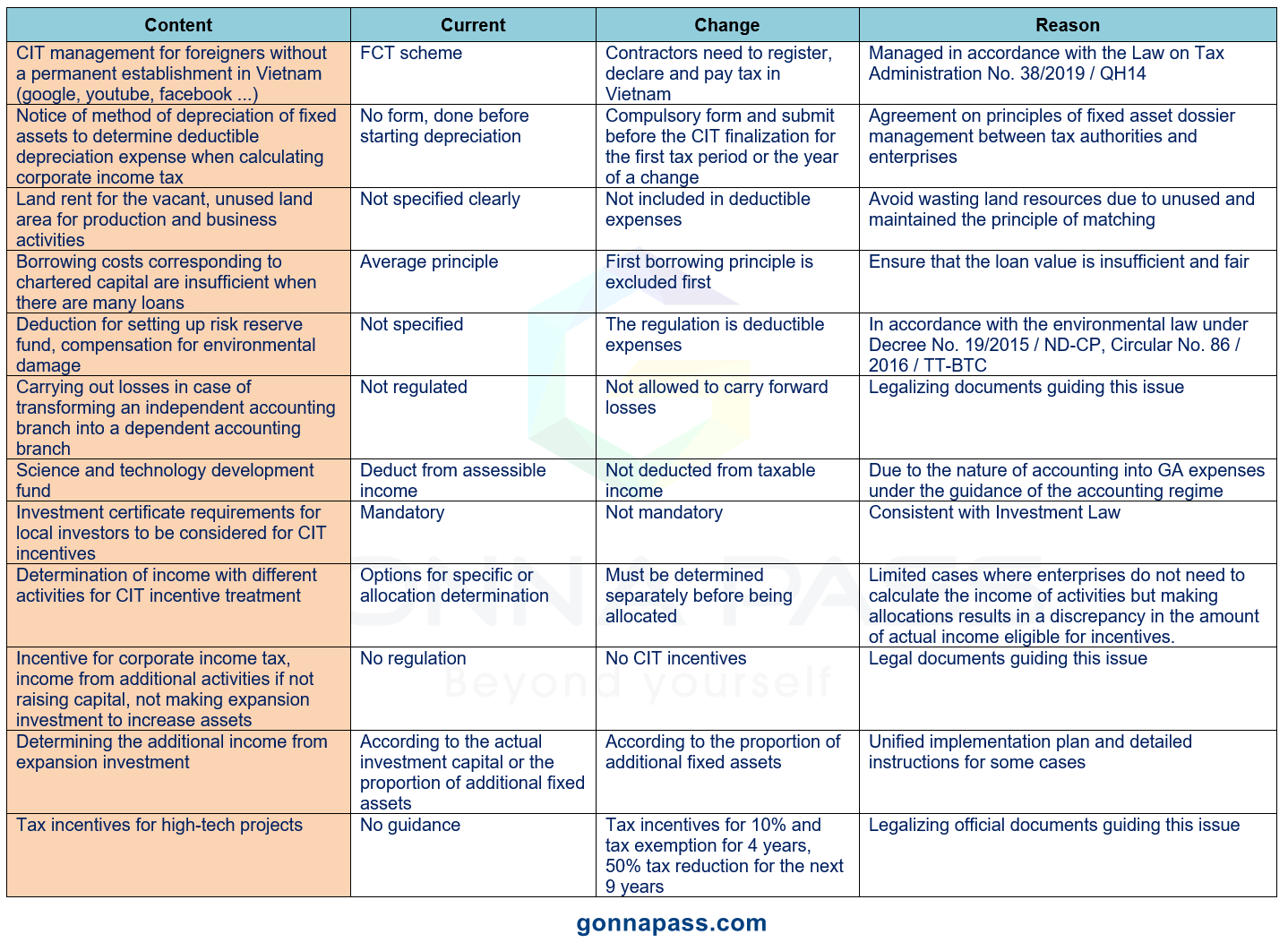

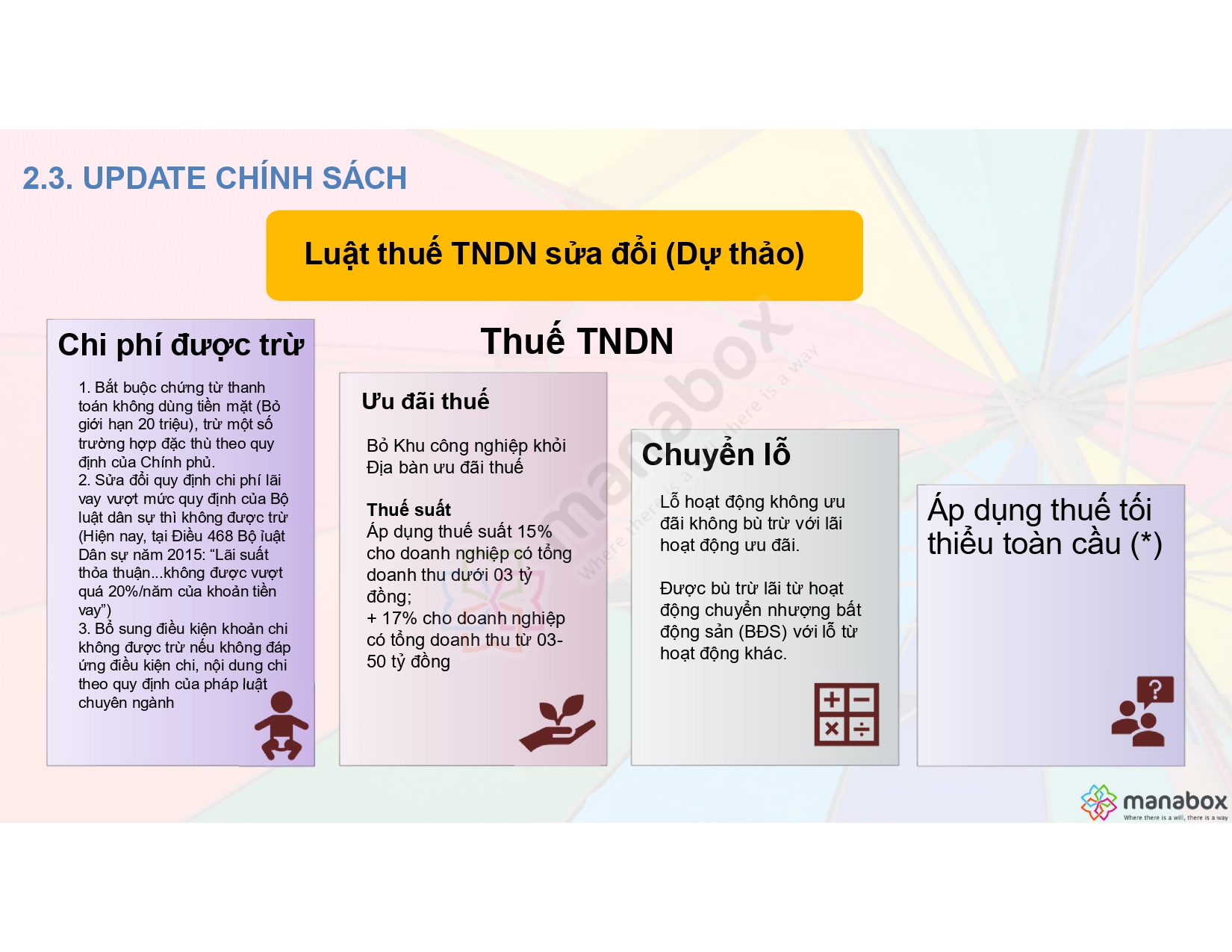

Với sự thay đổi của các giao dịch kinh tế, nhiều quy định pháp lý về thuế Việt Nam cần thay đổi để tương thích. Một số thay đổi của dự thảo Luật thuế TNDN sửa đổi như dưới đây

Những điểm mới

Ngày 14/6/2025, Quốc hội thông qua Luật Thuế thu nhập doanh nghiệp (sửa đổi). Luật Thuế thu nhập doanh nghiệp 2025 có hiệu lực thi hành từ ngày 1/10/2025 và áp dụng cho kỳ tính thuế thu nhập doanh nghiệp năm 2025

- > Phạm vi điều chỉnh: Gồm cả nội dung về thuế thu nhập doanh nghiệp bổ sung theo quy định chống xói mòn cơ sở thuế toàn cầu

- > Người nộp thuế và thu nhập chịu thuế: Cập nhật các quy định chi tiết về người nộp thuế là doanh nghiệp, các đơn vị sự nghiệp, và định rõ thu nhập chịu thuế phát sinh tại Việt Nam cho doanh nghiệp nước ngoài không có cơ sở thường trú

- > Thu nhập được miễn thuế: Bổ sung thêm 04 khoản thu nhập được miễn thuế, tập trung vào các lĩnh vực như nông nghiệp, sản xuất, nghiên cứu và phát triển, và doanh nghiệp nhỏ và vừa, đồng thời mở rộng miễn thuế tối đa không quá 3 năm.

- Bổ sung Thu nhập từ chuyển nhượng tín chỉ các-bon lần đầu sau khi phát hành, thu nhập từ tiền lãi và từ chuyển nhượng trái phiếu xanh lần đầu sau khi phát hành

- > Kỳ tính thuế và căn cứ tính thuế: Luật hóa việc doanh nghiệp có thể chọn kỳ tính thuế theo năm dương lịch hoặc năm tài chính và cập nhật căn cứ tính thuế TNDN phù hợp với các hiệp định quốc tế và quy định chống xói mòn cơ sở thuế toàn cầu.

- > Phương pháp tính thuế: Sửa đổi phương pháp tính thuế để đơn giản hóa và hỗ trợ doanh nghiệp với các quy mô nhỏ và siêu nhỏ, áp dụng phương pháp tính thuế dựa trên tỷ lệ % trên doanh thu.

- > Chi phí được trừ và không được trừ khi xác định thu nhập chịu thuế: Đề xuất cập nhật và luật hóa các quy định hiện hành để rõ ràng, minh bạch và giảm chi phí tuân thủ, bao gồm bổ sung quy định không được trừ đối với các khoản chi cho các hoạt động không phù hợp với quy định của pháp luật chuyên ngành

- > Chuyển lỗ: Đề xuất cho phép doanh nghiệp được bù trừ lãi từ chuyển nhượng bất động sản, chuyển nhượng dự án đầu tư, chuyển nhượng quyền tham gia dự án đầu tư (trừ chuyên nhượng dự án thăm dò, khai thác chế biến tài nguyên khoáng sản và chuyển nhượng quyền thăm dò, khai thác, chế biến tài nguyên khoáng sản) với lỗ từ hoạt động sản xuất kinh doanh

- > Thuế suất và ưu đãi thuế: Đề xuất các mức thuế suất ưu đãi mới cho doanh nghiệp nhỏ và vừa, và các điều kiện cụ thể cho ưu đãi thuế, như đầu tư trong các khu kinh tế và lĩnh vực công nghệ cao.

- > Áp dụng thuế suất 15% đối với doanh nghiệp có tồng doanh thu năm không quá 03 tỷ đồng; Thuế suất 17% đối với doanh nghiệp có tổng doanh thu năm từ trên 03 tỷ đồng đến không quá 50 tỷ đồng.

Một số dự thảo thay đổi về ưu đãi thuế

- – Bổ sung vào danh mục lĩnh vực được ưu đãi: Sản xuất, lắp ráp ô tô; Trung tâm nghiên cứu và phát triển; Cung cấp hỗ trợ kỹ thuật cho các doanh nghiệp vừa và nhỏ, ươm tạo các doanh nghiệp vừa và nhỏ, phát triển không gian làm việc chung để hỗ trợ các doanh nghiệp vừa và nhỏ, Loại bỏ dự án đầu tư mới có vốn đầu tư từ 6 nghìn tỷ đồng trở lên khỏi danh mục ưu đãi

- – Thay đổi tại các địa điểm được ưu đãi: Không còn quy định riêng ưu đãi thuế với các khu công nghiệp, giảm ưu đãi đối với các khu kinh tế không nằm ở địa bàn kinh tế – xã hội khó khăn, đặc biệt khó khăn.

- – Nếu các dự án hiện có đã hết ưu đãi thuế TNDN thì lợi nhuận từ dự án đầu tư mở rộng có thể

được hưởng thời gian miễn, giảm thuế như đối với dự án đầu tư mới

[collapse]

- > Thuế thu nhập doanh nghiệp bổ sung: Cập nhật các quy định theo Nghị quyết số 107/2023/QH15 về thuế thu nhập doanh nghiệp bổ sung để phù hợp với các tiêu chuẩn quốc tế và chống xói mòn cơ sở thuế toàn cầu, bao gồm cả việc áp dụng thuế tối thiểu toàn cầu (Pillar Two) theo hướng dẫn của OECD.

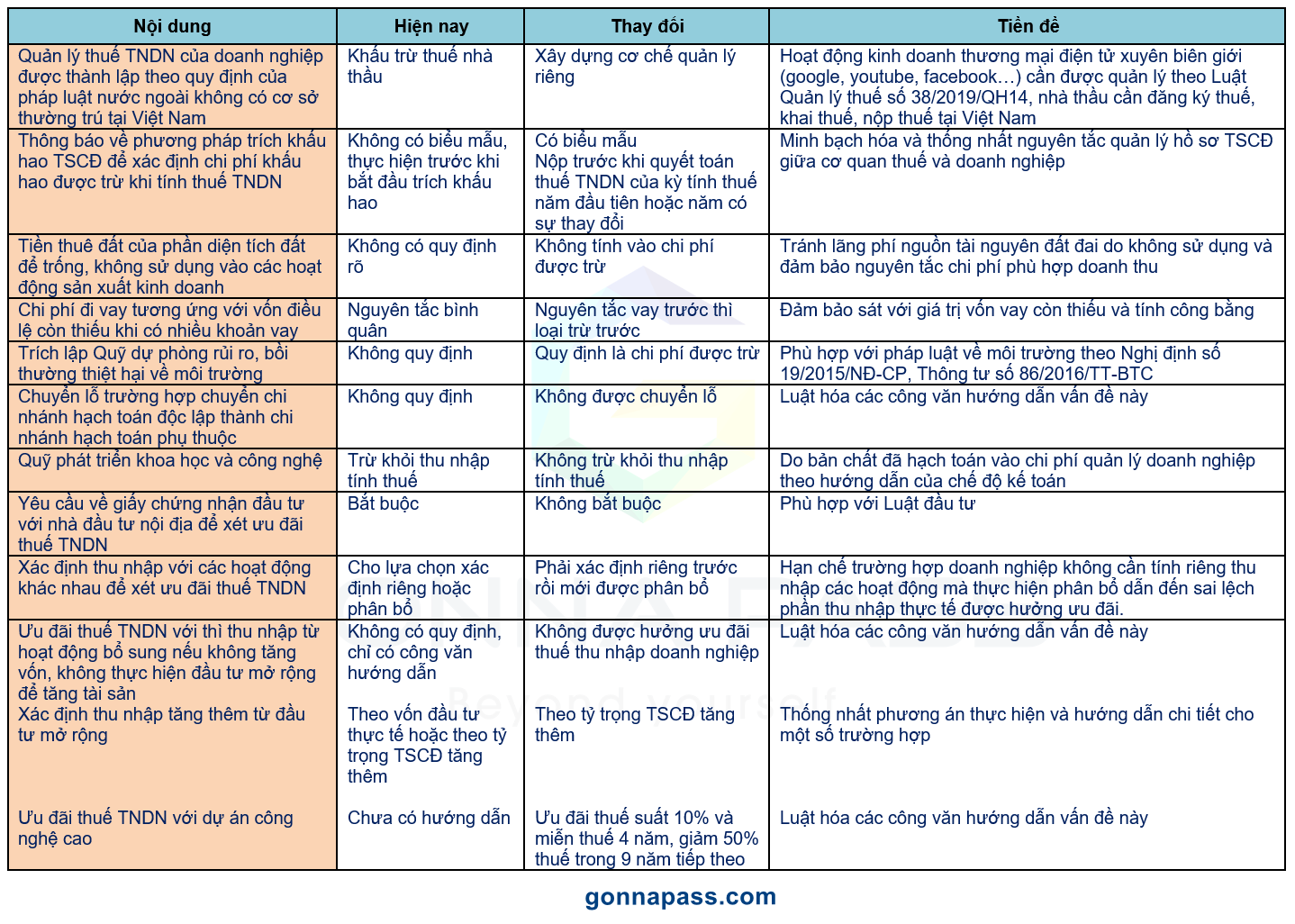

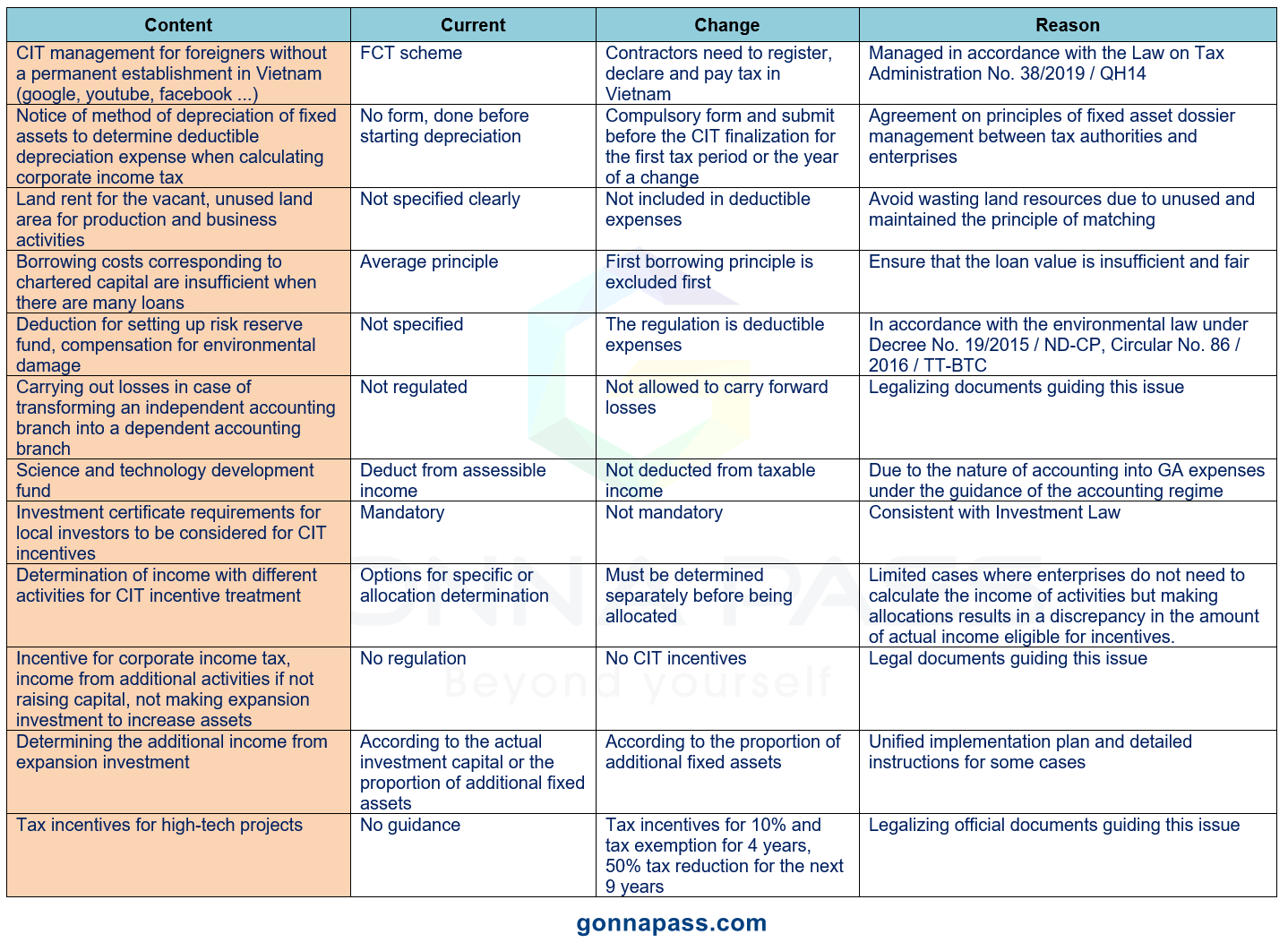

Trước đó, dự thảo thông tư thay đổi

English version

In 2019, on June 13, the National Assembly unanimously passed the Tax Administration Law No. 38/2019 / QH14, effective from July 1, 2020. Accordingly, some new contents are mentioned, requiring the Ministry of Finance (MOF) to issue a circular with detailed instructions.

MOF published the draft version of circular for CIT. Some changes to the new draft circular guiding corporate income tax are mentioned below. This circular is expected to take effect from July 1, 2020 and apply for the fiscal year 2020.

[collapse]

Biên soạn: Nguyễn Việt Anh – Manager

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040