Quá trình giải thể doanh nghiệp có vốn đầu tư nước ngoài (FDI) thường gặp nhiều khó khăn và vướng mắc hơn do người nước ngoài có thể đã về nước. Trong thực tế, quá trình này thường mất khá nhiều thời gian.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan |

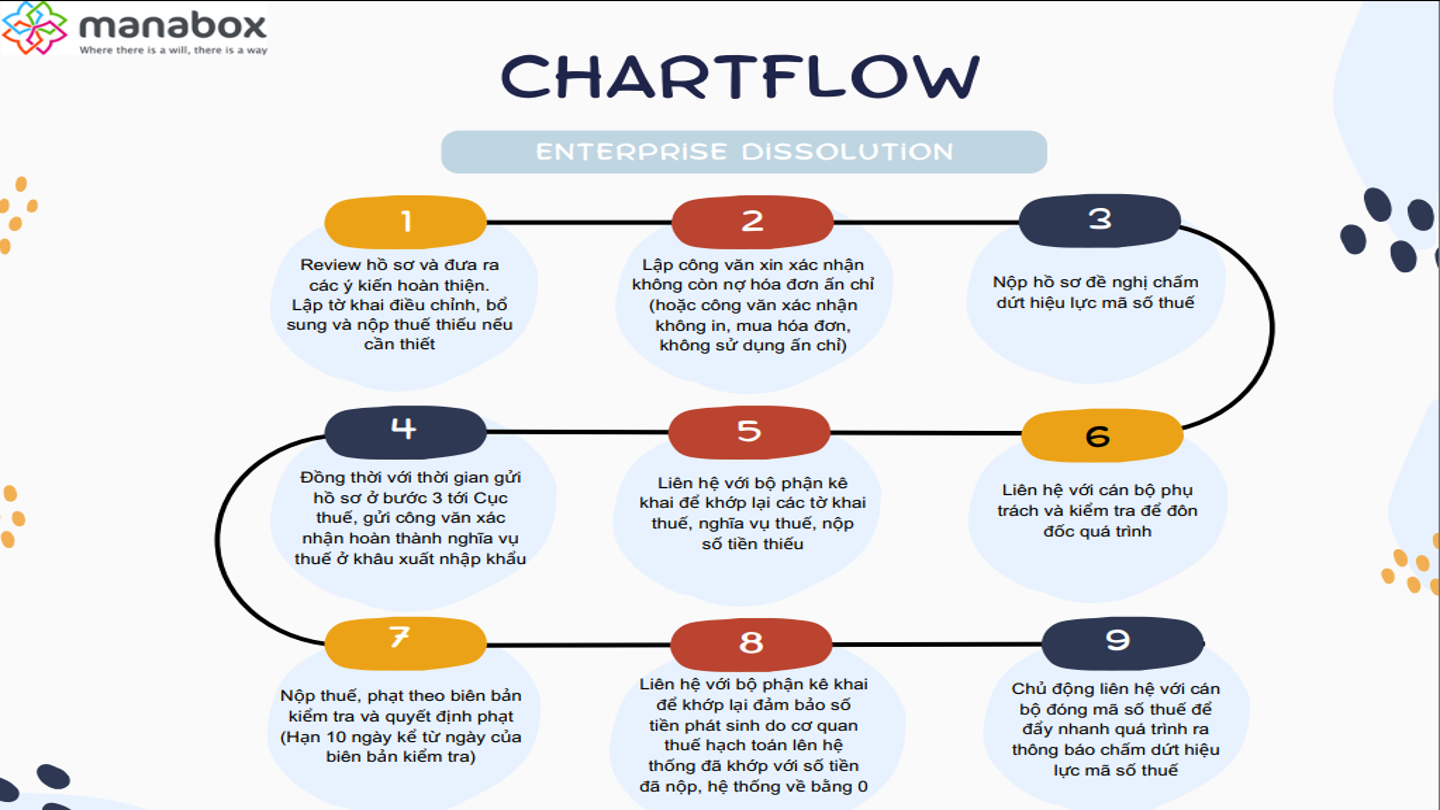

Một số bước công việc giải thể công ty FDI ở Việt Nam được mô tả trong sơ đồ sau

Xem video

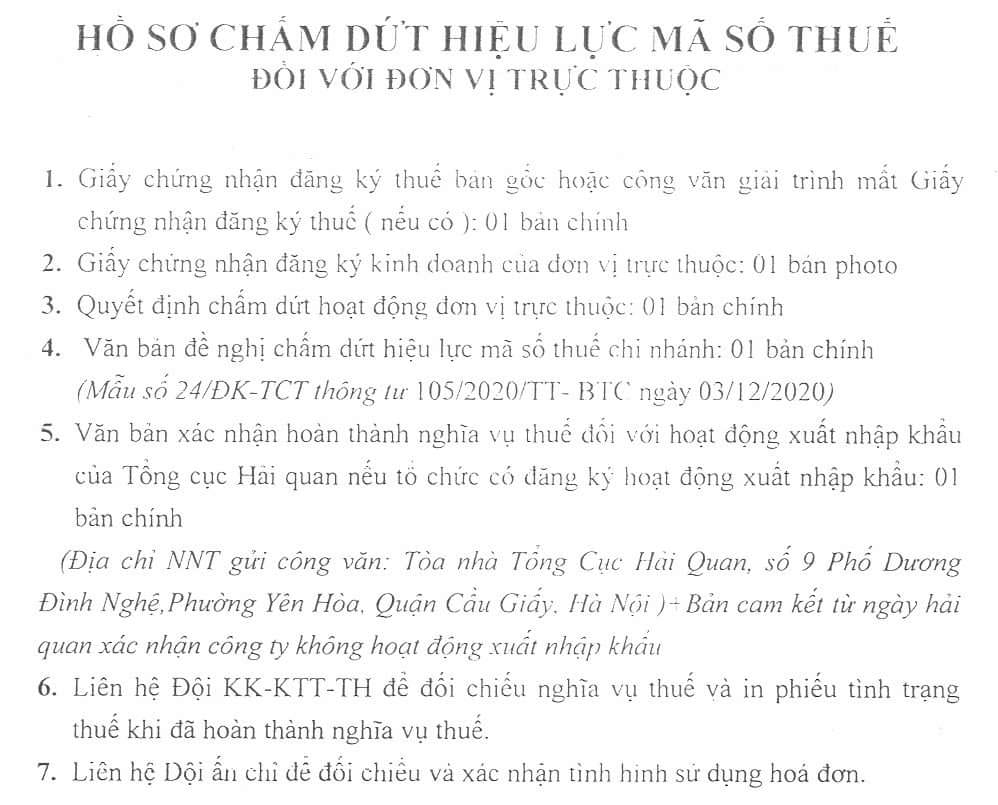

Danh sách hồ sơ cần nộp để đóng cửa doanh nghiệp tại cơ quan thuế

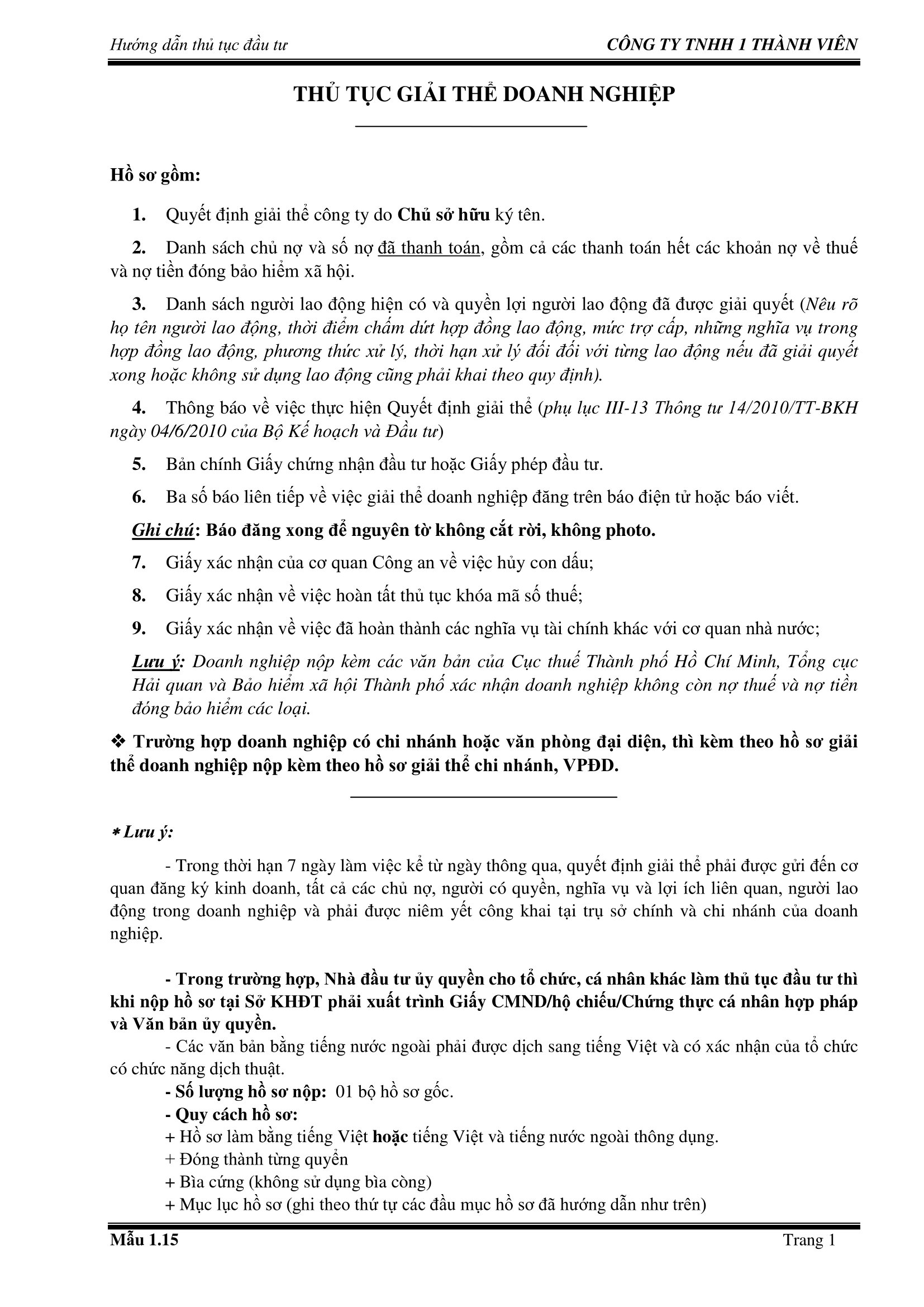

Danh sách hồ sơ cần nộp để đóng cửa doanh nghiệp tại Phòng đăng ký kinh doanh (Tham khảo mẫu – Công ty TNHH 1 thành viên)

Các bước nộp hồ sơ như sau

Thủ tục chấm dứt hiệu lực MST:

|

Nội dung |

Hướng dẫn |

| 1. Trường hợp đóng MST | Theo quy định tại Khoản 1, Khoản 2 Điều 39 Luật Quản lý thuế số 38/2019/QH14:

1. Người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh thì thực hiện chấm dứt hiệu lực mã số thuế khi thuộc một trong các trường hợp sau đây: a) Chấm dứt hoạt động kinh doanh hoặc giải thể, phá sản; b) Bị thu hồi giấy chứng nhận đăng ký doanh nghiệp, giấy chứng nhận đăng ký hợp tác xã, giấy chứng nhận đăng ký kinh doanh; c) Bị chia, bị sáp nhập, bị hợp nhất. 2. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế thì thực hiện chấm dứt hiệu lực mã số thuế khi thuộc một trong các trường hợp sau đây: a) Chấm dứt hoạt động kinh doanh, không còn phát sinh nghĩa vụ thuế đối với tổ chức không kinh doanh; b) Bị thu hồi giấy chứng nhận đăng ký kinh doanh hoặc giấy phép tương đương; c) Bị chia, bị sáp nhập, bị hợp nhất; d) Bị cơ quan thuế ra thông báo người nộp thuế không hoạt động tại địa chỉ đã đăng ký; đ) Cá nhân chết, mất tích, mất năng lực hành vi dân sự theo quy định của pháp luật; e) Nhà thầu nước ngoài khi kết thúc hợp đồng; g) Nhà thầu, nhà đầu tư tham gia hợp đồng dầu khí khi kết thúc hợp đồng hoặc chuyển nhượng toàn bộ quyền lợi tham gia hợp đồng dầu khí |

| 2. Nghĩa vụ NNT phải hoàn thành trước khi chấm dứt hiện lực MST | Theo quy định tại Điều 15 Thông tư 105/2020/TT-BTC:

– Nộp Báo cáo tình hình sử dụng hóa đơn theo quy định của pháp luật về hoá đơn. – Hoàn thành nghĩa vụ nộp hồ sơ khai thuế, nộp thuế và xử lý số tiền thuế nộp thừa, số thuế giá trị gia tăng chưa được khấu trừ nếu có) theo quy định tại Điều 43, 44, 47, 60, 67, 68, 70, 71 Luật Quản lý thuế số 38/2019/QH14 với cơ quan quản lý thuế. – Trường hợp đơn vị chủ quản có các đơn vị phụ thuộc thì toàn bộ các đơn vị phụ thuộc phải hoàn thành thủ tục chấm dứt hiệu lực MST trước khi chấm dứt hiệu lực mã số thuế của đơn vị chủ quản. |

| 3. Thời hạn NNT nộp hồ sơ chấm dứt hiện lực MST | Theo quy định tại khoản 6 Điều 39 Luật Quản lý thuế số 38/2019/QH14:

Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế nộp hồ sơ chấm dứt hiệu lực MST đến cơ quan thuế quản lý trực tiếp trong thời hạn 10 ngày làm việc kể từ ngày có văn bản chấm dứt hoạt động hoặc chấm dứt hoạt động kinh doanh hoặc ngày kết thức hợp đồng. |

| 4. Nộp hồ sơ đề nghị chấm dứt hiệu lực MST | Theo quy định tại khoản 4 Điều 39 Luật Quản lý thuế số 38/2019/QH14:

– Văn bản đề nghị chấm dứt hiệu lực MST (mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư số 105/2020/TT- BTC) – Các giấy tờ khác có liên quan. *Lưu ý: Hồ sơ chấm dứt hiệu lực mã số thuế theo quyết định, thông báo, giấy tờ khác của cơ quan nhà nước có thẩm quyền thì NNT không gửi Văn bản đề nghị chấm dứt hiệu lực MST (mẫu số 24/ĐK-TCT ban hành kèm theo Thông tư số 105/2020/TT- BTC) đến cơ quan thuế. |

| 5. Xử lý hồ sơ chấm dứt hiệu lực MST và trả kết quả | Theo quy định tại Điều 16 Thông tư 105/2020/TT-BTC:

– Ban hành thông báo về việc NNT ngừng hoạt động và đang làm thủ tục chấm dứt hiệu lực MST (Mẫu 17/TB-ĐKT) gửi NNT trong 02 ngày làm việc kể từ khi nhận đủ hồ sơ theo quy định. – Ban hành thông báo về việc NNT chấm dứt hiệu lực MST (Mẫu 18/TB-ĐKT) trong thời hạn 03 ngày làm việc kể từ ngày NNT đã hoàn thành nghĩa vụ nộp thuế đối với trường hợp Hồ sơ chấm dứt hiệu lực mã số thuế là người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế. – Ban hành thông báo về việc NNT chấm dứt hiệu lực MST (Mẫu số 28/TB-ĐKT) trong thời hạn 03 ngày làm việc kể từ ngày NNT đã hoàn thành nghĩa vụ nộp thuế đối với trường hợp Hồ sơ chấm dứt hiệu lực mã số thuế là người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh và Hồ sơ chấm dứt hiệu lực mã số thuế theo quyết định, thông báo, giấy tờ khác của cơ quan nhà nước có thẩm quyền. – Cơ quan thuế trả kết quả qua đường bưu chính. |

2. Thành phần hồ sơ chấm dứt hiệu lực MST:

Chi tiết vui lòng xem file đính kèm.

Cách thức nộp hồ sơ qua mạng

Nộp bằng phương thức điện tử qua Cổng thông tin điện tử của Tổng cục Thuế.

NNT đã đăng ký giao dịch điện tử với cơ quan thuế, đăng nhập ứng dụng Hệ thống Dịch vụ Thuế điện tử phân hệ Doanh nghiệp (eTax) đối với doanh nghiệp để thực hiện nộp hồ sơ chấm dứt hiệu lực mã số thuế bằng phương pháp điện tử.

Bước 1: Đăng nhập vào hệ thống eTax

Truy cập vào hệ thống dịch vụ thuế điện tử của Tổng cục Thuế theo địa chỉ https://thuedientu.gdt.gov.vn/ (nên sử dụng trình duyệt Google Chrome). Chọn phân hệ “Doanh nghiệp”.

Hệ thống vào phân hệ Doanh nghiệp, NNT chọn “Đăng nhập”, màn hình hiển thị giao diện đăng nhập.

NNT nhập thông tin tên đăng nhập, mật khẩu, đối tượng, mã xác nhận; sau đó chọn “Đăng nhập”.

Bước 2: Kê khai hồ sơ chấm dứt hiệu lực MST

Sau khi đăng nhập thành công, NNT chọn menu “Đăng ký thuế/Chấm dứt hiệu lực mã số thuế”. Màn hình sẽ hiển thị Văn bản đề nghị chấm dứt hiệu lực mã số thuế (mẫu số 24/ĐK-TCT)

NNT kê khai các thông tin trên tờ khai (Lưu ý: Tùy thuộc vào từng trường hợp muốn chấm dứt MST cụ thể mà NNT chọn lý do phù hợp)

Sau khi NNT kê khai xong, NNT chọn “Hoàn thành kê khai”. Hệ thống sẽ hiển thị các chỉ tiêu NNT đã kê khai để NNT kiểm tra lại thông tin đã nhập.

NNT chọn nút “Sửa lại” nếu muốn sửa lại các chỉ tiêu đã kê khai có sai sót trên văn bản đề nghị chấm dứt hiệu lực MST.

NNT Chọn nút “In hồ sơ đăng ký thuế” nếu muốn in văn bản đề nghị chấm dứt hiệu lực MST.

NNT Chọn nút “Tải hồ sơ ĐKT về máy NSD” nếu muốn tải file văn bản đề nghị chấm dứt hiệu lực MST định dạng xml về máy trạm.

Bước 3: Nộp hồ sơ chấm dứt hiệu lực MST

Sau khi hoàn thành việc kê khai, chọn nút “Nộp hồ sơ đăng ký thuế”. Hệ thống sẽ hiển thị màn hình để NNT đính kèm các giấy tờ, tài liệu kèm theo Văn bản đề nghị chấm dứt hiệu lực mã số thuế (mẫu số 24/ĐK-TCT).

Loại hồ sơ: Tự động hiển thị loại hồ sơ đính kèm đã tích ở bước kê khai.

Chọn tệp dữ liệu: Chọn nút “Chọn tệp” để lấy file từ máy trạm (Định dạng tệp dữ liệu có dạng *.pdf ).

Sau khi chọn loại hồ sơ và tệp dữ liệu, chọn nút “Gửi hồ sơ”. Hệ thống hiển thị màn hình để NNT thực hiện ký điện tử.

NNT nhập mã PIN và chọn “Chấp nhận” để nộp hồ sơ cho cơ quan thuế.

Lưu ý: NNT chọn menu “Đăng ký thuế/Tra cứu hồ sơ” để tra cứu hồ sơ chấm dứt hiệu lực mã số thuế đã nộp đến Cổng thông tin điện tử của Tổng cục Thuế.

The process of dissolving a foreign-invested enterprise (FDI) often encounters more difficulties and obstacles than domestic companies due to the fact that foreign individuals may have left the country.

In reality, this process often takes quite a long time. The following diagram describes some of the steps involved in dissolving an FDI company in Vietnam.

- List of documents required to close the company at the tax authority

- List of documents required to close the company at the Business Registration Office (refer to the sample – One-member limited liability company)

[collapse]

Những cảm xúc sau cùng và thư ngỏ của Tổng cục thuế!

Biên soạn: Phạm Việt Hoàng, Phan Thùy Dung – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.