Hoạt động đại lý có nhiều đặc thù cả về việc lập hóa đơn và khai thuế cho đại lý. Vì vậy, đây thường là vấn đề phức tạp cho cả kế toán và doanh nghiệp.

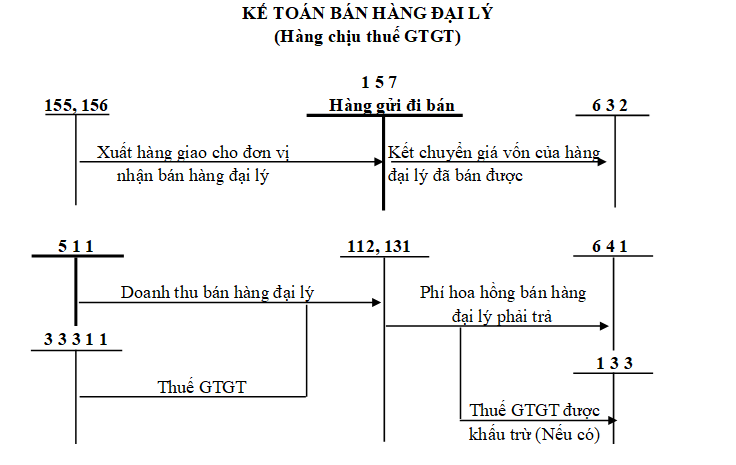

Hạch toán hàng gửi bán đại lý

Tham khảo sơ đồ sau

Ví dụ

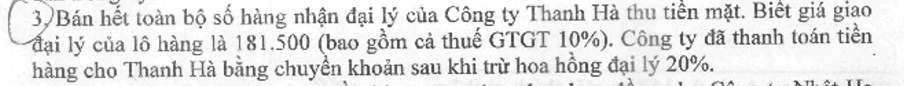

Trích đề thi kế toán kiểm toán viên CPA 2012 – Công ty Manabox có nghiệp vụ sau đây Lập định khoản tại công ty Manabox và công ty Thanh Hà

Lập định khoản tại công ty Manabox và công ty Thanh Hà

| Manabox (Bên nhận đại lý) | Thanh Hà (Bên giao đại lý) |

| Nợ TK 111: 181.500

Có TK 331 (Thanh Hà): 181.500

Hoa hồng đại lý được hưởng là: 181.500 x 20% = 36.300 Nợ TK 331 (Thanh Hà): 181.500 Có TK 112: 145.200 Có TK 511: 33.000 Có TK 3331: 3.300 |

Nợ TK 131 (Manabox): 181.500

Có TK 511: 165.000 Có TK 3331: 16.500

Nợ TK 641: 33.000 Nợ TK 133: 3.300 Nợ TK 112: 145.200 Có TK 131 (Manabox): 181.500 |

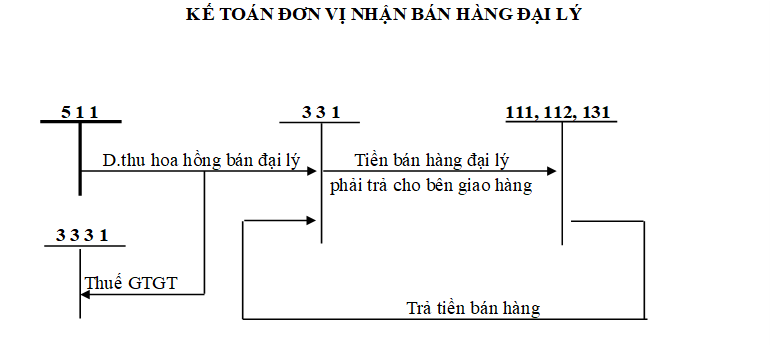

Trường hợp doanh nghiệp nhận bán hàng đại lý, bán đúng giá, hưởng hoa hồng.

– Khi nhận hàng bán đại lý, doanh nghiệp chủ động theo dõi và ghi chép thông tin về hàng nhận bán đại lý trong phần thuyết minh Báo cáo tài chính.

– Khi bán hàng nhận đại lý, ghi:

Nợ các TK 111, 112, 131,… (tổng giá thanh toán)

Có TK 331 – Phải trả cho người bán (giá giao bán đại lý + thuế).

Đồng thời doanh nghiệp theo dõi và ghi chép thông tin về hàng nhận bán đại lý đã xuất bán trong phần thuyết minh Báo cáo tài chính.

– Khi xác định hoa hồng đại lý được hưởng, tính vào doanh thu hoa hồng về bán hàng đại lý, ghi:

Nợ TK 331 – Phải trả cho người bán

Có TK 511 – Doanh thu bán hàng và cung cấp dịch vụ

Có TK 3331 – Thuế GTGT phải nộp (nếu có).

– Khi thanh toán tiền cho bên giao hàng đại lý, ghi:

Nợ TK 331 – Phải trả cho người bán (giá bán trừ (-) hoa hồng đại lý)

Có các TK 111, 112,…

Chính sách thuế hàng gửi bán đại lý

Tham khảo công văn 221/CT-TTHT

Tham khảo công văn 72860/CT-Htr

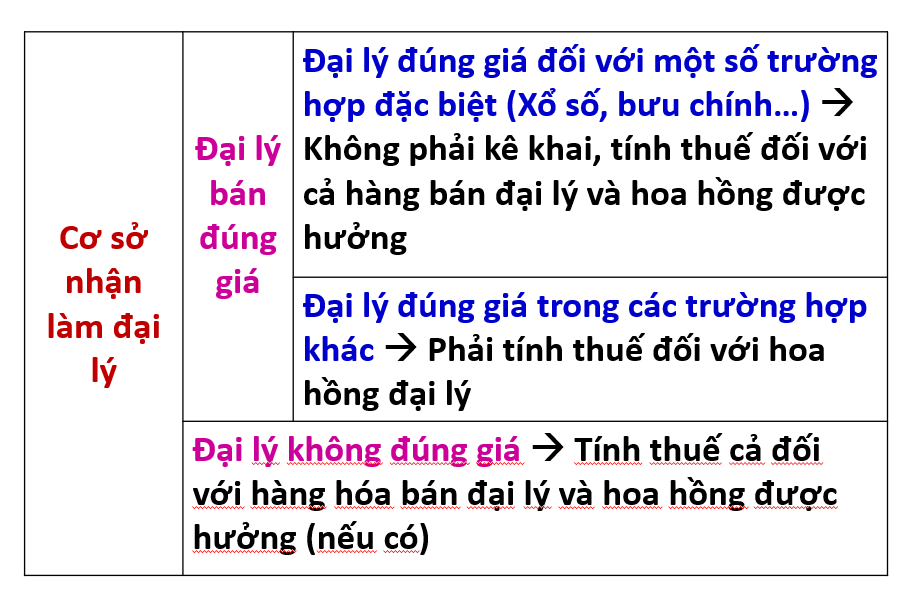

Trường hợp Công ty ký thỏa thuận với các khách sạn thuộc chuỗi khách sạn Vinpearl, thay mặt các khách sạn phát hành thẻ dịch vụ để sử dụng khách sạn trong một khoảng thời gian nhất định theo hình thức là đại lý bán đúng giá thẻ dịch vụ của khách sạn, khi công ty bán thẻ cho các KH, thì công ty phải lập hóa đơn giao cho khách hàng theo quy định đồng thời lập bảng kê số thẻ bán ra gửi về cho khách sạn, CÔng ty không phải khai thuế GTGT đối với doanh thu bán thẻ dịch vụ của khách sạn.

Tham khảo công văn 70179/CT-TTHT

Trường hợp Chi nhánh là đại lý bán hàng đúng giá và hưởng hoa hồng:

- > Khi thực hiện bán hàng hóa cho khách hàng, Chi nhánh phải xuất hóa đơn giao cho người mua theo quy định

- > Đồng thời lập bảng kê hàng hóa bán ra gửi về nhà cung cấp theo hướng dẫn…

- > Chi nhánh không phải thực hiện kê khai thuế GTGT đối với hàng hóa bán đại lý theo hướng dẫn tại Điều 1 Thông tư 119/2014/TT-BTC nhưng

- > Phải kê khai thuế GTGT đối với doanh thu hoa hồng được hưởng

Căn cứ bảng kê hàng hóa bán ra của Chi nhánh gửi về bên giao đại lý, bên giao đại lý có trách nhiệm lập hóa đơn cho hàng hóa thực tế tiêu thụ giao cho chi nhánh theo đúng quy định.

Bên có hàng giao đại lý và Chi nhánh thực hiện lập hóa đơn, bảng kê hàng hóa bán ra theo hướng dẫn…

Tham khảo công văn 9235/CT-TTHT

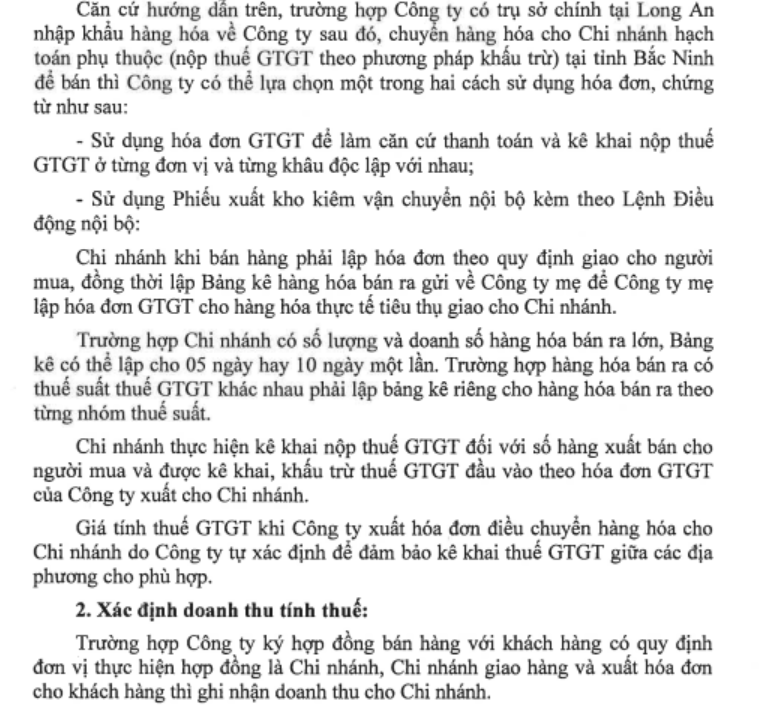

Căn cứ các quy định trên, Trường hợp công ty cổ phần Traphaco kê khai, nộp thuế GTGT theo phương pháp khấu trừ xuất điều chuyển hàng hóa cho các chi nhánh hạch toán phụ thuộc để các chi nhánh bán hàng cho khách hàng trên địa bàn chi nhánh quản lý thì công ty căn cứ vào phương thức tổ chức kinh doanh và hạch toán kế toán để lựa chọn một trong hai cách sử dụng hóa đơn, chứng từ theo hướng dẫn tại Điểm 2.6 Phụ lục 4 Thông tư số 39/2014/TT-BTC ngày 31/3/2014 của Bộ Tài chính nêu trên.

Công ty muốn sử dụng hóa đơn GTGT để làm căn cứ thanh toán và kê khai nộp thuế GTGT ở từng đơn vị và từng khâu độc lập với nhau thì công ty xác định giá tính thuế giá trị gia tăng theo Điều 7 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính. Trường hợp Công ty hạch toán giá trị hàng hóa mua vào, bán ra không theo giá thực tế thanh toán phù hợp với thị trường thì sẽ bị ấn định thuế theo Khoản 2 Điều 25 Thông tư số 156/2013/TT-BTC ngày 06/11/2013 của Bộ Tài chính.

Tham khảo công văn 994/TCT-DNL

Căn cứ các quy định nêu trên và thực tế hoạt động kinh doanh vận chuyển hàng không của VNA, tính chất hoạt động của các đại lý bán vé máy bay cho VNA, từ ngày 01/04/2015 trường hợp các đại lý thực hiện bán vé máy bay cho VNA theo đúng giá quy định của VNA và hưởng phí dịch vụ trong khung quy định của VNA thì việc sử dụng hóa đơn, kê khai, nộp thuế đối với VNA và các đại lý như sau:

1. Về hình thức sử dụng hóa đơn:

– Đại lý sử dụng hóa đơn của đại lý lập và giao cho khách mua vé của VNA, trên hóa đơn thể hiện các nội dung sau:

(1) Khoản tiền vé của VNA gồm: tiền thu về bán vé vận chuyển máy bay VNA (giá cước vận chuyển, các khoản phụ thu, phí liên quan theo quy định của VNA tại hợp đồng đại lý giữa VNA với đại lý); tiền thuế GTGT theo quy định;

(2) Các khoản thu hộ để trả công ty khác ngoài VNA như: phí phục vụ hành khách, phí soi chiếu an ninh và các khoản thu hộ khác. Khoản thu hộ này ghi trên hóa đơn là tiền thanh toán đã bao gồm tiền dịch vụ và tiền thuế GTGT thực hiện theo công văn số 3270/TCT-DNL ngày 04/10/2013 của Tổng cục Thuế.

(3) Phí dịch vụ của đại lý, tiền thuế GTGT theo quy định.

– Căn cứ Bảng kê thu bán chứng từ vận chuyển hành khách và Bảng kê điều chỉnh chênh lệch chứng từ thu bán vé (nếu có). VNA lập hóa đơn GTGT giao trực tiếp cho đại lý, trên hóa đơn của VNA lập cho đại lý thể hiện:

(1) Khoản tiền vé của VNA: tương ứng nội dung (1) trên hóa đơn của đại lý.

(2) Các khoản thu hộ để trả các đơn vị khác ngoài VNA ghi theo tổng giá thanh toán đã bao gồm thuế tương ứng với nội dung (2) trên hóa đơn của đại lý.

VNA tổng hợp đối chiếu số liệu bán vé để lập hóa đơn giao cho đại lý theo định kỳ 1 lần/ tháng, ngày ghi tại hóa đơn là ngày cuối cùng tháng phát sinh dịch vụ căn cứ vào dữ liệu Báo cáo bán vé, Báo cáo hoàn vé, Bảng kê thu bán chứng từ vận chuyển hành khách và số liệu sau khi được kiểm soát tại Bảng kê chênh lệch (nếu có) giữa VNA với đại lý.

2. Về kê khai nộp thuế:

– Đối với VNA: căn cứ hóa đơn lập cho đại lý, VNA kê khai thuế GTGT đầu ra và hạch toán doanh thu tính thuế TNDN theo quy định đối với khoản tiền vé của VNA gồm: cước vận chuyển của VNA được quy định tại hợp đồng giữa VNA với đại lý, các khoản phụ thu, phí liên quan; thuế GTGT theo quy định.

VNA không phải kê khai thuế GTGT, không phải hạch toán doanh thu tính thuế TNDN đối với các khoản thu hộ trả đơn vị khác như: phí phục vụ hành khách, phí soi chiếu an ninh, và các khoản thu hộ khác tương ứng nội dung (2) trên hóa đơn của VNA giao cho đại lý.

– Đối với đại lý: đại lý kê khai thuế GTGT và hạch toán doanh thu tính thuế TNDN đối với phí dịch vụ đại lý được hưởng.

Đại lý không phải kê khai thuế GTGT và không phải hạch toán doanh thu tính thuế TNDN đối với: Khoản tiền vé của VNA nếu đại lý bán đúng giá quy định của VNA theo hợp đồng ký giữa VNA với đại lý; các khoản thu hộ để trả các đơn vị khác ngoài VNA tương ứng nội dung (1) và nội dung (2) trên hóa đơn của đại lý lập và giao cho khách mua vé.

3. Về việc sử dụng hóa đơn để chi hoàn, đổi vé:

Từ 1/4/2015 đại lý sử dụng hóa đơn của đại lý để thực hiện điều chỉnh khi hoàn vé, đổi vé cho khách áp dụng cho cả trường hợp vé đã được bán theo phương thức ủy nhiệm trước thời điểm chuyển sang hình thức sử dụng hóa đơn trực tiếp.

Kê khai trên tờ khai thuế

Xem công văn 5839/CT-TTHT

+ Trường hợp Chi nhánh là đại lý ký gửi hàng hóa bán đúng giá hưởng hoa hồng đối với mặt hàng không chịu thuế GTGT và thuộc diện không phải kê khai trên mẫu 01/GTGT. Tại chỉ tiêu (32a) trên mẫu tờ khai 01/GTKT Chi nhánh thực hiện kê khai doanh thu hoa hồng đại lý được hưởng thuộc diện không chịu thuế GTGT. Trường hợp hàng hóa đã xuất khẩu nhưng bị phía nước ngoài trả lại. Khi cơ sở kinh doanh bán hàng hóa bị trả lại này trong nội địa thì phải kê khai, nộp thuế GTGT theo quy định.

+ Trường hợp Chi nhánh bán hàng hóa đã lập hóa đơn giao khách hàng, sau đó khách hàng trả lại hàng và lập hóa đơn trả lại thi căn cứ vào hóa đơn trả lại hàng; bên bán và bên mua thực hiện điều chỉnh trên tờ khai thuế GTGT mẫu 01/GTGT tại kỳ thuế phát sinh hóa đơn trả lại hàng như sau:

Đơn vị bán kê giảm vào các chỉ tiêu tương ứng tại mục II-Hàng hóa dịch vụ bán ra trong kỳ trên tờ khai 01/GTGT (cụ thể trong trường hợp này hàng hóa trả lại chịu thuế suất thuế GTGT là 10% thì: điều chỉnh giảm doanh số tại chỉ tiêu (32); thuế GTGT ghi nhận giảm đưa vào chỉ tiêu (33).

Đơn vị mua điều chỉnh doanh số mua tại chỉ tiêu (23), thuế GTGT đầu vào điều chỉnh giảm tại chỉ tiêu (24) và (25).

Trích Slide thầy Lê Xuân Trường – Chương trình ôn thi Kế toán – Kiểm toán viên CPA

Cơ sở pháp lý

Điều 13. Áp dụng hóa đơn điện tử khi bán hàng hóa, cung cấp dịch vụ

…d) Tổ chức kinh doanh kê khai, nộp thuế giá trị gia tăng theo phương pháp khấu trừ xuất điều chuyển hàng hóa cho các cơ sở hạch toán phụ thuộc như các chi nhánh, cửa hàng ở khác địa phương (tỉnh, thành phố trực thuộc Trung ương) để bán hoặc xuất điều chuyển giữa các chi nhánh, đơn vị phụ thuộc với nhau; xuất hàng hóa cho cơ sở nhận làm đại lý bán đúng giá, hưởng hoa hồng, căn cứ vào phương thức tổ chức kinh doanh và hạch toán kế toán, cơ sở có thể lựa chọn một trong hai cách sử dụng hóa đơn, chứng từ như sau:

- – Sử dụng hóa đơn điện tử giá trị gia tăng để làm căn cứ thanh toán và kê khai nộp thuế giá trị gia tăng ở từng đơn vị và từng khâu độc lập với nhau;

- – Sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ; sử dụng Phiếu xuất kho hàng gửi bán đại lý theo quy định đối với hàng hóa xuất cho cơ sở làm đại lý.

Cơ sở hạch toán phụ thuộc, chi nhánh, cửa hàng, cơ sở nhận làm đại lý bán hàng khi bán hàng phải lập hóa đơn theo quy định giao cho người mua, đồng thời lập Bảng kê hàng hóa bán ra gửi về cơ sở có hàng hóa điều chuyển hoặc cơ sở có hàng hóa gửi bán (gọi chung là cơ sở giao hàng) để cơ sở giao hàng lập hóa đơn giá trị gia tăng cho hàng hóa thực tế tiêu thụ giao cho cơ sở hạch toán phụ thuộc, chi nhánh, cửa hàng, cơ sở nhận làm đại lý bán hàng.

Trường hợp cơ sở có số lượng và doanh số hàng hóa bán ra lớn, Bảng kê có thể lập cho 05 ngày hay 10 ngày một lần. Trường hợp hàng hóa bán ra có thuế suất thuế giá trị gia tăng khác nhau phải lập bảng kê riêng cho hàng hóa bán ra theo từng nhóm thuế suất.

Cơ sở hạch toán phụ thuộc, chi nhánh, cửa hàng, cơ sở nhận làm đại lý bán hàng thực hiện kê khai nộp thuế giá trị gia tăng đối với số hàng xuất bán cho người mua và được kê khai, khấu trừ thuế giá trị gia tăng đầu vào theo hóa đơn giá trị gia tăng của cơ sở giao hàng xuất cho.

Trường hợp các đơn vị phụ thuộc của cơ sở kinh doanh nông, lâm, thủy sản đã đăng ký, thực hiện kê khai nộp thuế giá trị gia tăng theo phương pháp khấu trừ, có thu mua hàng hóa là nông, lâm, thủy sản để điều chuyển, xuất bán về trụ sở chính của cơ sở kinh doanh thì khi điều chuyển, xuất bán, đơn vị phụ thuộc sử dụng Phiếu xuất kho kiêm vận chuyển nội bộ, không sử dụng hóa đơn điện tử giá trị gia tăng.

Biên soạn: Manabox

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass