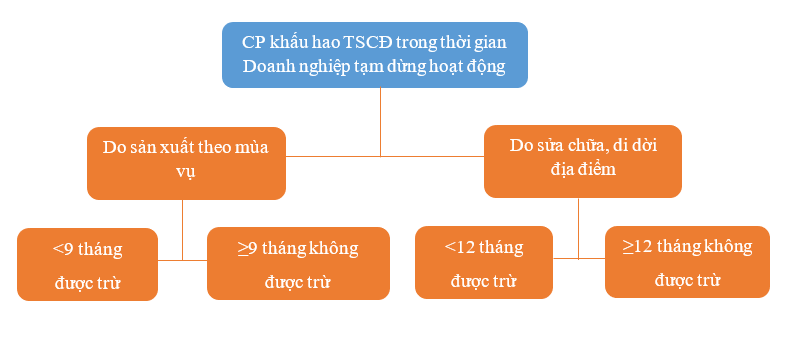

Về nguyên tắc, doanh nghiệp được trừ mọi khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất kinh doanh và có đủ hoá đơn, chứng từ (bao gồm cả chứng từ thanh toán) hợp pháp. Tuy nhiên, pháp luật thuế loại trừ một số trường hợp cụ thể. Trong đó có trường hợp cụ thể về chi phí Khấu hao tài sản tạm dừng (khấu hao TSCĐ trong thời gian doanh nghiệp tạm dừng hoạt động) (quy định tại khoản 2.2 Điều 4 Thông tư 96/2015/TT-BTC), trường hợp doanh nghiệp tạm dừng hoạt động, chi phí khấu hao là chi phí được trừ trong các trường hợp được quy định dưới bảng sau:

Chi phí khấu hao không đăng ký không được trừ khi tính thuế TNDN

Điều kiện: Sau đó doanh nghiệp tiếp tục đưa tài sản vào sản xuất kinh doanh

Bài tập ví dụ:

Công ty TNHH Manabox Viêt Nam nộp thuế GTGT theo phương pháp khấu trừ, trong năm tính thuế N có tài liệu sau:

- Doanh thu bán hàng chưa thuế GTGT: 420 tỷ đồng

- Chi phí kinh doanh phân bổ cho doanh thu tiêu thụ trong năm:

- Giá mua của hàng bán ra: 280 tỷ đồng, trong đó, chi phí giá vốn hàng hóa bị hư hỏng do lũ lụt không được bảo hiểmbồi thường: 4 tỷ đồng

- Tiền lương phải trả người lao động: 24 tỷ đồng; đã trả người lao động tính đến hết thời hạn nộp hồ sơ quyết toán thuế năm: 22 tỷ đồng. Doanh nghiệp có trích lập quỹ lương dự phòng ở mức tối đa theo quy định của pháp luật, năm N-1, công ty trích lập quỹ lương

dự phòng là 500 trđ nhưng đến hết ngày 30/6/N, công ty mới sử dụng để chi trả tiền

lương còn nợ người lao động của năm N-1 là 300 trđ. - Phí bảo hiểm bắt buộc phải nộp theo chế độ quy định là 5,04 tỷ đồng. Công ty đã nộp 4,04 tỷ và còn nợ 1 tỷ đồng

- Chi mua bảo hiểm hưu trí tự nguyện cho người lao động theo quy định tại hợp đồng lao động: 2,4 tỷ đồng. Doanh nghiệp có 200 người lao động

- Khấu hao TSCĐ: 30 tỷ đồng trong đó: khấu hao máy móc dừng hoạt động 12 tháng để sửa chữa là: 200 triệu đồng, khấu hao của xe ô tô đưa đón công nhân trích theo chế độ quy định: 300 triệu đồng.

- Chi tài trợ cho Hội Người cao tuổi địa phương: 60 trđ.

- Chi nộp các khoản phạt: 1 tỷ đồng, trong đó: phạt vi phạm hợp đồng kinh tế: 800 trđ; phạt khai thiếu thuế: 200 trđ

- Các chi phí khác: 50 tỷ đồng, trong đó, chi phí chơi gôn của Giám đốc công ty: 500 triệu đồng

- TNCT khác: Thu phạt vi phạm hợp đồng kinh tế: 900 trđ.

Yêu cầu: Rà soát các khoản chi DN kê khai để xác định các khoản được trừ và không được trừ? Giả sử, các khoản chi phí của doanh nghiệp đều có đủ hóa đơn, chứng từ hợp pháp và thanh toán không dùng tiền mặt theo quy định của pháp luật.

| Chi phí | Được trừ | Không được trừ |

| Giá mua của hàng bán ra: 280 tỷ đồng, trong đó, chi phí giá vốn hàng hóa bị hư hỏng do lũ lụt không được bảo hiểm bồi thường: 4 tỷ đồng | 280 | 0 |

Tiền lương phải trả người lao động: 24 tỷ đồng

|

23,8 | 0,2 |

| Phí bảo hiểm bắt buộc phải nộp theo chế độ quy định là 5,04 tỷ đồng. Công ty đã nộp 4,04 tỷ và còn nợ 1 tỷ đồng | 5,04 | |

| Chi mua bảo hiểm hưu trí tự nguyện cho người lao động theo quy định tại hợp đồng lao động: 2,4 tỷ đồng. | 2,4 | |

Khấu hao TSCĐ: 30 tỷ đồng trong đó:

|

29,8 | 0,2 |

| Chi tài trợ cho Hội Người cao tuổi địa phương: 60 trđ | 0 | 0,06 |

| Chi nộp các khoản phạt: 1 tỷ đồng, trong đó: phạt vi phạm hợp đồng kinh tế: 800 trđ; phạt khai thiếu thuế: 200 trđ

(Lưu ý, theo quy định về thuế thì phần 0,8 tỷ đồng sẽ bù trừ với thu nhập khác) |

0 | 0,2

+ 0,8 |

| Các chi phí khác: 50 tỷ đồng, trong đó, chi phí chơi gôn của Giám đốc công ty: 500 triệu đồng | 49,5 | 0,5 |

| Tổng | 388,14 |

– Trường hợp tài sản cố định thuộc quyền sở hữu của doanh nghiệp đang dùng cho sản xuất kinh doanh nhưng phải tạm thời dừng do sản xuất theo mùa vụ với thời gian dưới 09 tháng; tạm thời dừng để sửa chữa, để di dời di chuyển địa điểm, để bảo trì, bảo dưỡng theo định kỳ, với thời gian dưới 12 tháng, sau đó tài sản cố định tiếp tục đưa vào phục vụ cho hoạt động sản xuất kinh doanh thì trong khoảng thời gian tạm dừng đó, doanh nghiệp được trích khấu hao và khoản chi phí khấu hao tài sản cố định trong thời gian tạm dừng được tính vào chi phí được trừ khi xác định thu nhập chịu thuế.

Doanh nghiệp phải lưu giữ và cung cấp đầy đủ hồ sơ, lý do của việc tạm dừng tài sản cố định khi cơ quan thuế yêu cầu.

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040