Quyết toán thuế nhà thầu nước ngoài phải được thực hiện trong vòng 45 ngày sau khi kết thúc hợp đồng. Việc khai thuế nhà thầu sẽ được thực hiện theo lần phát sinh thanh toán tiền cho nhà thầu nước ngoài và khai quyết toán khi kết thúc hợp đồng với nhà thầu. Tuy nhiên, vẫn có nhiều kế toán vẫn đang mông lung khi thực hiện quyết toán thuế nhà thầu dẫn đến nhiều trường hợp chậm nộp, nộp thiếu dẫn đến bị phạt hành chính.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Thời hạn Quyết toán thuế nhà thầu nước ngoài

Các trường hợp thuế nhà thầu phát sinh hiện nay chủ yếu từ các nhà thầu nước ngoài không phải là đối tượng cư trú tại Việt Nam, sẽ phải nộp thuế nhà thầu trực tiếp trên phần trăm doanh thu cho thuế TNDN và thuế GTGT và thực hiện quyết toán thuế trên tờ khai quyết toán mẫu 02/NTNN.

Thời hạn nộp hồ sơ quyết toán thuế nhà thầu nước ngoài được thực hiện chậm nhất là ngày thứ 45 kể từ ngày kết thúc hợp đồng nhà thầu.

Hướng dẫn quyết toán thuế nhà thầu nước ngoài

| Trường hợp | Trường hợp nộp thuế GTGT, thuế TNDN

tính trực tiếp theo tỷ lệ % tính trên doanh thu |

Trường hợp nộp thuế GTGT theo phương pháp khấu trừ,

thuế TNDN theo tỷ lệ % tính trên doanh thu |

Khai thuế |

a) Khai thuế đối với trường hợp nộp thuế GTGT tính trực tiếp trên GTGT, nộp thuế TNDN theo tỷ lệ % tính trên doanh thu là loại khai theo lần phát sinh thanh toán tiền cho nhà thầu nước ngoài và khai quyết toán khi kết thúc hợp đồng nhà thầu. |

a) Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài trực tiếp thực hiện khai thuế GTGT theo phương pháp khấu trừ,thuế TNDN theo tỷ lệ % tính trên doanh thu nộp hồ sơ khai thuế, hồ sơ khai quyết toán thuế cho cơ quan thuế quản lý trực tiếp Bên Việt Nam. |

Đối tượng

|

Các trường hợp không thỏa mãn điều kiện tại Điều 8 Thông tư số 103/2014/TT-BTC | Tại Điều 8 Thông tư số 103/2014/TT-BTC nêu trên quy định điều kiện nộp thuế GTGT theo phương pháp khấu trừ, nộp thuế TNDN trên cơ sở kê khai doanh thu, chi phí để xác định thu nhập chịu thuế đối với Nhà thầu nước ngoài, Nhà thầu phụ nước ngoài như sau: “1. Có cơ sở thường trú tại Việt Nam, hoặc là đối tượng cư trú tại Việt Nam; 2. Thời hạn kinh doanh tại Việt Nam theo hợp đồng nhà thầu, hợp đồng nhà thầu phụ từ 183 ngày trở lên kể từ ngày hợp đồng nhà thầu, hợp đồng nhà thầu phụ có hiệu lực; 3. Áp dụng chế độ kế toán Việt Nam và thực hiện đăng ký thuế, được cơ quan thuế cấp mã số thuế”. |

Hồ sơ khai

|

– Tờ khai Quyết toán thuế nhà thầu theo mẫu số 02/NTNN ban hành kèm theo Thông tư này; – Bảng kê các Nhà thầu nước ngoài, nhà thầu phụ Việt Nam tham gia thực hiện hợp đồng nhà thầu theo mẫu số 02-1/NTNN, 02-2/NTNN ban hành kèm theo Thông tư này; – Bảng kê chứng từ nộp thuế; – Bản thanh lý hợp đồng nhà thầu (nếu có)Lưu ý hồ sơ này có thể kê khai và nộp online được  |

– Tờ khai Quyết toán thuế nhà thầu theo mẫu số 04/NTNN ban hành kèm theo Thông tư này; – Bảng kê các Nhà thầu phụ Việt Nam tham gia thực hiện hợp đồng nhà thầu theo mẫu số 02-2/NTNN ban hành kèm theo Thông tư này; – Bảng kê chứng từ nộp thuế, – Bản thanh lý hợp đồng nhà thầu (nếu có). |

Thời hạn

|

Tại Khoản 3e, Điều 10 quy định chung về khai thuế, tính thuế: “3. Thời hạn nộp hồ sơ khai thuế: e) Thời hạn nộp hồ sơ quyết toán thuế đối với trường hợp doanh nghiệp chia, tách, hợp nhất, sáp nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hoạt động chậm nhất là ngày thứ 45 (bốn mươi lăm), kể từ ngày có quyết định về việc doanh nghiệp thực hiện chia, tách, hợp nhất, sáp nhập, chuyển đổi hình thức sở hữu, giải thể, chấm dứt hoạt động.”; |

|

Quy định phạt

|

Cập nhật Nghị định 125/2020/NĐ-CP

https://gonnapass.com/muc-phat-cham-nop-khai/ |

|

Thời hạn phạt

|

Các mức phạt vi phạm hành chính về thuế chỉ có hiệu lực trong vòng 2 năm kể từ ngày hành vi vi phạm thực hiện: 1. Thời hiệu xử phạt vi phạm hành chính về thuế a) Đối với hành vi vi phạm thủ tục thuế thì thời hiệu xử phạt là 02 năm, kể từ ngày hành vi vi phạm được thực hiện đến ngày ra quyết định xử phạt. Ngày thực hiện hành vi vi phạm hành chính về thủ tục thuế là ngày kế tiếp ngày kết thúc thời hạn phải thực hiện thủ tục về thuế theo quy định của Luật quản lý thuế. b) Đối với trường hợp làm thủ tục thuế bằng điện tử thì ngày thực hiện hành vi vi phạm hành chính về thuế là ngày kế tiếp ngày kết thúc thời hạn làm thủ tục thuế theo quy định của cơ quan có thẩm quyền. |

|

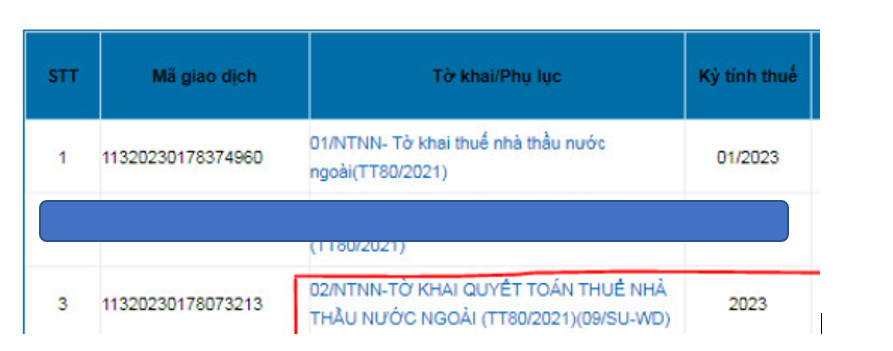

Cách nộp tờ khai |

Thực hiện tờ khai theo mẫu trên hệ thống HTKK và tiến hành nộp online qua | |

Khai thuế nhà thầu theo tháng như thế nào? Các hướng dẫn liên quan

Theo điều 422 Bộ Luật dân sự 2015, Hợp đồng dân sự có thể chấm dứt trong các trường hợp sau:

1. Hợp đồng đã được hoàn thành

2. Theo thỏa thuận của các bên

3. Cá nhân giao kết hợp đồng chết, pháp nhân hoặc chủ thể khác chấm dứt mà hợp đồng phải do chính cá nhân, pháp nhân hoặc chủ thể đó thực hiện.

4. Hợp đồng bị hủy bỏ, bị đơn phương chấm dứt thực hiện

5. Hợp đồng không thể thực hiện được do đối tượng của hợp đồng không còn và các bên có thể thoả thuận thay thế đối tượng khác hoặc bồi thường thiệt hại

Hợp đồng dân sự có thể chấm dứt trong các trường hợp khác do pháp luật quy định.

Ví dụ lập tờ khai quyết toán thuế nhà thầu

Tham khảo tại đây có ví dụ minh họa

https://manaboxvietnam.com/huong-dan-lap-to-khai-quyet-toan-thue-nha-thau-02-ntnn/

Cơ sở pháp lý

Tại khoản 4 và 6 Điều 8 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính Phủ quy định chi tiết một số điều của Luật Quản lý thuế:

Các loại thuế, khoản thu khai quyết toán năm và quyết toán đến thời điểm giải thể, phá sản, chấm dứt hoạt động, chấm dứt hợp đồng hoặc tổ chức lại doanh nghiệp. Trường hợp chuyển đổi loại hình doanh nghiệp (không bao gồm doanh nghiệp nhà nước cổ phần hóa) mà doanh nghiệp chuyển đổi kế thừa toàn bộ nghĩa vụ về thuế của doanh nghiệp được chuyển đổi thì không phải khai quyết toán thuế đến thời điểm có quyết định về việc chuyển đổi doanh nghiệp, doanh nghiệp khai quyết toán khi kết thúc năm. Cụ thể như sau:…

e) Thuế giá trị gia tăng, thuế thu nhập doanh nghiệp theo phương pháp trực tiếp của nhà thầu nước ngoài quyết toán khi kết thúc hợp đồng nhà thầu; thuế thu nhập doanh nghiệp theo phương pháp hỗn hợp của nhà thầu nước ngoài quyết toán khi kết thúc hợp đồng nhà thầu; thuế thu nhập doanh nghiệp theo phương pháp kê khai của nhà thầu nước ngoài quyết toán theo năm….”

Biên soạn : Nguyễn Hồng Tươi – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.