Áp dụng ưu đãi thuế thu nhập doanh nghiệp (TNDN) trong lĩnh vực chế biến nông sản có thể gặp một số rủi ro sau, cùng tìm hiểu

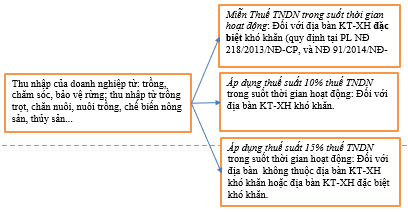

Sơ đồ về ưu đãi thuế TNDN với nông sản?

Xem sơ đồ sau

Theo công văn 3196/TCT-CS

Căn cứ các quy định nêu trên, trường hợp doanh nghiệp đang trong thời gian hưởng ưu đãi thuế TNDN có phát sinh khoản thu nhập đang được hưởng ưu đãi về thuế TNDN theo điều kiện địa bàn ưu đãi đầu tư hoặc theo điều kiện lĩnh vực ưu đãi theo quy định tại văn bản quy phạm pháp luật về thuế TNDN, vừa đáp ứng điều kiện hoạt động chăn nuôi, chế biến nông sản và thủy sản theo quy định tại Khoản 2 và Khoản 13 Điều 1 Nghị định số 12/2015/NĐ-CP ngày 12/2/2015 của Chính phủ thì doanh nghiệp được lựa chọn áp dụng mức ưu đãi thuế có lợi nhất theo quy định tại Khoản 12 Điều 1 Luật số 32/2013/QH13 và hướng dẫn tại công văn số 3091/BTC-TCT ngày 08/3/2017 của Bộ Tài chính gửi Cục Thuế các Tỉnh, thành phố trực thuộc Trung ương.

Trường hợp doanh nghiệp có dự án đầu tư mở rộng đáp ứng điều kiện ưu đãi về dự án đầu tư mở rộng theo quy định tại Khoản 4 Điều 10 Thông tư số 96/2015/TT-BTC nêu trên thì phần thu nhập tăng thêm do đầu tư mở rộng phải được hạch toán riêng. Trường hợp doanh nghiệp không hạch toán riêng được phần thu nhập tăng thêm do đầu tư mở rộng mang lại thì thu nhập từ hoạt động đầu tư mở rộng xác định theo tỷ lệ giữa nguyên giá tài sản cố định đầu tư mới đưa vào sử dụng cho sản xuất, kinh doanh trên tổng nguyên giá tài sản cố định của doanh nghiệp và phần thu nhập tăng thêm này được hưởng ưu đãi thuế TNDN theo điều kiện thực tế doanh nghiệp đáp ứng.

Rủi ro khi áp dụng ưu đãi thuế TNDN với nông sản?

Doanh nghiệp cần đáp ứng các điều kiện cụ thể về ngành nghề, địa bàn đầu tư và quy mô dự án để được hưởng ưu đãi thuế. Nếu không đáp ứng đủ các điều kiện này, doanh nghiệp có thể bị từ chối ưu đãi hoặc bị truy thu thuế.

Công văn số 137/TCT-CS ngày 13/01/2022 của Tổng cục Thuế về chính sách thuế TNDN áp dụng cho hoạt động chế biến nông sản: Về trường hợp trong cùng một thời gian, doanh nghiệp vừa được hưởng ưu đãi thuế TNDN do đáp ứng điều kiện về ưu đãi chế biến, nông sản, thủy sản, vừa đáp ứng điều kiện ưu đãi khác, Bộ Tài chính có hướng dẫn tại công văn số 3091/BTC-TCT ngày 18/03/2017 gửi Cục Thuế các tỉnh, thành phố trực thuộc trung ương…

Căn cứ quy định tại các văn bản quy phạm pháp luật nêu trên thì, từ kỳ tính thuế năm 2015, doanh nghiệp có hoạt động chế biến nông sản, thủy sản nếu đáp ứng các điều kiện quy định tại Nghị định số 12/2015/NĐ-CP của Chính phủ và Thông tư số 96/2015/TT-BTC của Bộ Tài chính thì được hưởng ưu đãi thuế TNDN đối với thu nhập từ hoạt động chế biến nông sản, thủy sản theo quy định. Trường hợp trong cùng một thời gian, doanh nghiệp vừa được hưởng ưu đãi thuế TNDN do đáp ứng điều kiện về ưu đãi chế biến, nông sản, thủy sản, vừa đáp ứng điều kiện ưu đãi khác (ngoài điều kiện về chế biến nông sản, thủy sản) thì doanh nghiệp được lựa chọn áp dụng mức ưu đãi thuế có lợi nhất tương ứng với một điều kiện ưu đãi.

Công văn này thay thế nội dung hướng dẫn việc xác định ưu đãi thuế TNDN đối với thu nhập từ hoạt động chế biến nông sản, thủy sản đáp ứng đồng thời các điều kiện ưu đãi nêu tại điểm 2(i) công văn số 5181/BTC-TCT ngày 15/4/2016 của Bộ Tài chính.

Trích công văn 5181/BTC-TCT

1. Xác định nguyên liệu đầu vào của hoạt động chế biến nông sản, thủy sản được ưu đãi thuế TNDN.

Từ kỳ tính thuế năm 2015, doanh nghiệp có hoạt động chế biến nông sản, thủy sản đáp ứng các điều kiện sau thì được hưởng ưu đãi thuế TNDN đối với thu nhập từ chế biến nông sản, thủy sản:

+ Tỷ lệ giá trị nguyên vật liệu là nông sản, thủy sản trên chi phí sản xuất hàng hóa, sản phẩm (giá thành sản xuất hàng hóa, sản phẩm) từ 30% trở lên. Nguyên liệu đầu vào của hoạt động chế biến nông sản, thủy sản phải là nông sản, thủy sản chưa chế biến thành các sản phẩm khác hoặc chỉ qua sơ chế thông thường (bao gồm cả phụ phẩm của quá trình sơ chế nông sản, thủy sản). Các sản phẩm mới qua sơ chế thông thường là sản phẩm mới được làm sạch, phơi, sấy khô, tách hạt, tách cọng, cắt, xay, băm, bóc vỏ, xay bỏ vỏ, xát bỏ vỏ, vỡ mảnh, đánh bóng hạt, hồ hạt, đóng hộp kín khí hoặc được bảo quản thông thường như bảo quản lạnh (ướp lạnh, đông lạnh), bảo quản bằng hình thức khác không trái những quy định, hướng dẫn hoặc tiêu chuẩn, quy trình kỹ thuật do cơ quan quản lý Nhà nước thuộc Bộ Nông nghiệp và Phát triển nông thôn ban hành.

+ Sản phẩm, hàng hóa từ chế biến nông sản, thủy sản không thuộc diện chịu thuế tiêu thụ đặc biệt, trừ trường hợp do Thủ tướng Chính phủ quyết định theo đề xuất của Bộ Tài chính.

2. Xác định việc ưu đãi thuế TNDN đối với hoạt động chế biến nông sản, thủy sản

(i) Vấn đề thứ nhất: Ưu đãi thuế TNDN đối với thu nhập từ hoạt động chế biến nông sản, thủy sản nếu đáp ứng đồng thời các điều kiện ưu đãi.

…Từ kỳ tính thuế TNDN năm 2015:

– Thu nhập của doanh nghiệp từ hoạt động trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản tại địa bàn KTXH đặc biệt khó khăn được miễn thuế TNDN.

– Thu nhập của doanh nghiệp từ hoạt động trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản tại địa bàn KTXH khó khăn được áp dụng thuế suất thuế TNDN 10% trong suốt thời gian hoạt động.

– Thu nhập của doanh nghiệp từ hoạt động trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản tại địa bàn không thuộc địa bàn có điều kiện KTXH đặc biệt khó khăn hoặc địa bàn có điều kiện KTXH khó khăn được áp dụng thuế suất thuế TNDN 15% trong suốt thời gian hoạt động.

Theo quy định tại các văn bản nêu trên thì ưu đãi về thuế TNDN áp dụng cho khoản thu nhập của doanh nghiệp từ hoạt động trồng trọt, chăn nuôi, chế biến nông sản, thủy sản. Do đó, trường hợp doanh nghiệp đang trong thời gian được hưởng ưu đãi thuế TNDN do đáp ứng điều kiện ưu đãi khác thì tiếp tục áp dụng ưu đãi theo điều kiện ưu đãi khác đồng thời được áp dụng ưu đãi thuế TNDN đối với thu nhập từ trồng trọt, chăn nuôi, nuôi trồng chế biến nông sản, thủy sản theo quy định

Ví dụ 1: Năm 2014 doanh nghiệp A có dự án đầu tư mới hoạt động trong lĩnh vực chế biến thủy sản ở địa bàn có điều kiện kinh tế xã khó khăn và bắt đầu có thu nhập chịu thuế từ năm 2014. Theo quy định…thì DNA sẽ được miễn thuế 2 năm (năm 2014, năm 2015), giảm 50% trong 4 năm tiếp theo (năm 2016 đến năm 2019), áp dụng thuế suất 20% trong 10 năm (bắt đầu từ năm 2014). Theo quy định… thì từ năm 2015 thu nhập từ hoạt động chế biến thủy sản ở địa bàn có điều kiện kinh tế xã hội khó khăn sẽ được áp dụng thuế suất thuế TNDN 10%. Do vậy năm 2015, DN A có thu nhập từ hoạt động chế biến thủy sản ở địa bàn có điều kiện kinh tế xã hội khó khăn sẽ được miễn thuế (với mức thuế suất thuế TNDN 10%) và năm 2016 đến năm 2019 sẽ được giảm 50% số thuế phải nộp với mức thuế suất thuế TNDN 10%, từ năm 2020 được áp dụng thuế suất thuế TNDN 10% đến hết thời gian thực hiện dự án.

Ví dụ 2: Doanh nghiệp B hoạt động sản xuất kinh doanh trong lĩnh vực chế biến nông sản không thuộc địa bàn có điều kiện kinh tế xã hội khó khăn và đặc biệt khó khăn. DNB đang hưởng ưu đãi thuế TNDN theo Nghị định số 64/2002/NĐ-CP (ưu đãi cổ phần hóa doanh nghiệp nhà nước), đến hết kỳ tính thuế năm 2013, DNB đã hết thời gian được hưởng ưu đãi về thuế suất, thời gian được giảm 50% số thuế TNDN phải nộp đến hết kỳ tính thuế năm 2015. Theo quy định…thì từ năm 2015 thu nhập từ hoạt động chế biến nông sản tại địa bàn không thuộc địa bàn có điều kiện kinh tế xã hội khó khăn hoặc đặc biệt khó khăn sẽ được áp dụng thuế suất thuế TNDN 15%. Do vậy năm 2015 DNB có thu nhập từ hoạt động chế biến nông sản được giảm 50% số thuế phải nộp với mức thuế suất thuế TNDN 15%. Từ năm 2016 thu nhập từ hoạt động chế biến nông sản được áp dụng thuế suất 15%.

(ii) Vấn đề thứ hai: Ưu đãi thuế TNDN đối với trường hợp thuê gia công chế biến nông sản, thủy sản.

– Trường hợp doanh nghiệp chế biến nông sản, thủy sản trong quá trình chế biến có đi thuê gia công chế biến thì thu nhập từ hoạt động chế biến nông sản, thủy sản của doanh nghiệp thuê gia công được ưu đãi thuế TNDN nếu đáp ứng các điều kiện:

+ Tỷ lệ giá trị nguyên vật liệu là nông sản, thủy sản trên chi phí sản xuất hàng hóa, sản phẩm (giá thành sản xuất hàng hóa, sản phẩm) từ 30% trở lên.

+ Sản phẩm, hàng hóa từ chế biến nông sản, thủy sản không thuộc diện chịu thuế tiêu thụ đặc biệt, trừ trường hợp do Thủ tướng Chính phủ quyết định theo đề xuất của Bộ Tài chính.

– Trường hợp doanh nghiệp nhận gia công chế biến nông sản, thủy sản cho bên đi thuê gia công được hưởng ưu đãi thuế TNDN đối với thu nhập từ hoạt động chế biến nông sản, thủy sản nếu đáp ứng các điều kiện:

+ Tỷ lệ giá trị nguyên vật liệu là nông sản, thủy sản do doanh nghiệp nhận gia công trực tiếp đưa vào phục vụ quá trình gia công chế biến tại doanh nghiệp nhận gia công (không bao gồm giá trị nguyên liệu là nông sản, thủy sản của bên đi thuê gia công) trên chi phí sản xuất hàng hóa, sản phẩm (giá thành sản xuất hàng hóa, sản phẩm) của doanh nghiệp nhận gia công từ 30% trở lên.

+ Sản phẩm, hàng hóa từ chế biến nông sản, thủy sản không thuộc diện chịu thuế tiêu thụ đặc biệt, trừ trường hợp do Thủ tướng Chính phủ quyết định theo đề xuất của Bộ Tài chính thì được ưu đãi thuế TNDN.

– Trường hợp doanh nghiệp thương mại thu mua nguyên vật liệu là nông sản, thủy sản về để bán thì thu nhập từ hoạt động kinh doanh nông sản, thủy sản không được hưởng ưu đãi thuế TNDN (không phân biệt có hay không đáp ứng điều kiện theo quy định tại khoản 2, Điều 1 Nghị định số 12/2015/NĐ-CP nêu trên).

Ngoài ra, Chính sách thuế có thể thay đổi theo thời gian, ảnh hưởng đến các ưu đãi mà doanh nghiệp đang hưởng. Doanh nghiệp cần cập nhật thường xuyên các quy định mới để đảm bảo tuân thủ và duy trì các ưu đãi thuế

Doanh nghiệp có thể bị kiểm tra và thanh tra thuế để xác minh việc áp dụng ưu đãi thuế. Nếu phát hiện sai phạm, doanh nghiệp có thể bị xử phạt và truy thu thuế. Việc khai báo sai hoặc không chính xác các thông tin liên quan đến ưu đãi thuế có thể dẫn đến việc bị xử phạt hành chính hoặc truy thu thuế

Cơ sở pháp lý

Khoản 4 và khoản 5 điều 11 TT 96/2015/TT-BTC:

“4. Sửa đổi, bổ sung điểm e Khoản 3 Điều 19 Thông tư số 78/2014/TT-BTC như sau:

“3. Thuế suất ưu đãi 10% trong suốt thời gian hoạt động áp dụng đối với: e) Thu nhập của doanh nghiệp từ: trồng, chăm sóc, bảo vệ rừng; thu nhập từ trồng trọt, chăn nuôi, nuôi trồng, chế biến nông sản, thủy sản ở địa bàn kinh tế xã hội khó khăn; Nuôi trồng lâm sản ở địa bàn có điều kiện kinh tế xã hội khó khăn; Sản xuất, nhân và lai tạo giống cây trồng, vật nuôi; …”

“5. Bổ sung Khoản 3a Điều 19 Thông tư số 78/2014/TT-BTC như sau:

“3a. Thuế suất 15% đối với thu nhập của doanh nghiệp từ trồng trọt, chăn nuôi, chế biến trong lĩnh vực nông nghiệp và thủy sản ở địa bàn không thuộc địa bàn có điều kiện kinh tế xã hội khó khăn hoặc địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn””

Căn cứ tại khoản 1 điều 8 TT 78/2014/TT-BTC- Điều 8: Thu nhập được miễn thuế.

1. Thu nhập từ trồng trọt, chăn nuôi, nuôi trồng thủy sản, sản xuất muối của hợp tác xã; Thu nhập của hợp tác xã hoạt động trong lĩnh vực nông nghiệp, lâm nghiệp, ngư nghiệp, diêm nghiệp thực hiện ở địa bàn có điều kiện kinh tế – xã hội khó khăn hoặc địa bàn có điều kiện kinh tế – xã hội đặc biệt khó khăn;

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.