Đối với thu nhập từ tiền lương, tiền công, thời điểm xác định thu nhập chịu thuế TNCN đã được quy định cụ thể theo Khoản 2, Điều 11, Nghị định 65/2013/NĐ-CP ngày 27/6/2013 của Chính phủ:

“Thời điểm xác định thu nhập chịu thuế từ tiền lương, tiền công là thời điểm người sử dụng lao động trả tiền lương, tiền công cho người nộp thuế hoặc thời điểm người nộp thuế nhận được thu nhập”.

Tuy nhiên, đối với thu nhập từ các khoản lợi ích khác, thời điểm tính thuế chưa rõ ràng và cũng không hướng dẫn cụ thể trong văn bản pháp lý. Tham khảo video tại:

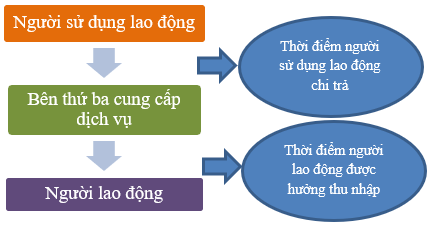

Điều này gây ra nhiều vướng mắc trong thực tế. Theo hướng dẫn tại một số công văn thì trường hợp người sử dụng lao động trả thay cho người lao động thông qua nhà cung cấp thứ ba thì thu nhập chịu thuế TNCN thường được xác định tại thời điểm người sử dụng lao động chi trả cho nhà cung cấp thứ ba hoặc thời điểm người lao động nhận thu nhập.

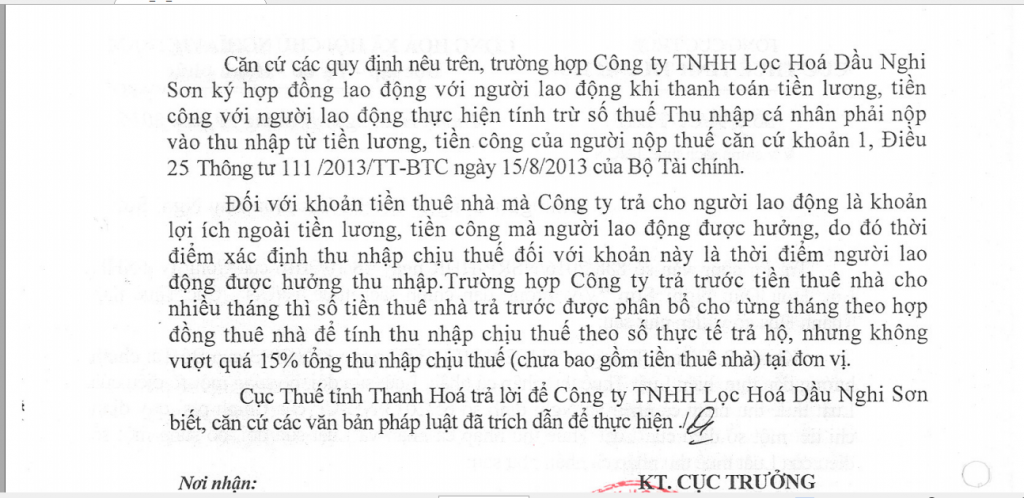

Bên cạnh đó, trường hợp các lợi ích khác không bằng tiền được trả thay theo hình thức trả trước cho nhiều kỳ thì được xác định theo cơ sở phân bổ cho từng kỳ tính thuế thu nhập cá nhân (Ví dụ, tiền thuê nhà được phân bổ theo từng tháng…)

Bài viết trên đây góp phần hỗ trợ trong việc xác định thời điểm nào là hợp lý để tính thu nhập chịu thuế trong các trường hợp cụ thể. Tuy nhiên, thực tế, nhiều trường hợp phát sinh phức tạp và khó xác định hơn, doanh nghiệp nên gửi văn bản hỏi cơ quản lý thuế trưc tiếp để giảm rủi ro trong thuế TNCN!

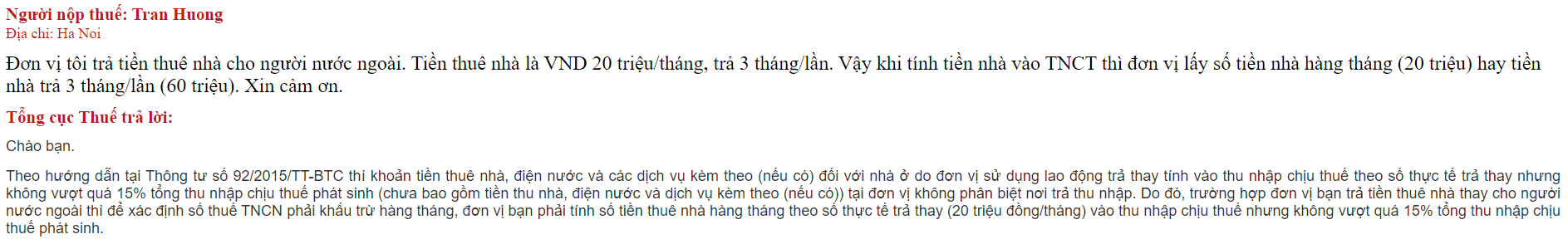

Để giúp bạn đọc hiểu rõ hơn, một số cách xác định trong các trường hợp dưới đây đã được cơ quan Thuế đưa ra công văn để giải đáp thắc mắc.

Công văn 3139/CT-TTHT:

First of all, we will give a recommend to answer the question ” When is the PIT taxable income from other benefits from salaries and wages determined?” It is the time when the employer pays salaries and wages to the taxpayer or the time when the taxpayer receives income.

Clause 2, Article 11, Decree 65/2013 / ND-CP of June 27, 2013 of the Government:

“The time for determining taxable income from salaries or wages is the time when employers pay salaries or wages to taxpayers or when taxpayers receive income.”

The decree refers to two points that can be used to determine an income from salaries and wages, as well as other benefits of a salary or wage nature. A reasonable time to determine the PIT taxable income of other benefits from salaries and wages is the time the taxpayer receives income.

For other benefits, the employer may pay the employee directly or pay on behalf of the employee through an other provider. In case of pay on behalf, the PIT taxable income is usually determined at the time the employer pays the provider.

In addition to determining the time for PIT calculation, for incomes which are other non-monetary benefits paid that employers pay on behalf of employees by prepaid cost for multiple periods, it is determined in some specific cases are as follows:

- Rental cost paid by the employer for many months in advance: Income subject to PIT = Total rent / Number of months rent (not exceeding 15% of total taxable income (excluding rent).

- Golf card payment to the General Director for many years: Income subject to PIT = Value of golf tickets / Years of using the card.

So, the time of determining PIT taxable income of other benefits in wages and salaries may be based on regulations as well as individual cases. The above article helps to determine when it is reasonable to calculate taxable income in specific cases. However, in reality, many cases arise more complicated and difficult to identify. That could create a risk in the PIT. Whenever you need advice, let Manabox help you!

Biên soạn: Nguyễn Lan Anh – Tư vấn viên

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040