Một nhân tố chính của bất kỳ sự thành công nào của một tổ chức là chiến lược được thực hiện một cách thành công và đúng đắn. Kế hoạch thuế cần phải nâng cao chiến lược của công ty và không đưa công ty tham gia vào tối thiểu hóa thuế đối với các giao dịch mà sai lệch với chiến lược của công ty. Ví dụ: một công ty cố gắng đưa thu nhập chịu thuế bằng không để không phải trả thuế thu nhập nhưng điều này lại mâu thuẫn với chiến lược đúng đắn của công ty (vì thu nhập bằng không thì công ty bị đánh giá giá trị thấp trên thị trường chứng khoán). Khi thành lập công ty, chiến lược có thể được suy nghĩ như một kế hoạch tổng thể khai thác nguồn lực để tạo ra vị thế. Một chiến lược đúng đắn và thành công khi nó xuất phát từ những sự đánh giá mục tiêu của công ty thường được gọi là SWOT: làm cho phù hợp Điểm mạnh (S) và Điểm yếu (W) bên trong với Cơ hội (O) và Nguy cơ (T) bên ngoài.

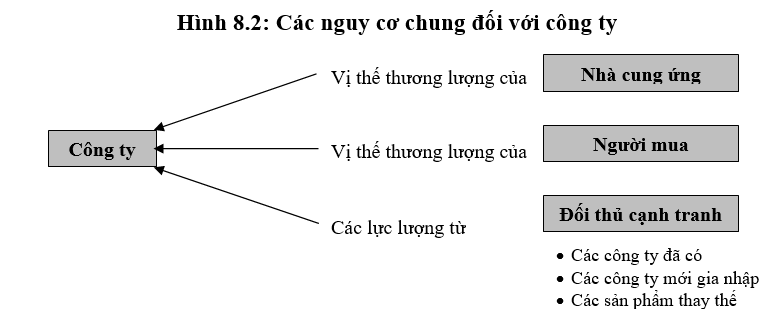

Chiến lược được sinh ra từ những phân tích theo mô hình này được và chiến lược cung cấp một cái nhìn về công ty muốn đi về đâu và điều này được thể hiện trong báo cáo nhiệm vụ của công ty. Ví dụ: báo cáo nhiệm vụ có thể là “trở thành công ty hàng đầu trên thế giới về sản xuất Càfê.” Cần phải có cấp độ chi tiết hơn của chiến lược để nhằm tận dụng những lợi thế hơn so với đối thủ cạnh tranh về thu hút khách hàng. Một chiến lược như vậy sẽ cho thấy rõ cần phải thực hiện những công việc tốt hơn, chi phí ít hơn hoặc nhanh hơn đối thủ cạnh tranh. Chiến lược kinh doanh của công ty được chi tiết theo cấp độ hoạt động, cấp độ công ty và theo cấp độ quốc tế. Ở cấp độ hoạt động, chiến lược của công ty liên quan đến giành được những lợi thế hơn so với đối thủ cạnh tranh để tạo ra giá trị cho khách hàng thông qua sản phẩm hoặc dịch vụ mà công ty cung cấp. Việc tập trung hoạt động đã đưa đến nhiều công ty trang bị thêm máy móc mới để chế biến Càfê, thông qua đó công ty thực hiện chiến lược kinh doanh của mình. Khi phân tích cạnh tranh công ty cần phải cân nhắc đến những lợi thế hoặc bất lợi về thuế so với đối thủ cạnh tranh. Ở cấp độ công ty, chiến lược tập trung vào đa dạng hóa kinh doanh. Chiến lược này nhằm cải thiện tình hình tổ chức hoặc cách thức thực hiện của các đơn vị hiện có hoặc ở một đơn vị mới và nhấn mạnh lợi thế cạnh tranh và giá trị của khách hàng. Ở cấp độ quốc tế, chiến lược tập trung vào khai thác những lợi thế của công ty và những lợi thế kinh doanh trên thị trường toàn cầu. Chiến lược này đòi hỏi phải hiểu biết được các quốc gia mà công ty thực hiện kinh doanh và sự tin tưởng công việc vào chính chủ nước ngoài. Như một phần chiến lược của công ty nó cần phải đương đầu với những nguy cơ đã được chỉ ra ở Hình 8.2.

Như vậy, kế hoạch thuế hiệu quả tương tác với những chiến lược của công ty như thế nào? Đầu tiên, một công ty không nên thay đổi hình thức của một giao dịch nhằm mục đích thuế, nếu sự thay đổi này không phù hợp với chiến lược của công ty. Chẳng hạn như, nếu một công ty muốn giành được một hoạt động kinh doanh khác không liên quan đến khả năng chính của nó để khai thác những lợi thế về thuế (ví dụ: chuyển lỗ sang các năm sau), thì điều này không nên làm trừ khi biết rõ thu nhập trước thuế đủ lớn.

Thứ hai, một chiến lược cạnh tranh của công ty có thể bị che đậy một phần bởi tình trạng thuế của công ty. Đơn giản là nếu một công ty được cơ cấu lại do đó nó có lợi thế về thuế hơn những đối thủ cạnh tranh của nó, điều này có thể tạo cho công ty có những lợi thế về chi phí so với các đổi thủ của nó. Kế hoạch thuế hiệu quả là một công cụ quan trọng để đạt được điều này (xem hình 9.1).

Ví dụ 8.2: Việc cho phép trích khấu hao nhanh (theo Thông tư 45/2013/TT-BTC) đối với tài sản cố định mới với điều kiện công ty có kết quả kinh doanh hiệu quả cao. Cả công ty A và cả đối thủ cạnh tranh lớn nhất của nó đều mong muốn mua máy móc, thiết bị mới phục vụ cho hoạt động sản xuất kinh doanh. Công ty A đang phải chịu thuế suất thuế thu nhập doanh nghiệp là 20%; đối thủ cạnh tranh đang bị lỗ và đang muốn chuyển lỗ sang các năm sau (chưa phải nộp thuế). Nếu giá trị của máy móc mới là 1.000.000.000 đồng, thì chi phí sau thuế của công ty A sẽ thấp hơn bởi vì nó được thực hiện khấu hao nhanh để đưa vào chi phí được trừ khi xác định thu nhập chịu thuế (mức khấu hao được trích lớn gấp đôi so với đối thủ cạnh tranh). Giả sử máy móc này được khấu hao trong 5 năm, như vậy năm đầu tiên công ty A sẽ có lợi trong việc khấu hao nhanh là 80.000.000 đồng tiền thuế (= 40% x 1.000.000.000 x 20%). Đối thủ cạnh tranh sẽ không được sử dụng khấu hao nhanh cho thiết bị này và như vậy công ty A có thể sử dụng lợi thế này để mua máy móc thiết bị, giảm giá bán sản phẩm hoặc đầu tư vào những dự án mới.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040