1.6.1. Khái quát về hệ thống chính sách thuế Việt Nam

Hệ thống chính sách thuế của Việt Nam được hình thành và phát triển trong thời kỳ “đổi mới” (sau Đại hội Đảng toàn quốc lần thứ VI năm 1986). Trước đó nền kinh tế vận hành theo cơ chế kế hoạch hóa tập trung bao cấp, thu ngân sách Nhà nước chủ yếu từ kinh tế quốc doanh (chiếm tới 90% tổng số thu), thuế chỉ áp dụng đối với khu vực kinh tế ngoài quốc doanh dưới một số hình thức: thuế doanh nghiệp, thuế hàng hoá, thuế lợi tức, thuế nông nghiệp, thuế môn bài… vai trò của thuế trong quản lý điều tiết vĩ mô nền kinh tế được sử dụng rất hạn chế.

Đầu những năm 1990, Việt Nam thực hiện cải cách thuế bước I, một hệ thống chính sách thuế mới ra đời và áp dụng thống nhất đối với các thành phần, khu vực kinh tế gồm các sắc thuế cơ bản như: Thuế doanh thu, Thuế tiêu thụ đặc biệt, Thuế xuất khẩu, thuế nhập khẩu, Thuế tài nguyên, Thuế lợi tức, Thuế thu nhập đối với người có thu nhập cao, Thuế nông nghiệp (từ 1994 chuyển thành thuế sử dụng đất nông nghiệp), Thuế nhà đất, Thuế chuyển quyền sử dụng đất… và một số loại phí, lệ phí như lệ phí trước bạ, lệ phí chứng thư, lệ phí giao thông…

Sau 10 năm đổi mới, nền kinh tế thị trường đã và đang hình thành, quan hệ đối ngoại của Việt Nam cũng có những cải thiện đáng kể, nền kinh tế – xã hội chuyển sang giai đoạn phát triển mới: thực hiện công nghiệp hóa, hiện đại hóa đất nước, đẩy mạnh hội nhập kinh tế quốc tế. Bối cảnh đó đã đặt ra yêu cầu thực hiện cải cách thuế bước II, bắt đầu từ nửa cuối những năm 1990, được đánh dấu bằng việc Quốc hội ban hành Luật Thuế giá trị gia tăng và Luật Thuế thu nhập doanh nghiệp năm 1997 (có hiệu lực thi hành kể từ ngày 01/01/1999), thay thế cho Luật Thuế doanh thu, Luật thuế lợi tức. Năm 1998, Luật Thuế tiêu thụ đặc biệt, Luật Thuế xuất khẩu, thuế nhập khẩu cũng được sửa đổi để bảo đảm sự đồng bộ. Các luật thuế quan trọng này tiếp tục được bổ sung, sửa đổi vào cuối năm 2003, 2005.

Thực hiện Chương trình cải cách hệ thống thuế đến năm 2010, Quốc hội đã ban hành các Luật thuế sau trên cơ sở sửa đổi căn bản các Luật thuế hiện hành:

Năm 2007: Luật thuế thu nhập cá nhân được ban hành vào tháng 11/2007, có hiệu lực thi hành từ ngày 01/01/2009 để thay thế cho Pháp lệnh thuế thu nhập đối với người có thu nhập cao, thay thế Luật thuế chuyển quyền sử dụng đất và bãi bỏ quy định áp dụng thuế thu nhập doanh nghiệp đối với cá nhân, hộ kinh doanh.

Năm 2008:

– Luật thuế giá trị gia tăng số 13/2008/QH12 được ban hành thay thế cho các Luật thuế GTGT số 02/1997/QH9, Luật số 07/2003/QH11 sửa đổi bổ sung một số điều của Luật thuế GTGT số 02/1997/QH9 và Luật số 57/2005/QH11 sửa đổi bổ sung một số điều của Luật thuế GTGT và Luật thuế TTĐB có hiệu lực thi hành từ ngày 01/01/2009 ;

– Luật thuế tiêu thụ đặc biệt số 27/2008/QH12 được ban hành thay thế cho các Luật thuế TTĐB số 05/1998/QH10, Luật thuế TTĐB số 08/2003/QH11 sửa đổi bổ sung một số điều của Luật thuế TTĐB số 05/1998/QH10 và Luật số 57/2005/QH11 sửa đổi bổ sung một số điều của Luật thuế GTGT và Luật thuế TTĐB có hiệu lực thi hành từ ngày 01/4/2009;

– Luật thuế thu nhập doanh nghiệp số 13/2008/QH12 được ban hành thay thế cho Luật thuế TNDN số 09/2003/QH11, theo đó, nội dung các Luật thuế này đã được sửa đổi đồng bộ để thống nhất thực hiện từ 01/01/2009.

Năm 2009, Luật thuế tài nguyên được ban hành để thay thế cho Pháp lệnh thuế tài nguyên năm 1998, có hiệu lực từ 01/7/2010;

Năm 2010: Luật thuế sử dụng đất phi nông nghiệp được ban hành ngày 06/06/2010, có hiệu lực từ ngày 01/01/2012; đồng thời bãi bỏ Pháp lệnh thuế nhà, đất; Luật thuế bảo vệ môi trường được ban hành ngày 15/11/2010, có hiệu lực từ ngày 01/01/2012.

Năm 2012: Quốc hội thông qua Luật số 26/2012/QH13 ngày 22/11/2012 sửa đổi, bổ sung một số điều của Luật thuế TNCN, có hiệu lực thi hành từ ngày 1/7/2013.

Năm 2013, Quốc hội đã sửa đổi, bổ sung một số điều của Luật thuế GTGT và Luật thuế TNDN (Luật số 31/2013/QH13 và Luật số 32/2013/QH13) với nhiều nội dung đổi mới, nhiều quy định cụ thể và minh bạch hơn, tạo môi trường kinh doanh thuận lợi, bình đẳng cho cộng đồng doanh nghiệp.

Năm 2014, Quốc hội thông qua Luật sửa đổi, bổ sung một số điều của các luật về thuế số 71/2014/QH13 với nhiều sửa đổi, bổ sung theo hướng đơn giản và minh bạch hóa cách tính thuế, đơn giản hóa thủ tục hành chính thuế. Cũng trong năm 2014, Quốc hội đã thông qua Luật số 70/2014/QH13 sửa đổi, bổ sung một số điều của Luật thuế tiêu thụ đặc biệt.

Năm 2016, Quốc hội đã thông qua Luật số 106/2016/QH13 sửa đổi, bổ sung một số điều của Luật Thuế giá trị gia tăng, Luật Thuế tiêu thụ đặc biệt và Luật Quản lý thuế. Cũng trong năm 2016, Quốc hội đã thông qua Luật Thuế xuất khẩu, thuế nhập khẩu số 107/2016/QH13 thay thế Luật Thuế xuất khẩu, thuế nhập khẩu năm 2005.

Về phí và lệ phí, năm 2015, Quốc hội đã thông qua Luật Phí và lệ phí số 97/2015/QH13. Luật Phí và lệ phí có hiệu lực thi hành từ ngày 1/1/2017 thay thế cho Pháp lệnh Phí và Lệ phí năm 2001.

Như vậy, sau hơn 20 năm đổi mới, hệ thống thuế của nước ta được xây dựng và hoàn thiện dần theo thể chế kinh tế thị trường định hướng XHCN, bao gồm các sắc thuế và khoản thu sau đây:

(1) Thuế giá trị gia tăng (GTGT)

(2) Thuế tiêu thụ đặc biệt (TTĐB)

(3) Thuế xuất khẩu, thuế nhập khẩu (XNK)

(4) Thuế thu nhập doanh nghiệp (TNDN)

(5) Thuế thu nhập cá nhân (TNCN)

(6) Thuế sử dụng đất nông nghiệp

(7) Thuế sử dụng đất phi nông nghiệp

(8) Thuế tài nguyên

(9) Thuế bảo vệ môi trường

(10) Các khoản thu liên quan đến đất đai: Tiền sử dụng đất, tiền thuê đất

(11) Các loại phí và lệ phí và một số khoản thu khác.

1.6.2. Khái quát về tổ chức bộ máy quản lý thu thuế

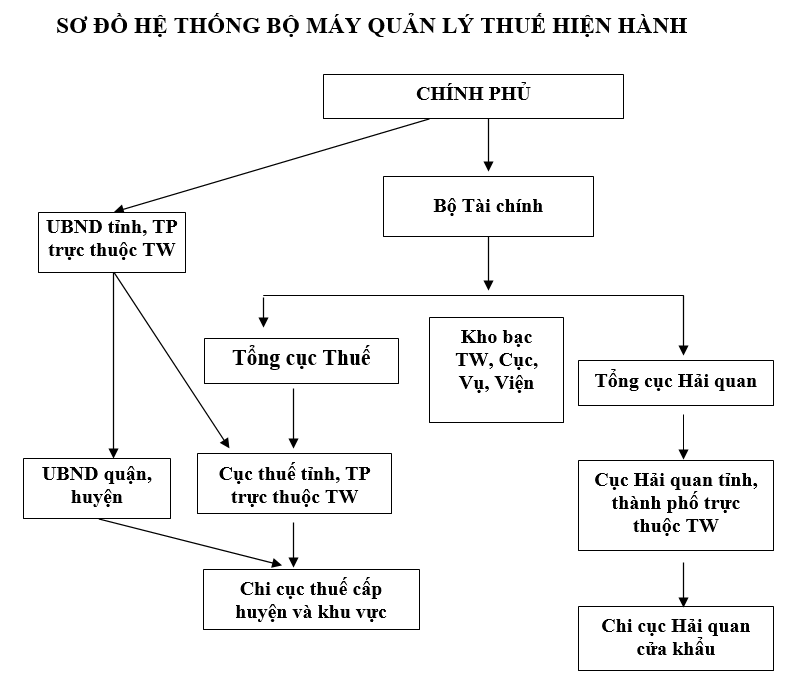

Tổ chức bộ máy quản lý thu thuế hiện hành bao gồm hệ thống thu nội địa (Thuế Nhà nước) và hệ thống thu thuế XNK (Xem sơ đồ tổ chức).

- Hệ thống Thuế Nhà nước

Theo Nghị định số 281-HĐBT ngày 7/8/1990 của Hội đồng Bộ trưởng (nay là Chính phủ), hệ thống thuế Nhà nước được thành lập để thực hiện công tác thu và quản lý các loại thuế và các khoản thu khác cho NSNN trong nội địa. Bộ máy quản lý thuế được tổ chức thành hệ thống dọc từ Trung ương đến địa phương; cơ quan thuế đặt tại địa phương chịu sự lãnh đạo song trùng của ngành Thuế cấp trên và Chủ tịch UBND cùng cấp; Tổng cục Thuế, cục thuế, chi cục thuế là tổ chức trong hệ thống hành chính nhà nước có tư cách pháp nhân công quyền, có con dấu riêng và được mở tài khoản tại Kho bạc nhà nước.

Ngày 28/10/2003, Thủ tướng Chính phủ ban hành Quyết định số 218/2003/QĐ-TTg quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Tổng cục Thuế trực thuộc Bộ Tài chính. Theo đó, bộ máy quản lý thu thuế nội địa được đổi mới tổ chức theo mô hình chức năng, chuyển sang thực hiện việc cung cấp thông tin và dịch vụ hỗ trợ người nộp thuế; đồng thời đẩy mạnh công tác thanh tra, kiểm tra xử lý các hành vi vi phạm pháp luật thuế. Trong quá trình thực thi, cùng với quá trình cải cách hành chính nhà nước và sự phát triển kinh tế-xã hội của đất nước, cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Thuế cũng thường xuyên được sửa đổi, bổ sung để đáp ứng yêu cầu phát triển, yêu cầu cải cách hành chính, yêu cầu của công tác quản lý thuế và yêu cầu của hội nhập. Cụ thể: Từ 2007, cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Thuế được thực hiện theo Quyết định số 76/2007/QĐ-TTg ngày 28/05/2007. Từ năm 2009, cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Thuế được thực hiện theo Quyết định số 115/2009/QĐ-TTg ngày 28/09/2009. Từ ngày 15/11/2018, cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Thuế được thực hiện theo Quyết định số 41/2018/QĐ-TTg ngày 25/9/2018 của Thủ tướng Chính phủ. Theo quyết định này, điểm đổi mới quan trọng là việc thành lập các chi cục thuế khu vực bao gồm một số quận, huyện, thị xã hoặc thành phố thuộc tỉnh. Điều này có nghĩa là, sau Tổng cục Thuế ở trung ương là cục thuế cấp tỉnh và cấp dưới là chi cục thuế khu vực hoặc cấp huyện. Kể từ ngày 20/5/2021, cơ cấu tổ chức của Tổng cục Thuế được sửa đổi theo Quyết định số 15/2021/QĐ-TTg ngày 30/3/2021 sửa đổi, bổ sung khoản 1 Điều 3 Quyết định số 41/2018/QĐ-TTg ngày 25/9/2018 của Thủ tướng Chính phủ quy định chức năng, nhiệm vụ, quyền hạn và cơ cấu tổ chức của Tổng cục Thuế thuộc Bộ Tài chính, trong đó, đã có một số điều chỉnh quan trọng liên quan đến cơ cấu tổ chức của Tổng cục Thuế như thành lập Cục Thuế doanh nghiệp lớn, Cục thanh tra – kiểm tra thuế…

Tóm lại, các văn bản quy định cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Thuế trong các giai đoạn:

Từ 1990 – 2003: Nghị định số 281-HĐBT ngày 7/8/1990 của Hội đồng Bộ trưởng;

Từ 2003 – 2007: Quyết định số 218/2003/QĐ-TTg ngày 28/10/2003 của Thủ tướng Chính phủ;

Từ 2007 – 2009: Quyết định số 76/2007/QĐ-TTg ngày 28/05/2007 của Thủ tướng Chính phủ;

Từ 2009 – 14/11/2018: Quyết định số 115/2009/QĐ-TTg ngày 28/09/2009 của Thủ tướng Chính phủ.

Từ ngày 15/11/2018: Quyết định số 41/2018/QĐ-TTg ngày 25/9/2018 của Thủ tướng Chính phủ.

- Hệ thống Hải quan

Hệ thống Hải quan trước đây trực thuộc Chính phủ, được tổ chức thành 3 cấp: Tổng cục Hải quan (cấp trung ương), cục hải quan tỉnh, liên tỉnh và chi cục hải quan cửa khẩu. Hệ thống hải quan đảm nhiệm việc quản lý thu thuế đối với hàng hoá xuất, nhập khẩu như: thuế xuất khẩu, thuế nhập khẩu; thuế tiêu thụ đặc biệt hàng nhập khẩu; thuế bảo vệ môi trường của hàng hóa nhập khẩu; thuế giá trị gia tăng hàng nhập khẩu; thu nhập đối với hàng là quà biếu, quà tặng vượt quá tiêu chuẩn miễn thuế.

Kể từ 4/9/2002, hệ thống Hải quan (Tổng cục Hải quan) được chuyển vào trực thuộc Bộ Tài chính (Quyết định 113/2002/QĐ-TTg ngày 4/9/2002 của Thủ tướng Chính phủ chuyển Tổng cục Hải quan vào Bộ Tài chính).

Trong quá trình thực thi, cùng với quá trình cải cách hành chính nhà nước, cải cách thủ tục hải quan và sự phát triển kinh tế-xã hội của đất nước, cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Hải quan cũng thường xuyên được sửa đổi, bổ sung để đáp ứng yêu cầu thực tiễn, yêu cầu cải cách hành chính và thủ tục hải quan và yêu cầu của hội nhập. Các văn bản quy định cơ cấu tổ chức bộ máy và chức năng, nhiệm vụ của Tổng cục Hải quan trong các giai đoạn: (1) Từ 4/9/2002: Nghị định số 96/2002/NĐ-CP ngày 19/11/2002 của Chính phủ; (2) Từ 15/03/2010: Quyết định số 02/2010/QĐ-TTg ngày 15/03/2010 của Thủ tướng Chính phủ. (3) Từ 05/2/2016: Quyết định số 65/QĐ-TTg ngày 17/12/2015 của Thủ tướng Chính phủ.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040