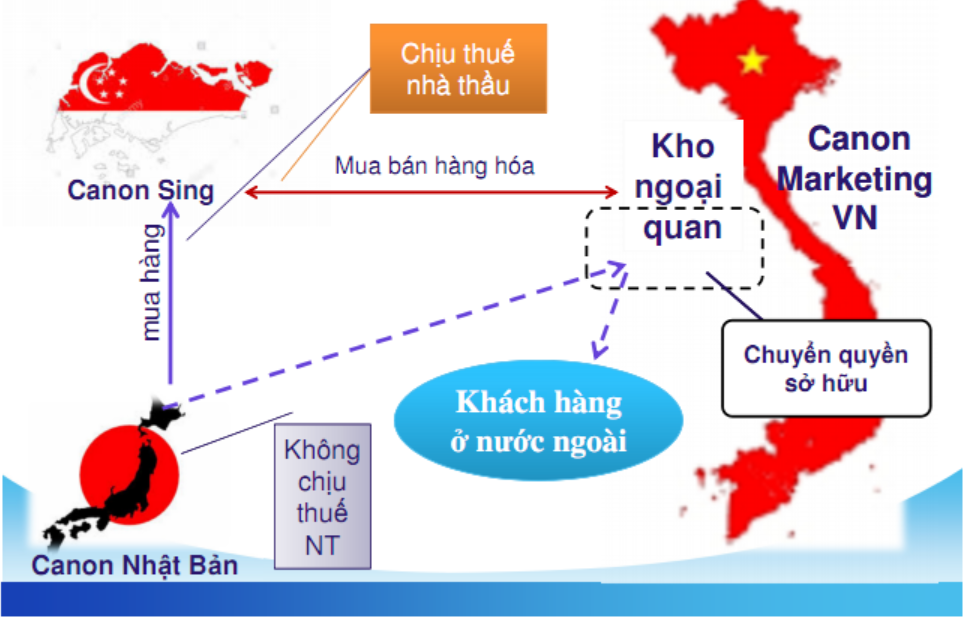

Trường hợp thương nhân nước ngoài nhập khẩu hàng hóa vào kho ngoại quan và sau đó phân phối hàng hóa vào lãnh thổ Việt Nam thuộc đối tượng chịu thuế nhà thầu, trừ trường hợp sử dụng kho ngoại quan để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hóa hoặc để cho doanh nghiệp khác gia công. Vậy thuế nhà thầu với kho ngoại quan có một số trường hợp như thế nào?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Một số trường hợp thường gặp là

| No | Các trường hợp Scenarios | FCT Impose |

| 1 | Hàng mua nhập khẩu từ công ty nước ngoài được giao tại kho ngoại quan, sau đó nhập khẩu vào nội địa

Goods belong to foreign companies imported into bonded warehouse |

Chịu thuế nhà thầu

(Subject to FCT) |

| 2 | Doanh nghiệp chế xuất mua hàng nhập khẩu từ công ty nước ngoài, hàng được nhập kho ngoại quan và sau đó giao tại doanh nghiệp chế xuất

Goods imported by Vietnamese enterprises from foreign companies to bonded warehouse, then delivered to EPE |

Chịu thuế nhà thầu

(Subject to FCT) |

| 3 | Hàng hóa nhập kho ngoại quan cho mục đích quá cảnh, tái xuất, vận chuyển qua biên giới…

Goods imported to bonded warehouse solely for transit, re-export, cross-border transportation, etc. |

Không chịu thuế nhà thầu

(Not Subject to FCT) |

| 4 | Hàng công ty nước ngoài nhập kho ngoại quan để doanh nghiệp Việt Nam gia công

Goods belong to foreign companies imported into bonded warehouse for processing by Vietnamese enterprises |

Không chịu thuế nhà thầu

(Not Subject to FCT) |

Please see at https://manabox-global.com/2022/03/fctbondedwarehouse/

In case foreign traders import goods into a bonded warehouse and then distribute the goods into the Vietnamese territory, they are subject to contractor tax, except for the case where the bonded warehouse is used to support transportation activities. international, transit, border-gate transfer, storage of goods or for processing by other enterprises. So what are some cases of contractor tax with bonded warehouses?

Cơ sở pháp lý

Tại khoản 5 điều 1 Thông tư số 103/2014/TT-BTC ngày 6/8/2014 của Bộ Tài chính hướng dẫn về thuế nhà thầu quy định về đối tượng áp dụng:

“5. Tổ chức, cá nhân nước ngoài thực hiện quyền xuất khẩu, quyển nhập khẩu, phân phối tại thị trường Việt Nam, mua hàng hóa đề xuất khẩu, bán hàng hóa cho thương nhân Việt Nam theo pháp luật về thương mại“.

Căn cứ tại khoản 5 Điều 2 Thông tư số 103/2014/TT-BTC quy định về đối tượng không áp dụng:

“5. Tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan, cảng nội địa (ICD) làm kho hàng hóa để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hóa hoặc để cho doanh nghiệp khác gia công“.

Khái niệm: Kho ngoại quan là khu vực kho, bãi được ngăn cách với khu vực xung quanh để tạm lưu giữ, bảo quản hoặc thực hiện các dịch vụ đối với hàng hoá từ nước ngoài hoặc từ trong nước đưa vào kho theo hợp đồng thuê kho ngoại quan được ký giữa chủ kho ngoại quan và chủ hàng dưới sự kiểm tra, giám sát của Hải quan.

Căn cứ quy định tại khoản 13 Điều 4 Luật Hải quan số 29/2001/QH10 và khoản 7 Điều 4 Chương I Luật Biên giới quốc gia số 06/2003/QH11 thì kho ngoại quan không phải là cửa khẩu

Tham khảo công văn 5039/TCT-CS của Tổng cục thuế:

Trường hợp tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan làm kho hàng hóa để phụ trợ cho hoạt động vận tải quốc tế, quá cảnh, chuyển khẩu, lưu trữ hàng hoặc để cho doanh nghiệp khác gia công thì không phải nộp thuế nhà thầu; trường hợp tổ chức, cá nhân nước ngoài sử dụng kho ngoại quan tại Việt Nam để thực hiện quyền phân phối hàng hóa thì có nghĩa vụ nộp thuế nhà thầu đối với thu nhập phát sinh tại Việt Nam theo quy định.

Do đó, đề nghị không thu thuế nhà thầu đối với hoạt động bán hàng tại kho ngoại quan của Hiệp hội Logistics Việt Nam là chưa phù hợp với quy định tại Luật thuế thu nhập doanh nghiệp và các văn bản hướng dẫn thi hành.

Công văn 165/TCT-CS

…trường hợp tổ chức nước ngoài ký hợp đồng với Công ty TNHH Hóa chất Taiko Đại Hùng để cung cấp hàng hóa, thời điểm ký hợp đồng trước ngày Thông tư 103/2014/TT-BTC có hiệu lực thi hành, có điểm giao hàng tại kho ngoại quan (KCN Phú Mỹ – Bà Rịa, Vũng Tàu) thì tổ chức nước ngoài thuộc đối tượng nộp thuế TNDN tại Việt Nam.

Biên soạn: Nguyễn Minh Thu – Tư Vấn Viên ( Manabox Việt Nam )

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass