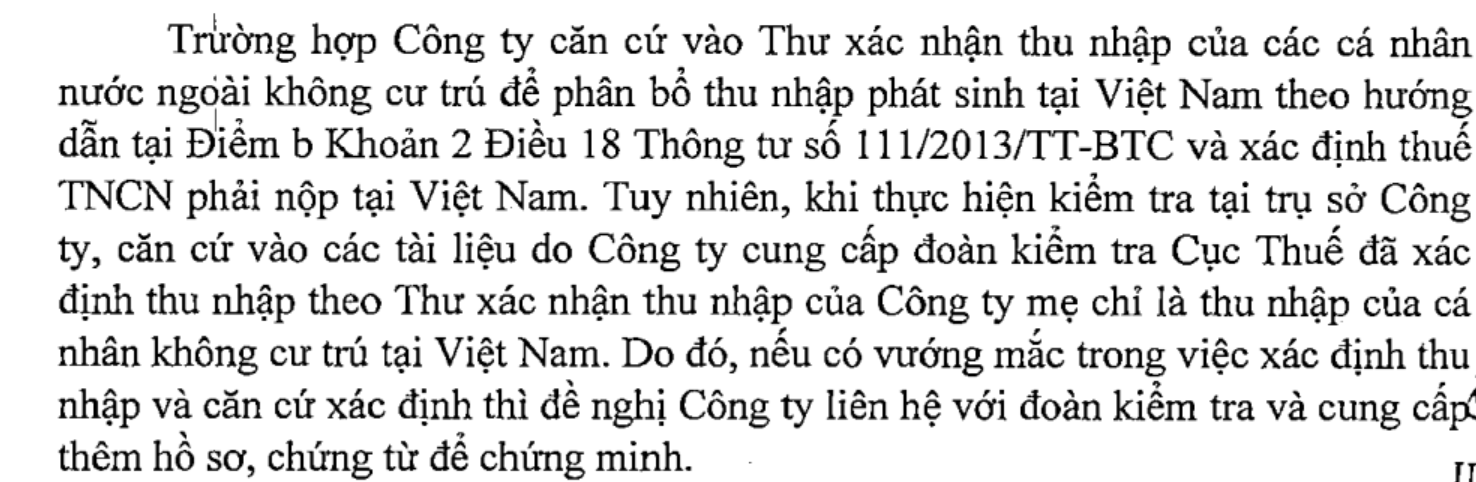

Khi kiểm tra thuế, thanh tra thuế, đặc biệt là với thuế TNCN, một số cơ quan thuế yêu cầu ấn định và thu thuế TNCN cá nhân không cư trú như cá nhân nước ngoài có liên quan đến công ty Việt Nam. Bên Việt Nam thường không nhận diện được rủi ro của các trường hợp này, đặc biệt trong trường hợp không có giao dich thanh toán trực tiếp của bên Việt Nam cho các cá nhân.

Xác định thế nào là cá nhân không cư trú?

Người nước ngoài được xem là cá nhân không cư trú nếu KHÔNG thuộc một trong hai trường hợp như

| Hiện diện tại Việt Nam từ 183 ngày trở lên | Về nơi ở thường xuyên |

| • Tính trong một năm dương lịch hoặc

• Trong 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam căn cứ vào hộ chiếu, giấy thông hành |

• Theo pháp luật về cư trú hoặc

• Thuê nhà để ở tại Việt Nam với thời hạn của các hợp đồng thuê từ 183 ngày trở lên trong năm tính thuế, gồm cả trường hợp cá nhân thực tế có mặt tại Việt Nam dưới 183 ngày nhưng không chứng minh được là cá nhân cư trú của nước nào |

Xác định phạm vi tính thu nhập chịu thuế: Việt Nam

Phạm vi tính thu nhập của cá nhân cư trú là thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả và nhận thu nhập. Điều này có nghĩa là

Nghĩa vụ của tổ chức Việt Nam

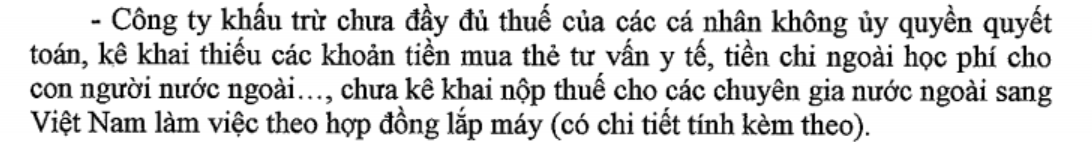

Dù không trực tiếp trả thu nhập, nhiều trường hợp cơ quan thuế vẫn tiến hành thu thuế của tổ chức Việt Nam căn cứ theo quy định tại Luật Quản lý thuế quy định về ấn định thuế đối với người nộp thuế. Ví dụ

https://manaboxvietnam.com/thue-tncn-voi-nha-quan-ly-khong-sang-viet-nam-pit-for-non-resident/

Ngoài ra, tại khoản 4 Điều 31 Nghị định 65/2013/NĐ-CP, các tổ chức Việt Nam khi ký hợp đồng mua dịch vụ của nhà thầu nước ngoài mà nhà thầu đó có ký hợp đồng lao động với người nước ngoài làm việc tại Việt Nam thì bên Việt Nam có trách nhiệm

(1) Thông báo cho nhà thầu nước ngoài về nghĩa vụ nộp thuế thu nhập cá nhân và về trách nhiệm cung cấp các thông tin về: Danh sách, quốc tịch, số hộ chiếu, thời gian làm việc, công việc đảm nhận, thu nhập

(2) Gửi văn bản cung cấp hồ sơ cho cơ quan thuế chậm nhất trước 7 ngày kể từ ngày cá nhân nước ngoài bắt đầu làm việc tại Việt Nam.

(Các lưu ý khi mua dịch vụ của nước ngoài xem thêm tại: https://gonnapass.com/luu-y-ve-thue-khi-lam-hop-dong-mua-dich-vu-cua-nuoc-ngoai/

Cách tính cho nghĩa vụ thuế của cá nhân không cư trú

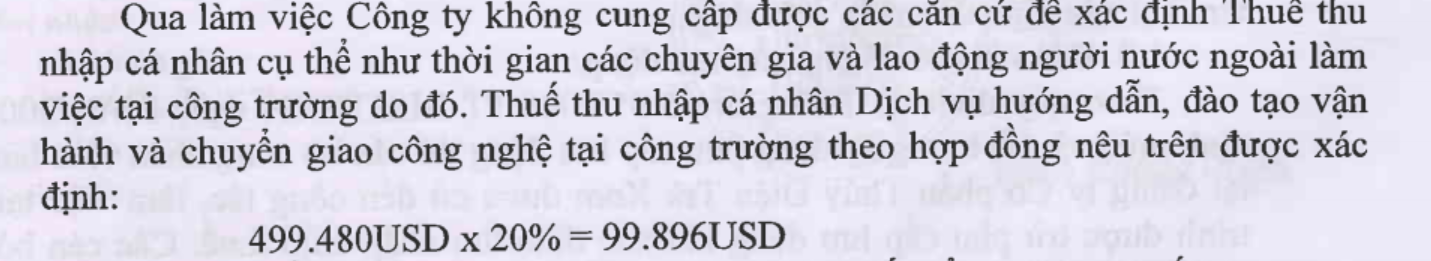

Trong các trường hợp, rủi ro liên quan đến thuế TNCN của cá nhân không cư trú thường gặp nhất là nghĩa vụ thuế TNCN liên quan đến thu nhập từ tiền lương, tiền công. Thời điểm tính thuế là thời điểm tổ chức, cá nhân trả thu nhập cho người nộp thuế.

Thuế TNCN phải nộp = Thu nhập chịu thuế từ tiền lương, tiền công (x) Thuế suất 20%

Về cơ bản, việc xác định thu nhập chịu thuế thu nhập cá nhân từ tiền lương, tiền công tương tự như cá nhân cư trú. Riêng trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thực hiện theo công thức sau:

(1) Đối với TH cá nhân không hiện diện tại Việt Nam

| Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày làm việc cho công việc tại Việt Nam | x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

| Tổng số ngày làm việc trong năm |

(2) Đối với TH cá nhân hiện diện tại Việt Nam và không xác định được thu nhập cho công việc tại Việt Nam

| Tổng thu nhập phát sinh tại Việt Nam | = | Số ngày có mặt tại Việt Nam | x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) | + | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

| 365 ngày |

*Note: Kê khai thuế TNCN của cá nhân không cư trú tại mẫu số 02/KK-TNCN

Các trường hợp khác, nghĩa vụ của cá nhân không cư trú được tóm tắt như sau

| TT | Loại thu nhập | Cách tính thuế TNCN |

| 1 | Từ kinh doanh | Doanh thu (x) Thuế suất

1% – Kinh doanh hàng hóa 5% – Kinh doanh dịch vụ 2% – Các trường hợp khác (Áp dụng theo mức thuế suất cao nhất với trường hợp có doanh thu từ nhiều lĩnh vực nhưng không tách riêng được) |

| 2 | Từ đầu tư vốn | Thu nhập tính thuế từ việc đầu tư vốn (x) Thuế suất 5% |

| 3 | Từ chuyển nhượng vốn, chứng khoán | Giá chuyển nhượng (x) Thuế suất 0,1 % |

| 4 | Từ chuyển nhượng bất động sản | Giá chuyển nhượng BĐS (x) Thuế suất 2% |

| 5 | Từ bản quyền, nhượng quyền thương mại | Phần thu nhập vượt trên 10 triệu đồng tính theo theo từng Hợp đồng chuyển giao (x) Thuế suất 5% |

| 6 | Từ trúng thưởng, thừa kế, quà tặng | Giá trị vượt trên 10 triệu đồng cho mỗi lần phát sinh (x) Thuế suất 10% |

Căn cứ luật

Chương 3, Thông tư 111/2013/TT-BTC do Bộ Tài chính ban hành ngày 15/08/2013; Luật quản lý thuế

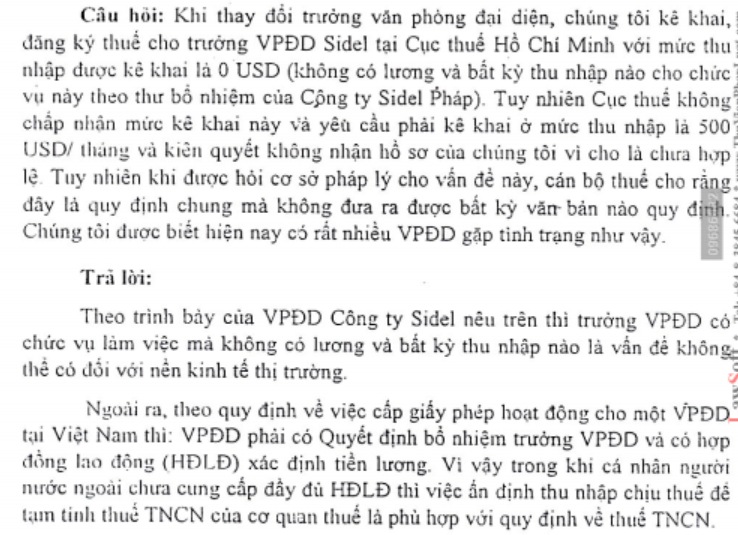

Tham khảo: Công văn số 6472/CT-Htr

Căn cứ quy định trên, trường hợp Công ty TNHH Conpenhagen Delights ký Hợp đồng với cộng tác viên không cư trú tại Việt Nam để thực hiện việc môi giới bán hàng sản phẩm của Công ty cho khách hàng tại nước ngoài thì thu nhập từ hoạt động môi giới bán hàng của các cộng tác viên không cư trú được xác định là thu nhập phát sinh ngoài Việt Nam. Công ty TNHH Conpenhagen Delights không phải khấu trừ thuế TNCN khi chi trả khoản tiền môi giới cho các cộng tác viên không hiện diện tại Việt Nam.

(Deduction of penalty decision on personal income tax)

- First of all, must determine what is non-resident individual.

Foreigners are considered non-resident individuals if they are NOT in one of the two cases

| Present in Vietnam from 183 days or more | Back to where to live regularly |

| • Calculated in a calendar year or

• For 12 consecutive months from the first date in Vietnam based on the passport, travel document |

• Under the law of residence or

• Rent a house to live in Vietnam with the term of the lease from 183 days or more in the tax year, including individuals who actually present in Vietnam for less than 183 days but cannot prove to be individuals country of residence |

- Scope of taxable income calculation: Vietnam

The scope of income calculation of resident individuals is income generated in Vietnam, regardless of where they pay and receive income. This means

| Income comes from Vietnam but is paid by foreign countries | Income is paid from Vietnam but originated from abroad |

| Taxable | Not taxable |

| Vietnamese companies do not pay directly to foreigners but pay their salaries through a third party overseas

– Experts under contracts of Vietnamese parties with foreign contractors or – The Vietnamese party has an agreement for the foreign party to pay the foreigner’s payroll then the Vietnamese party returns or – Foreigners holding managerial positions of Vietnamese companies (Director, General Director, legal representative …) do not receive salary in Vietnam … |

If non-resident individuals receive income arising outside Vietnam, individuals are not obliged to pay personal income tax (for example, guidance in Official Letter No. 6472 / CT-Htr of February 4, 2016). |

- Obligations of Vietnamese organizations

Although not paying income directly, in many cases, tax authorities still conduct tax collection of Vietnamese organizations according to the provisions of Article 37 of the Law on Tax Administration No. 78/2006 / QH11 stipulating tax assessment for taxpayers. Example according to the handling in Official Dispatch 3834 / TCT-TNCN.

(Excerpt from the minutes of personal income tax inspection)

In addition, in Clause 4, Article 31 of Decree No. 65/2013 / ND-CP, Vietnamese organizations when signing contracts to buy services of foreign contractors that such contractors sign labor contracts with foreigners In Vietnam, the Vietnamese party is responsible

- Notify foreign contractors of personal income tax obligation and responsibility to provide information about: List, nationality, passport number, working time, work undertaken, income

- Send documents to the tax authority no later than 7 days from the date the foreign individual starts working in Vietnam.

(Note when buying foreign services see more at: https://gonnapass.com/luu-y-ve-thue-khi-lam-hop-dong-mua-dich-vu-cua-nuoc-ngoai/

- How to calculate for each specific case: Tax liability of non-resident individuals

In the cases, the risk related to personal income tax of the most common non-resident individual is the PIT obligation related to income from salaries and wages. Tax calculation time is the time when organizations and individuals pay income to taxpayers.

Payable PIT = Taxable income from salaries and wages (x) Tax rate of 20%

Basically, the determination of income is subject to personal income tax from similar salaries and wages as resident individuals. Particularly for individuals who do not reside in Vietnam and abroad but do not separate the income generated in Vietnam, the following formula shall be applied:

- For individuals who are not present in Vietnam

| Total income generated in Vietnam | = | Number of working days for work in Vietnam | x | Income from global salaries and wages (before tax) | + | Other taxable income (before tax) arises in Vietnam |

| Total working days in the year |

- In the case of an individual present in Vietnam and cannot determine the income for a job in Vietnam

| Total income generated in Vietnam | = | Number of days in Vietnam | x | Income from global salaries and wages (before tax) | + | Other taxable income (before tax) arises in Vietnam |

| 365 days |

*Note: Personal income tax declaration of non-resident individuals at Form 02/KK-TNCN

In other cases, the obligations of non-resident individuals are summarized as follows

| No | Type of income | How to calculate PIT |

| 1 | From business | Revenue (x) Tax rate

1% – Trading in goods 5% – Business services 2% – Other cases (Applying the highest tax rate in case of having revenue from many fields but not separated) |

| 2 | From capital investment | Taxable income from capital investment (x) Tax rate of 5% |

| 3 | From capital transfer, securities | Transfer price (x) Tax rate of 0.1% |

| 4 | From real estate transfer | Real estate transfer price (x) Tax rate of 2% |

| 5 | From copyright, franchise | Income portion exceeding 10 million VND according to each transfer contract (x) 5% tax rate |

| 6 | From prizes, inheritance, gifts | Value exceeds 10 million VND for each occurrence (x) 10% tax rate |

Pursuant to the law:

Chapter 3, Circular 111/2013 / TT-BTC issued by the Ministry of Finance on August 15, 2013.

Tax Administration Law No. 78/2006 / QH11

Refer:

Official Letter No. 6472 / CT-Htr

Official Letter 3834 / TCT-TNCN.

Biên soạn: Nguyễn Việt Anh – Manager – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass