Tra cứu mặt hàng giảm thuế GTGT theo một số gợi ý từ các cơ quan thuế và dẫn chiếu văn bản liên quan để áp dụng trong thực tế

Các bước tra cứu, đối chiếu việc áp dụng thuế suất 8%

@tuvanthue Giảm được thuế 8% cũng lao đao, tra cứu như nào? #ketoan #giamthue #learnontiktok ♬ nhạc nền – Kế toán

Bước 1: Nhận diện hàng hóa dịch vụ

Liệt kê các sản phẩm, dịch vụ mà doanh nghiệp đang sản xuất kinh doanh thuộc đối tượng chịu thuế GTGT 10%.

- > Với dịch vụ: Trường hợp không rõ mã ngành, vào trang dangkykinhdoanh.gov.vn, gõ mã số thuế công ty để tra những mã ngành đã đăng ký.

- > Với hàng hóa: Cần đối chiếu Quyết định số 43/2018/QĐ-TTg ngày 01 tháng 11 năm 2018 xem hàng hóa sẽ có mã tương ứng là gì? Quyet dinh 43_2018_QĐ-TTg

- > Ngoài ra, với hàng hóa kinh doanh, doanh nghiệp tìm kiếm theo tên hoặc mã HS của hàng hóa đang kinh doanh, sau đó, đối chiếu mã HS đã tra cứu, nếu hàng hóa có mã HS code giống trong Phụ lục thì kể cả trường hợp chức năng của hàng hóa không giống nhau thì vẫn không thuộc diện được giảm thuế

Bước 2: Đối chiếu

Lấy mã sản phẩm đã tra cứu ở bước 2 đem so sánh với mã hàng hóa, dịch vụ đã quy định ở các Phụ lục của Nghị định và so sánh kết quả:

- > Nếu mã hàng hóa, dịch vụ trùng nhau thì doanh nghiệp không giảm thuế GTGT, xuất hóa đơn GTGT 10%

- > Nếu mã hàng hóa, dịch vụ không trùng nhau, doanh nghiệp được giảm thuế GTGT về 8%

Update: Công cụ tra cứu thuế suất : Tham khảo File excel tra cứu theo Nghị định 94/2023/NĐ-CP Nghị định 94/2023/NĐ-CP về giảm thuế GTGT 2024:

https://drive.google.com/file/d/1fP0Sq7OdtzDYGoqviDZClayBSGoYapuY/view?usp=sharing

- – Bản Nghị định: 94_2023_ND-CP_Nghi dinh giam thue 2024 GTGT – MNB

- – Phụ lục Nghị định:Phu luc Nghi dinh 94_2023_ND-CP_Nghi dinh giam thue 2024 GTGT – MNB

- – File Excel tra cứu hàng hóa giảm thuế GTGT theo Nghị định 94/2023/NĐ-CP với hàng nhập khẩu – By Chi Cục Hải quan Hòn Gai Quảng Ninh BIEU THUE XNK 2024_Manabox Suu tam

- (Update: Công cụ tra cứu mặt hàng KHÔNG được giảm thuế theo tên- Cục thuế Bình Định: http://biditax.vn/vi/banners/click/?id=128&s=d98eed5b7452f8c69268bccef0ed0714

Một số câu hỏi thường gặp khi áp dụng

Xem tại

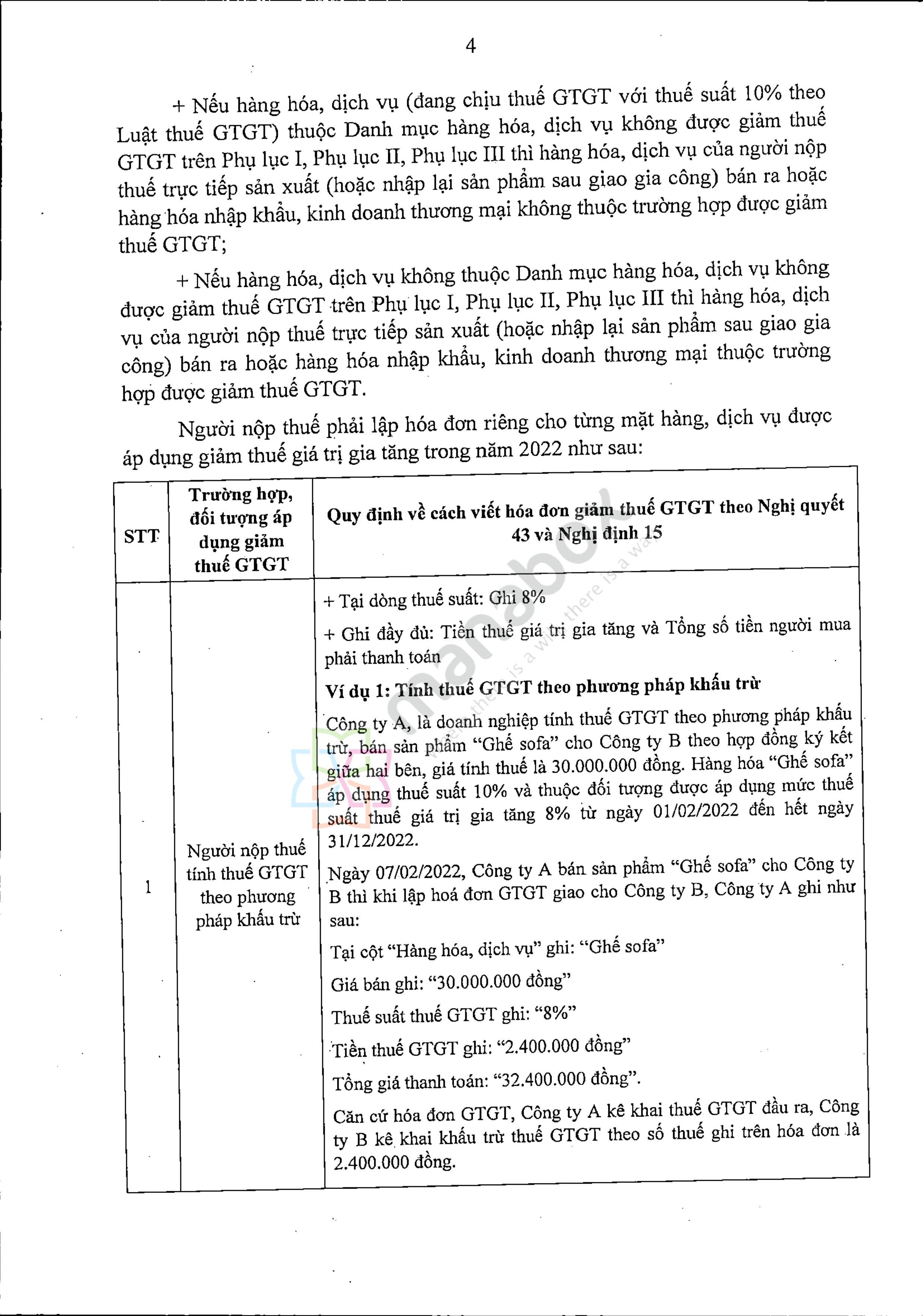

Cách lập hóa đơn giảm thuế GTGT

Xem chi tiết tại công văn 396/CTBNI-TTHT dưới đây

Lookup for VAT-reduced products according to some suggestions from tax agencies and reference related documents for practical application Steps to look up and compare the application of 8% VAT rate

Step 1: List the products and services that the business is producing and trading subject to 10% VAT. In cases where the industry code is unclear, go to [dangkykinhdoanh.gov.vn](http://dangkykinhdoanh.gov.vn/), enter the company’s tax code to search for registered industry codes.

Step 2: Compare Decision No. 43/2018/QD-TTg dated November 1, 2018 to see what is the corresponding code for the product or service group in step 1? [Decision 43_2018_QD-TTg](https://gonnapass.com/tra-cuu-mat-hang-giam-thue-gtgt/quyet-dinh-43_2018_qd-ttg/)

Step 3: Take the product code searched in step 2 to compare with the codes of goods and services specified in the Appendices of the Decree and compare the results:

- If the goods and service codes match, the business does not reduce the VAT, issues a 10% VAT invoice.

- If the goods and service codes do **not** match, the business is entitled to an 8% VAT reduction.

In addition, for business products, companies search by name or HS code of the goods being traded, then compare the searched HS code, if the goods have the same HS code in the Appendix, even if the functions of the goods are not the same, they are still not eligible for VAT reduction. **Extract from official letter 7375/BTC-TCT of the Ministry of Finance*

*Note some frequently asked questions when applying**

1. For goods and services that have been consumed, VAT obligations arising according to the regulations on the VAT calculation date before July 1, 2023, are not eligible for VAT reduction, even if the invoice is issued from July 2023.

2. For adjustment invoices, replacing invoices for invoices issued before July 1, 2023, the tax rate applied is still the tax rate at the original invoice time (10%) because the goods and services have been consumed, and VAT obligations arise according to the regulations on the VAT calculation date before July 1, 2023.

3. In case the goods and services are eligible for VAT reduction, but invoices have been issued and declared at the tax rate or percentage to calculate VAT that has not been reduced according to the regulations in the Decree, the seller and the buyer must make a written agreement stating the error, and at the same time, the seller issues an adjusted invoice and delivers it to the buyer. (Official Letter 1348/TCT-DNL)

4. Goods and services given, presented, or donated are also eligible for VAT reduction, similar to goods and services sold, according to official letter 1954/TCT-DNL *For cases where the bank provides activities of giving, presenting, or donating goods and services that are not included in Appendices I, II, III of Decree 15/2022, the VAT rate of 8% is applicable.*

5. For services received in advance for multiple periods, refer to https://gonnapass.com/nhan-truoc-tien-dich-vu-co-duoc-giam-thue-gtgt/

6. For returned goods and services, discounts, price reductions, and adjustments, please refer to the instructions in official letter 2121/TCT-CS in the attached link below https://gonnapass.com/hoa-don-xuat-muon-van-duoc-giam-thue-8/

Biên soạn: Nguyễn Việt Anh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass