Tỷ lệ khai thuế với hộ kinh doanh mới nhất áp dụng theo thông tư của Bộ Tài chính được tóm tắt theo bảng dưới đây. PHỤ LỤC I – DANH MỤC NGÀNH NGHỀ TÍNH THUẾ GTGT, THUẾ TNCN THEO TỶ LỆ % TRÊN DOANH THU ĐỐI VỚI HỘ KINH DOANH, CÁ NHÂN KINH DOANH (Ban hành kèm theo Thông tư số 40/2021/TT-BTC ngày 01 tháng 6 năm 2021 của Bộ trưởng Bộ Tài chính)

| STT | Danh mục ngành nghề | Tỷ lệ % tính thuế GTGT | Thuế suất thuế TNCN |

| 1. | Phân phối, cung cấp hàng hóa | ||

| – Hoạt động bán buôn, bán lẻ các loại hàng hóa (trừ giá trị hàng hóa đại lý bán đúng giá hưởng hoa hồng);

– Khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền cho hộ khoán; |

1% | 0,5% | |

| – Hoạt động phân phối, cung cấp hàng hóa không chịu thuế GTGT, không phải khai thuế GTGT, thuộc diện chịu thuế GTGT 0% theo pháp luật về thuế GTGT;

– Hoạt động hợp tác kinh doanh với tổ chức thuộc nhóm ngành nghề này mà tổ chức có trách nhiệm khai thuế GTGT đối với toàn bộ doanh thu của hoạt động hợp tác kinh doanh theo quy định; – Khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền cho hộ khoán gắn với mua hàng hóa, dịch vụ thuộc đối tượng không chịu thuế GTGT, không phải khai thuế GTGT, thuộc diện chịu thuế GTGT 0% theo pháp luật về thuế GTGT; – Khoản bồi thường vi phạm hợp đồng, bồi thường khác. |

– | 0,5% | |

| 2. | Dịch vụ, xây dựng không bao thầu nguyên vật liệu | ||

| – Dịch vụ lưu trú gồm: Hoạt động cung cấp cơ sở lưu trú ngắn hạn cho khách du lịch, khách vãng lai khác; hoạt động cung cấp cơ sở lưu trú dài hạn không phải là căn hộ cho sinh viên, công nhân và những đối tượng tương tự; hoạt động cung cấp cơ sở lưu trú cùng dịch vụ ăn uống hoặc các phương tiện giải trí;

– Dịch vụ bốc xếp hàng hóa và hoạt động dịch vụ hỗ trợ khác liên quan đến vận tải như kinh doanh bến bãi, bán vé, trông giữ phương tiện; – Dịch vụ bưu chính, chuyển phát thư tín và bưu kiện; – Dịch vụ môi giới, đấu giá và hoa hồng đại lý; – Dịch vụ tư vấn pháp luật, tư vấn tài chính, kế toán, kiểm toán; dịch vụ làm thủ tục hành chính thuế, hải quan; – Dịch vụ xử lý dữ liệu, cho thuê cổng thông tin, thiết bị công nghệ thông tin, viễn thông; quảng cáo trên sản phẩm, dịch vụ nội dung thông tin số; – Dịch vụ hỗ trợ văn phòng và các dịch vụ hỗ trợ kinh doanh khác; – Dịch vụ tắm hơi, massage, karaoke, vũ trường, bi-a, internet, game; – Dịch vụ may đo, giặt là; cắt tóc, làm đầu, gội đầu; – Dịch vụ sửa chữa khác bao gồm: sửa chữa máy vi tính và các đồ dùng gia đình; – Dịch vụ tư vấn, thiết kế, giám sát thi công xây dựng cơ bản; – Các dịch vụ khác thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 10%; – Xây dựng, lắp đặt không bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp); |

5% | 2% | |

| – Hoạt động cung cấp dịch vụ không chịu thuế GTGT, không phải khai thuế GTGT, thuộc diện chịu thuế GTGT 0% theo pháp luật về thuế GTGT;

– Hoạt động hợp tác kinh doanh với tổ chức thuộc nhóm ngành nghề này mà tổ chức có trách nhiệm khai thuế GTGT đối với toàn bộ doanh thu của hoạt động hợp tác kinh doanh theo quy định; – Khoản bồi thường vi phạm hợp đồng, bồi thường khác; |

– | 2% | |

| – Cho thuê tài sản gồm:

+ Cho thuê nhà, đất, cửa hàng, nhà xưởng, kho bãi trừ dịch vụ lưu trú; + Cho thuê phương tiện vận tải, máy móc thiết bị không kèm theo người điều khiển; + Cho thuê tài sản khác không kèm theo dịch vụ; |

5% | 5% | |

| – Làm đại lý xổ số, đại lý bảo hiểm, bán hàng đa cấp;

– Khoản bồi thường vi phạm hợp đồng, bồi thường khác. |

– | 5% | |

| 3. | Sản xuất, vận tải, dịch vụ có gắn với hàng hóa, xây dựng có bao thầu nguyên vật liệu | ||

| – Sản xuất, gia công, chế biến sản phẩm hàng hóa;

– Khai thác, chế biến khoáng sản; – Vận tải hàng hóa, vận tải hành khách; – Dịch vụ kèm theo bán hàng hóa như dịch vụ đào tạo, bảo dưỡng, chuyển giao công nghệ kèm theo bán sản phẩm; – Dịch vụ ăn uống; – Dịch vụ sửa chữa và bảo dưỡng máy móc thiết bị, phương tiện vận tải, ô tô, mô tô, xe máy và xe có động cơ khác; – Xây dựng, lắp đặt có bao thầu nguyên vật liệu (bao gồm cả lắp đặt máy móc, thiết bị công nghiệp); – Hoạt động khác thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 10%; |

3% | 1,5% | |

| – Hoạt động không chịu thuế GTGT, không phải khai thuế GTGT, thuộc diện chịu thuế GTGT 0% theo pháp luật về thuế GTGT;

– Hoạt động hợp tác kinh doanh với tổ chức thuộc nhóm ngành nghề này mà tổ chức có trách nhiệm khai thuế GTGT đối với toàn bộ doanh thu của hoạt động hợp tác kinh doanh theo quy định. |

– | 1,5% | |

| 4. | Hoạt động kinh doanh khác | ||

| – Hoạt động sản xuất các sản phẩm thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 5%; | 2% | 1% | |

| – Hoạt động cung cấp các dịch vụ thuộc đối tượng tính thuế GTGT theo phương pháp khấu trừ với mức thuế suất thuế GTGT 5%; | |||

| – Hoạt động khác chưa được liệt kê ở các nhóm 1, 2, 3 nêu trên; |

|

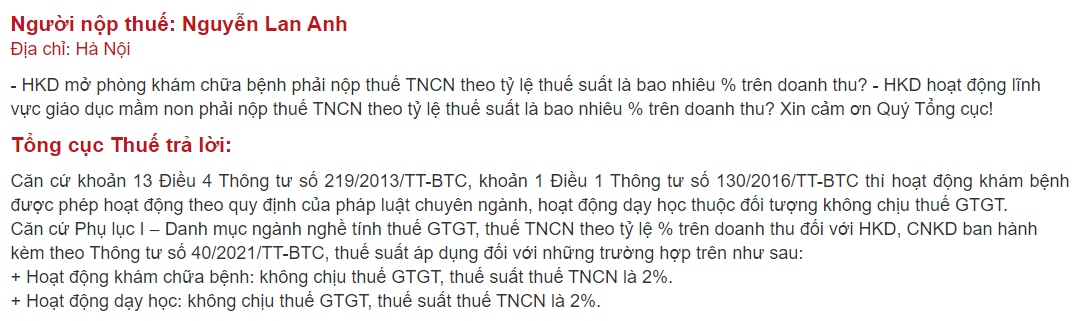

HKD mở phòng khám chữa bệnh phải nộp thuế TNCN theo tỷ lệ thuế suất là bao nhiêu % trên doanh thu? – HKD hoạt động lĩnh vực giáo dục mầm non phải nộp thuế TNCN theo tỷ lệ thuế suất là bao nhiêu % trên doanh thu? Xin cảm ơn Quý Tổng cục! Tổng cục Thuế trả lời:

…thuế suất áp dụng đối với những trường hợp trên như sau: + Hoạt động khám chữa bệnh: không chịu thuế GTGT, thuế suất thuế TNCN là 2%. + Hoạt động dạy học: không chịu thuế GTGT, thuế suất thuế TNCN là 2%.

|

APPENDIX I

LIST OF BUSINESS LINES SUBJECT TO VAT, PIT PAYABLE BY HOUSEHOLD BUSINESSES AND INDIVIDUAL BUSINESSES, TAX RATES

(promulgated together with Circular No. 40/2021/TT-BTC dated June 01, 2021 of the Minister of Finance)

| No. | Business lines | VAT rate | PIT rate |

| 1. | Distribution, provision of goods | ||

| – Wholesaling, retailing of goods (except commission agents);

– Bonuses, sales compensation, promotions, commercial discounts, payment discounts, assistance in cash or not in cash for fixed tax payers; |

1% | 0,5% | |

| – Distribution, provision of goods that are not subject to VAT or subject to 0% VAT as prescribed by VAT laws;

– Business cooperation with an organization in this sector where the organization has the responsibility to declare VAT on the entire revenue earned from the business cooperation; – Bonuses, sales compensation, promotions, commercial discounts, payment discounts, assistance in cash or not in cash for fixed tax payers in association with purchase of goods and services that are not subject to VAT or subject to 0% VAT as prescribed by VAT laws; – Compensation for breach of contract, other compensations. |

– | 0,5% | |

| 2. | Services and construction exclusive of building materials | ||

| – Lodging services including: provision of short-term lodging for tourists and other visitors; provision of long-term lodging other than apartments for students, workers and similar persons; provision of lodging together with food and beverage services or entertainment.

– Material handling and other ancillary transport services such as station, ticketing, parking services; – Postal services, delivery of posts and postal packages; – Brokerage, bidding and agent commission-related services; – Legal counseling, financial counseling, accounting, audit, tax and customs brokerage services; – Data processing, lease of information portals, information technology and telecommunications devices; advertising on digital information products and/or services; – Office assistance service and other business assistance services; – Sauna, massage, karaoke, discotheque, billiards, internet, gaming services; – Tailoring, laundry; hairdressing; – Other repair services including: repair of computers and domestic appliances; – Fundamental construction supervision, design, counseling services; – Other services subject to deduction of 10% VAT; – Construction and installation exclusive of building materials (including installation of industrial equipment); |

5% | 2% | |

| – Provision of services that are not subject to VAT or subject to 0% VAT as prescribed by VAT laws;

– Business cooperation with an organization in this sector where the organization has the responsibility to declare VAT on the entire revenue earned from the business cooperation; – Compensation for breach of contract, other compensations; |

– | 2% | |

| – Lease of property including:

+ Lease of housing, land, stores, factories, warehouses except lodging services; + Lease of vehicles, equipment without operators; + Lease of other property without associated services; |

5% | 5% | |

| – Operation as lottery agents, insurance agents, MLM agents;

– Compensation for breach of contract, other compensations. |

– | 5% | |

| 3. | Production, transport, service associated with goods; construction inclusive of building materials | ||

| – Production, processing or goods;

– Extraction, processing of minerals; – Cargo transport, passenger transport; – Services associated with goods such as training, maintenance, technology transfer associated with sale of products – Food and beverage services; – Repair and maintenance of equipment, motor vehicles, motorbikes and other motored vehicles; – Construction and installation inclusive of building materials (including installation of industrial equipment); – Other activities subject to deduction of 10% VAT; |

3% | 1,5% | |

| – Activities that are not subject to VAT or subject to 0% VAT as prescribed by VAT laws;

– Business cooperation with an organization in this sector where the organization has the responsibility to declare VAT on the entire revenue earned from the business cooperation. |

– | 1,5% | |

| 4. | Other business activities | ||

| – Manufacture of products subject to deduction of 5% VAT; | 2% | 1% | |

| – Provision of services subject to deduction of 5% VAT; | |||

| – Activities other than those specified in 1, 2, 3 above; |

Biên soạn: Trần Thị Thanh Thảo/Lê Mạnh Chiến/Nguyễn Việt Anh – Tư vấn viên

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040