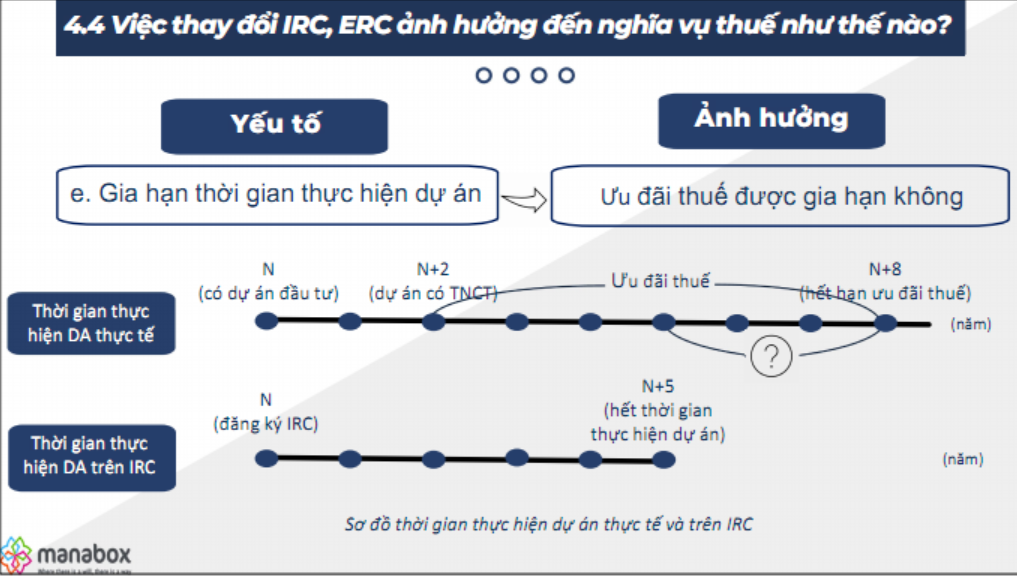

Có một số quan điểm khác nhau về ưu đãi thuế khi hết hạn dự án đầu tư. Chúng tôi đính kèm các văn bản hướng dẫn để khách hàng tham khảo như dưới đây.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Khả năng cao là không được ưu đãi thuế!

Theo quan điểm của chúng tôi, dự án đầu tư được cấp lại giấy chứng nhận đầu tư mới gia hạn cho giấy chứng nhận đầu tư lần đầu thì không thuộc trường hợp tiếp tục ưu đãi thuế của dự án lần đầu và cũng không thuộc trường hợp ưu đãi thuế do mở rộng.

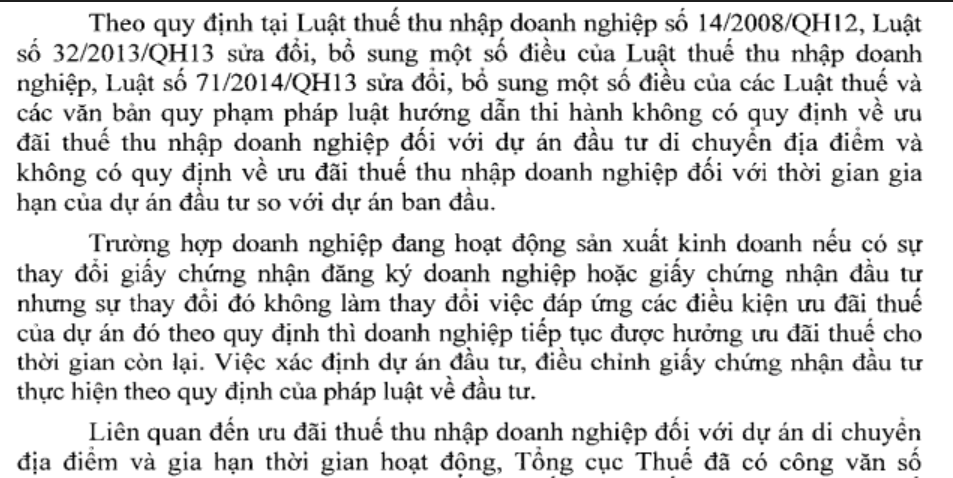

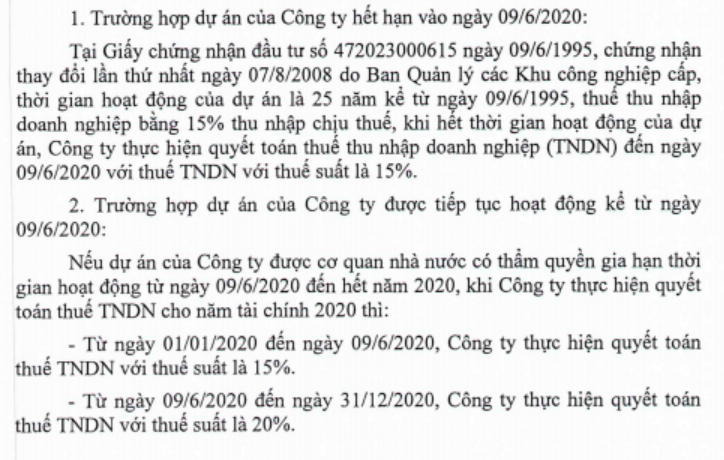

Trích công văn 1721/TCT-CS như sau

| Trích công văn số 70284/CT-TTHT của Cục thuế TP Hà Nội:

“…Hết thời gian hoạt động của dự án theo Giấy chứng nhận đăng ký đầu tư lần đầu, Công ty không được áp dụng ưu đãi thuế TNDN theo dự án đầu tư mới mà phải kê khai nộp thuế theo đúng quy định của pháp luật…” Trích công văn (Link tải tại https://manaboxvietnam.com/product/cong-van-uu-dai-thue/

|

Công văn 5462/CT-TTHT

“Trường hợp Công ty đang được hưởng ưu đãi theo điều kiện địa bàn, sau khi hết thời gian hoạt động theo Giấy chứng nhận đầu tư đã được cấp mà Công ty tiếp tục gia hạn thời gian hoạt động của dự án nếu đáp ứng các điều kiện ưu đãi theo quy định hiện hành thì tiếp tục được hưởng ưu đãi thuế TNDN cho thời gian còn lại theo dự án đầu tư đã được cấp có thẩm quyền cấp ban đầu…”

Tuy nhiên, do đây là trường hợp đặc thù và có thể có quan điểm khác nhau của Cơ quan thuế, doanh nghiệp nên gửi văn bản hỏi tới cơ quan thuế trực tiếp để có cơ sở áp dụng.

Cơ sở pháp lý

Căn cứ Khoản 17, Khoản 18 Điều 1 Nghị định số 12/2015/NĐ-CP ngày 12/02/2015 của Chính phủ quy định chi tiết thi hành Luật sửa đổi, bổ sung một số điều của các Luật về thuế và sửa đổi, bổ sung một số điều của các Nghị định về thuế, quy định:

“5. Dự án đầu tư mới (bao gồm cả văn phòng công chứng thành lập tại các địa bàn có điều kiện kinh tế xã hội khó khăn, địa bàn có điều kiện kinh tế xã hội đặc biệt khó khăn) được hưởng ưu đãi thuế quy định tại Khoản 1, Khoản 3 Điều 15 và Khoản 1, 2 và Khoản 3 Điều 16 Nghị định này là dự án thực hiện lần đầu hoặc dự án đầu tư độc lập với dự án đang thực hiện, trừ các trường hợp sau:

a) Dự án đầu tư hình thành từ việc chia, tách, sáp nhập, hợp nhất, chuyển đổi hình thức doanh nghiệp theo quy định của pháp luật, trừ trường hợp quy định tại Khoản 6 Điều 19 Nghị định này.

b) Dự án đầu tư hình thành từ việc chuyển đổi chủ sở hữu (bao gồm cả trường hợp thực hiện dự án đầu tư mới nhưng vẫn kế thừa tài sản, địa điểm kinh doanh, ngành nghề kinh doanh của doanh nghiệp cũ để tiếp tục hoạt động sản xuất kinh doanh).

Dự án đầu tư mới được hưởng ưu đãi thuế theo quy định tại Điều 15, Điều 16 Nghị định này phải được cơ quan nhà nước có thẩm quyền cấp Giấy phép đầu tư hoặc Giấy chứng nhận đầu tư hoặc được phép đầu tư theo quy định của pháp luật về đầu tư.”

- Căn cứ Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính hướng dẫn thi hành Nghị định số 218/2013/NĐ-CP ngày 26/12/2013 của Chính phủ quy định và hướng dẫn thi hành Luật thuế thu nhập doanh nghiệp, tại Khoản 1, Khoản 2 Điều 18 quy định về điều kiện áp dụng ưu đãi thuế thu nhập doanh nghiệp:

“1. Các ưu đãi về thuế thu nhập doanh nghiệp chỉ áp dụng đối với doanh nghiệp thực hiện chế độ kế toán, hóa đơn, chứng từ và nộp thuế thu nhập doanh nghiệp theo kê khai.

2. Trong thời gian đang được hưởng ưu đãi thuế thu nhập doanh nghiệp nếu doanh nghiệp thực hiện nhiều hoạt động sản xuất, kinh doanh thì doanh nghiệp phải tính riêng thu nhập từ hoạt động sản xuất, kinh doanh được hưởng ưu đãi thuế thu nhập doanh nghiệp (bao gồm mức thuế suất ưu đãi, mức miễn thuế, giảm thuế) và thu nhập từ hoạt động kinh doanh không được hưởng ưu đãi thuế để kê khai nộp thuế riêng.…”

+ Tại Điều 22 quy định về thủ tục thực hiện ưu đãi thuế thu nhập doanh nghiệp:

“Doanh nghiệp tự xác định các điều kiện ưu đãi thuế, mức thuế suất ưu đãi, thời gian miễn thuế, giảm thuế, số lỗ được trừ (-) vào thu nhập tính thuế để tự kê khai và tự quyết toán thuế với cơ quan thuế.…”

Biên soạn: Nguyễn Việt Anh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass