Tổng hợp chung các quy định về chi phí lãi vay được trừ khi tính thuế TNDN theo các hướng dẫn hiện nay để doanh nghiệp nắm bắt. Hiện nay, nhu cầu mở rộng sản xuất kinh doanh của doanh nghiệp ngày càng tăng cùng với nhu cầu vốn cũng tăng lên và các doanh nghiệp thường lựa chọn phương án huy động vốn từ nguồn đi vay, khi ấy sẽ phát sinh các chi phí đi vay liên quan,… Rất nhiều doanh nghiệp khi bị thanh tra thuế thì bị loại chi phí đi vay do doanh nghiệp chưa nắm được điều kiện để chi phí đi vay là hợp lý?

Quy định chung về các khoản chi lãi vay không được trừ

Update từ cục thuế Bình Định

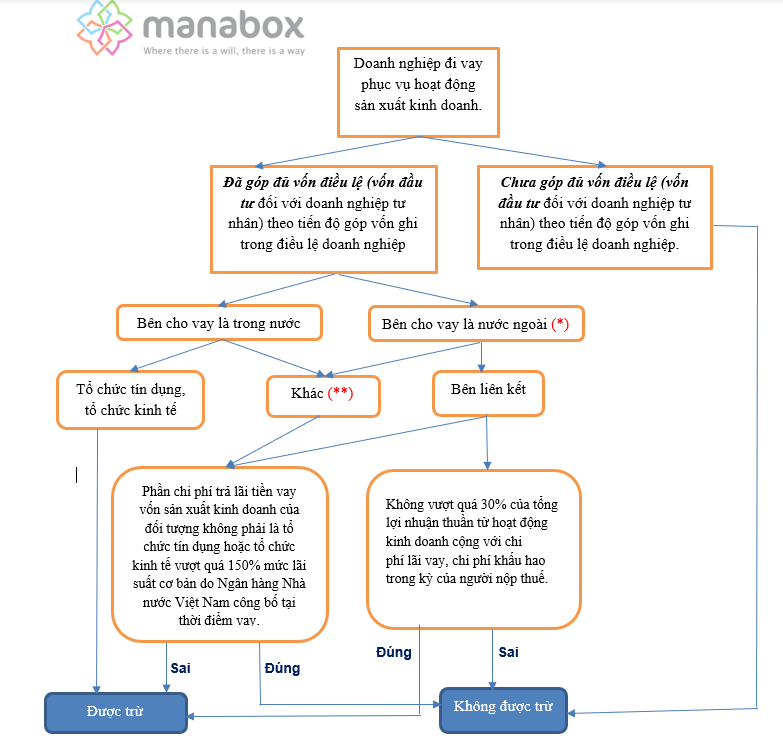

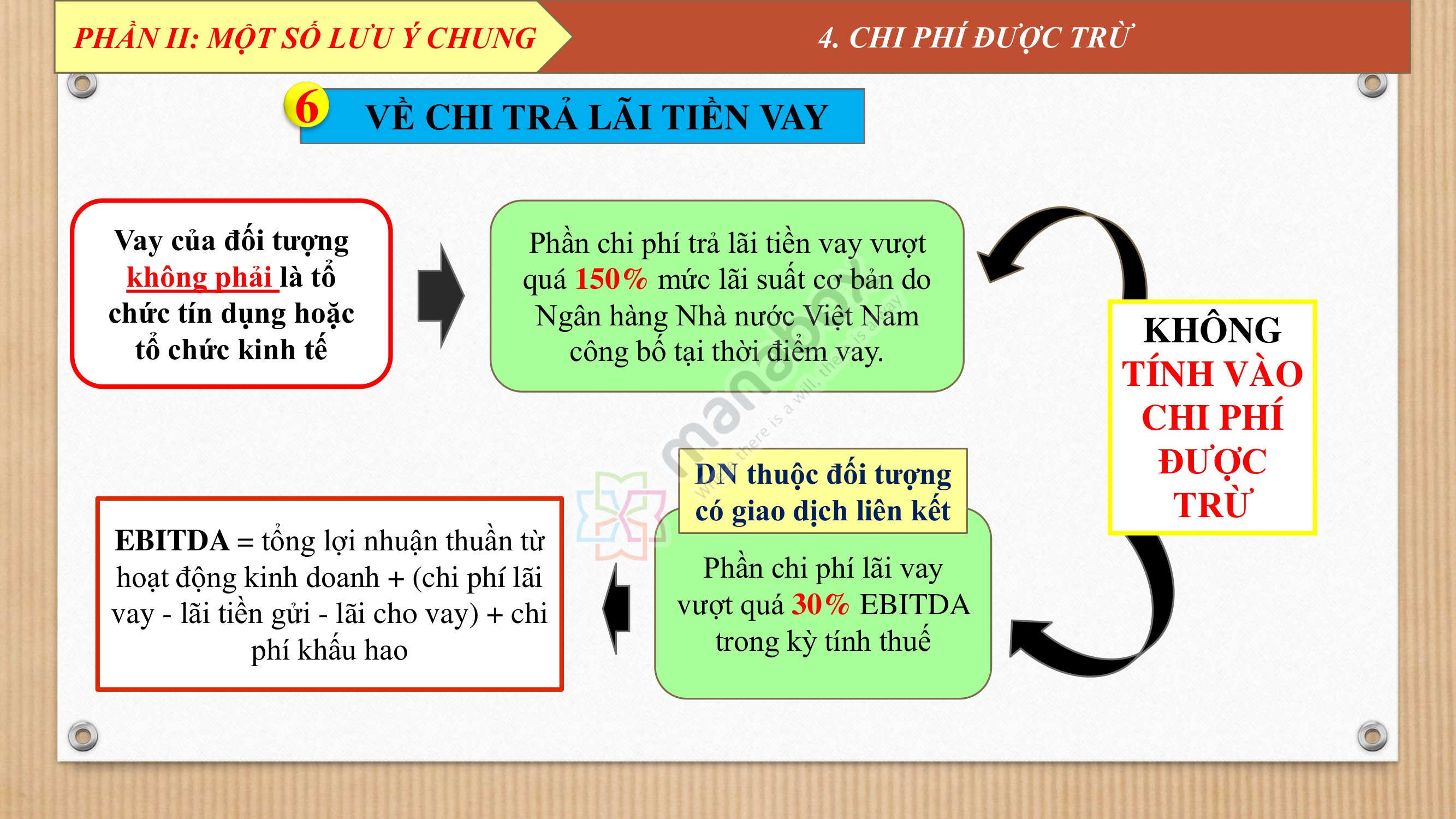

Tham khảo sơ đồ sau

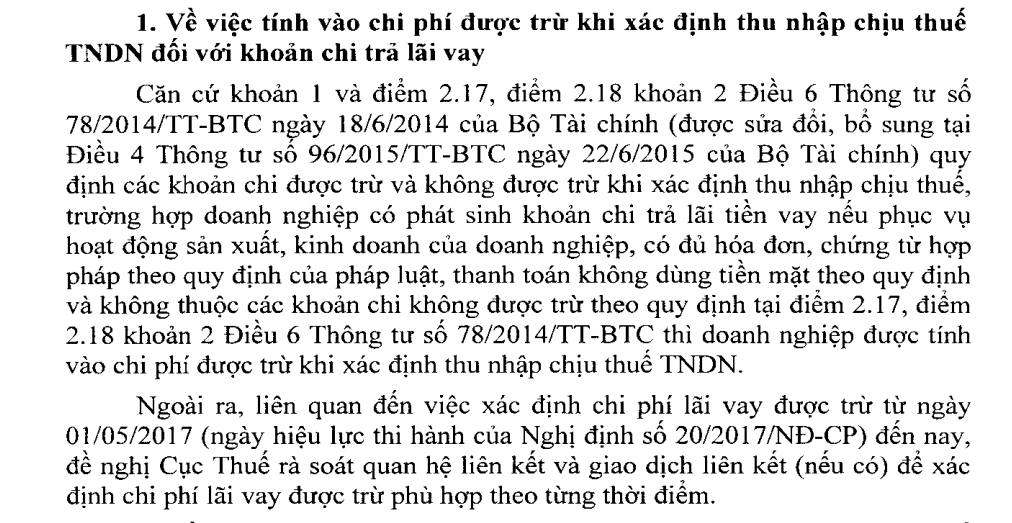

Tham khảo công văn 4619/TCT-CS

Lãi vay cá nhân có được trừ không? Có được trả bằng tiền mặt?

Xem tại https://manaboxvietnam.com/tra-lai-vay-ca-nhan-bang-tien-mat/

Lãi vay của giao dịch liên kết

Tham khảo bài viết

Chi phí lãi vay giao dịch liên kết – Interest expense from related parties

Lãi vay do góp thiếu vốn điều lệ

Xem tại

Cách xác định lãi vay do góp thiếu vốn điều lệ còn thiếu (Có ví dụ bài tập)

Chi phí trích trước có được trừ? (Lãi vay, tiền thưởng, phí dịch vụ kiểm toán…)

Lãi vay của doanh nghiệp tư nhân

Chủ doanh nghiệp tư nhân năm 2024, có vay vốn ngân hàng phục vụ hoạt động sản xuất kinh doanh của doanh nghiệp tư nhân thì khoản chi phí lãi vay có được tính vào chi phí được trừ của doanh nghiệp

hay không?

Trả lời: Căn cứ quy định tại Luật doanh nghiệp về doanh nghiệp tư nhân và Luật thuế TNDN về khoản chi được trừ khi tính thuế TNDN và hướng dẫn của Ngân hàng nhà nước về hoạt động cho vay, trường hợp cá nhân là chủ doanh nghiệp tư nhân có thực hiện vay vốn theo hướng dẫn của Ngân hàng Nhà nước, nếu khoản chi phí lãi vay mà cá nhân chủ doanh nghiệp tư nhân đã trả cho tổ chức tín dụng liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp tư nhân và có đủ chứng từ theo quy định của pháp luật thì khoản chi trả lãi vay được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN của doanh nghiệp tư nhân.

(Xem công văn Số: 5396/BTC-TCT)

Cơ sở pháp lý

Căn cứ Thông tư 96/2015/TT-BTC quy định về điều kiện xác định chi phí được trừ khi tính thuế TNDN: “Điều 6. Các khoản chi được trừ và không được trừ khi xác định thu nhập chịu thuế

- > Trừ các khoản chi không được trừ nêu tại Khoản 2 Điều này, doanh nghiệp được trừ mọi khoản chi nếu đáp ứng đủ các điều kiện sau:

- a) Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

- b) Khoản chi có đủ hóa đơn, chứng từ hợp pháp theo quy định của pháp luật…

Các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm:…

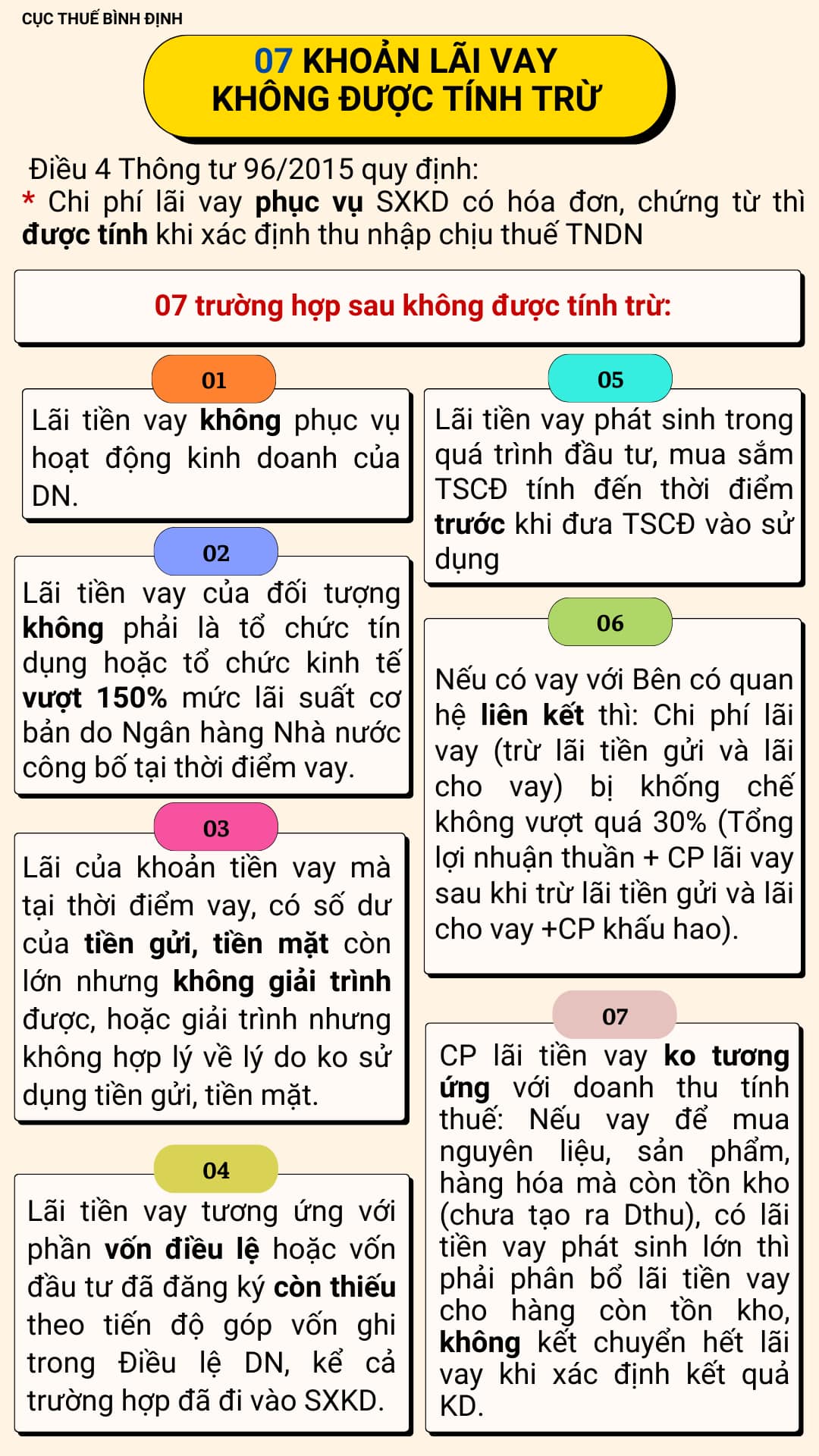

2.17. Phần chi phí trả lãi tiền vay vốn sản xuất kinh doanh của đối tượng không phải là tổ chức tín dụng hoặc tổ chức kinh tế vượt quá 150% mức lãi suất cơ bản do Ngân hàng Nhà nước Việt Nam công bố tại thời điểm vay.

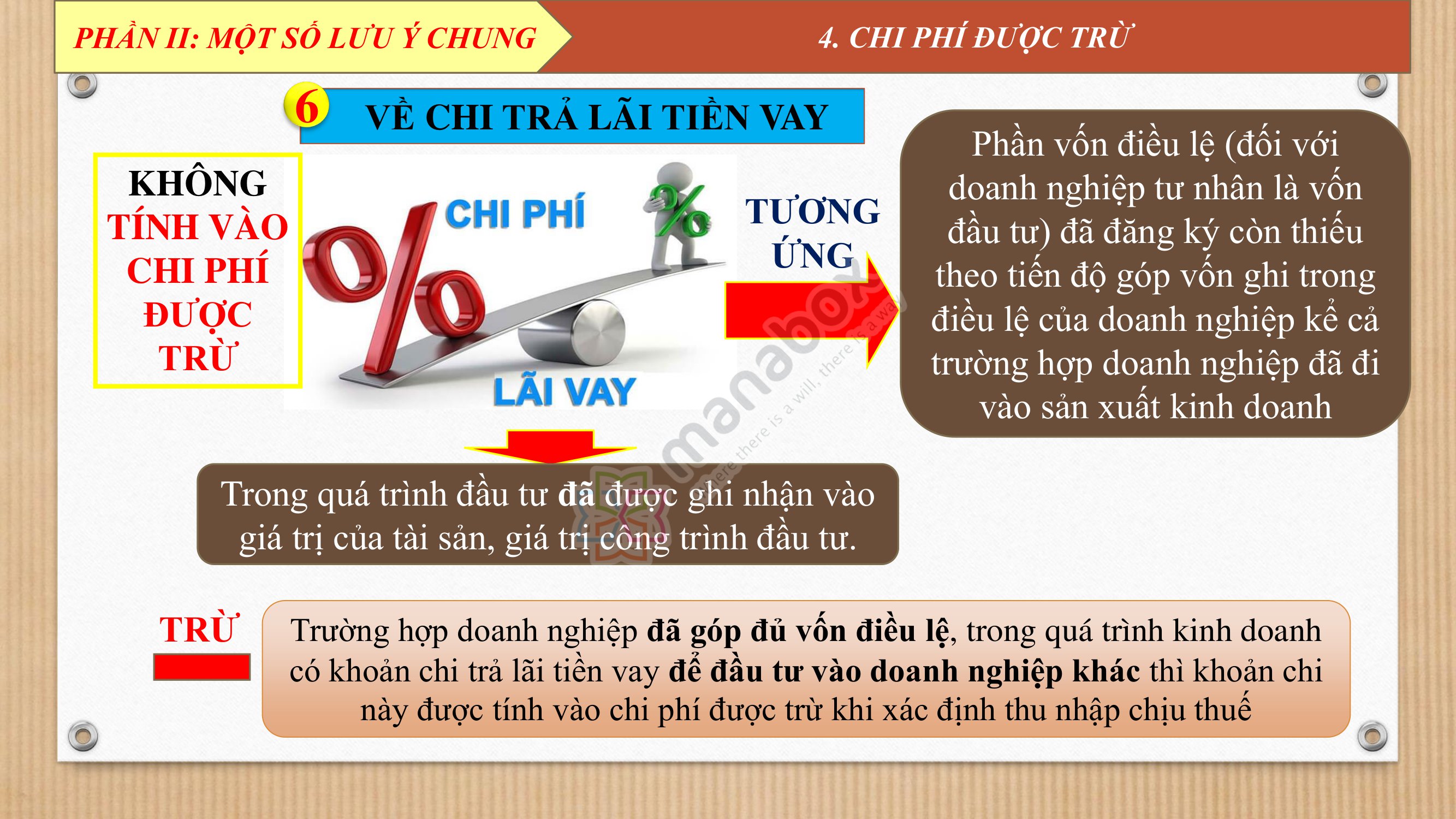

2.18. Chi trả lãi tiền vay tương ứng với phần vốn điều lệ (đối với doanh nghiệp tư nhân là vốn đầu tư) đã đăng ký còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp kể cả trường hợp doanh nghiệp đã đi vào sản xuất kinh doanh. Chi trả lãi tiền vay trong quá trình đầu tư đã được ghi nhận vào giá trị của tài sản, giá trị công trình đầu tư.

Trường hợp doanh nghiệp đã góp đủ vốn điều lệ, trong quá trình kinh doanh có khoản chi trả lãi tiền vay để đầu tư vào doanh nghiệp khác thì khoản chi này được tính vào chi phí được trừ khi xác định thu nhập chịu thuế.

Chi trả lãi tiền vay tương ứng với vốn điều lệ còn thiếu theo tiến độ góp vốn ghi trong điều lệ của doanh nghiệp không được trừ khi xác định thu nhập chịu thuế được xác định như sau:

– Trường hợp số tiền vay nhỏ hơn hoặc bằng số vốn điều lệ còn thiếu thì toàn bộ lãi tiền vay là khoản chi không được trừ.

– Trường hợp số tiền vay lớn hơn số vốn điều lệ còn thiếu theo tiến độ góp vốn:

+ Nếu doanh nghiệp phát sinh nhiều khoản vay thì khoản chi trả lãi tiền vay không được trừ bằng tỷ lệ (%) giữa vốn điều lệ còn thiếu trên tổng số tiền vay nhân (x) tổng số lãi vay.

+ Nếu doanh nghiệp chỉ phát sinh một khoản vay thì khoản chi trả lãi tiền không được trừ bằng số vốn điều lệ còn thiếu nhân (x) lãi suất của khoản vay nhân (x) thời gian góp vốn điều lệ còn thiếu.

(Lãi vay thực hiện theo quy định tại điểm 2.17 Điều này)

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass