Bạn hỏi: Chi phí lãi vay của các bên có giao dịch liên kết được tính như thế nào? Quy định mới cần lưu ý điểm gì khi xác định?

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Các bước xác định lãi vay của bên liên kết

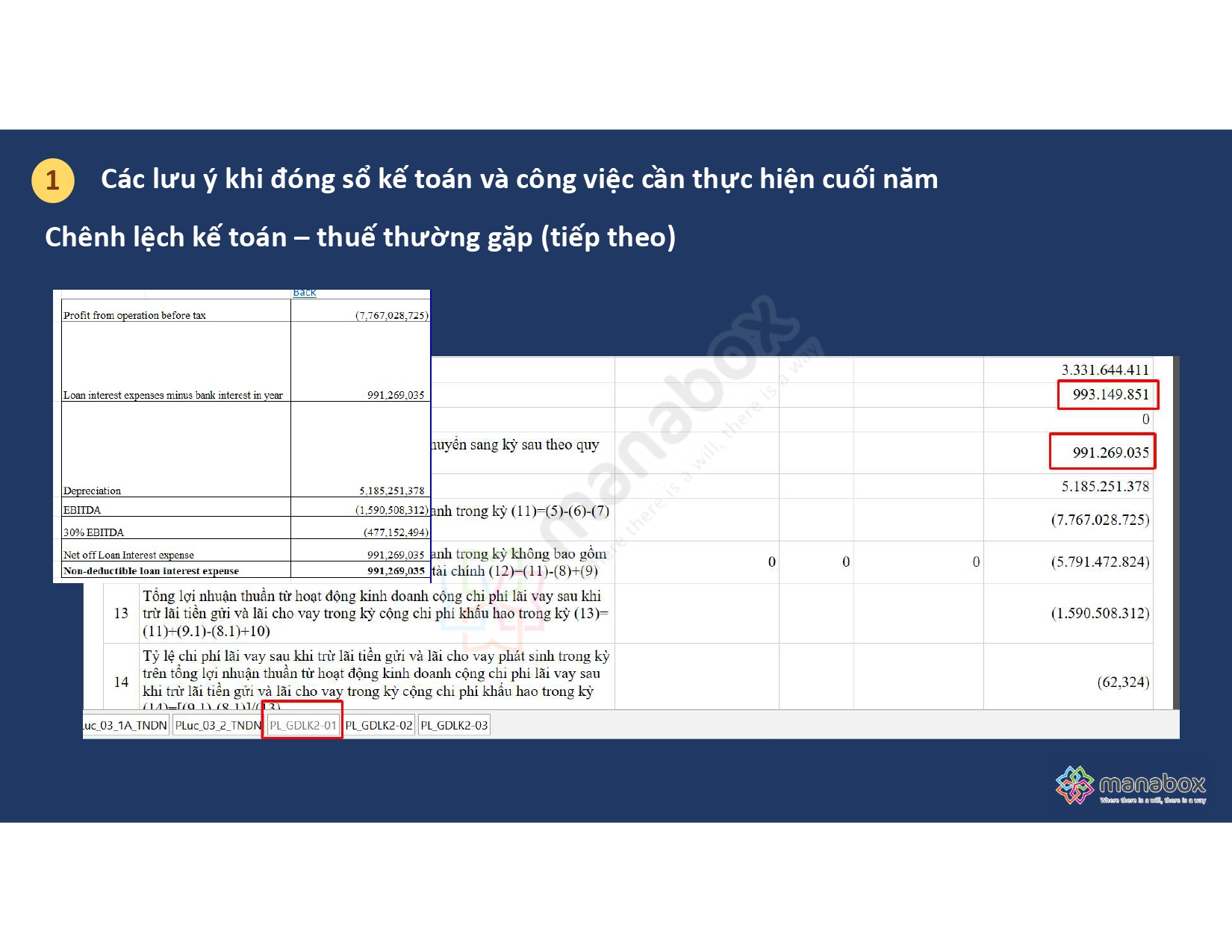

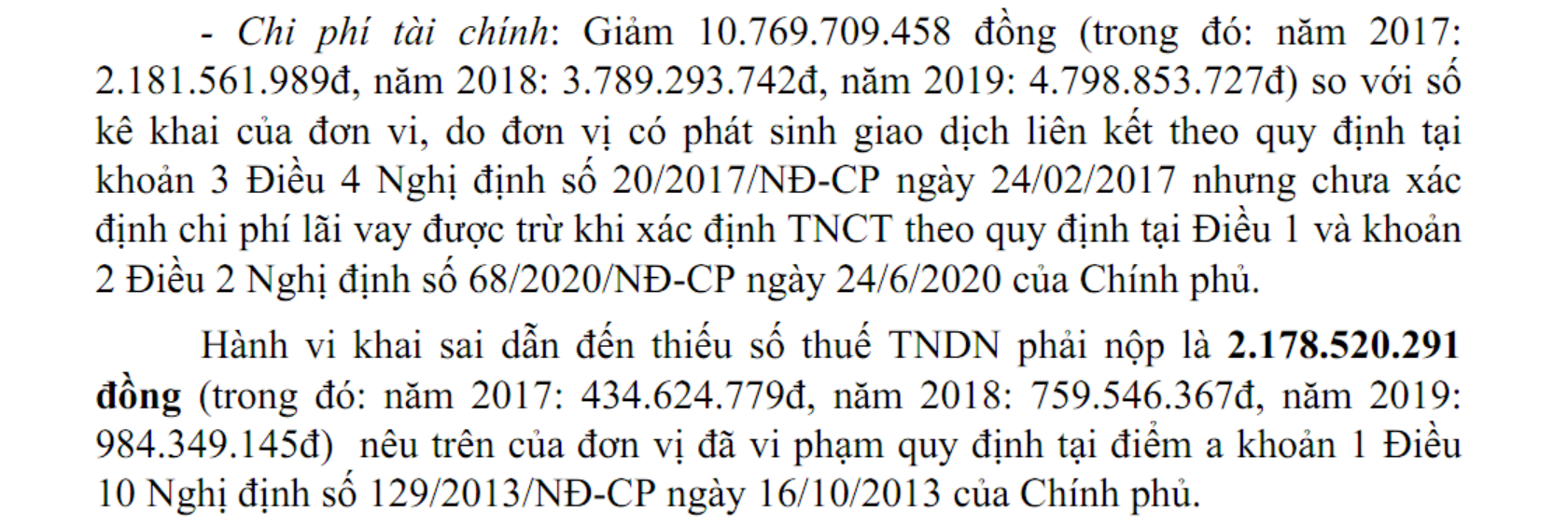

Trích biên bản loại trừ lãi vay của bên liên kết

Để xem xét tình huống về lãi vay với giao dịch liên kết, các bạn cần trả lời một số câu hỏi sau

- > Dấu hiệu: Doanh nghiệp có chi phí đi vay lớn (Dư Có TK 341, có phát sinh chi phí lãi vay và hạch toán TK 635 trong kỳ)

- > Doanh nghiệp có bên liên kết không?

- > Trong kỳ, doanh nghiệp có phát sinh giao dịch với bên liên kết không?

- > Đoàn kiểm tra kiểm tra phụ lục giao dịch liên kết để xác định các bên liên kết và khối lượng giao dịch với bên liên kết trong kỳ

- > Đối chiếu số liệu của chỉ tiêu điều chỉnh chi phí không được trừ với chi phí lãi vay xem doanh nghiệp đã loại trừ khoản này chưa. Cần lưu ý rằng chi phí lãi vay chịu điều chỉnh là TOÀN BỘ CHI PHÍ LÃI VAY chứ không phải chỉ là lãi vay của bên liên kết. Nếu chưa, áp dụng quy định riêng tại Nghị định 20 và Nghị định 132/2020/NĐ-CP cho các giai đoạn khác nhau để loại trừ lãi vay.

Xem thêm: https://manaboxvietnam.com/cong-thuc-tinh-ebitda-va-lai-vay-ben-lien-ket/

Ứng xử cho giai đoạn từ năm 2020 về khống chế lãi vay giao dịch liên kết

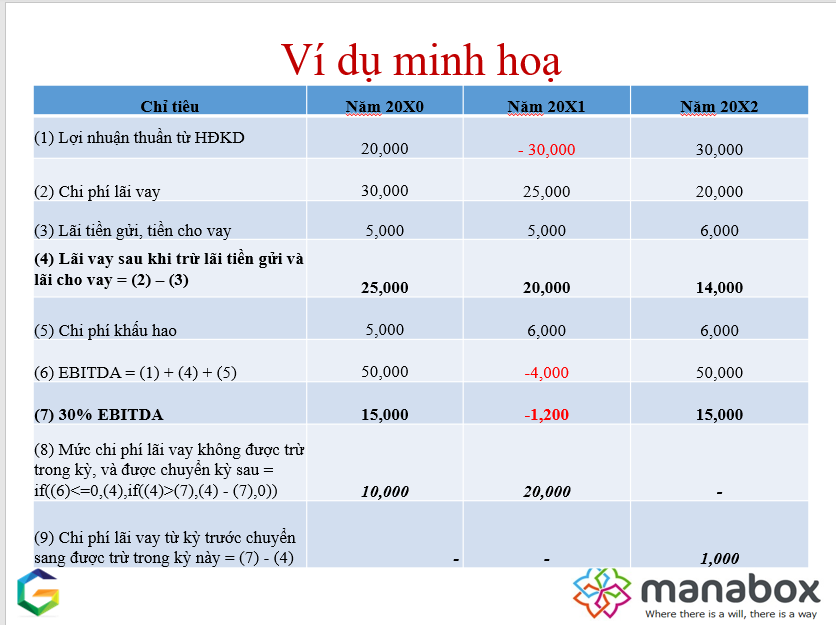

Chi phí lãi vay phát sinh trong kỳ của người nộp thuế có phát sinh giao dịch liên kết sau khi bù trừ với lãi tiền gửi, lãi cho vay thì phần còn lại sẽ bị khống chế bởi mức 30% EBITDA. Như vậy, phần chi vượt quá tỷ lệ trên là chi phí không được trừ khi xác định thu nhập chịu thuế TNDN.

Tuy nhiên, phần chi phí lãi vay không được trừ này được

- > Chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ nếu tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định

- > Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ

Tham khảo thêm: https://gonnapass.com/tom-tat-nghi-dinh-682020nd-cp-sua-doi-bo-sung-nghi-dinh-202017nd-cp/

Ví dụ:

Lưu ý sự khác biệt khi áp dụng nghị định này so với trước đây với các điểm là

- + Chỉ áp dụng việc hồi tố lãi vay năm 2017 – 2018 với đoạn bù trừ lãi vay với lãi tiền gửi và nâng trần lên 30%

- + Không áp dụng quy định chuyển tiếp lãi vay cho 5 năm tiếp sau cho 2 năm này (Phải điều chỉnh trước năm 2021)

- + Doanh nghiệp có EBITDA âm thì nguy cơ cao là lãi vay bị loại hết và không được chuyển tiếp do chưa có quy định rõ ràng

Ứng xử cho giai đoạn từ năm 2017 – 2019

Chi phí lãi vay phát sinh trong kỳ của người nộp thuế có phát sinh giao dịch liên kết sẽ bị khống chế bởi mức 20% EBITDA, phần chi phí lãi vay vượt quá tỷ lệ trên là chi phí không được trừ khi xác định thu nhập chịu thuế TNDN.

| Công thức tính lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao (EBITDA):

EBT = Doanh thu từ bán hàng và cung cấp dịch vụ – Chi phí giá vốn – Chi phí bán hàng – Chi phí QLDN + Doanh thu tài chính – Chi phí tài chính EBITDA = EBT + Chi phí lãi vay + Chi phí Khấu hao TSCĐ |

Kê khai phần chi phí lãi vay không được trừ lên chỉ tiêu nào?

Do tất cả các chỉ tiêu của tờ khai thuế hiện nay đều không có văn bản hướng dẫn chính thức nào từ cơ quan thuế nên quan điểm của chúng tôi đưa ra như sau

- + Trường hợp áp dụng loại chi phí lãi vay và KHÔNG chuyển tiếp kỳ sau, các bạn kê khai lên chỉ tiêu B4 (Có công văn hướng dẫn, tuy nhiên do quy định tại Nghị định 20/2017/NĐ-CP trước đây là chi phí không được trừ, không được chuyển kỳ sau)

- + Trường hợp áp dụng loại chi phí lãi vay và chuyển tiếp kỳ sau thì Không có hướng dẫn cụ thể, các bạn nên kê khai lên chỉ tiêu B7 để dễ theo dõi riêng bù trừ với chỉ tiêu B11 các kỳ sau

- + Đến kỳ sau khi được chuyển phần lãi vay này, các bạn kê khai lên chỉ tiêu B11

Cơ sở pháp lý

1. Khoản 3, Điều 16, Nghị định 132/2020/NĐ-CP quy định:

3. Tổng chi phí lãi vay được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp đối với doanh nghiệp có giao dịch liên kết:

a) Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế;

b) Phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ;

(Áp dụng năm 2017 – 2019)

Theo khoản 3 điều 8 của nghị định 20/2017/NĐ-CP ngày 24/02/2017:

“3. Tổng chi phí lãi vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 20% của tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ của người nộp thuế...”

Tham khảo công văn hướng dẫn số 1990/CT-TTHT ngày 15 tháng 01 năm 2018

Chi phí trích trước có được trừ? (Lãi vay, tiền thưởng, phí dịch vụ kiểm toán…)

Biên soạn: Nguyễn Minh Thu – Tư vấn viên ( Manabox Việt Nam )

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass