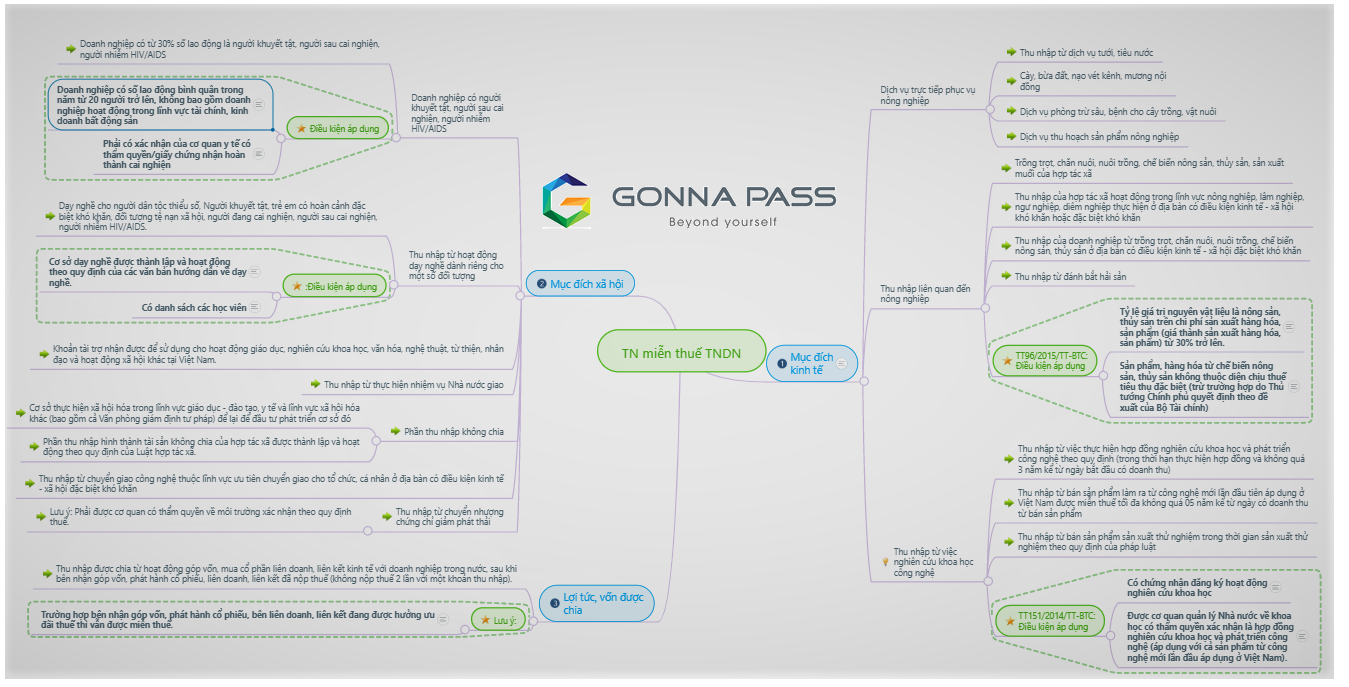

Các khoản thu nhập miễn thuế Thu nhập doanh nghiệp (TNDN) được quy định chi tiết tại Thông tư 78/2014/TT-BTC và 96/2015/TT-BTC của Bộ tài chính mới nhất hiện nay. Theo đó, các khoản thu nhập được miễn thuế có thể chia làm 3 nhóm mục đích: Mục đích kinh tế; Mục đích xã hội; Lợi tức, thu nhập từ góp vốn

Mindmap về thu nhập miễn thuế

Theo quy định tại Điều 8 Thông tư 78/2014/TT-BTC thì có 12 khoản thu được miễn thuế thu nhập doanh nghiệp được trình bày theo sơ đồ mindmap như sau:

Ví dụ: Doanh nghiệp B nhận vốn góp của doanh nghiệp A, cuối năm công ty B chia lãi cho công ty A thu nhập trước thuế tương ứng với phần vốn góp của doanh nghiệp A trong doanh nghiệp B là 100 triệu đồng. Khi đó xảy ra 03 tình huống sau

B không được ưu đãi thuế TNDN và đã nộp đủ thuế thu nhập doanh nghiệp

|

B được giảm 50% số thuế thu nhập doanh nghiệp phải nộp, đã nộp đủ thuế TNDN

|

B được miễn thuế thu nhập doanh nghiệp thì thu nhập mà A nhận được từ hoạt động góp vốn là 100 triệu đồng, A được miễn thuế thu nhập doanh nghiệp đối với 100 triệu đồng này |

Cách kê khai phần thu nhập này

Xem tại

https://manaboxvietnam.com/cach-ke-khai-thu-nhap-mien-thue-tndn-co-vi-du-minh-hoa/

Ví dụ bài tập

Công ty cổ phần Manabox sản xuất thực phẩm. Số liệu báo cáo của năm tính thuế 20XX như sau:

- – 1. Doanh thu bán hàng chưa thuế GTGT là 44.000 trđ

- – 2. Tổng chi phí phân bổ cho số sản phẩm tiêu thụ trong kỳ doanh nghiệp xác định là 40.000 trđ, trong đó:

- – Chi phí liên quan trực tiếp đến phát hành cổ phiếu (loại vốn chủ sở hữu): 140 trđ

- – Chi trả học phí THPT cho con NLĐ là người nước ngoài học tại VN theo hợp đồng lao động: 280 trđ

- – Chi trả lãi vay vốn phục vụ sản xuất kinh doanh vay của nhân viên trong công ty với lãi suất 15%/năm: 1.500 trđ (Lãi suất cơ bản do NHNN Việt Nam công bố: 9%/năm)

- – Chi nộp phạt vi phạm hợp đồng kinh tế: 60 trđ

- – Chi khoán phương tiện đi lại theo đơn giá quy định trong Quy chế tài chính công ty: 400 trđ.

- – Chi trang phục lao động cho nhân viên bằng tiền: 350 trđ (Công ty có 50 nhân viên)

- – Thuế TNCN (hợp đồng lao động quy định lương không bao gồm thuế thu nhập cá nhân): 360 trđ

- – Chi thuê kho hàng trả trước 4 năm: 800 trđ.

- 3. Các khoản thu nhập khác

- – Tiền hỗ trợ nghiên cứu cải tiến công nghệ thực phẩm sạch từ Sở KHCN: 420 trđ

- – Lãi tiền gửi thanh toán tại ngân hàng: 60 trđ

- – Thu phạt vi phạm hợp đồng kinh tế: 40 trđ.

- – Thu nhập từ góp vốn liên kết trong nước đã nộp thuế tại nơi góp vốn: 400 trđ

- – Hoạt động chuyển nhượng BĐS: Doanh thu: 2.400 trđ; Chi phí: 2.000 trđ

Yêu cầu: Xác định thuế TNDN mà công ty này phải nộp trong năm tính thuế 20XX. Biết rằng các cổ đông đã góp đủ vốn điều lệ.

Đáp án tham khảo

Bước 1: Xác định doanh thu tính thuế 44.000

Bước 2: Chi phí được trừ: 40.000 – 2.400 = 37.600, trong đó, chi phí không được trừ gồm

- – Chi phí liên quan trực tiếp đến phát hành cổ phiếu (loại vốn chủ sở hữu): 140

- – Chi trang phục lao động cho nhân viên vượt mức: 350 trđ – 50 nhân viên x 5 = 100

- – Chi thuê kho hàng chưa phân bổ: 800 trđ/4 x 3 = 600

- – Chi phí chuyển sang bù trừ với thu nhập gồm

- + Lãi vay: 1500

- + Chi phạt hợp đồng: 60

Bước 3: Thu nhập khác: 400 + (-1.290 – 20 + 820) = -90

- – Lãi tiền gửi sau bù trừ với lãi vay: 60 – (1.500/15%) x 9% x 150% = -1.290

- – Thu phạt hợp đồng sau bù trừ với chi phạt: 40 – 60 = -20

- – Thu nhập từ Sở KHCN và lãi sau thuế được chia: 420 + 400 = 820

- – Thu nhập từ bất động sản: 2.400 – 2.000 = 400

Bước 4: Thu nhập chịu thuế: 44.000 – 37.600 + (-90) = 6.310

- – Thu nhập từ hoạt động SXKD: 5.910

- – Thu nhập từ chuyển nhượng bất động sản: 400

Bước 5: Thu nhập tính thuế: 6.310 – 820 = 5.490, trong đó

- – Thu nhập từ hoạt động SXKD: 5.910 – 820 = 5.090

- – Thu nhập Miễn thuế: 820 triệu đồng

- + Tiền hỗ trợ nghiên cứu cải tiến công nghệ thực phẩm sạch từ Sở KHCN: 420 trđ

- + Thu nhập từ góp vốn liên kết trong nước đã nộp thuế tại nơi góp vốn: 400 trđ

- – Thu nhập Miễn thuế: 820 triệu đồng

- – Thu nhập từ chuyển nhượng bất động sản: 400

Bước 6: Thuế TNDN phải nộp: 5.090 x 20% + 400 x 20% = 1.098

Căn cứ pháp lý

Thông tư 78/2014/TT-BTC

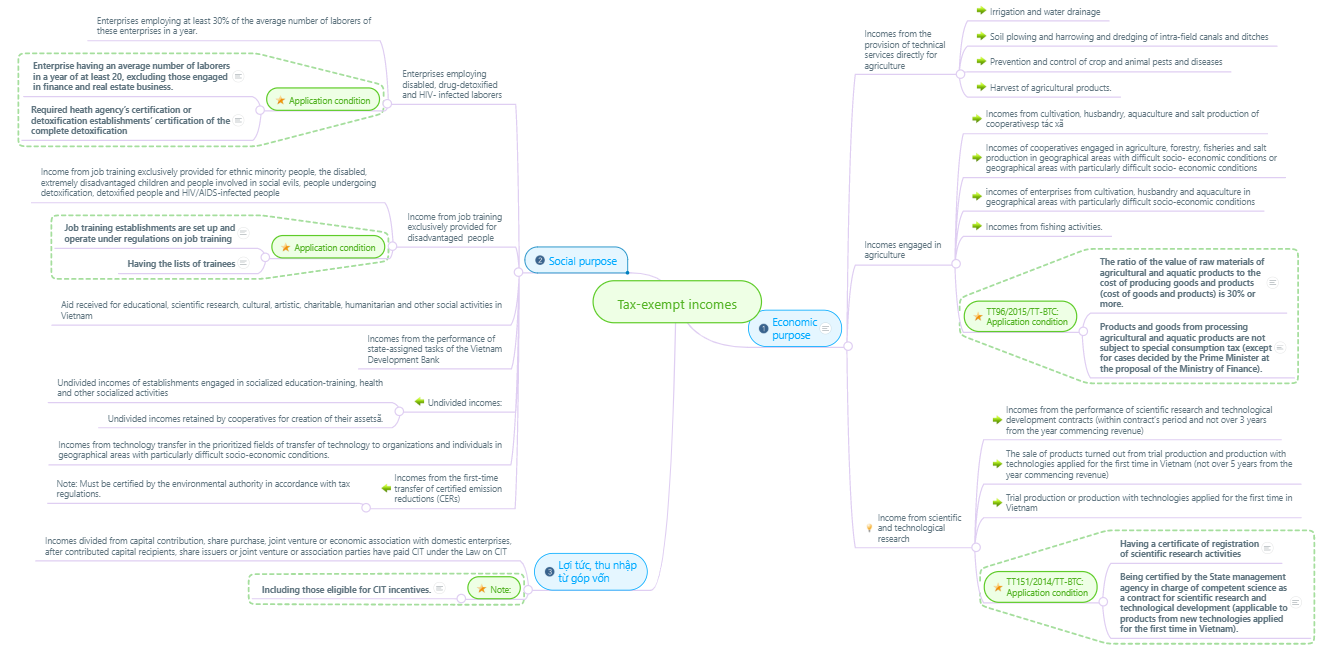

Income exempted from CIT is specified in Circular 78/2014 / TT-BTC and 96/2015 / TT-BTC of the latest Ministry of Finance. Accordingly, tax-exempt incomes can be divided into three purpose groups:

– Economic purpose

– Social purpose

– Income and income from capital contribution

Under the provisions of Article 8 of Circular 78/2014 / TT-BTC, there are 12 items of income tax exemption that are presented according to mindmap diagram as follows:

Biên soạn: Nguyễn Thị Minh Tâm – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass