Hộ kinh doanh, cá nhân kinh doanh có thu nhập đến mức chịu thuế trong năm dương lịch là đối tượng phải đóng thuế. Việc quản lý và thu thuế đối với hộ kinh doanh, cá nhân kinh doanh trên các sàn thương mại điện tử cũng có sự thay đổi theo hướng dẫn mới nhất.

| Thảo luận Topic tại: https://www.facebook.com/share/p/1GhgzNQo3Q/ |

Chủ sở hữu sàn giao dịch thương mại điện tử thực hiện khấu trừ thuế, kê khai và nộp thuế thay hộ kinh doanh, cá nhân kinh doanh?

Trước đây, việc thu thuế, quản lý thuế đối với được thực hiện bằng cách hộ kinh doanh, cá nhân kinh doanh trực tiếp kê khai và nộp thuế. Tuy nhiên, với sự phát triển mạnh mẽ của công nghệ, việc xuất hiện các sàn giao dịch thương mại điện tử như Shopee, Lazada, Tiki.. đã giúp tiết kiệm rất nhiều chi phí đầu tư và vận hành cửa hàng, làm cho việc mở một cửa hàng kinh doanh online trở lên rất dễ dàng. Điều này đồng nghĩa với việc số lượng hộ kinh doanh, cá nhân có thu nhập từ kinh doanh tăng lên rất nhiều so với hình thức kinh doanh truyền thống

@tuvanthue Truy thu thuế bán hàng Online #nopthue #banhangonlinevuinhon #banhanglazada #banhangshopee #ketoan #ship #cod ♬ nhạc nền – Kế toán

| Theo Dự thảo Luật mới được Quốc hội thông qua chính thức:

“Điều 24. Trách nhiệm của tổ chức, cá nhân trả thu nhập, tổ chức là nhà quản lý sàn giao dịch thương mại điện tử, nhà quản lý nền tảng số có chức năng thanh toán, các tổ chức có hoạt động kinh tế số khác; trách nhiệm của đối tượng nộp thuế là cá nhân cư trú”; b) Bổ sung điểm a1 vào sau điểm a khoản 1 như sau: “a1) Tổ chức là nhà quản lý sàn giao dịch thương mại điện tử, nhà quản lý nền tảng số có chức năng thanh toán, các tổ chức có hoạt động kinh tế số khác theo quy định của Chính phủ thực hiện khấu trừ, nộp thuế thay, kê khai số thuế đã khấu trừ, đối với các giao dịch kinh doanh trên nền tảng thương mại điện tử, nền tảng số của các hộ, cá nhân;”. Sửa đổi, bổ sung Điều 33 như sau: “Điều 33. Trách nhiệm của tổ chức, cá nhân trả thu nhập, tổ chức là nhà quản lý sàn giao dịch thương mại điện tử, nhà quản lý nền tảng số có chức năng thanh toán, các tổ chức có hoạt động kinh tế số khác; trách nhiệm của đối tượng nộp thuế là cá nhân không cư trú

3. Đối tượng nộp thuế là cá nhân không cư trú có trách nhiệm kê khai, nộp thuế đối với thu nhập chịu thuế theo quy định của pháp luật về quản lý thuế.” |

Theo hướng dẫn của Cục thuế dưới đây (Nghị định 91/2022/NĐ-CP, công văn 4205/TCT-DNNCN)

Tham khảo bài viết: Cách xác định kỳ kê khai theo quy định mới tại Nghị định 126/2020/NĐ-CP

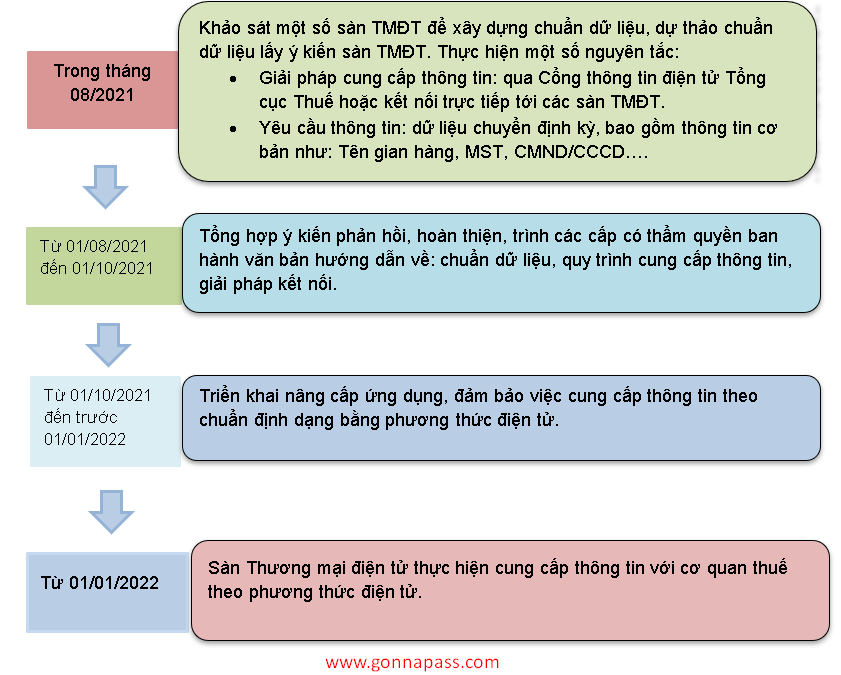

Lộ trình áp dụng việc quản lý và thu thuế thay thông qua sàn giao dịch thương mại điện tử

Trước đó, mặc dù Thông tư 40/2021/TT-BTC đã có hiệu lực từ ngày 01/8/2021, nhưng Tổ chức là chủ sở hữu sàn giao dịch thương mại điện tử chưa phải thực hiện việc khai thuế thay, nộp thuế thay mà việc này sẽ được thực hiện theo lộ trình của cơ quan thuế

Hộ kinh doanh, cá nhân kinh doanh có thể được mời lên làm việc trực tiếp với cơ quan thuế trong thời gian chưa thực hiện được việc kê khai và nộp thuế thay.

Trong thời gian chưa thực hiện được việc kê khai và nộp thuế thay, tổ chức là chủ sở hữu sàn giao dịch điện tử, phải có trách nhiệm cung cấp các thông tin liên quan đến hoạt động kinh doanh của cá nhân thông qua sàn theo yêu cầu của cơ quan thuế theo quy định của pháp luật như: họ tên; số định danh cá nhân hoặc chứng minh nhân dân hoặc căn cước công dân hoặc hộ chiếu; mã số thuế; địa chỉ; email; số điện thoại liên lạc; hàng hóa, dịch vụ cung cấp; doanh thu kinh doanh; tài khoản ngân hàng của người bán; thông tin khác liên quan.

Điều này đồng nghĩa với việc cơ quan thuế sẽ được cung cấp thông tin doanh thu kinh doanh của hộ kinh doanh, cá nhân kinh doanh. Nếu mức doanh thu đến mức chịu thuế nhưng chưa nộp thuế thì hộ kinh doanh, cá nhân có thể được mời lên làm việc trực tiếp tại cơ quan thuế và có thể phát sinh khoản phạt chậm nộp tiền thuế. Như vậy, sau khi Thông tư 40 có hiệu lực thì hộ kinh doanh, cá nhân kinh doanh cần rà soát lại doanh thu kinh doanh và việc kê khai thuế để đảm bảo việc thực hiện đúng nghĩa vụ thuế cũng như tránh được rủi ro bị phạt chậm nộp tiền thuế. Về phía tổ chức là chủ sở hữu các sàn giao dịch thương mại điện tử thì cần chuẩn bị nguồn lực để phối hợp vơi cơ quan thuế trong lộ trình khảo sát và triển khai việc kê khai và nộp thuế thay cho hộ kinh doanh, cá nhân kinh doanh.

@tuvanthue Truy thu thuế bán hàng Online #nopthue #banhangonlinevuinhon #banhanglazada #banhangshopee #ketoan #ship #cod ♬ nhạc nền – Kế toán

Tham khảo trích dẫn Luật

Các điều luật tại Thông tư 40/2021/TT-BTC.

– Điều 2. Đối tượng áp dụng

đ) Hoạt động thương mại điện tử, bao gồm cả trường hợp cá nhân có thu nhập từ sản phẩm, dịch vụ nội dung thông tin số theo quy định của pháp luật về thương mại điện tử.

– Điều 8. Phương pháp tính thuế đối với trường hợp tổ chức, cá nhân khai thuế thay, nộp thuế thay cho cá nhân

đ) Tổ chức là chủ sở hữu sàn giao dịch thương mại điện tử thực hiện việc khai thuế thay, nộp thuế thay cho cá nhân theo lộ trình của cơ quan thuế. Trong thời gian chưa thực hiện được việc khai thuế thay, nộp thuế thay cho cá nhân, tổ chức là chủ sở hữu sàn giao dịch thương mại điện tử phải có trách nhiệm cung cấp các thông tin liên quan đến hoạt động kinh doanh của cá nhân thông qua sàn theo yêu cầu của cơ quan thuế theo quy định của pháp luật như: họ tên; số định danh cá nhân hoặc chứng minh nhân dân hoặc căn cước công dân hoặc hộ chiếu; mã số thuế; địa chỉ; email; số điện thoại liên lạc; hàng hóa, dịch vụ cung cấp; doanh thu kinh doanh; tài khoản ngân hàng của người bán; thông tin khác liên quan;

– Điều 10. Căn cứ tính thuế

Căn cứ tính thuế đối với hộ kinh doanh, cá nhân kinh doanh là doanh thu tính thuế và tỷ lệ thuế tính trên doanh thu.

Doanh thu tính thuế

Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN đối với hộ kinh doanh, cá nhân kinh doanh là doanh thu bao gồm thuế (trường hợp thuộc diện chịu thuế) của toàn bộ tiền bán hàng, tiền gia công, tiền hoa hồng, tiền cung ứng dịch vụ phát sinh trong kỳ tính thuế từ các hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ, bao gồm cả các khoản thưởng, hỗ trợ đạt doanh số, khuyến mại, chiết khấu thương mại, chiết khấu thanh toán, chi hỗ trợ bằng tiền hoặc không bằng tiền; các khoản trợ giá, phụ thu, phụ trội, phí thu thêm được hưởng theo quy định; các khoản bồi thường vi phạm hợp đồng, bồi thường khác (chỉ tính vào doanh thu tính thuế TNCN); doanh thu khác mà hộ kinh doanh, cá nhân kinh doanh được hưởng không phân biệt đã thu được tiền hay chưa thu được tiền.

Tỷ lệ thuế tính trên doanh thu

a) Tỷ lệ thuế tính trên doanh thu gồm tỷ lệ thuế GTGT và tỷ lệ thuế TNCN áp dụng chi tiết đối với từng lĩnh vực, ngành nghề theo hướng dẫn tại Phụ lục I ban hành kèm theo Thông tư này.

b) Trường hợp hộ kinh doanh, cá nhân kinh doanh hoạt động nhiều lĩnh vực, ngành nghề thì hộ kinh doanh, cá nhân kinh doanh thực hiện khai và tính thuế theo tỷ lệ thuế tính trên doanh thu áp dụng đối với từng lĩnh vực, ngành nghề. Trường hợp hộ kinh doanh, cá nhân kinh doanh không xác định được doanh thu tính thuế của từng lĩnh vực, ngành nghề hoặc xác định không phù hợp với thực tế kinh doanh thì cơ quan thuế thực hiện ấn định doanh thu tính thuế của từng lĩnh vực, ngành nghề theo quy định của pháp luật về quản lý thuế.

Xác định số thuế phải nộp

Số thuế GTGT phải nộp = Doanh thu tính thuế GTGT x Tỷ lệ thuế GTGT

Số thuế TNCN phải nộp = Doanh thu tính thuế TNCN x Tỷ lệ thuế TNCN

Trong đó:

– Doanh thu tính thuế GTGT và doanh thu tính thuế TNCN theo hướng dẫn tại khoản 1 Điều này.

– Tỷ lệ thuế GTGT và tỷ lệ thuế TNCN theo hướng dẫn tại Phụ lục I ban hành kèm Thông tư này.

Xem thêm video:

Biên soạn: Trần Thị Thanh Thảo, Nguyễn Trung Hiếu – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – Zalo/Line/Skype: 094 719 2091

Mọi thông tin xin liên hệ: