Thông thường các doanh nghiệp phải tuân thủ các quy định về thời hạn nộp thuế và nộp tờ khai. Tuy nhiên một số công ty bị mất khả năng thanh toán nộp thuế vì các lý do khách quan (thiên tai, hỏa hoạn,…). Trong trường hợp này, doanh nghiệp sẽ được gia hạn nộp thuế và tờ khai nếu thỏa mãn điều kiện nhất định. Bài viết cung cấp thông tin Các trường hợp gia hạn thời hạn nộp tờ khai thuế và nộp thuế

I. Các trường hợp được gia hạn nộp hồ sơ khai thuế

– Căn cứ Điều 46, Điều 62, Điều 64 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 của Quốc hội về quản lý thuế quy định: “Điều 46. Gia hạn nộp hồ sơ khai thuế

1. Người nộp thuế không có khả năng nộp hồ sơ khai thuế đúng thời hạn do thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ thì được thủ trưởng cơ quan thuế quản lý trực tiếp gia hạn nộp hồ sơ khai thuế.

2. Thời gian gia hạn không quá

- 30 ngày đối với việc nộp hồ sơ khai thuế tháng, khai thuế quý, khai thuế năm, khai thuế theo từng lần phát sinh nghĩa vụ thuế;

- 60 ngày đối với việc nộp hồ sơ khai quyết toán thuế

kể từ ngày hết thời hạn phải nộp hồ sơ khai thuế.

3. Người nộp thuế phải gửi đến cơ quan thuế văn bản đề nghị gia hạn nộp hồ sơ khai thuế trước khi hết thời hạn nộp hồ sơ khai thuế, trong đó nêu rõ lý do đề nghị gia hạn có xác nhận của Ủy ban nhân dân cấp xã hoặc Công an xã, phường, thị trấn nơi phát sinh trường hợp được gia hạn quy định tại khoản 1 Điều này.

4. Trong thời hạn 03 ngày làm việc kể từ ngày nhận được văn bản đề nghị gia hạn nộp hồ sơ khai thuế, cơ quan thuế phải trả lời bằng văn bản cho người nộp thuế về việc chấp nhận hay không chấp nhận việc gia hạn nộp hồ sơ khai thuế.…

Theo khoản 4 điều 10 thông tư 156/2013/TT-BTC, doanh nghiệp được gia hạn nộp hồ sơ khai thuế không quá 30 (ba mươi) ngày (đối với việc nộp hồ sơ khai thuế tháng, khai thuế quý) và không quá 60 (sáu mươi) ngày đối với việc nộp hồ sơ khai quyết toán thuế nếu thỏa mãn các điều kiện: – Nguyên nhân do thiên tai, hỏa hoạn, tai nạn bất ngờ – Có văn bản đề nghị gia hạn nộp hồ sơ khai thuế trước khi hết hạn nộp hồ sơ khai thuế gửi đến cơ quan thuế quản lý, nêu rõ lý do đề nghị gia hạn có xác nhận của ủy ban nhân dân hoặc công an xã, phường, thị trấn nơi phát sinh trường hợp được gia hạn – Được thủ trưởng cơ quan thuế quản lý trực tiếp gửi văn bản chấp nhận gia hạn nộp hồ sơ khai thuế. Nếu không có văn bản này, mặc định đề nghị gia hạn nộp hồ sơ khai thuế được chấp nhận.

II. Gia hạn nộp thuế

Về gia hạn nộp thuế; miễn tiền chậm nộp; miễn, giảm tiền phạt vi phạm hành chính về thuế

- – Tại khoản 27 Điều 3 Luật Quản lý thuế số 38/2019/QH14 quy định: “27. Trường hợp bất khả kháng bao gồm:

- a) Người nộp thuế bị thiệt hại vật chất do gặp thiên tai, thảm họa, dịch bệnh, hỏa hoạn, tai nạn bất ngờ;

- b) Các trường hợp bất khả kháng khác theo quy định của Chính phủ.”

- – Tại khoản 8 Điều 59 Luật Quản lý thuế số 38/2019/QH14 quy định xử lý đối với việc chậm nộp tiền thuế như sau: “8. Người nộp thuế phải nộp tiền chậm nộp theo quy định tại khoản 1 Điều này được miễn tiền chậm nộp trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này.”

- – Tại điểm a khoản 1, điểm a khoản 3 Điều 62 Luật Quản lý thuế số 38/2019/QT114 quy định gia hạn nộp thuế như sau: “1. Việc gia hạn nộp thuế được xem xét trên cơ sở đề nghị của người nộp thuế thuộc một trong các trường hợp sau đây:

- a) Bị thiệt hại vật chất, gây ảnh hưởng trực tiếp đến sản xuất, kinh doanh do gặp trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này;

- b) Phải ngừng hoạt động do di dời cơ sở sản xuất, kinh doanh theo yêu cầu của cơ quan có thẩm quyền làm ảnh hưởng đến kết quả sản xuất, kinh doanh.

- 2. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế quy định tại khoản 1 Điều này được gia hạn nộp thuế một phần hoặc toàn bộ tiền thuế phải nộp.

- 3. Thời gian gia hạn nộp thuế được quy định như sau:

- a) Không quá 02 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm a khoản 1 Điều này;

- b) Không quá 01 năm kể từ ngày hết thời hạn nộp thuế đối với trường hợp quy định tại điểm b khoản 1 Điều này.

- 4. Người nộp thuế không bị phạt và không phải nộp tiền chậm nộp tính trên số tiền nợ thuế trong thời gian gia hạn nộp thuế.

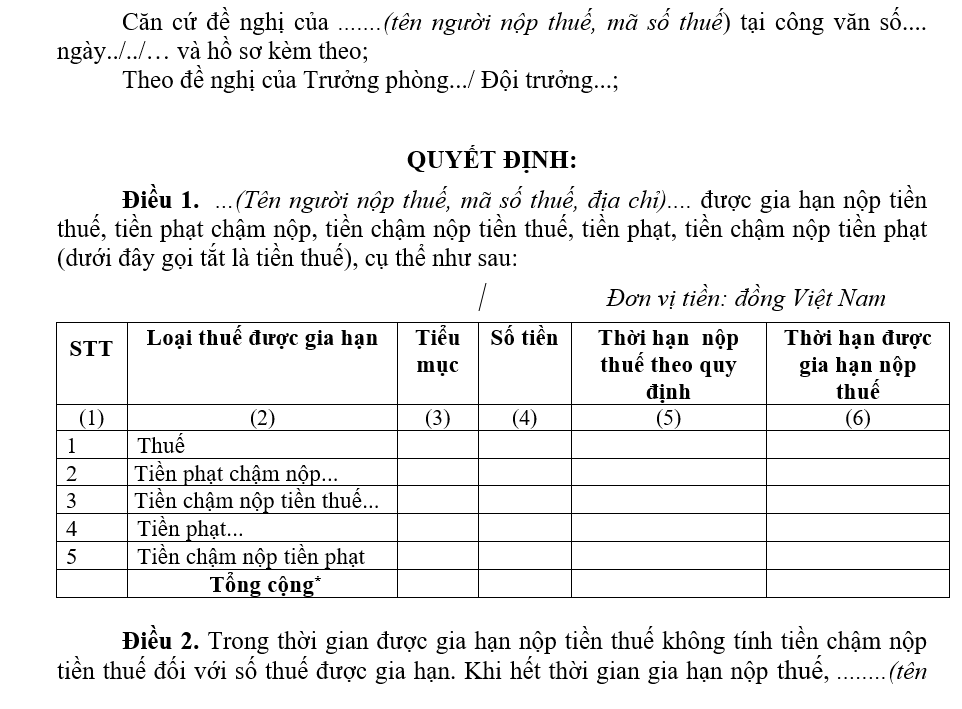

- 5. Thủ trưởng cơ quan quản lý thuế quản lý trực tiếp căn cứ hồ sơ gia hạn nộp thuế để quyết định số tiền thuế được gia hạn, thời gian gia hạn nộp thuế.…

- – Tại khoản 1 Điều 140 Luật Quản lý thuế số 38/2019/QH14 quy định miễn tiền phạt vi phạm hành chính về quản lý thuế như sau: “1. Người nộp thuế bị phạt tiền do vi phạm hành chính về quản lý thuế mà bị thiệt hại trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật này thì được miễn tiền phạt. Tổng số tiền miễn phạt tối đa không quá giá trị tài sản, hàng hóa bị thiệt hại.”

- – Tại khoản 1 Điều 3 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế quy định: “1. Người nộp thuế bị thiệt hại về vật chất do nguyên nhân bất khả kháng khác quy định tại điểm b khoản 27 Điều 3 Luật Quản lý thuế, bao gồm: chiến tranh, bạo loạn, đình công phải ngừng, nghỉ sản xuất, kinh doanh hoặc rủi ro không thuộc nguyên nhân, trách nhiệm chủ quan của người nộp thuế mà người nộp thuế không có khả năng nguồn tài chính nộp ngân sách nhà nước.”

- – Tại khoản 1, khoản 2 Điều 43 Nghị định số 125/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định xử phạt vi phạm hành chính về thuế, hoá đơn quy định: “Điều 43. Miễn tiền phạt vi phạm hành chính về thuế, hóa đơn 1. Người nộp thuế bị xử phạt vi phạm hành chính về thuế, hóa đơn bị thiệt hại về vật chất trong trường hợp bất khả kháng quy định tại khoản 27 Điều 3 của Luật Quản lý thuế được miễn tiền phạt. 2. Mức miễn tiền phạt tối đa bằng số tiền phạt còn lại trong quyết định xử phạt và không quá giá trị tài sản, hàng hóa bị thiệt hại, sau khi trừ đi giá trị được bảo hiểm, bồi thường (nếu có).”

Hồ sơ gia hạn nộp thuế

Điều 64. Hồ sơ gia hạn nộp thuế

1. Người nộp thuế thuộc trường hợp được gia hạn nộp thuế theo quy định của Luật này phải lập và gửi hồ sơ gia hạn nộp thuế cho cơ quan quản lý thuế quản lý trực tiếp.

2. Hồ sơ gia hạn nộp thuế bao gồm:

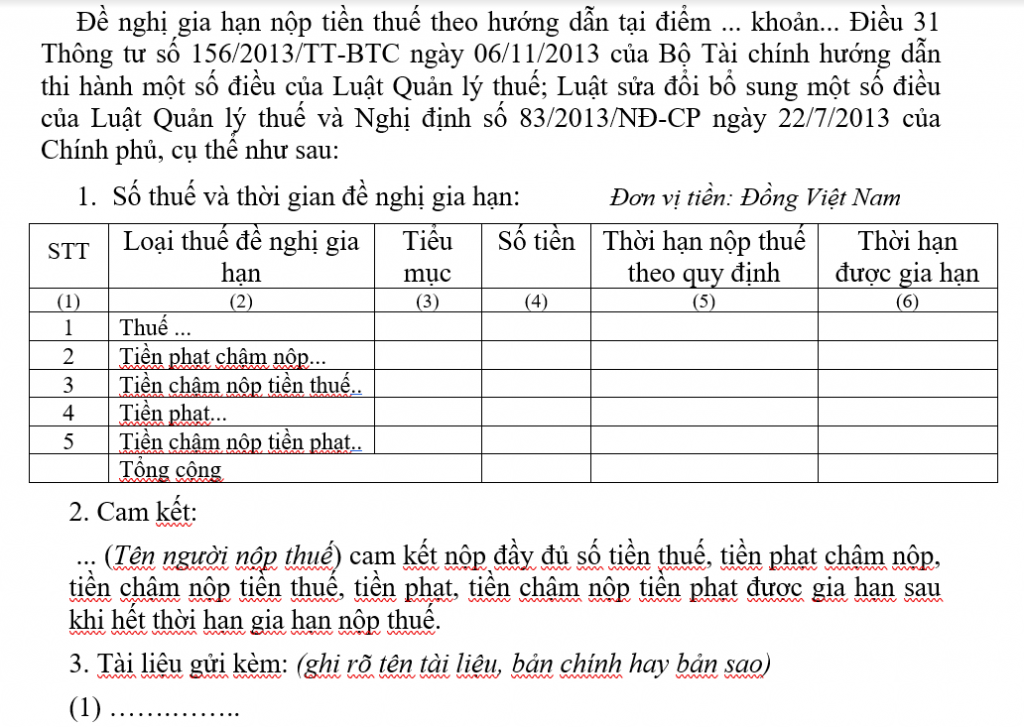

a) Văn bản đề nghị gia hạn nộp thuế, trong đó nêu rõ lý do, số tiền thuế, thời hạn nộp;

b) Tài liệu chứng minh lý do gia hạn nộp thuế.

3. Bộ trưởng Bộ Tài chính quy định chi tiết hồ sơ gia hạn nộp thuế.

Điều 11. Hướng dẫn khoản 3 Điều 64 Luật Quản lý thuế quy định về hồ sơ gia hạn nộp thuế: Hồ sơ gia hạn nộp thuế thực hiện theo quy định tại khoản 2 Điều 64 Luật Quản lý thuế, bao gồm:

- 1. Công văn đề nghị gia hạn nộp tiền thuế theo Mẫu số 02/TXNK Phụ lục I ban hành kèm theo Thông tư này: 01 bản chính;

- 2. Tài liệu gửi kèm công văn đề nghị gia hạn nộp tiền thuế đối với trường hợp quy định tại điểm a khoản 1 Điều 62 Luật Quản lý thuế:

- a) Văn bản, biên bản xác nhận nguyên nhân thiệt hại của cơ quan chức năng tại địa bàn nơi phát sinh thiệt hại:

- a.1) Văn bản xác nhận của một trong các cơ quan, tổ chức sau: Cơ quan Công an xã, phường, thị trấn; Ủy ban nhân dân xã, phường, thị trấn; Ban quản lý Khu công nghiệp, Khu chế xuất, Khu kinh tế, Ban quản lý cửa khẩu, Cảng vụ hàng không, Cảng vụ hàng hải nơi xảy ra sự kiện bất khả kháng về việc thiên tai, thảm họa, dịch bệnh, tai nạn bất ngờ gây thiệt hại vật chất, ảnh hưởng trực tiếp đến sản xuất, kinh doanh: 01 bản chính;

- a.2) Biên bản xác nhận vụ cháy của cơ quan cảnh sát phòng cháy chữa cháy của địa phương nơi xảy ra vụ cháy: 01 bản chính.

- b) Trường hợp gặp khó khăn bất khả kháng do chiến tranh, bạo loạn, đình công phải ngừng, nghỉ sản xuất, kinh doanh hoặc rủi ro không thuộc nguyên nhân, trách nhiệm chủ quan của người nộp thuế quy định tại khoản 1 Điều 3 Nghị định số 126/2020/NĐ-CP, người nộp thuế nộp các chứng từ, tài liệu chứng minh nguyên nhân gặp khó khăn bất khả kháng dẫn đến không có khả năng nộp tiền thuế, tiền chậm nộp, tiền phạt đúng hạn: 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế;

- c) Hợp đồng bảo hiểm, thông báo trả tiền bồi thường của tổ chức nhận bảo hiểm (nếu có), trường hợp hợp đồng bảo hiểm không bao gồm nội dung bồi thường về thuế phải có xác nhận của tổ chức bảo hiểm; hợp đồng hoặc biên bản thỏa thuận đền bù của hãng vận tải đối với trường hợp tổn thất do hãng vận tải gây ra (nếu có); 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế.

- a) Văn bản, biên bản xác nhận nguyên nhân thiệt hại của cơ quan chức năng tại địa bàn nơi phát sinh thiệt hại:

- 3. Tài liệu gửi kèm công văn đề nghị gia hạn nộp tiền thuế đối với trường hợp quy định tại điểm b khoản 1 Điều 62 Luật Quản lý thuế:

- a) Quyết định thu hồi địa điểm sản xuất, kinh doanh của cơ quan nhà nước có thẩm quyền đối với địa điểm sản xuất cũ của doanh nghiệp (trừ trường hợp di dời địa điểm sản xuất kinh doanh theo mục đích yêu cầu của doanh nghiệp): 01 bản chụp có đóng dấu xác nhận của cơ quan đề nghị gia hạn nộp thuế;

- b) Văn bản xác nhận của chính quyền địa phương về việc doanh nghiệp phải ngừng sản xuất kinh doanh do di chuyển địa điểm: 01 bản chính;

- c) Tài liệu chứng minh mức độ thiệt hại trực tiếp do phải di chuyển địa điểm kinh doanh. Giá trị thiệt hại được xác định trên giá trị còn lại của hàng hóa bị thiệt hại. Giá trị còn lại của hàng hóa bị thiệt hại được xác định căn cứ vào hồ sơ, chứng từ và các quy định của pháp luật có liên quan trực tiếp để xác định: Nhà xưởng, kho, máy móc, trang thiết bị bị phá dỡ không thu hồi được vốn (nguyên giá sau khi trừ chi phí đã khấu hao), chi phí tháo dỡ trang thiết bị, nhà xưởng ở cơ sở cũ, chi phí vận chuyển lắp đặt ở cơ sở mới (sau khi trừ đi chi phí thu hồi), chi phí trả lương cho người lao động do ngừng làm việc (nếu có). Trường hợp phức tạp liên quan đến chuyên ngành kinh tế kỹ thuật phải có văn bản xác nhận của cơ quan chuyên môn: 01 bản chính.

…Mẫu số 02/TXNK V/v đề nghị gia hạn nộp tiền thuế, tiền chậm nộp, tiền phạt

Điều 65. Tiếp nhận và xử lý hồ sơ gia hạn nộp thuế

1. Cơ quan quản lý thuế tiếp nhận hồ sơ gia hạn nộp thuế của người nộp thuế qua các hình thức sau đây:

a) Nhận hồ sơ trực tiếp tại cơ quan quản lý thuế;

b) Nhận hồ sơ gửi qua đường bưu chính;

c) Nhận hồ sơ điện tử qua cổng giao dịch điện tử của cơ quan quản lý thuế.

2. Cơ quan quản lý thuế xử lý hồ sơ gia hạn nộp thuế theo quy định sau đây:

a) Trường hợp hồ sơ hợp pháp, đầy đủ, đúng mẫu quy định thì thông báo bằng văn bản về việc gia hạn nộp thuế cho người nộp thuế trong thời hạn 10 ngày làm việc kể từ ngày nhận đủ hồ sơ;

b) Trường hợp hồ sơ không đầy đủ theo quy định thì thông báo bằng văn bản cho người nộp thuế trong thời hạn 03 ngày làm việc kể từ ngày tiếp nhận hồ sơ.

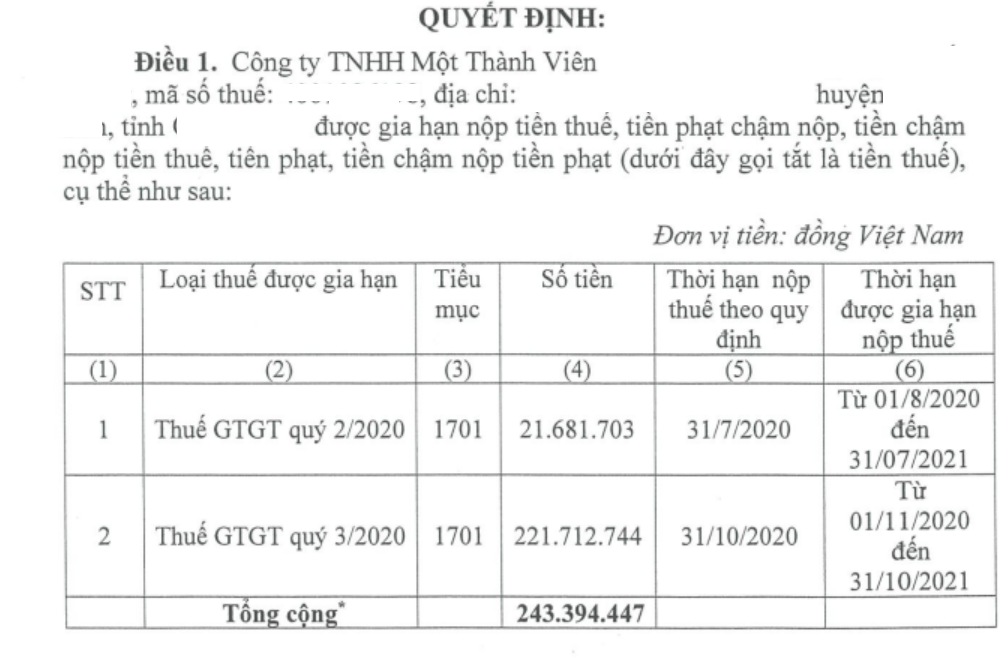

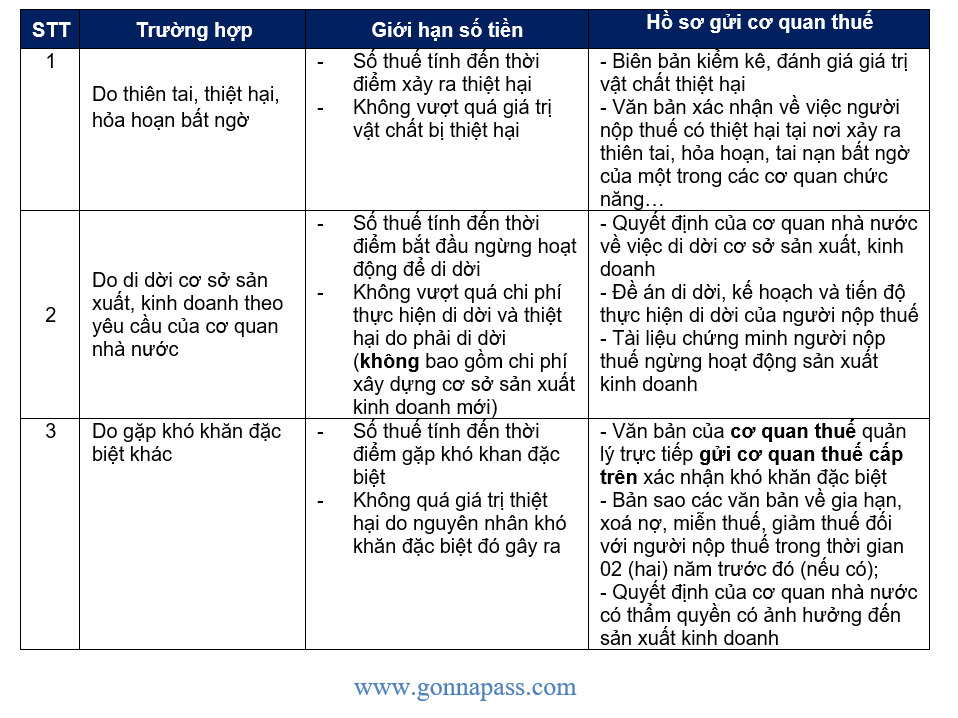

Có 03 trường hợp được gia hạn nộp thuế theo điều 31 thông tư 156/2013/TT-BTC và Khoản 6 Điều 2 Thông tư 26/2015/TT-BTC. Thời gian gia hạn nộp thuế kể từ ngày kết thúc thời hạn nộp tiền thuế là không quá 01 năm (Trừ trường hợp bị thiệt hại trên 50% tổng tài sản trên sổ sách quý trước do thiên tai, thiệt hại, hỏa hoạn bất ngờ được gia hạn tối đa không quá 02 năm) Để được gia hạn nộp thuế, người nộp thuế cần cần gửi hồ sơ lên cơ quan thuế gồm Trường hợp hồ sơ gia hạn nộp thuế đầy đủ, trong thời hạn 10 (mười) ngày làm việc kể từ ngày nhận được hồ sơ, cơ quan thuế quản lý trực tiếp có văn bản gửi người nộp thuế về việc chấp nhận hoặc không chấp nhận gia hạn nộp thuế. Hồ sơ liên quan với từng trường hợp, phạm vi số tiền được gia hạn nộp và thời gian gia hạn nộp thuế được mô tả tóm tắt như dưới đây

Căn cứ pháp lý

Thông tư 156/2013/TT-BTC, thông tư 26/2015/TT-BTC

Bản tiếng Anh – English Version

Under item 4 Article 10 TT 156/2013/TT-BTC, enterprises may extend their tax declaration dossiers but not exceed 30 (thirty) days (for submission of monthly tax declaration dossiers and quarterly tax declaration dossiers) and must not exceed 60 (sixty) days for the submission of tax finalization dossiers if they meet the conditions: (1) Due to a natural disaster, conflagration, or accident (2) There is a written request for extension of the submission of tax declaration dossiers before the deadline for submission of tax declaration dossiers to the managing tax agency, clearly stating the reasons for the application for extension, certified by the People’s Committee or the police of the commune, ward or township where the case arises extension (3) Directly managed by the head of the tax authority to send a written acceptance to extend the time limit for filing tax declaration. If this document is not available, the default proposal for filing a tax return is acceptable. There are 03 cases of extended tax payment under Article 31 of Circular 156/2013/TT-BTC and Clause 6 of Article 2 of Circular 26/2015/TT-BTC. The time limit for tax payment extension from the end of the tax payment time limit is no more than one year (except for cases where the loss of over 50% of the total booking asset on the previous quarter is due to natural disasters, damage or unexpected fires will be extended for no more than 2 years) In order to be extended for tax payment, taxpayers need to submit a dossier to the tax authorities In cases where the dossier for extension of tax payment is completed, within 10 (ten) working days after receiving the dossier, the direct managing tax agency shall send a written notice to the taxpayer about the acceptance or disapproval for tax payment extension. Related documents for each case, the scope of the extended amount and the time of tax payment extension are described briefly as below. – Do not exceed the value of damaged material – A document certifying that the taxpayer has damage at the place of natural disaster, fire or unexpected accident of one of the functional agencies … – Do not exceed the cost of relocation and damage due to relocation (not including the cost of building a new production and business establishment) – The relocation scheme, plan and schedule for implementation of relocation of taxpayers – Documents proving that taxpayers stop their production and business activities – Do not exceed the value of damage caused by that difficulties – Copies of documents on extension, debt remission, tax exemption and reduction for taxpayers within the previous 02 (two) years (if any); – Decision of the competent state agency that affects production and business Circular 156/2013/TT-BTC

No

Cases

Limited amount

Dossier sent to Tax office

1

Due to natural disasters, conflagrations, or accidents

– Tax amount calculated up to the time of damage occurrence

– Minutes of inventory and valuation of material damage

2

Due to moving business establishment as the request of a competent authority

– Tax amount as of the time of business commencement for relocation

– Decision of state authority on relocation of production and business establishments

3

Due to other difficulties

– Tax amount calculated up to the time meeting difficulties

– Documents of the directly managed tax agency sent to the superior tax authority to confirm special difficulties

Biên soạn: Hoàng Thị Huệ – Tư vấn viên