Chi phí phát hành cổ phiếu có được tính vào chi phí được trừ không? Các tình huống thực tế có thể xảy ra là gì?

Các trường hợp chi phí phát hành cổ phiếu được trừ

Khi phát sinh các chi phí này, doanh nghiệp cần phân biệt

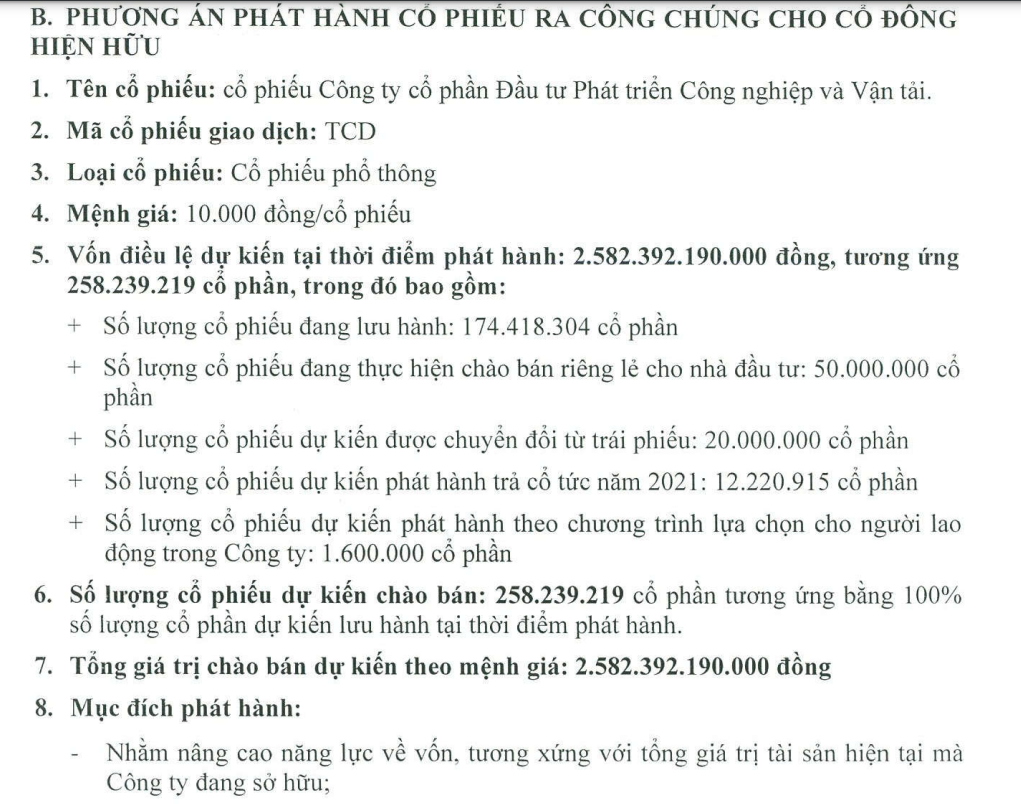

- > Nếu cổ phiếu có bản chất là chứng khoán vốn (Cổ phần thường…) thì chi phí liên quan đến cổ phiếu này không được tính vào chi phí được trừ

- > Nếu cổ phiếu có bản chất là chứng khoán nợ (Cổ phiếu ưu đãi hoàn lại; cổ phiếu chuyển đổi…) được tính vào chi phí được trừ

Cổ phiếu ưu đãi

Tham khảo công văn 64232/CT-TTHT

Căn cứ các quy định trên và theo nội dung trình bày trong công văn đơn vị hỏi, trường hợp tháng 3/2018 Công ty CP dịch vụ sân bay phát hành trái phiếu chuyển đổi để huy động vốn phục vụ hoạt động sản xuất kinh doanh, định kỳ Công ty hạch toán khoản tiền lãi trái phiếu phải trả đồng thời hạch toán phân bổ chi phí phát hành trái phiếu chuyển đổi phù hợp với kỳ hạn trái phiếu theo phương pháp đường thẳng hoặc phương pháp lãi suất thực tế và ghi nhận vào chi phí tài chính trong kỳ thì các khoản chi phí nêu trên nếu đáp ứng các điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT-BTC được hạch toán vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Tham khảo công văn 7287/CT-TTHT

Căn cứ vào quy định nêu trên và hồ sơ do đơn vị cung cấp:

- Trường hợp trong thời hạn 5 năm Công ty KB có quyền yêu cầu Công ty APH mua lại cổ phần ưu đãi tại thời điểm xác định trong tương lai và nghĩa vụ mua lại cổ phiếu được ghi rõ ngay trong hồ sơ phát hành tại thời điểm phát hành cổ phiếu thì cổ phiếu ưu đãi được phân loại là nợ phải trả và cổ tức ưu đãi đơn vị trả cho Công ty KB được ghi nhận vào chi phí tài chính. Khoản chi phí tài chính nêu trên đáp ứng các điều kiện quy định tại Điều 4 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính thì được tính vào chi phí được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp.

Trường hợp đơn vị trả cổ tức ưu đãi từ cổ phiếu ưu đãi được phân loại là nợ phải trả cho Công ty KB thuộc đối tượng chịu thuế nhà thầu theo quy định tại Điều 7 Thông tư số 103/2014/TT- BTC ngày 06/8/2014 của Bộ Tài chính, tỷ lệ tính thuế thu nhập doanh nghiệp trên doanh thu được quy định tại khoản 2 Điều 13 Thông tư số 103/2014/TT- BTC ngày 06/8/2014 của Bộ Tài chính.

- Trường hợp hết hạn cổ phần ưu đãi là 5 năm kể từ ngày phát hành cổ phần ưu đãi mà Công ty KB không yêu cầu Công ty APH mua lại, cổ phần ưu đãi trở thành cổ phần phổ thông thì cổ tức được trả từ lợi nhuận sau thuế và thuộc thu nhập miễn thuế thu nhập doanh nghiệp theo quy định tại khoản 6 Điều 8 Thông tư số 78/2014/TT-BTC ngày 18/6/2014 của Bộ Tài chính.

Tham khảo công văn 9037/CT-TTHT

2- Về chi phí cho việc chi trả cổ tức của cổ phiếu.

…Vậy, trường hợp Công ty có phát sinh chi phí liên quan trực tiếp đến việc chi trả cổ tức của cổ phiếu như đã nêu thì đây là khoản chi liên quan trực tiếp đến việc tăng, giảm vốn chủ sở hữu của doanh nghiệp nên khoản chi này không được trừ khi xác định thu nhập chịu thuế TNDN của Công ty.

Chi phí họp đại hội đồng cổ đông có rủi ro không được trừ

Xem công văn 80198/CT-TTHT

Căn cứ các quy định trên, trường hợp Công ty của Độc giả phát sinh chi phí tổ chức đại hội cổ đông như chi phí thuê xe đưa cổ đông đi họp, chi phí thuê phòng họp, phòng nghỉ, tiền ăn uống cho cổ đông, nếu không đáp ứng quy định tại Điều 4 Thông tư số 96/2015/TT-BTC thì không được tính vào chi phí được trừ khi xác định thu nhập chịu thuế TNDN.

Trường hợp thuế GTGT đầu vào của hàng hóa, dịch vụ không dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu, thuế GTGT thì không được khấu trừ theo quy định tại Khoản 1 Điều 14 Thông tư 219/2013/TT-BTC.

- > Căn cứ khoản 1 Điều 118 Luật doanh nghiệp số 68/2014/QH13 ngày 16/11/2014 quy định cổ phần ưu đãi hoàn lại và quyền của cổ đông ưu đãi hoàn lại:

“1. Cổ phần ưu đãi hoàn lại là cổ phần được công ty hoàn lại vốn góp theo yêu cầu của người sở hữu hoặc theo các điều kiện được ghi tại cổ phiếu của cổ phần ưu đãi hoàn lại.”

- > Căn cứ Thông tư số 200/2014/TT-BTC ngày 22/12/2014 của Bộ Tài chính hướng dẫn chế độ kế toán doanh nghiệp, tại điểm h khoản 1 Điều 67 hướng dẫn Tài khoản 411- Vốn đầu tư của chủ sở hữu:

“…– Vốn góp của chủ sở hữu được phản ánh theo mệnh giá của cổ phiếu đồng thời được theo dõi chi tiết đối với cổ phiếu phổ thông có quyền biểu quyết và cổ phiếu ưu đãi. Doanh nghiệp phải kế toán chi tiết riêng 2 loại cổ phiếu ưu đãi:

+ Cổ phiếu ưu đãi được phân loại là vốn chủ sở hữu nếu người phát hành không có nghĩa vụ phải mua lại cổ phiếu ưu đãi đó.

+ Cổ phiếu ưu đãi được phân loại là nợ phải trả nếu bắt buộc người phát hành phải mua lại cổ phiếu ưu đãi đó tại một thời điểm đã được xác định trong tương lai và nghĩa vụ mua lại cổ phiếu phải được ghi rõ ngay trong hồ sơ phát hành tại thời điểm phát hành cổ phiếu. …”

- > Tại điểm g khoản 1 Điều 74 hướng dẫn về Tài khoản 421 – Lợi nhuận sau thuế chưa phân phối:

“g) Đối với cổ tức ưu đãi phải trả: Doanh nghiệp phải loại khoản cổ tức ưu đãi phải trả theo bản chất của cổ phiếu ưu đãi và nguyên tắc:

– Nếu cổ phiếu ưu đãi được phân loại là nợ phải trả, kế toán không ghi nhận cổ tức phải trả từ lợi nhuận sau thuê chưa phân phối;

– Nếu cổ phiếu ưu đãi được phân loại là vốn chủ sở hữu, khoản cổ tức ưu đãi phải trả được kế toán tương tự như việc trả cổ tức của cổ phiếu phổ thông.”

- > Tại điểm đ khoản 1 Điều 90 hướng dẫn tài khoản 635- Chi phí tài chính

“đ) Nếu cổ phiếu ưu đãi được phân loại là nợ phải trả, khoản cổ tức ưu đãi đó về bản chất là khoản lãi vay và phải được ghi nhận vào chi phí tài chính.”

- > Tại Tiết b Điểm 2.34 Khoản 2 Điều 6 Thông tư số 78/2014/TT-BTC ngày 18/06/2014 của Bộ Tài chính hướng dẫn thi hành Luật thuế TNDN quy định các khoản chi không được trừ khi xác định thu nhập chịu thuế bao gồm: “2.34. Khoản chi liên quan trực tiếp đến việc phát hành cổ phiếu (trừ cổ phiếu thuộc loại nợ phải trả) và cổ tức của cổ phiếu (trừ cổ tức của cổ phiếu thuộc loại nợ phải trả), mua bán cổ phiếu quỹ và các khoản chi khác liên quan trực tiếp đến việc tăng, giảm vốn chủ sở hữu của doanh nghiệp.”

Biên soạn: Vũ Thị Ngát – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.