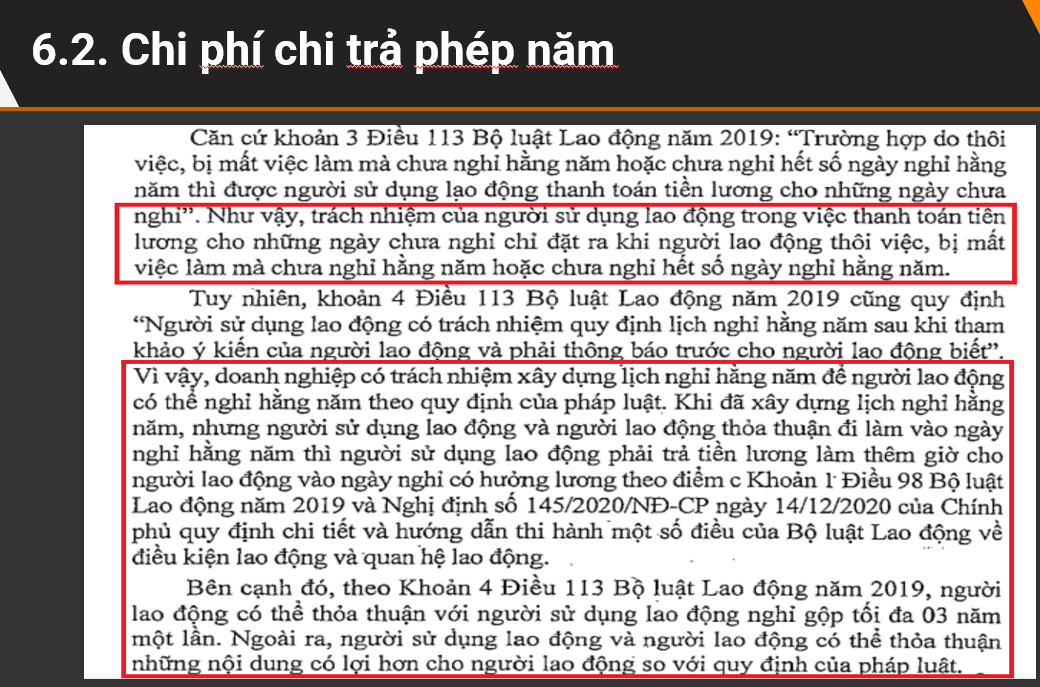

Một trong các quan điểm được đưa ra là trường hợp doanh nghiệp Chi trả ngày phép chưa sử dụng hết, chi trả khoản tiền lương cho những ngày chưa nghỉ hằng năm của người lao động thì chi phí này là chi phí được trừ khi tính thuế TNDN vì phù hợp với quy định của Bộ Luật lao động.

1/ Quan điểm 1: Chi phí này được trừ

Tuy nhiên, doanh nghiệp cần lưu ý ghi cụ thể điều kiện được hưởng và mức được hưởng tại một trong các hồ sơ sau:

– Hợp đồng lao động

– Thoả ước lao động tập thể

– Quy chế tài chính của Công ty, Tổng công ty, Tập đoàn…

Update 13/12/2021: Theo ý kiến của Tổng Cục thuế, tại công văn 468/TCT-CS ngày 18 tháng 2 năm 2022,

Công văn 593/CT-TTHT

Căn cứ các quy định trên, trường hợp năm 2021 đơn vị chi trả khoản tiền lương cho những ngày chưa nghỉ phép hằng năm của người lao động phù hợp với quy định của Bộ Luật lao động và các văn bản hướng dẫn thi hành, thì đơn vị được tính vào chi phí được trừ đối với khoản chi trên nếu đáp ứng điều kiện quy định tại khoản 1, Điều 4 của Thông tư 96. Đồng thời các khoản chi này phải được ghi cụ thể tại một trong các hồ sơ: Hợp đồng lao động; Thoả ước lao động tập thể; Quy chế tài chính của Công ty.

Công văn 4691/CT-TTHT

2/ Quan điểm 2: Chi phí không được trừ

Với phương án thận trọng hơn là doanh nghiệp chỉ thực hiện trả phép năm khi người lao động nghỉ việc, thôi việc vì một số cơ quan thuế xác định rằng chỉ trong trường hợp này, khoản chi mới được trừ theo luật. Tuy nhiên trong trường hợp này, chúng tôi khuyến nghị công ty cần trích trước ngày nghỉ phép hàng năm tương ứng với số ngày nghỉ phép chưa thanh toán. Khi đó, khoản chi phí này sẽ được trừ nếu doanh nghiệp thực chi khi người lao động nghỉ việc, thôi việc.

Trích công văn 1814

Trích công văn 1643

Công văn này tham chiếu theo ý kiến của Sở lao động thương binh xã hội

3/ Quan điểm 3: Chi phí phúc lợi

Có 1 quan điểm khác theo quan điểm của cục thuế TP Hồ Chí Minh, khoản chi trả ngày nghỉ phép năm được ứng xử là chi phí phúc lợi, được trừ nếu không quá 01 tháng lương bình quân thực tế thực hiện trong năm:

Khoản chi có tính chất phúc lợi chi trực tiếp cho người lao động như: chi đám hiếu, hỷ của bản thân và gia đình người lao động; chi nghỉ mát, chi hỗ trợ Điều trị; chi hỗ trợ bổ sung kiến thức học tập tại cơ sở đào tạo; chi hỗ trợ gia đình người lao động bị ảnh hưởng bởi thiên tai, địch họa, tai nạn, ốm đau; chi khen thưởng con của người lao động có thành tích tốt trong học tập; chi hỗ trợ chi phí đi lại ngày lễ, tết cho người lao động; chi bảo hiểm tai nạn, bảo hiểm sức khỏe, bảo hiểm tự nguyện khác cho người lao động (trừ Khoản chi mua bảo hiểm nhân thọ cho người lao động, bảo hiểm hưu trí tự nguyện cho người lao động hướng dẫn tại điểm 2.11 Điều này) và những Khoản chi có tính chất phúc lợi khác. Tổng số chi có tính chất phúc lợi nêu trên không quá 01 tháng lương bình quân thực tế thực hiện trong năm tính thuế của doanh nghiệp.”

Về cơ bản, trường hợp doanh nghiệp chi trả khoản tiền lương cho những ngày chưa nghỉ hằng năm của người lao động phù hợp với quy định của Bộ Luật lao động và các văn bản hướng dẫn thi hành thì doanh nghiệp được tính vào chi phí được trừ đối với khoản chi nêu trên nếu đáp ứng các điều kiện quy định Theo Bộ Lao động thương binh xã hội, việc trả phép năm hàng năm là không trái với quy định và được khuyến khích. Do không có quy định, hiện nay cơ quan thuế địa phương có thể áp dụng quan điểm khác nhau. Doanh nghiệp nên hỏi cơ quan thuế quản lý trực tiếp.

Thuế TNCN với ngày nghỉ phép năm

Khoản tiền lương này là khoản thu nhập chịu thuế TNCN của người lao động nhận được

1/ One of the views put forward is the case where the company pays for unused vacation days, pays for the salary for the days not taken annually by the workers, then this cost is deductible when calculating corporate income tax because it is in accordance with the regulations of the Labor Law. However, the company needs to note the specific conditions for entitlement and the amount of entitlement in one of the following documents: – Labor contract – Collective labor agreement – Financial regulations of the Company, Corporation, Group … https://gonnapass.com/tien-luong-voi-ngay-nghi-phep-chua-su-dung/ **Update 13/12/2021:** According to the opinion of the General Department of Taxation, in document 468 / TCT-CS dated February 18, 2022,

2/ In addition, with a more cautious plan, the company **only** pays annual leave when the employee resigns or terminates the contract because some tax authorities determine that only in this case, the expense will be deducted according to the law. However, in this case, we recommend that the company set aside the corresponding number of unused vacation days before the annual leave. At that time, this expense will be deducted if the company actually spends it when the employee resigns or terminates the contract.

3/ Update, there is another point of view** according to the point of view of the Ho Chi Minh City Tax Department, the payment for annual leave is treated as welfare expenses, deducted if not exceeding 01 actual average monthly salary in the year: *The expenditure has direct welfare nature for the workers such as: funeral expenses for themselves and their families; vacation expenses; treatment support expenses; support for supplementary education expenses at training facilities; support expenses for workers’ families affected by natural disasters, calamities, accidents, illnesses; expenses to reward workers’ children who have good academic achievements; support expenses for travel costs on holidays for workers; accident insurance expenses, health insurance, other voluntary insurance for workers (except for life insurance for workers, voluntary retirement insurance for instructed workers at Point 2.11 of this Article) and other welfare expenses. The total amount of the above welfare expenses does not exceed 01 actual average monthly salary in the year for the enterprise’s tax calculation.”* Basically, the case where the company pays for the salary for the days not taken annually by the workers is in accordance with the regulations of the Labor Law and the guidance documents, the company is counted as a deductible expense for the above expenditure if it meets the conditions prescribed by the Ministry of Labor, War Invalids and Social Affairs, and is encouraged. As there is no regulation, currently, local tax authorities may apply different opinions. Companies should ask the direct management tax agency. ## **Personal income tax with annual leave** In addition, this salary is the taxable income of the employee who receives it.

Biên soạn: Lê Thị Minh Ngoan – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass