Hàng hóa phi mậu dịch và hàng mẫu không thanh toán nhập khẩu có thể được khấu trừ thuế GTGT đầu vào nếu đáp ứng các điều kiện nhất định.

Từ năm 2015

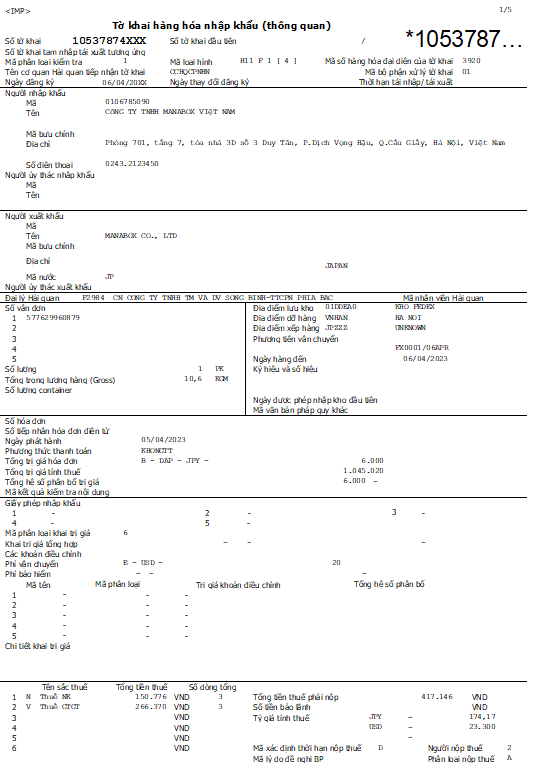

Thông thường, để được khấu trừ thuế GTGT, hàng hóa nhập khẩu cần dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT và phải có chứng từ thanh toán qua ngân hàng cho nhà cung cấp, tờ khai Hải Quan hàng nhập khẩu, chứng từ nộp thuế GTGT khâu nhập khẩu.

Tuy nhiên, với hàng hóa phi mậu dịch bao gồm quà biếu, tặng, hàng viện trợ nhân đạo, hàng mẫu không thanh toán, và một số loại hàng hóa khác không nhằm mục đích thương mại thì vẫn được khấu trừ thuế.

Trích Công văn 97742/CT-TTHT 2020 của Cục Thuế Hà Nội

…trường hợp Công ty có hoạt động nhập khẩu hàng hóa theo hình thức phi mậu dịch để phục vụ cho hoạt động sản xuất, kinh doanh hàng hóa dịch vụ chịu thuế GTGT của Công ty thì thuộc trường hợp được khấu trừ đối với số thuế GTGT đầu vào của hàng hóa trên đã nộp ở khâu nhập khẩu theo nguyên tắc quy định….

Trước năm 2015

Các hướng dẫn thường không cho khấu trừ thuế với hàng phi mậu dịch, trích công văn Số: 1136/TCT-CS

Căn cứ quy định trên, đối với hàng hoá xuất khẩu phi mậu dịch, có tờ khai hàng hoá xuất khẩu, nhập khẩu phi mậu dịch theo quy định tại Điều 69 Phần III Thông tư số 79/2009/TT-BTC nêu trên thì không được khấu trừ/ hoàn thuế GTGT đầu vào.

Hạch toán hàng phi mậu dịch, hàng mẫu nhập khẩu

Xem bài viết

Cơ sở pháp lý

Căn cứ Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính hướng dẫn thi hành luật thuế GTGT và Nghị định số 209/2013/NĐ-CP ngày 18/12/2013 của Chính phủ quy định chi tiết và hướng dẫn thi hành một số điều luật thuế GTGT, tại Điều 14 quy định:

“Điều 14. Nguyên tắc khấu trừ thuế giá trị gia tăng đầu vào

1. Thuế GTGT đầu vào của hàng hóa; dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT được khấu trừ toàn bộ, kể cả thuế GTGT đầu vào không được bồi thường của hàng hóa chịu thuế GTGT bị tổn thất. …”

Căn cứ Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính …

“2. Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được. Cơ sở kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT hàng tháng/quý tạm phân bổ số thuế GTGT của hàng hóa, dịch vụ, tài sản cố định mua vào được khấu trừ trong tháng/quý, cuối năm cơ sở kinh doanh thực hiện tính phân bổ số thuế GTGT đầu vào được khấu trừ của năm để kê khai điều chỉnh thuế GTGT đầu vào đã tạm phân bổ khấu trừ theo tháng/quý.” …””

Tại Khoản 10 Điều 1 sửa đổi, bổ sung Điều 15 Thông tư số 219/2013/TT-BTC

“Điều 15. Điều kiện khấu trừ thuế giá trị gia tăng đầu vào

1. Có hóa đơn giá trị gia tăng hợp pháp của hàng hóa, dịch vụ mua vào hoặc chứng từ nộp thuế giá trị gia tăng khâu nhập khẩu hoặc chứng từ nộp thuế GTGT thay cho phía nước ngoài theo hướng dẫn của Bộ Tài chính áp dụng đối với các tổ chức nước ngoài không có tư cách pháp nhân Việt Nam và cá nhân nước ngoài kinh doanh hoặc có thu nhập phát sinh tại Việt Nam.

2. Có chứng từ thanh toán không dùng tiền mặt đối với hàng hóa, dịch vụ mua vào (bao gồm cả hàng hóa nhập khẩu) từ hai mươi triệu đồng trở lên, trừ các trường hợp giá trị hàng hóa, dịch vụ nhập khẩu từng lần có giá trị dưới hai mươi triệu đồng, hàng hóa, dịch vụ mua vào từng lần theo hóa đơn dưới hai mươi triệu đồng theo giá đã có thuế GTGT và trường hợp cơ sở kinh doanh nhập khẩu hàng hóa là quà biếu, quà tặng của tổ chức, cá nhân ở nước ngoài. …”

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass