Thủ tục đăng ký thuế với hộ kinh doanh được thực hiện sau khi Hộ kinh doanh được cấp giấy chứng nhận đăng ký hộ kinh doanh.

(Cập nhật 05/2023) – Thông tư 02/2023/TT-BKHĐT: Quy trình đăng ký thuế liên thông với đăng ký kinh doanh

Quy trình đăng ký thuế theo thông tư 105/2020/TT-BTC như sau

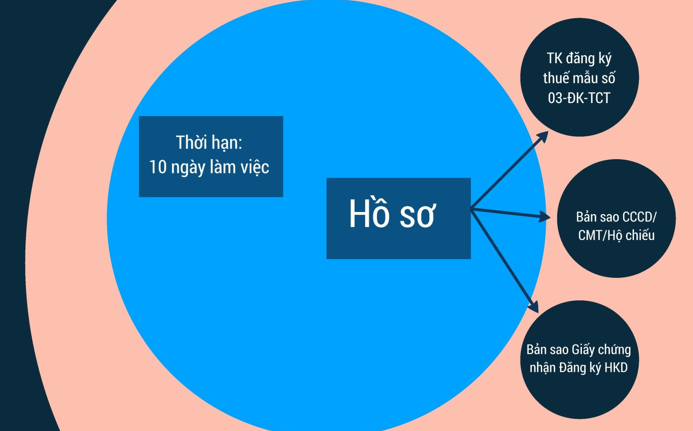

1/ Thời hạn đăng ký thuế lần đầu: 10 ngày làm việc

(Cần lưu ý thời hạn đăng ký thuế là 10 ngày làm việc không bao gồm thứ 7, chủ nhật và ngày lễ )

2/ Hồ sơ:

+ TK đăng ký thuế mẫu số 03-ĐK-TCT: Manabox – To khai dang ky ma so thue ho kinh doanh

+ Bản sao Giấy chứng nhận Đăng ký HKD

+ Bản sao CCCD/CMT/Hộ chiếu

3/ Kết quả: Hộ kinh doanh được cấp mã số thuế

| Q&A:

1/ Mã số thuế hộ kinh doanh khác mã số đăng ký với phòng Tài chính kế hoạch phải không ạ? Đúng, Mã số thuế hộ kinh doanh là dãy số được cấp theo cơ quan quản lý thuế nhằm mục đích theo dõi việc kê khai, nộp thuế của hộ kinh doanh. Còn mã số theo Giấy chứng nhận đăng ký hộ kinh doanh là mã nội bộ để theo dõi đăng ký hộ kinh doanh nên khác mã số thuế. 2/ Mã số thuế của hộ kinh doanh với mã số thuế của người đại diện hộ kinh doanh có khác nhau? Không, mã số thuế của hộ kinh doanh chính là mã số thuế thu nhập cá nhân của người đại diện hộ kinh doanh theo điều 30 Luật quản lý thuế 2019 e) Mã số thuế cấp cho hộ gia đình, hộ kinh doanh, cá nhân kinh doanh là mã số thuế cấp cho cá nhân người đại diện hộ gia đình, hộ kinh doanh, cá nhân kinh doanh”. |

| Quá thời hạn đăng ký thuế bị phạt như thế nào?

Theo điều 10 thông tư 125/2020/NĐ-CP, mức xử phạt khi chậm đăng ký mã số thuế có thể từ 1 tới 10 triệu đồng

|

Cho thuê nhà dưới 100 triệu có phải kê khai thuế? – House Rent Tax

4/ Thay đổi đăng ký thuế của Hộ kinh doanh

| Q: Nếu thay đổi thông tin đăng ký thuế thì làm mẫu 08 gửi lên cơ quan thuế hay gửi lên phòng Tài chính kế hoạch ạ?

A: Nếu thay đổi thông tin đăng ký thuế sẽ phải nộp tờ khai theo mẫu 08/MST cho cơ quan thuế và không cần thông báo tới phòng Tài chính kế hoạch |

Một số vướng mắc của Hộ kinh doanh do Tổng Cục thuế giải đáp

Cơ sở pháp lý: Thông tư 105/2020/TT-BTC

h) Người nộp thuế là hộ gia đình, hộ kinh doanh, cá nhân kinh doanh và cá nhân khác theo quy định tại Điểm i, k, l, n Khoản 2 Điều 4 Thông tư này được cấp mã số thuế 10 chữ số cho người đại diện hộ gia đình, người đại diện hộ kinh doanh, cá nhân và cấp mã số thuế 13 chữ số cho các địa điểm kinh doanh của hộ kinh doanh, cá nhân kinh doanh.

…8. Đối với người nộp thuế Là hộ kinh doanh, cá nhân kinh doanh quy định tại Điểm i Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Chi cục Thuế, Chi cục Thuế khu vực nơi đặt địa điểm kinh doanh.

a) Hồ sơ đăng ký thuế của hộ kinh doanh, cá nhân kinh doanh gồm:

– Tờ khai đăng ký thuế mẫu số 03-ĐK-TCT ban hành kèm theo Thông tư này hoặc hồ sơ khai thuế của hộ kinh doanh, cá nhân kinh doanh theo quy định của pháp luật về quản lý thuế;

– Bảng kê cửa hàng, cửa hiệu phụ thuộc mẫu số 03-ĐK-TCT-BK01 ban hành kèm theo Thông tư này (nếu có)

– Bản sao Giấy chứng nhận đăng ký hộ kinh doanh (nếu có);

– Bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân còn hiệu lực đối với cá nhân là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với cá nhân là người có quốc tịch nước ngoài hoặc cá nhân là người có quốc tịch Việt Nam sinh sống tại nước ngoài.

Điều 8. Cấp Giấy chứng nhận đăng ký thuế và Thông báo mã số thuế

Giấy chứng nhận đăng ký thuế và Thông báo mã số thuế được cấp cho người nộp thuế theo quy định tại Khoản 1, Khoản 2 Điều 34 Luật Quản lý thuế và các quy định sau:

1. Giấy chứng nhận đăng ký thuế dành cho tổ chức, hộ kinh doanh, cá nhân kinh doanh

“Giấy chứng nhận đăng ký thuế” mẫu số 10-MST ban hành kèm theo Thông tư này được cơ quan thuế cấp cho tổ chức, hộ kinh doanh, cá nhân kinh doanh không thuộc trường hợp quy định tại Khoản 2, Khoản 3, Khoản 4 Điều này.

…

1. Thay đổi thông tin đăng ký thuế nhưng không làm thay đổi cơ quan thuế quản lý trực tiếp

a.4) Hồ sơ thay đổi thông tin đăng ký thuế của hộ kinh doanh, cá nhân kinh doanh theo quy định tại Điểm i Khoản 2 Điều 4 Thông tư này, gồm:

– Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế mẫu số 08-MST ban hành kèm theo Thông tư này hoặc Hồ sơ khai thuế theo quy định của pháp luật về quản lý thuế;

– Bản sao Giấy chứng nhận đăng ký hộ kinh doanh nếu thông tin trên Giấy chứng nhận đăng ký hộ kinh doanh có thay đổi;

– Bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân còn hiệu lực đối với cá nhân là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với cá nhân là người có quốc tịch nước ngoài và người có quốc tịch Việt Nam sinh sống tại nước ngoài nếu thông tin trên các Giấy tờ này có thay đổi.

2. Thay đổi thông tin đăng ký thuế làm thay đổi cơ quan thuế quản lý trực tiếp

b) Người nộp thuế thuộc diện đăng ký thuế trực tiếp với cơ quan thuế theo quy định tại Điểm a, b, c, d, đ, h, i, n Khoản 2 Điều 4 Thông tư này khi có thay đổi địa chỉ trụ sở sang tỉnh, thành phố trực thuộc Trung ương khác hoặc thay đổi địa chỉ trụ sở sang địa bàn cấp huyện khác nhưng cùng địa bàn tỉnh, thành phố trực thuộc Trung ương làm thay đổi cơ quan thuế quản lý trực tiếp thực hiện như sau:

b.1) Tại cơ quan thuế nơi chuyển đi

Người nộp thuế nộp hồ sơ thay đổi thông tin đăng ký thuế cho cơ quan thuế quản lý trực tiếp (cơ quan thuế nơi chuyển đi). Hồ sơ thay đổi thông tin đăng ký thuế cụ thể như sau:

– Đối với người nộp thuế theo quy định tại Điểm a, b, c, đ, h, n Khoản 2 Điều 4 Thông tư này, gồm:

+ Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế mẫu số 08-MST ban hành kèm theo Thông tư này;

+ Bản sao Giấy phép thành lập và hoạt động, hoặc Giấy chứng nhận đăng ký hộ kinh doanh hoặc Văn bản tương đương do cơ quan có thẩm quyền cấp trong trường hợp địa chỉ trên các Giấy tờ này có thay đổi.

– Đối với người nộp thuế theo quy định tại Điểm d Khoản 2 Điều 4 Thông tư này, gồm: Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế mẫu số 08- MST ban hành kèm theo Thông tư này.

– Đối với hộ kinh doanh, cá nhân kinh doanh theo quy định tại Điểm i Khoản 2 Điều 4 Thông tư này, gồm:

+ Tờ khai điều chỉnh, bổ sung thông tin đăng ký thuế mẫu số 08-MST ban hành kèm theo Thông tư này hoặc hồ sơ khai thuế theo quy định của pháp luật về quản lý thuế;

+ Bản sao Giấy chứng nhận đăng ký hộ kinh doanh do cơ quan có thẩm quyền cấp theo địa chỉ mới (nếu có);

+ Bản sao Thẻ căn cước công dân hoặc bản sao Giấy chứng minh nhân dân còn hiệu lực đối với cá nhân là người có quốc tịch Việt Nam; bản sao Hộ chiếu còn hiệu lực đối với cá nhân là người có quốc tịch nước ngoài hoặc người có quốc tịch Việt Nam sinh sống tại nước ngoài trong trường hợp thông tin đăng ký thuế trên các Giấy tờ này có thay đổi.

b.2) Tại cơ quan thuế nơi chuyển đến

b.2.1) Người nộp thuế nộp hồ sơ thay đổi thông tin đăng ký thuế tại cơ quan thuế nơi chuyển đến trong thời hạn 10 (mười) ngày làm việc kể từ ngày cơ quan thuế nơi chuyển đi ban hành Thông báo về việc người nộp thuế chuyển địa điểm mẫu số 09-MST ban hành kèm theo Thông tư này. Cụ thể:

– Người nộp thuế theo quy định tại Điểm a, b, d, đ, h, n Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Cục Thuế nơi đặt trụ sở mới.

– Người nộp thuế là tổ hợp tác theo quy định tại Điểm b Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Chi cục Thuế, Chi cục Thuế khu vực nơi đặt trụ sở mới.

– Người nộp thuế theo quy định tại Điểm c Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Cục Thuế nơi người nộp thuế đóng trụ sở (tổ chức do cơ quan trung ương và cơ quan cấp tỉnh ra quyết định thành lập); tại Chi cục Thuế, Chi cục Thuế khu vực nơi tổ chức đóng trụ sở (tổ chức do cơ quan cấp huyện ra quyết định thành lập).

– Hộ kinh doanh, cá nhân kinh doanh theo quy định tại Điểm i Khoản 2 Điều 4 Thông tư này nộp hồ sơ tại Chi cục Thuế, Chi cục Thuế khu vực nơi có địa chỉ mới của địa điểm kinh doanh.

b.2.2) Hồ sơ thay đổi thông tin đăng ký thuế, gồm:

– Văn bản đăng ký chuyển địa điểm tại cơ quan thuế nơi người nộp thuế chuyển đến mẫu số 30/ĐK-TCT ban hành kèm theo Thông tư này.

– Bản sao Giấy phép thành lập và hoạt động, hoặc Giấy chứng nhận đăng ký hộ kinh doanh hoặc Văn bản tương đương do cơ quan có thẩm quyền cấp trong trường hợp địa chỉ trên các Giấy tờ này có thay đổi.

Biên soạn: Trần Thị Thanh Thảo, Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass