Dự án đầu tư cùng tỉnh, thành phố có thể được hoàn thuế GTGT

(Cập nhật 2022 – Theo Nghị định 49/2022/NĐ-CP, dự án đầu tư cùng tỉnh, thành phố có thể được hoàn thuế GTGT)

| “2. Cơ sở kinh doanh được hoàn thuế đối với dự án đầu tư như sau: a) Cơ sở kinh doanh đã đăng ký kinh doanh, đăng ký nộp thuế giá trị gia tăng theo phương pháp khấu trừ (bao gồm cả cơ sở kinh doanh mới thành lập từ dự án đầu tư) có dự án đầu tư mới (bao gồm cả dự án đầu tư được chia thành nhiều giai đoạn đầu tư hoặc nhiều hạng mục đầu tư) theo quy định của Luật Đầu tư tại địa bàn cùng tỉnh, thành phố hoặc khác tỉnh, thành phố nơi đóng trụ sở chính (trừ trường hợp quy định tại điểm c khoản này và dự án đầu tư xây dựng nhà để bán, dự án đầu tư không hình thành tài sản cố định) đang trong giai đoạn đầu tư hoặc dự án tìm kiếm thăm dò và phát triển mỏ dầu khí đang trong giai đoạn đầu tư, có số thuế giá trị gia tăng đầu vào của hàng hóa, dịch vụ phát sinh trong giai đoạn đầu tư lũy kế chưa được khấu trừ hết từ 300 triệu đồng trở lên được hoàn thuế giá trị gia tăng. Cơ sở kinh doanh thực hiện kê khai thuế giá trị gia tăng riêng đối với dự án đầu tư và phải bù trừ số thuế giá trị gia tăng đầu vào của dự án đầu tư với số thuế giá trị gia tăng phải nộp của hoạt động sản xuất kinh doanh đang thực hiện (nếu có). Sau khi bù trừ nếu số thuế giá trị gia tăng đầu vào lũy kế của dự án đầu tư chưa được khấu trừ hết từ 300 triệu đồng trở lên được hoàn thuế giá trị gia tăng. Trường hợp dự án đầu tư của cơ sở kinh doanh đã được cơ quan nhà nước có thẩm quyền thanh tra, kiểm tra, kiểm toán thì cơ quan thuế có thể sử dụng kết quả thanh tra, kiểm tra, kiểm toán để quyết định việc hoàn thuế giá trị gia tăng. |

Đối tượng hoàn thuế và trường hợp hoàn thuế được quy định cụ thể trong các văn bản pháp luật. Tuy nhiên, liên quan tới dự án đầu tư cùng tỉnh, thành phố, hiện nay giữa các văn bản Luật đang có sự không rõ ràng:

Luật thuế GTGT và Nghị định không có quy định về hoàn thuế GTGT dự án cùng tỉnh, thành phố nhưng thông tư hướng dẫn thì có cho phép hoàn thuế các dự án này

Về nguyên tắc, theo điều 156 Luật số 80/2015/QH13 về áp dụng văn bản quy phạm pháp luật: “2. Trong trường hợp các văn bản quy phạm pháp luật có quy định khác nhau về cùng một vấn đề thì áp dụng văn bản có hiệu lực pháp lý cao hơn…”

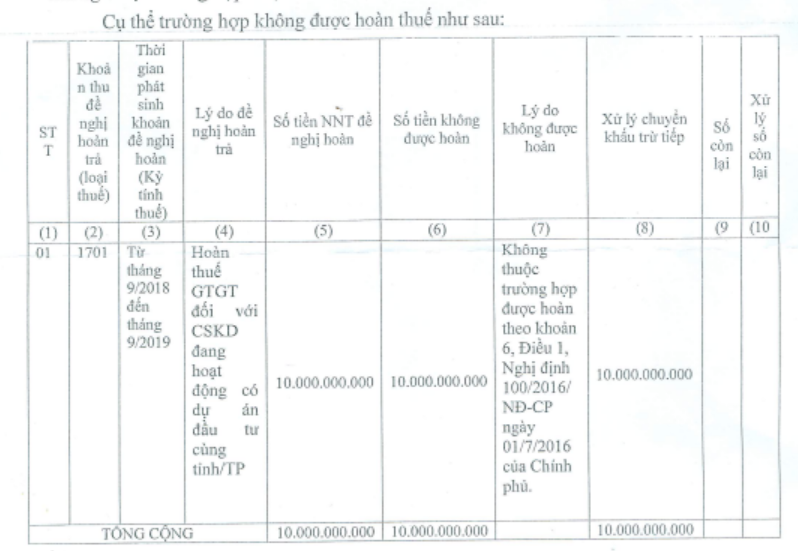

Vì vậy, từ năm 2016 tới đầu năm 2020, có nhiều rủi ro dự án đầu tư cùng tỉnh, thành phố không được hoàn thuế GTGT và việc hoàn thuế có nhiều ý kiến khác nhau.

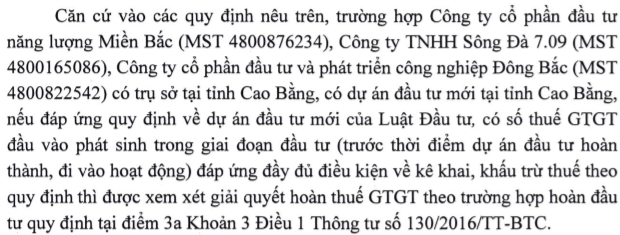

Tuy nhiên, tháng 4 năm 2020, công văn 1399/TCT-KK Tổng Cục thuế đã có hướng dẫn dự án đầu tư cùng tỉnh, thành phố nếu đáp ứng đủ điều kiện về kê khai, khấu trừ thì sẽ được xem xét hoàn thuế GTGT như sau:

Tham khảo

1. Luật thuế GTGT và Nghị định hướng dẫn

Tại khoản 3 điều 1 luật số 106/2016/QH13 có nội dung quy định về hoàn thuế như sau:

“Trường hợp cơ sở kinh doanh đã đăng ký nộp thuế giá trị gia tăng theo phương pháp khấu trừ có dự án đầu tư mới, đang trong giai đoạn đầu tư có số thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào sử dụng cho đầu tư mà chưa được khấu trừ và có số thuế còn lại từ ba trăm triệu đồng trở lên thì được hoàn thuế giá trị gia tăng…”

Tại Nghị định 100/2016/NĐ-CP hướng dẫn

“b) Cơ sở kinh doanh đang hoạt động thuộc đối tượng nộp thuế giá trị gia tăng theo phương pháp khấu trừ có dự án đầu tư mới (trừ dự án đầu tư xây dựng nhà để bán) tại địa bàn tỉnh, thành phố trực thuộc trung ương khác với tỉnh, thành phố nơi đóng trụ sở chính, đang trong giai đoạn đầu tư chưa đi vào hoạt động, chưa đăng ký kinh doanh, chưa đăng ký thuế thì số thuế giá trị gia tăng đầu vào bù trừ với số thuế giá trị gia tăng phải nộp của hoạt động sản xuất kinh doanh tại trụ sở chính, sau khi bù trừ nếu số thuế giá trị gia tăng của hàng hóa, dịch vụ mua vào sử dụng cho đầu tư còn lại từ 300 triệu đồng trở lên thì được hoàn thuế giá trị gia tăng cho dự án đầu tư, trừ trường hợp quy định tại điểm c khoản này. Cơ sở kinh doanh phải kê khai, lập hồ sơ hoàn thuế riêng đối với dự án đầu tư…”

2. Thông tư hướng dẫn

Theo quy định tại điểm 3a khoản 3 Điều 1 Thông tư số 130/2016/TT-BTC ngày 12/8/2016 của Bộ Tài chính sửa đổi, bổ sung Điều 18 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính như sau:

“3. Hoàn thuế GTGT đối với dự án đầu tư

a) Cơ sở kinh doanh đang hoạt động thuộc đối tượng nộp thuế GTGT theo phương pháp khấu trừ có dự án đầu tư (trừ trường hợp hướng dẫn tại điểm c Khoản 3 Điều này và trừ dự án đầu tư xây dựng nhà để bán hoặc cho thuê mà không hình thành tài sản cố định) cùng tỉnh, thành phố, đang trong giai đoạn đầu tư thì cơ sở kinh doanh thực hiện kê khai riêng đối với dự án đầu tư và phải kết chuyển thuế GTGT đầu vào của dự án đầu tư để bù trừ với việc kê khai thuế GTGT của hoạt động sản xuất kinh doanh đang thực hiện. Số thuế GTGT được kết chuyển của dự án đầu tư tối đa bằng số thuế GTGT phải nộp của hoạt động sản xuất kinh doanh trong kỳ của cơ sở kinh doanh.

Sau khi bù trừ nếu số thuế GTGT đầu vào của dự án đầu tư chưa được khấu trừ hết từ 300 triệu đồng trở lên thì được hoàn thuế GTGT cho dự án đầu tư.

Sau khi bù trừ nếu số thuế GTGT đầu vào của dự án đầu tư mà chưa được khấu trừ hết nhỏ hơn 300 triệu đồng thì kết chuyển vào số thuế GTGT đầu vào của dự án đầu tư của kỳ kê khai tiếp theo…”

Tham khảo video về hoàn thuế GTGT cho dự án đầu tư cùng tỉnh

English version

Investment projects in the same province or city can be refunded VAT.

The subjects of tax reimbursement and cases of tax reimbursement are clearly specified in the legal documents. Specifically related to investment projects in the same province or city specified in Point 3a, Clause 3, Article 1 of Circular No. 130/2016 / TT-BTC of August 12, 2016 of the Ministry of Finance amending and supplementing Article 18 Circular No. 219/2013 / TT-BTC of December 31, 2013 of the Ministry of Finance are as follows:

“a) Operating business establishments that pay VAT by the deduction method with investment projects (except for the case specified at Point c, Clause 3 of this Article and minus investment projects on construction of houses for sale or leasing out without forming fixed assets) in the same province or city, being in the investment stage, business establishments shall make separate declarations for investment projects and must transfer input VAT of the projects. Investment to offset with VAT declaration of production and business activities are carried out. The maximum amount of VAT transferred from investment projects is equal to the payable VAT amount of production and business activities in the period of the business establishment.

After clearing, if the input VAT on the project is not VND 300 million or more, it will be refunded to the investment project.

After clearing, if the input VAT amount of an investment project which has not yet been fully deducted is less than VND 300 million, it shall be transferred to the input VAT amount of the investment project in the subsequent declaration period.”

In addition to the provisions of Circular 219/2013 / TT-BTC, the tax refund is also stipulated in other legal documents, notably, in Clause 3, Article 1 of Law No. 106/2016 / QH13 with the content The regulations on tax refund are as follows:

“In case a business establishment that has registered for payment of value-added tax by the deduction method has a new investment project and is in the investment stage, it has a value-added tax amount of goods and services purchased and used. For investment that has not been deducted and has a remaining tax amount of three hundred million dong or more, it will be refunded the value added tax.”

Thus, according to the law, the tax refund for investment projects has no regulations in the same province or city, corrected by this conflict so from 2016 to early 2020 investment projects in the same province , the city doesn’t get tax refunds.

However, by April 2020, the Official Letter 1399 / TCT-KK has solved the previous conflict between Circular 219 and Law No. 106, so that the investment project in the same province or city if it satisfies conditions of declaration and deduction will be considered for VAT refund.

[collapse]

Investment projects in the same province or city can be refunded VAT.

The subjects of tax reimbursement and cases of tax reimbursement are clearly specified in the legal documents. Specifically related to investment projects in the same province or city specified in Point 3a, Clause 3, Article 1 of Circular No. 130/2016 / TT-BTC of August 12, 2016 of the Ministry of Finance amending and supplementing Article 18 Circular No. 219/2013 / TT-BTC of December 31, 2013 of the Ministry of Finance are as follows:

“a) Operating business establishments that pay VAT by the deduction method with investment projects (except for the case specified at Point c, Clause 3 of this Article and minus investment projects on construction of houses for sale or leasing out without forming fixed assets) in the same province or city, being in the investment stage, business establishments shall make separate declarations for investment projects and must transfer input VAT of the projects. Investment to offset with VAT declaration of production and business activities are carried out. The maximum amount of VAT transferred from investment projects is equal to the payable VAT amount of production and business activities in the period of the business establishment.

After clearing, if the input VAT on the project is not VND 300 million or more, it will be refunded to the investment project.

After clearing, if the input VAT amount of an investment project which has not yet been fully deducted is less than VND 300 million, it shall be transferred to the input VAT amount of the investment project in the subsequent declaration period.”

In addition to the provisions of Circular 219/2013 / TT-BTC, the tax refund is also stipulated in other legal documents, notably, in Clause 3, Article 1 of Law No. 106/2016 / QH13 with the content The regulations on tax refund are as follows:

“In case a business establishment that has registered for payment of value-added tax by the deduction method has a new investment project and is in the investment stage, it has a value-added tax amount of goods and services purchased and used. For investment that has not been deducted and has a remaining tax amount of three hundred million dong or more, it will be refunded the value added tax.”

Thus, according to the law, the tax refund for investment projects has no regulations in the same province or city, corrected by this conflict so from 2016 to early 2020 investment projects in the same province , the city doesn’t get tax refunds.

However, by April 2020, the Official Letter 1399 / TCT-KK has solved the previous conflict between Circular 219 and Law No. 106, so that the investment project in the same province or city if it satisfies conditions of declaration and deduction will be considered for VAT refund.

Biên soạn: Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Đăng kí để nhận bản tin từ Gonnapass