Theo hướng dẫn mới nhất của Tổng Cục thuế, việc kê khai hóa đơn bán hàng đầu vào trên tờ khai thuế GTGT mẫu 01/GTGT (Hóa đơn trực tiếp) không được kê khai vào tờ khai thuế GTGT mẫu 01/GTGT.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Hướng dẫn khai thuế của Tổng Cục thuế

|

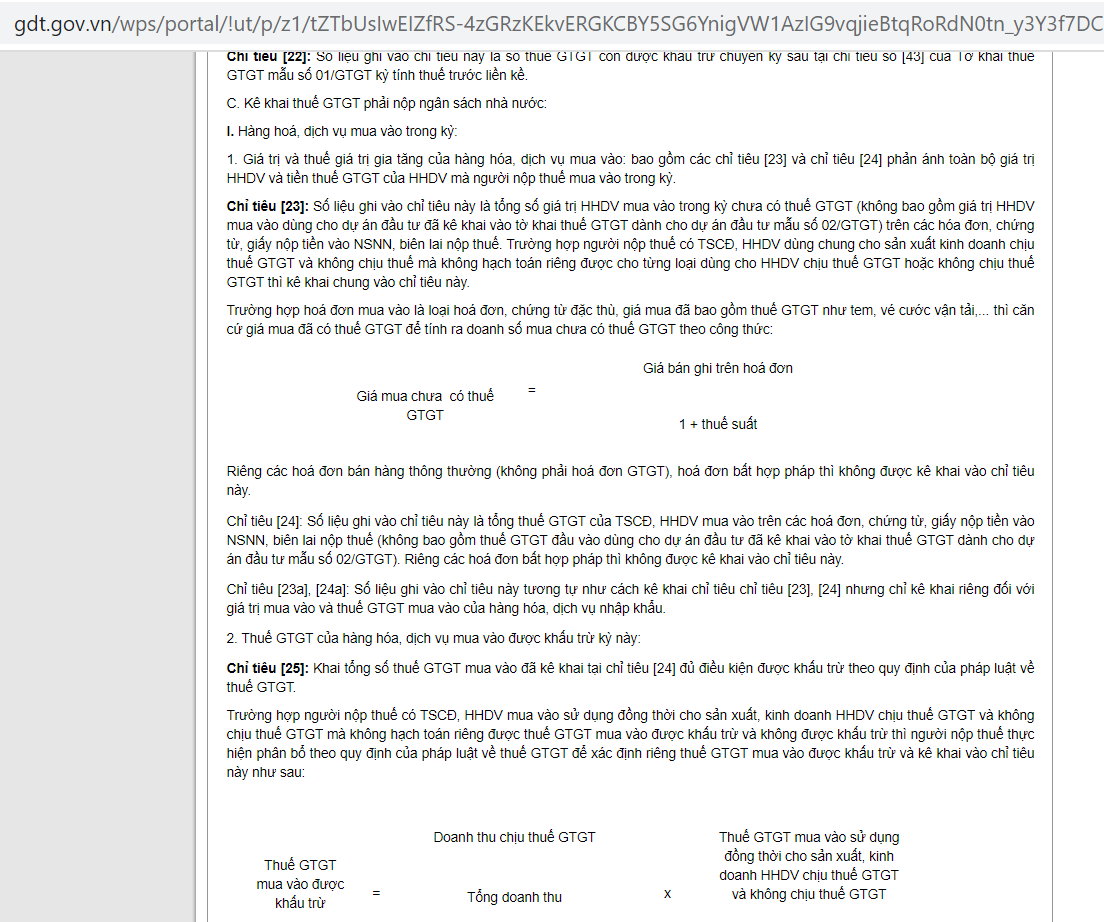

Chỉ tiêu [23]: Số liệu ghi vào chỉ tiêu này là tổng số giá trị HHDV mua vào trong kỳ chưa có thuế GTGT (không bao gồm giá trị HHDV mua vào dùng cho dự án đầu tư đã kê khai vào tờ khai thuế GTGT dành cho dự án đầu tư mẫu số 02/GTGT) trên các hóa đơn, chứng từ, giấy nộp tiền vào NSNN, biên lai nộp thuế. Trường hợp người nộp thuế có TSCĐ, HHDV dùng chung cho sản xuất kinh doanh chịu thuế GTGT và không chịu thuế mà không hạch toán riêng được cho từng loại dùng cho HHDV chịu thuế GTGT hoặc không chịu thuế GTGT thì kê khai chung vào chỉ tiêu này. Trường hợp hoá đơn mua vào là loại hoá đơn, chứng từ đặc thù, giá mua đã bao gồm thuế GTGT như tem, vé cước vận tải,… thì căn cứ giá mua đã có thuế GTGT để tính ra doanh số mua chưa có thuế GTGT theo công thức:

Riêng các hoá đơn bán hàng thông thường (không phải hoá đơn GTGT), hoá đơn bất hợp pháp thì không được kê khai vào chỉ tiêu này. Chỉ tiêu [24]: Số liệu ghi vào chỉ tiêu này là tổng thuế GTGT của TSCĐ, HHDV mua vào trên các hoá đơn, chứng từ, giấy nộp tiền vào NSNN, biên lai nộp thuế (không bao gồm thuế GTGT đầu vào dùng cho dự án đầu tư đã kê khai vào tờ khai thuế GTGT dành cho dự án đầu tư mẫu số 02/GTGT). Riêng các hoá đơn bất hợp pháp thì không được kê khai vào chỉ tiêu này. Chỉ tiêu [23a], [24a]: Số liệu ghi vào chỉ tiêu này tương tự như cách kê khai chỉ tiêu chỉ tiêu [23], [24] nhưng chỉ kê khai riêng đối với giá trị mua vào và thuế GTGT mua vào của hàng hóa, dịch vụ nhập khẩu. 2. Thuế GTGT của hàng hóa, dịch vụ mua vào được khấu trừ kỳ này: Chỉ tiêu [25]: Khai tổng số thuế GTGT mua vào đã kê khai tại chỉ tiêu [24] đủ điều kiện được khấu trừ theo quy định của pháp luật về thuế GTGT. Trường hợp người nộp thuế có TSCĐ, HHDV mua vào sử dụng đồng thời cho sản xuất, kinh doanh HHDV chịu thuế GTGT và không chịu thuế GTGT mà không hạch toán riêng được thuế GTGT mua vào được khấu trừ và không được khấu trừ thì người nộp thuế thực hiện phân bổ theo quy định của pháp luật về thuế GTGT để xác định riêng thuế GTGT mua vào được khấu trừ và kê khai vào chỉ tiêu này như sau:

|

Hướng dẫn điền các chỉ tiêu lập tờ khai thuế của Tổng Cục thuế – Tax Manual

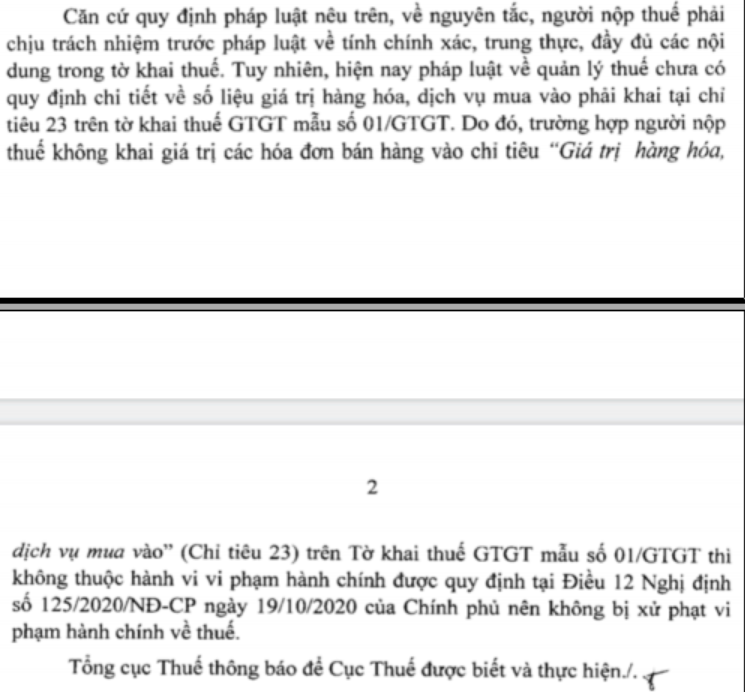

Không bị xử phạt nếu không kê hóa đơn bán hàng lên tờ khai thuế GTGT

Cập nhật công văn 192/TCT-PC năm 2023 như sau

“…Hiện nay pháp luật về quản lý thuế chưa có quy định chi tiết về số liệu giá trị hàng hóa, dịch vụ mua vào phải khai tại chỉ tiêu 23 trên tờ khai thuế GTGT mẫu số 01/GTGT. Do đó, trường hợp người nộp thuế không khai giá trị các hóa đơn bán hàng vào chỉ tiêu “Giá trị hàng hóa, dịch vụ mua vào” (Chỉ tiêu 23) trên Tờ khai thuế GTGT mẫu số 01/GTGT thì không thuộc hành vi vi phạm hành chính được quy định tại Điều 12 Nghị định số 125/2020/NĐ-CP ngày 19/10/2020 của Chính phủ nên không bị xử phạt vi phạm hành chính về thuế…”

Các hướng dẫn giai đoạn trước đó

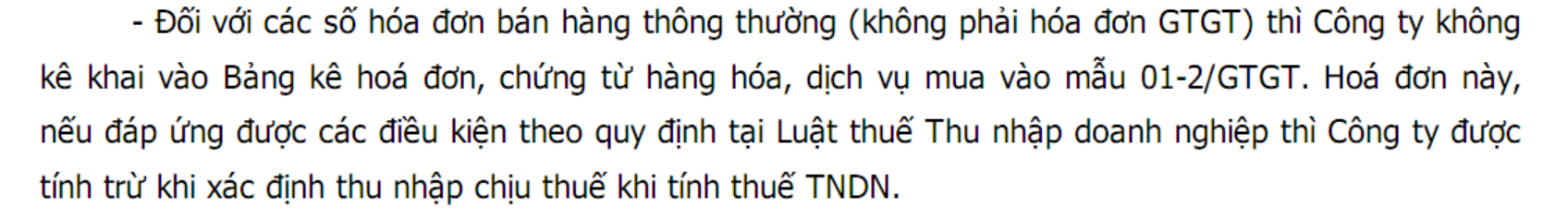

Trước đó, công văn số 3430/TCT-KK của Tổng cục thuế xác định về việc kê khai các hóa đơn của hàng hóa, dịch vụ mua vào là loại hóa đơn bán hàng thông thường: Việc kê khai thuế đối với hóa đơn thông thường (hóa đơn trực tiếp) được quy định tại…:“Hóa đơn bán hàng thông thường (không phải hóa đơn GTGT) không nên kê vào Bảng kê hóa đơn, chứng từ hàng hóa, dịch vụ mua vào mẫu 01-2/GTGT.”

Tham khảo công văn 736/CT-TTHT

Hóa đơn trực tiếp có được hạch toán vào chi phí không?

Mặc dù hóa đơn bán hàng (Phương pháp trực tiếp) không được kê khai khấu trừ thuế GTGT, không nhưng vẫn được hạch toán vào chi phí khi tính thuế thu nhập doanh nghiệp nếu đáp ứng Điều 4, Thông tư 96/2015/TT-BTC có đưa ra quy định về điều kiện để doanh nghiệp được phép trừ mọi khoản chi (trừ các khoản chi không được trừ tại Khoản 2 Điều này) như sau:

- Khoản chi thực tế phát sinh liên quan đến hoạt động sản xuất, kinh doanh của doanh nghiệp.

- Khoản chi có đủ hoá đơn, chứng từ hợp pháp theo quy định của pháp luật.

- Khoản chi nếu có hoá đơn mua hàng hoá, dịch vụ từng lần có giá trị từ 20 triệu đồng trở lên (giá đã bao gồm thuế GTGT) khi thanh toán phải có đầy đủ chứng từ thanh toán không dùng tiền mặt

Hóa đơn không chịu thuế có phải kê khai trên tờ khai thuế GTGT?

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass