Bài viết tóm tắt lãi phạt chậm nộp thuế qua các giai đoạn và lưu ý về thời hiệu xử phạt chậm nộp tiền thuế căn cứ Luật quản lý thuế và thông tư số hướng dẫn xác định tiền chậm nộp tiền thuế, tỷ lệ lãi suất phạt chậm nộp được xác định

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

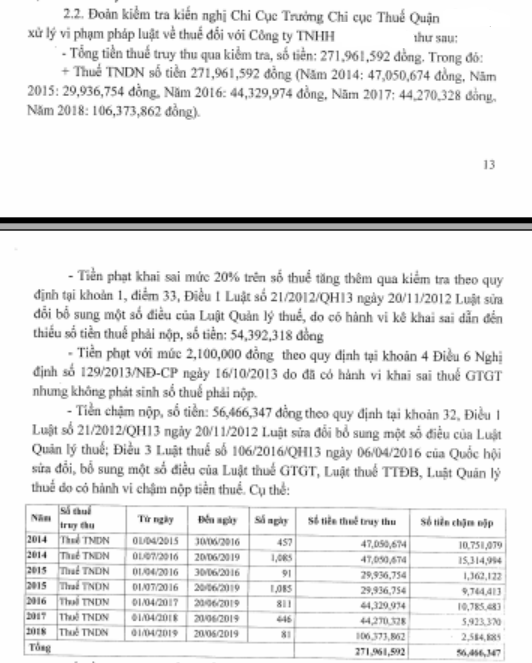

Tỷ lệ lãi suất phạt chậm nộp

Hiện nay là 0,03%/ngày

| Giai đoạn | Tới 30/06/2013 | Từ 1/7/2013 tới 31/12/2014 | Từ 1/1/2015 tới 30/06/2016 | Từ 1/7/2016 |

| Lãi suất chậm nộp | 0,05%/ngày | 0,05%/ngày

(Nếu người nộp thuế tự kê khai bổ sung thì tính mức 0.07%/ngày tính trên số tiền thuế chậm nộp vượt quá 90 ngày ) |

0,05%/ngày | 0,03%/ngày |

Trường hợp người nộp thuế chậm nộp tiền thuế so với thời hạn quy định, thời hạn gia hạn nộp thuế, thời hạn ghi trong thông báo của cơ quan quản lý thuế, thời hạn trong quyết định ấn định thuế hoặc quyết định xử lý của cơ quan quản lý thuế thì thuộc trường hợp phải nộp tiền chậm nộp theo quy định tại Điều 59 Luật Quản lý thuế. Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp.

Thời gian để tính tiền chậm nộp tiền thuế

Từ luật quản lý thuế 2019, quy định tại Điều 59 về xử lý đối với việc chậm nộp tiền thuế xác định

“…b)Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.…”

Xem thêm: https://manaboxvietnam.com/5-luu-y-khi-tinh-tien-phat-cham-nop-thue-qua-thanh-tra-kiem-tra/

Tại điểm số 14 công văn 4384/TCT-CS về thời gian không tính tiền chậm nộp

- > Điểm mới 1: Thời gian tính tiền chậm nộp được tính liên tục từ ngày tiếp theo ngày phát sinh tiền chậm nộp đến ngày liền kề trước ngày người nộp thuế nộp tiền thuế nợ vào ngân sách nhà nước. So với trước đây, thời gian tính tiền chậm nộp giảm 02 ngày.

- > Trước đây: Thời gian tính tiền chậm nộp được tính từ ngày liền kề sau ngày cuối cùng của thời hạn nộp thuế đến ngày người nộp thuế nộp số tiền thuế vào ngân sách nhà nước.

Ví dụ

Giả sử doanh nghiệp có khoản tiền thuế với thời hạn nộp là ngày 20 tháng T, nếu ngày 25/T, công ty nộp tiền (Giả sử không có ngày nghỉ trong các ngày trên) thì

- – Ngày phát sinh tiền chậm nộp: 21/T

- – Ngày đầu tiên tính chậm nộp: 22/T

- – Những ngày bị chậm nộp tiền: 22, 23, 24

- – Số ngày tính chậm nộp tiền: 03 ngày

Ví dụ Trước đây:

Doanh nghiệp bị truy thu thuế TNDN 100 triệu đồng hoặc phát sinh tăng 100 triệu đồng tiền thuế từ ngày 1/4/2021 đến 30/7/2021 (120 ngày)

Khi đó, số tiền lãi phạt chậm nộp là: 100.000.000 x 120 x 0,03% = 3.600.000 (đồng)

Điều chỉnh giảm tiền chậm nộp

Theo quy định, hàng tháng cơ quan thuế thông báo tiền thuế nợ gửi đến từng NNT (theo mẫu số 01/TTN ban hành kèm theo phụ lục I Thông tư số 80/2021/TT-BTC) đối với NNT có khoản nợ từ ngày thứ 31 trở lên. Sau khi gửi Thông báo (theo mẫu số 01/TTN) nếu NNT phản ánh về số liệu tiền thuế nợ tại Thông báo không chính xác thì cơ quan thuế đề nghị NNT cung cấp hồ sơ, tài liệu để chứng minh hoặc mời NNT đến làm việc tại trụ sở cơ quan thuế để đối chiếu, xác định nguyên nhân chênh lệch số tiền thuế nợ làm cơ sở để cơ quan thuế thực hiện điều chỉnh lại dữ liệu theo quy định (nếu có).

- – Trường hợp người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm nghĩa vụ thuế phải nộp thì người nộp thuế tự xác định số tiền chậm nộp được điều chỉnh giảm trên tờ khai bổ sung. Cơ quan thuế căn cứ thông tin quản lý nghĩa vụ của người nộp thuế để xác định số tiền chậm nộp được điều chỉnh giảm và thông báo cho người nộp thuế theo quy định.

- – Trường hợp cơ quan thuế, cơ quan nhà nước có thẩm quyền qua thanh tra, kiểm tra phát hiện số tiền thuế phải nộp giảm hoặc cơ quan thuế, cơ quan nhà nước có thẩm quyền có quyết định, thông báo giảm số tiền thuế phải nộp thì cơ quan thuế thực hiện điều chỉnh giảm số tiền chậm nộp đã tính tương ứng với số tiền thuế chênh lệch giảm và thông báo cho người nộp thuế theo quy định.

Lưu ý: Trường hợp người nộp thuế có tiền thuế nợ quá 90 ngày kể từ ngày hết thời hạn nộp theo quy định thì cơ quan thuế sẽ áp dụng biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế.

Cơ sở pháp lý

Tại Điều 59 quy định xử lý đối với việc chậm nộp tiền thuế:

“1. Các trường hợp phải nộp tiền chậm nộp bao gồm:

…b) Người nộp thuế khai bổ sung hồ sơ khai thuế làm tăng số tiền thuế phải nộp hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện khai thiếu số tiền thuế phải nộp thì phải nộp tiền chậm nộp đối với số tiền thuế phải nộp tăng thêm kể từ ngày kế tiếp ngày cuối cùng thời hạn nộp thuế của kỳ tính thuế có sai, sót hoặc kể từ ngày hết thời hạn nộp thuế của tờ khai hải quan ban đầu;

c) Người nộp thuế khai bổ sung hồ sơ khai thuế làm giảm số tiền thuế đã được hoàn trả hoặc cơ quan quản lý thuế, cơ quan nhà nước có thẩm quyền kiểm tra, thanh tra phát hiện số tiền thuế được hoàn nhỏ hơn số tiền thuế đã hoàn thì phải nộp tiền chậm nộp đối với số tiền thuế đã hoàn trả phải thu hồi kể từ ngày nhận được tiền hoàn trả từ ngân sách nhà nước;…

Mức tính tiền chậm nộp và thời gian tính tiền chậm nộp được quy định như sau:

a) Mức tính tiền chậm nộp bằng 0,03%/ngày tính trên số tiền thuế chậm nộp;

b)Thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo ngày phát sinh tiền chậm nộp quy định tại khoản 1 Điều này đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.…”

Bảng tóm tắt mức phạt chậm nộp tờ khai mới nhất – Fine for late Tax declaration

Phát sinh thuế đã nộp thừa thì có bị tính phạt chậm nộp với số thuế bị truy thu?

Biên soạn: Trần Thị Thanh Thảo – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.