Lãi vay đối với doanh nghiệp có giao dịch liên kết luôn là một chủ đề nóng khi từ năm 2017, Chính Phủ giới hạn trần chi phí lãi vay không được vượt quá 20% EBITDA (Lợi nhuận trước chi phí lãi vay, khấu hao và thuế). Năm 2020, Nghị định 68/2020/NĐ-CP và Nghị định 132/2020/NĐ-CP có hiệu lực nâng tỷ lệ này lên 30% EBITDA. Như vậy, xảy ra một số tình huống như sau:

Tổng hợp các khoản chi phí lãi vay được trừ theo EBITDA

| Chi phí lãi vay sau khi bù trừ với Lãi tiền gửi, lãi cho vay (X) | > 0 | < 0 | |

| EBITDA | > 0 | Min (30% x EBITDA; X) | 0 |

| < 0 | ? | 0 | |

Lãi vay khi EBITDA âm

(?) Với trường hợp EBITDA âm, do chưa có quy định cụ thể tại văn bản Luật, doanh nghiệp vẫn lúng túng trong việc xác định chi phí lãi vay được trừ. Các quan điểm hiện tại chủ yếu triển khai theo hướng trong năm tính thuế, nếu EBITDA âm thì chi phí lãi vay (sau khi trừ lãi vay và lãi tiền gửi) không được trừ trong kỳ tính thuế đó nhưng việc chuyển tiếp kỳ sau thì có 2 quan điểm là

Quan điểm 1: Không được chuyển sang các kỳ tiếp theo:

Đối chiếu theo hướng dẫn tại công văn số 881/CT-TTHT của Cục Thuế tỉnh Long An và hướng dẫn quyết toán thuế thu nhập doanh nghiệp năm 2020 của Tổng Cục thuế, công văn của Cục thuế TP Hồ Chí Minh

|

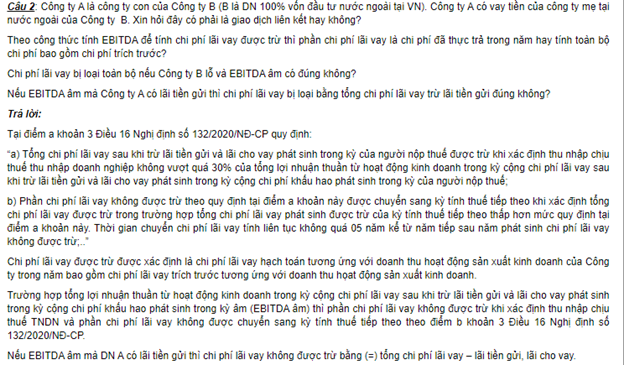

Trích Câu hỏi: Công ty A là công ty con của Công ty B (B là DN 100% vốn đầu tư nước ngoài tại VN). Công ty A có vay tiền của công ty mẹ tại nước ngoài của Công ty B. Xin hỏi đây có phải là giao dịch liên kết hay không? Theo công thức tính EBITDA để tính chi phí lãi vay được trừ thì phần chi phí lãi vay là chi phí đã thực trả trong năm hay tính toàn bộ chi phí bao gồm chi phí trích trước? Chi phí lãi vay bị loại toàn bộ nếu Công ty B lỗ và EBITDA âm có đúng không? Nếu EBITDA âm mà Công ty A có lãi tiền gửi thì chi phí lãi vay bị loại bằng tổng chi phí lãi vay trừ lãi tiền gửi đúng không? Trả lời: Chi phí lãi vay được trừ được xác định là chi phí lãi vay hạch toán tương ứng với doanh thu hoạt động sản xuất kinh doanh của Công ty trong năm bao gồm chi phí lãi vay trích trước tương ứng với doanh thu họat động sản xuất kinh doanh. Trường hợp tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ âm (EBITDA âm) thì phần chi phí lãi vay không được trừ khi xác định thu nhập chịu thuế TNDN và phần chi phí lãi vay không được chuyển sang kỳ tính thuế tiếp theo theo điểm b khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP. Nếu EBITDA âm mà DN A có lãi tiền gửi thì chi phí lãi vay không được trừ bằng (=) tổng chi phí lãi vay – lãi tiền gửi, lãi cho vay Năm 2020

|

Tham khảo công văn Công văn 881/CT-TTHT ngày 23 tháng 3 năm 2021

Quan điểm 2: Được chuyển sang kỳ tính thuế tiếp theo để xác định tổng chi phí lãi vay được trừ, thời gian chuyển lãi vay liên tục không quá 5 năm kể từ năm tiếp theo năm phát sinh. (Hướng dẫn quyết toán thuế thu nhập doanh nghiệp năm 2021 của Tổng Cục thuế)

|

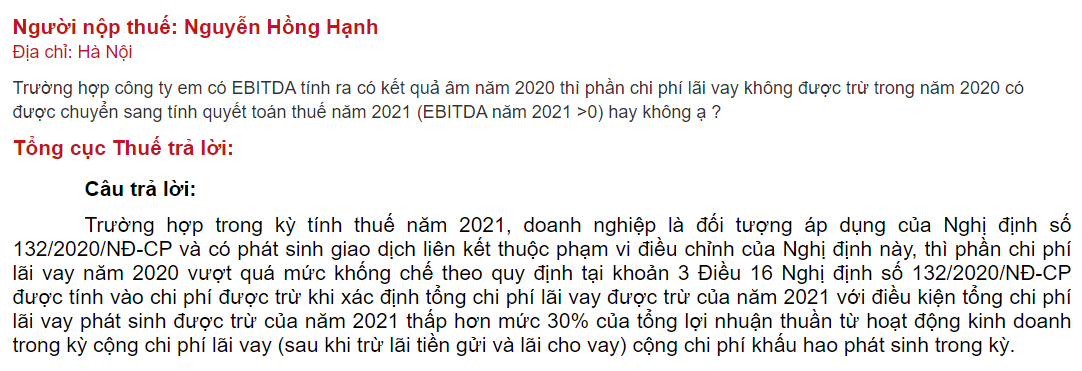

Câu hỏi: Trường hợp công ty em có EBITDA tính ra có kết quả âm năm 2020 thì phần chi phí lãi vay không được trừ trong năm 2020 có được chuyển sang tính quyết toán thuế năm 2021 (EBITDA năm 2021 >0) hay không ạ ?

Tổng cục Thuế trả lời:

Trường hợp trong kỳ tính thuế năm 2021, doanh nghiệp là đối tượng áp dụng của Nghị định số 132/2020/NĐ-CP và có phát sinh giao dịch liên kết thuộc phạm vi điều chỉnh của Nghị định này, thì phần chi phí lãi vay năm 2020 vượt quá mức khống chế theo quy định tại khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP được tính vào chi phí được trừ khi xác định tổng chi phí lãi vay được trừ của năm 2021 với điều kiện tổng chi phí lãi vay phát sinh được trừ của năm 2021 thấp hơn mức 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay (sau khi trừ lãi tiền gửi và lãi cho vay) cộng chi phí khấu hao phát sinh trong kỳ. Hướng dẫn của Tổng Cục thuếnăm 2022

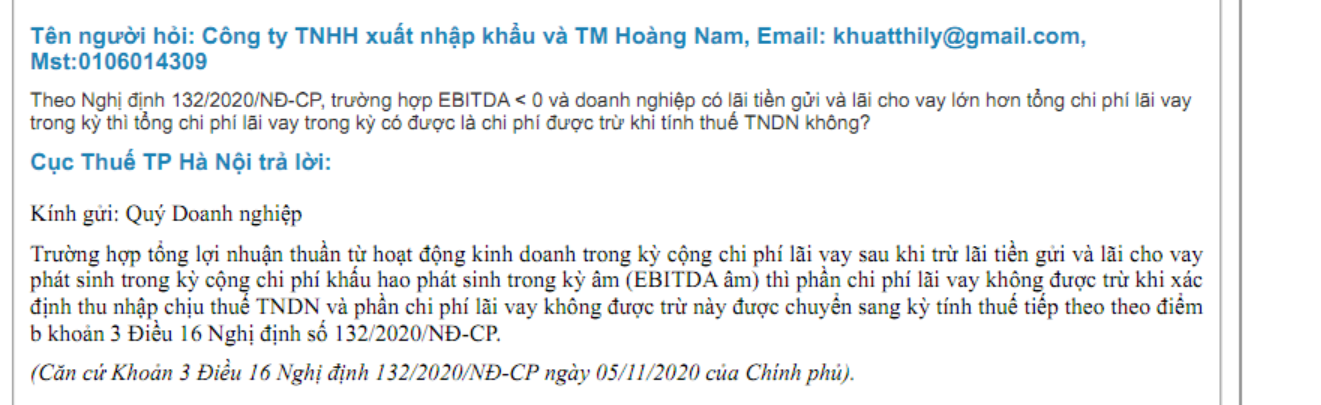

Hoặc hướng dẫn của Cục thuế TP Hà Nội …phần chi phí lãi vay không được trừ khi xác định thu nhập chịu thuế TNDN và phần chi phí lãi vay không được trừ này được chuyển sang kỳ tính thuế tiếp theo theo điểm b khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP

|

Công văn 9662/CTBDU-TTHT

Để hình dung dễ hơn, độc giả tham khảo ví dụ sau:

| Năm | 1 | 2 | 3 | 4 | 5 |

| EBITDA | 1.000 | 500 | -100 | 1.500 | 200 |

| 30% EBITDA | 300 | 150 | -30 | 450 | 60 |

| Chi phí lãi vay | 2.000 | 300 | 400 | 500 | 100 |

| Lãi tiền gửi | 1.800 | 100 | 100 | 100 | 0 |

| Chi phí lãi vay đã bù trừ lãi tiền gửi | 200 | 200 | 300 | 400 | 100 |

| Chi phí lãi vay năm trước chuyển sang | 50 | 350 | 300 | ||

| Chi phí lãi vay được trừ | 200 | 150 | 0 | 450 | 60 |

| Chi phí lãi vay chưa được trừ, chuyển kỳ sau | 0 | 50 | 350 | 300 |

Kê khai lên chỉ tiêu nào?

Đây vẫn là vấn đề bí ẩn với các kế toán khi tất cả các chỉ tiêu của tờ khai thuế hiện nay đều không có văn bản hướng dẫn chính thức nào từ cơ quan thuế rằng số liệu đó lấy từ đâu? Đối chiếu như thế nào? Vì vậy, quan điểm của chúng tôi đưa ra như sau

> Trường hợp áp dụng loại chi phí lãi vay và KHÔNG chuyển tiếp kỳ sau, các bạn kê khai lên chỉ tiêu B4 – (Có công văn hướng dẫn, tuy nhiên do quy định tại Nghị định 20/2017/NĐ-CP trước đây là chi phí không được trừ, không được chuyển kỳ sau)

> Trường hợp áp dụng loại chi phí lãi vay và chuyển tiếp kỳ sau thì Không có hướng dẫn cụ thể, các bạn nên kê khai lên chỉ tiêu B7 để dễ theo dõi riêng bù trừ với chỉ tiêu B12 (từ năm 2021) các kỳ sau

> Đến kỳ sau khi được chuyển phần lãi vay này, các bạn kê khai lên chỉ tiêu B12 (từ năm 2021) nhé

Chi phí trích trước có được trừ? (Lãi vay, tiền thưởng, phí dịch vụ kiểm toán…)

Chi phí lãi vay giao dịch liên kết – Interest expense from related parties

Tham khảo trích dẫn Luật

Tại điểm a khoản 3 Điều 16 Nghị định số 132/2020/NĐ-CP quy định:

“a) Tổng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ của người nộp thuế được trừ khi xác định thu nhập chịu thuế thu nhập doanh nghiệp không vượt quá 30% của tổng lợi nhuận thuần từ hoạt động kinh doanh trong kỳ cộng chi phí lãi vay sau khi trừ lãi tiền gửi và lãi cho vay phát sinh trong kỳ cộng chi phí khấu hao phát sinh trong kỳ của người nộp thuế;

b) Phần chi phí lãi vay không được trừ theo quy định tại điểm a khoản này được chuyển sang kỳ tính thuế tiếp theo khi xác định tổng chi phí lãi vay được trừ trong trường hợp tổng chi phí lãi vay phát sinh được trừ của kỳ tính thuế tiếp theo thấp hơn mức quy định tại điểm a khoản này. Thời gian chuyển chi phí lãi vay tính liên tục không quá 05 năm kể từ năm tiếp sau năm phát sinh chi phí lãi vay không được trừ;..”

Trước đó, theo Nghị định 20/2017/NĐ-CP, mặc dù nội dung tương tự không được đề cập nhưng việc xác định lãi vay được trừ khi EBITDA âm đều theo quan điểm là không được trừ, mặc dù Tổng Cục thuế cũng không khẳng định việc này.

Công văn 5772/CT-TTHT – Cục thuế TP Hồ Chí Minh:

Căn cứ các quy định trên, trường hợp Công ty có phát sinh giao dịch liên kết, Công ty xác định tổng lợi nhuận thuần từ hoạt động kinh doanh cộng với chi phí lãi vay, chi phí khấu hao trong kỳ của Công ty (hay còn gọi là chỉ số EBITDA) nhỏ hơn 0 thì toàn bộ chi phí lãi vay trong kỳ tính thuế của Công ty không được trừ khi xác định thu nhập chịu thuế TNDN.

For businesses using debt, interest expense is often considered a “tax shield” when deducted from the tax base. However, in reality, for enterprises with related-party transactions, the determination of deductible borrowing costs is limited to a certain percentage (From 2019, this controlling rate is 30% EBITDA). So, if EBITDA is negative, how is the deductible interest expense determined?

Loan interest for businesses with related-party transactions is always a hot topic when from 2017, the Government limited the ceiling of interest expenses to not exceed 20% of EBITDA (Profit before interest, depreciation and tax). In 2019, Decree 68/2019/ND-CP took effect, raising this rate to 30% of EBITDA.

As such, there are several situations as follows:

| Interest expenses after offset with deposit interest, loan interest (X) | > 0 | < 0 | |

| EBITDA | > 0 | Min (30% x EBITDA; X) | 0 |

| < 0 | ? | 0 | |

(?) In the case of negative EBITDA, because there is no specific regulation in the Law, enterprises are still confused in determining the deductible interest expense. Current views are mainly in the direction of the tax year, if EBITDA is negative then

– Interest expense (after deducting loan interest and deposit interest) is not deductible in that tax period but

– To be carried over to the next tax period to determine the total deductible interest expense, the period of interest transfer shall not exceed 5 years from the year following the year in which the interest is incurred.

(Compare according to the instructions in Official Dispatch No. 881/CT-TTHT of the Tax Department of Long An province and the guidance on the corporate income tax settlement in 2020 of the General Department of Taxation).

| Year | 1 | 2 | 3 | 4 | 5 |

| EBITDA | 1.000 | 500 | -100 | 1.500 | 200 |

| 30% EBITDA | 300 | 150 | -30 | 450 | 60 |

| Interest expenses | 2.000 | 300 | 400 | 500 | 100 |

| Deposit interests | 1.800 | 100 | 100 | 100 | 0 |

| Interest expenses offset deposit interest | 200 | 200 | 300 | 400 | 100 |

| Interest expenses bring forward from previous year | 50 | 350 | 300 | ||

| Deductible interest expenses | 200 | 150 | 0 | 450 | 60 |

| Interest expenses not deducted, transferred later | 0 | 50 | 350 | 300 | 340 |

Legal Basis: Citation of law

Clause 3 Article 16 of Decree No. 132/2020/ND-CP

“3. Total loan interest cost is deducted in case of determining the income subject to corporate income tax of the enterprise engaged in related-party transactions:

- a) Total loan interest cost arising after deducting deposit interests and lending interests within a specific taxable period which is deducted during the process of determination of income subject to the corporate income tax is not 30% more than the net profit generated from business activities within the taxable period plus loan interest costs arising after deducting deposit interests and lending interests arising within the taxable period plus depreciation/amortization expenses arising within that period of a taxpayer;

- b) The portion of loan interest cost which is non-deductible as prescribed in point a of this clause is carried forward to the next taxable period for the determination of total loan interest cost deductible if total loan interest cost deductible in the next taxable period is lower than the amount prescribed in point a of this clause. The loan interest costs may be carried forward for a maximum consecutive period of 05 years, counting from the year following the year in which non-deductible loan interest costs arise;”

- Instructional basis: Citation of dispatch

Guidance of the General Department of Taxation

Dispatch No. 881/CT-TTHT of March 23, 2021

Biên soạn: Lê Mạnh Chiến – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass