Bài viết hướng dẫn cụ thể cách lập mẫu 01/TNDN và các trường hợp cần lưu ý làm cơ sở tính chi phí được trừ theo luật thuế thu nhập.

| Cùng thảo luận Topic này tại https://www.facebook.com/groups/congvanketoan |

Đối tượng áp dụng mẫu biểu

Về cơ bản, mẫu này có thể hiểu là 1 chứng từ thay thế cho hóa đơn trong các trường hợp bên bán không phải là đối tượng xuất được hóa đơn bán hàng hóa, dịch vụ. Tuy nhiên, lưu ý khi lập mẫu này cần

| Tải mẫu 01/TNDN tại đây Mau 01 TNDN

Mẫu song ngữ xem tại: https://manaboxvietnam.com/mau-01-tndn-song-ngu/ |

- > Phải xác định đúng bên bán là đối tượng thuộc trường hợp được áp dụng mẫu 01/TNDN này trước. Ví dụ: Khi mua nông sản thì mẫu 01/TNDN chỉ áp dụng với người sản xuất, đánh bắt trực tiếp bán ra mà không áp dụng khi mua từ các thương lái.

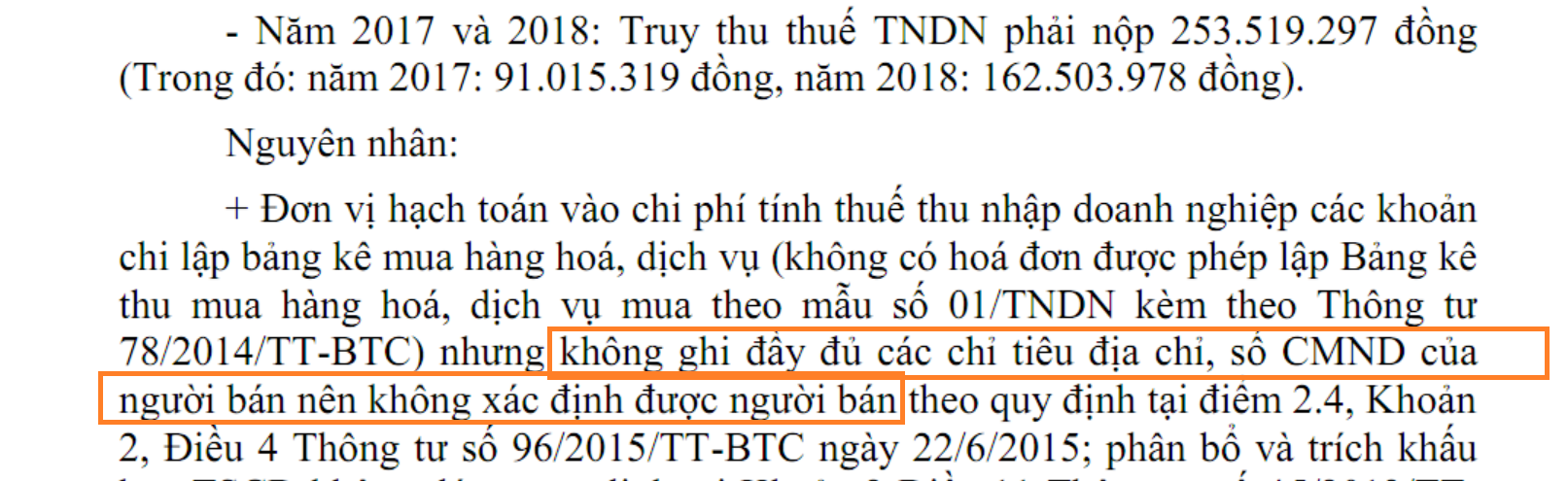

Xem công văn 1336/TCT-TTKT: Tại điểm 2.2 Mục II Kết quả thanh tra tại Công ty thuốc lá Sài Gòn (trang 13 Kết luận thanh tra) có nội dung:

|

- > Bảng kê 01/TNDN đã có mẫu sẵn, nghĩa là cần điền đúng và đủ các thông tin được nêu ra ở bảng này để tránh trường hợp bị bắt bẻ (Ví dụ ở biên bản kiểm tra đính kèm, doanh nghiệp bị loại vì mẫu này lập không đủ thông tin là một vấn đề rất đáng tiếc)

- > Mẫu 01/TNDN không cần phải nộp lên cơ quan thuế (Khác với quy định trước đây) nhưng cần phải có đủ hồ sơ của bên bán để xác định thuộc trường hợp thỏa mãn điều kiện. Một số trường hợp chi phí của mẫu 01/TNDN lớn có thể bị điều tra bên bán về nguồn gốc thực tế của hàng hóa.Các trường hợp sử dụng mẫu 01/TNDN không cần thanh toán bằng chuyển khoản

Cách lập mẫu 01/TNDN

Chi tiết hơn xem tại: https://manaboxvietnam.com/lap-bang-ke-mua-hang-hoa-dich-vu-khong-co-hoa-don/

- > Căn cứ vào số thực tế các mặt hàng trên mà đơn vị mua của người bán không có hóa đơn, lập bảng kê khai theo thứ tự thời gian mua hàng, doanh nghiệp ghi đầy đủ các chỉ tiêu trên bảng kê, tổng hợp bảng kê hàng tháng. Hàng hóa mua vào lập theo bảng kê này được căn cứ vào chứng từ mua bán giữa người bán và người mua lập trong đó ghi rõ số lượng, giá trị các mặt hàng mua, ngày, tháng mua, địa chỉ, số CMTND của người bán và ký nhận của bên bán và bên mua.

- > Đối với doanh nghiệp có tổ chức các trạm nơi thu mua ở nhiều nơi thì từng trạm thu mua phải lập từng bảng kê riêng. Doanh nghiệp lập bảng kê tổng hợp chung của các trạm.

Cơ sở pháp lý

Chúng ta có thể tham khảo thêm mục 2.4, khoản 2 Điều 4 thông tư 96/2015/TT-BTC về các khoản chi phí không được trừ, doanh nghiệp trong các trường hợp sau phải lập bảng kê hàng hóa cũng như tập hợp chứng từ thanh toán nếu muốn khoản chi phí này đủ điều kiện ghi nhận chi phí được trừ:

– Mua hàng hóa là nông, lâm, thủy sản của người sản xuất, đánh bắt trực tiếp bán ra;

– Mua sản phẩm thủ công làm bằng đay, cói, tre, nứa, lá, song, mây, rơm, vỏ dừa, sọ dừa hoặc nguyên liệu tận dụng từ sản phẩm nông nghiệp của người sản xuất thủ công không kinh doanh trực tiếp bán ra;

– Mua đất, đá, cát, sỏi của hộ, cá nhân tự khai thác trực tiếp bán ra;

– Mua phế liệu của người trực tiếp thu nhặt

– Mua tài sản, dịch vụ của hộ, cá nhân không kinh doanh trực tiếp bán ra

– Mua hàng hóa, dịch vụ của cá nhân, hộ kinh doanh (không bao gồm các trường hợp nêu trên) có mức doanh thu dưới ngưỡng doanh thu chịu thuế giá trị gia tăng (100 triệu đồng/năm)

Biên soạn: Nguyễn Việt Anh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040