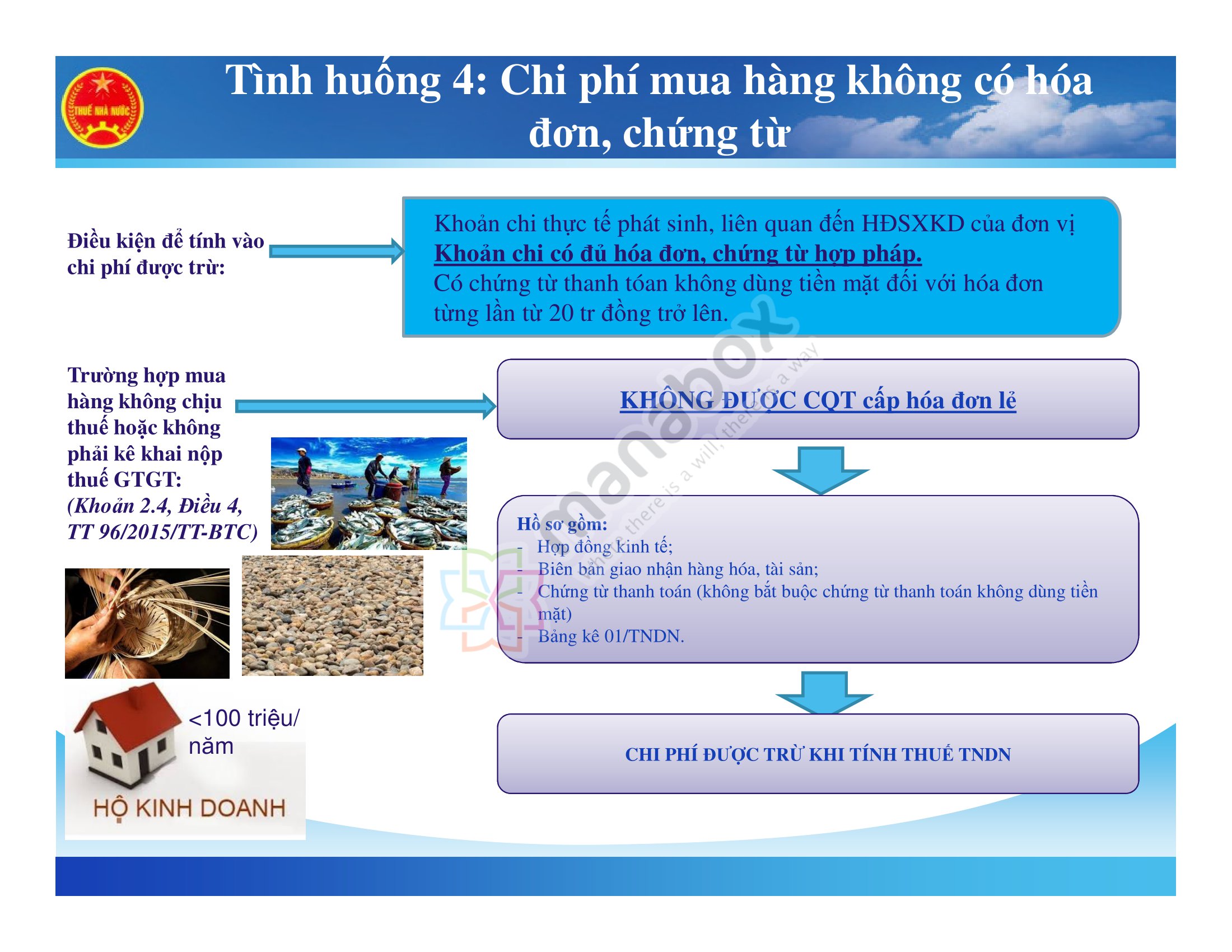

Các chi phí không có hóa đơn nhưng vẫn được chấp nhận là chi phí hợp lệ thường bao gồm một số khoản chi dưới đây. Tham khảo để chuẩn bị hồ sơ hợp lệ nhé!

Các chi phí được lập mẫu 01/TNDN

Về cơ bản, mẫu này có thể hiểu là 1 chứng từ thay thế cho hóa đơn trong các trường hợp bên bán không phải là đối tượng xuất được hóa đơn bán hàng hóa, dịch vụ.

Tải về tại: https://manaboxvietnam.com/mau-01-tndn-song-ngu/

Cụ thể, xem tại bài viết

Cách lập mẫu 01/TNDN và trường hợp cần lưu ý không được lập bảng kê

Trường hợp chi phí thuê cá nhân kinh doanh

Ngày 10/6/2019, Tổng Cục thuế có công văn số 2355/TCT-DNNCN hướng dẫn rõ trường hợp chi phí thuê cá nhân kinh doanh. Theo đó:

| Trường hợp | Điều kiện chi phí được trừ | Thuế của cá nhân |

| Ký hợp đồng lao động với cá nhân kinh doanh | Tương tự chi phí tiền lương (Có hợp đồng lao động, chứng từ chi lương…) | Khấu trừ theo diện tiền lương, tiền công |

| Ký hợp đồng dịch vụ với cá nhân kinh doanh cùng ngành nghề | Nếu doanh thu của cá nhân kinh doanh từ 100 triệu đồng/năm trở xuống: Mẫu 01/TNDN kèm hồ sơ liên quan (Hợp đồng, chứng từ thanh toán…) | Không chịu thuế TNCN, GTGT, môn bài |

| Nếu doanh thu của cá nhân kinh doanh trên 100 triệu đồng/năm: Hóa đơn kèm hồ sơ liên quan (Hợp đồng, chứng từ thanh toán…) | Cá nhân kinh doanh tự kê khai thuế của hoạt động kinh doanh

Doanh nghiệp không phải khấu trừ thuế |

Tham khảo công văn 2355/TCT-DNNCN: Căn cứ các quy định, hướng dẫn nêu trên:

– Trường hợp Công ty TNHH Manabox Việt Nam-TP Hà Nội (Công ty) ký hợp đồng lao động với cá nhân thì Công ty thực hiện các quy định về khấu trừ Thuế TNCN đối với thu nhập từ tiền lương, tiền công và thực hiện quyết toán Thuế TNCN theo ủy quyền của cá nhân theo quy định, không phân biệt cá nhân là chủ hộ kinh doanh hay không phải là chủ hộ kinh doanh.

– Trường hợp Công ty ký hợp đồng dịch vụ với cá nhân đáp ứng tác điều kiện là thương nhân như: có đăng ký kinh doanh cùng ngành nghề hoặc có đăng ký thuế theo hình thức hộ kinh doanh cùng ngành nghề với hợp đồng dịch vụ, thì Công ty không khấu trừ thuế TNCN mà cá nhân (hộ kinh doanh) phải cấp hóa đơn (nếu thuộc diện được sử dụng hóa đơn) hoặc lập Bảng kê thu mua hàng hóa, dịch vụ mua vào không có hóa đơn mẫu số 01/TNDN (nếu không thuộc diện được sử dụng hóa đơn).

Trường hợp Công ty ký hợp đồng với cá nhân khác với trường hợp nêu trên thì Công ty thực hiện khấu trừ theo quy định về tiền lương, tiền công theo thuế suất 10% trước khi trả cho cá nhân.

Hồ sơ thuê khoán và xử lý chi phí nhân công – Tax documents for labor cost

Ngoài ra, nếu như trước đây, việc mua hàng hóa dịch vụ từ các cá nhân cũng đều cần có hóa đơn liên quan thì từ năm 2014, trên tinh thần đơn giản hóa thủ tục hành chính và cũng hạn chế hành vi lạm dụng hóa đơn cho các mục đích không hợp pháp, không phải giao dịch mua hàng hóa dịch vụ nào doanh nghiệp cũng cần có hóa đơn như trước, việc ghi nhận một giao dịch căn cứ không phải chỉ theo hình thức hóa đơn mà dựa theo thực tế từng trường hợp và các chứng từ chứng minh khác đi kèm như biên bản nghiệm thu (dịch vụ), biên bàn bàn giao (hàng hóa), hợp đồng…

Chi phí mua tài sản, dịch vụ từ cá nhân không kinh doanh

| Chi phí mua của cá nhân | Các trường hợp | Điều kiện chi phí được trừ | Thuế của cá nhân |

| Chi phí thuê dịch vụ

Chi phí mua tài sản |

Cá nhân không kinh doanh | Mẫu 01/TNDN kèm hồ sơ liên quan (Hợp đồng, chứng từ thanh toán…) | – Nếu thuê dịch vụ: Khấu trừ thuế TNCN theo diện tiền lương, tiền công

– Nếu mua tài sản: Không chịu thuế (TNCN, GTGT, môn bài) |

| Cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống | Không chịu thuế TNCN, GTGT, môn bài | ||

| Cá nhân kinh doanh có doanh thu trên 100 triệu đồng/năm | Hóa đơn kèm hồ sơ liên quan (Hợp đồng, chứng từ thanh toán…) | Cá nhân kinh doanh tự kê khai thuế của hoạt động kinh doanh

– Thuế GTGT: 1% với HH, 5% với DV – Thuế TNCN: 0,5% với HH, 2% với DV Doanh nghiệp không phải khấu trừ thuế |

Chi phí thuê tài sản của cá nhân không được cấp hóa đơn lẻ

Tham khảo

Hồ sơ chi phí thuê nhà của cá nhân được trừ – Documents for House rental

Điều 4 Thông tư 96/2015/TT-BTC về chi phí được trừ cho mục đích tính thuế TNDN

Thông tư 111/2013/TT-BTC, thông tư 92/2015/TT-BTC về thuế TNCN

Luật thuế GTGT và các thông tư hướng dẫn luật thuế GTGT

Biên soạn: Nguyễn Việt Anh – Manager – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn