Chi phí thuê nhà của cá nhân là khoản chi phí thường gặp tại các doanh nghiệp, tổ chức. Vậy cần chuẩn bị hồ sơ như thế nào để tính chi phí này được trừ?

| Thảo luận với chúng tôi tại: https://www.facebook.com/share/p/14K4u6MvWb/ |

Hồ sơ để chi phí thuê tài sản (Nhà, xe…) được trừ

Với trường hợp trường hợp khi doanh nghiệp thuê tài sản, nếu như thuê địa điểm từ những tổ chức có thể xuất hóa đơn, chứng từ với chi phí thuê không nằm ngoài các điều kiện thông thường (Có hóa đơn hợp lệ, có chứng từ thanh toán không dùng tiền mặt với hóa đơn từ 20 triệu trở lên và khoản chi liên quan đến sản xuất kinh doanh) thì khoản chi phí thuê địa điểm của cá nhân dường như khiến doanh nghiệp lúng túng khi xử lý.

Khai thuế từ cho thuê tài sản – Tax declaration for rental house (individual)

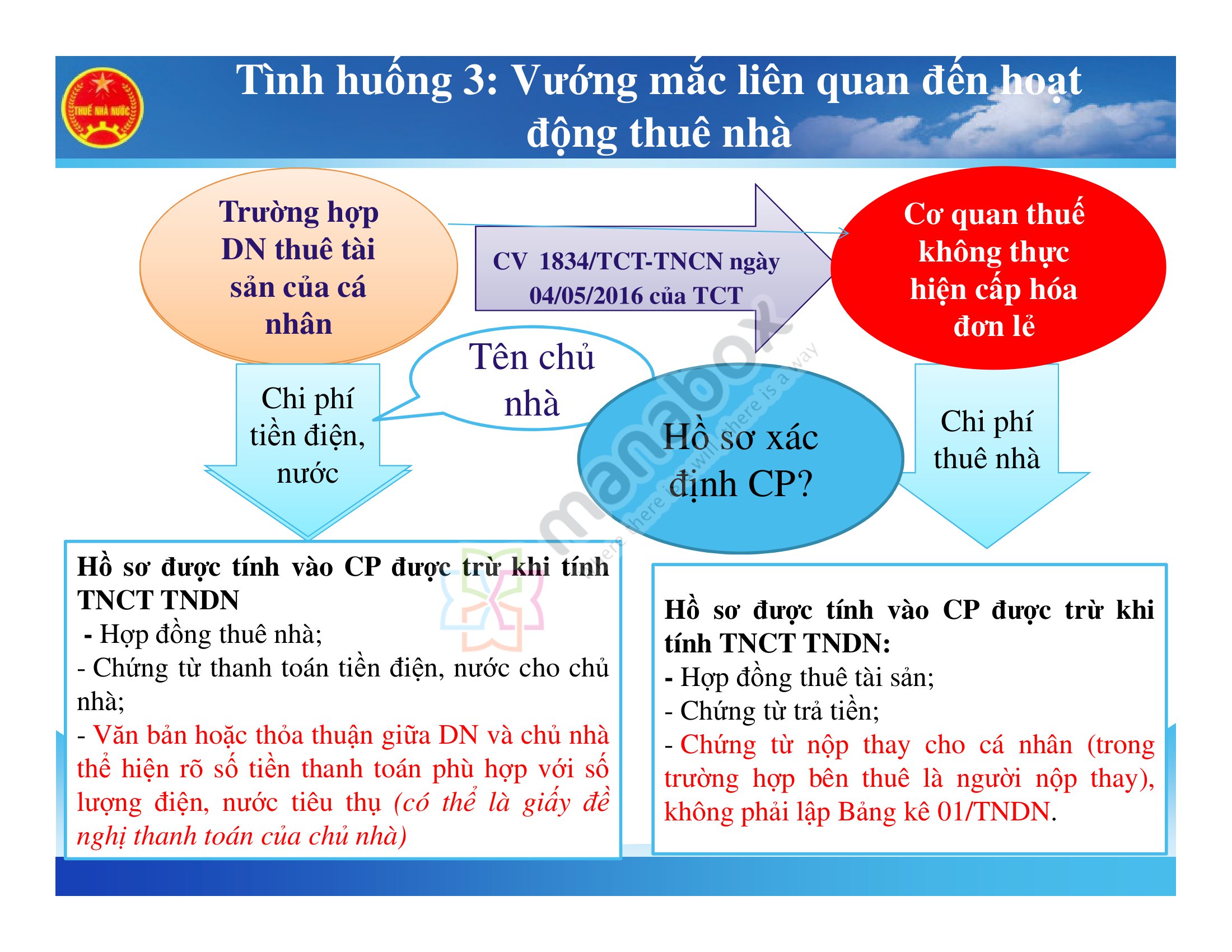

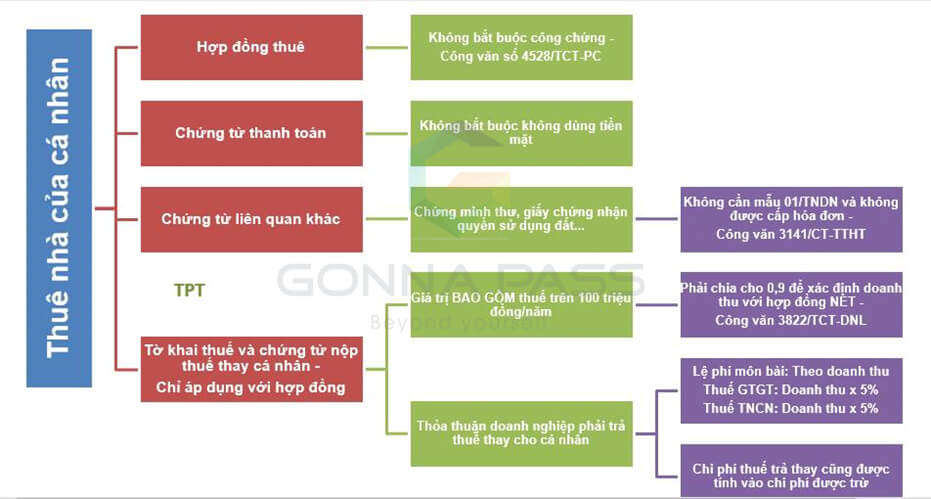

Đặc biệt hiện nay, cơ quan thuế ban hành các văn bản hướng dẫn với nội dung KHÔNG CẤP HÓA ĐƠN cho cá nhân có tài sản cho thuê. (Công văn số 1834/TCT-TNCN…) và trường hợp doanh thu từ cho thuê BAO GỒM thuế từ 100 triệu đồng/năm trở xuống thì cá nhân không thuộc phải kê khai và nộp lệ phí môn bài, thuế thu nhập cá nhân và thuế giá trị gia tăng, theo đó, về cơ bản trường hợp doanh nghiệp thuê tài sản của cá nhân thì hồ sơ để xác định chi phí được trừ được tóm tắt theo sơ đồ dưới đây

| Chi phí thuê tài sản | Các trường hợp | Điều kiện chi phí được trừ | Thuế của cá nhân |

| Chi phí thuê tài sản (Nhà xưởng phương tiện… không kèm nhân công)

(Không phân biệt cá nhân có kinh doanh hay không) |

Chủ nhà có tổng doanh thu cho thuê từ 100 triệu đồng/năm trở xuống | – Hợp đồng thuê tài sản

– Chứng từ thanh toán – Tờ khai thuế và giấy nộp tiền thuế thay chủ nhà (Nếu hợp đồng thuê quy định bên đi thuê chịu thuế) |

Không chịu lệ phí môn bài, thuế (GTGT, TNCN) |

| Chủ nhà có tổng doanh thu cho thuê trên 100 triệu đồng/năm | Phải nộp lệ phí môn bài theo doanh thu, 5% thuế GTGT, 5% thuế TNCN |

Có cần lập mẫu 01/TNDN không?

Hiện nay không cần nữa, tham khảo công văn 1834/TCT-TNCN dưới đây và hướng dẫn của Cục thuế TP Hà Nội tại Slide

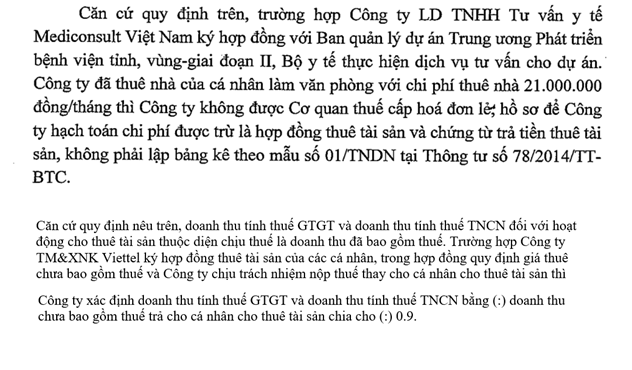

Căn cứ hướng dẫn nêu trên thì:

– Trường hợp cá nhân phát sinh hợp đồng cho thuê tài sản mà tổng doanh thu trong năm dương lịch từ 100 triệu đồng trở xuống thì không phải kê khai, nộp thuế GTGT và thuế TNCN, kể cả trường hợp thời hạn cho thuê trên hợp đồng không đủ 12 tháng của năm dương lịch.

– Cơ quan Thuế không cấp hóa đơn lẻ cho hộ gia đình, cá nhân có tài sản cho doanh nghiệp thuê kể cả trường hợp doanh thu cho thuê trên 100 triệu đồng/năm. Doanh nghiệp thuê tài sản của cá nhân thì hồ sơ để xác định chi phí được trừ là hợp đồng thuê tài sản, chứng từ trả tiền và chứng từ nộp thuế thay cho cá nhân (nếu có trong trường hợp bên thuê là người nộp thuế thay), không phải lập Bảng kê theo mẫu số 01/TNDN tại Thông tư số 78/2014/TT-BTC. Riêng đối với trường hợp hộ gia đình, cá nhân có tài sản cho cơ quan, đơn vị, sử dụng kinh phí Ngân sách Nhà nước thuê và có yêu cầu cấp hóa đơn thì Cơ quan Thuế vẫn thực hiện cấp hóa đơn lẻ cho cá nhân cho thuê tài sản theo quy định.

Có cần yêu cầu giấy nộp tiền thuế của bên bán không?

Không phải mọi trường hợp đều cần, như sơ đồ trên đây xác định thì cần phân biệt 2 trường hợp quy định về nghĩa vụ thuế do bên nào chịu trong hợp đồng

-

> Nghĩa vụ thuế do bên đi thuê (Công ty chịu) thì phải có chứng từ nộp thuế thay chủ nhà

-

> Nghĩa vụ thuế do bên cho thuê (Chủ nhà chịu) thì không có quy định phải có chứng từ nộp thuế thay chủ nhà mới được trừ chi phí

Hợp đồng thuê nhà có cần công chứng không?

Không cần công chứng, tham khảo công văn 4528/TCT-PC

Căn cứ vào các quy định nêu trên, Bộ luật Dân dự 33/2005/QH11 ngày 14/6/2005 của Quốc hội (có hiệu lực từ ngày 14/6/2005) và Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 (có hiệu lực từ ngày 01/7/2015) do cùng một cơ quan ban hành – đó là Quốc hội và có giá trị pháp lý như nhau. Trường hợp Bộ luật Dân dự 33/2005/QH11 ngày 14/6/2005 của Quốc hội và Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 quy định khác nhau về hình thức hợp đồng thuê nhà ở, công chứng, chứng thực hợp đồng và thời điểm có hiệu lực của hợp đồng về nhà ở khác nhau thì áp dụng quy định của văn bản được ban hành sau là Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 về công chứng, chứng thực trong hoạt động cho thuê nhà ở.

Theo đó, đối với trường hợp các hợp đồng cho thuê nhà ở được ký kết từ ngày Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 có hiệu lực (từ ngày 01/7/2015) sẽ không bắt buộc phải công chứng, chứng thực hợp đồng, trừ trường hợp các bên trong hợp đồng có nhu cầu.

Đề nghị Cục Thuế các tỉnh, thành phố trực thuộc Trung ương triển khai thực hiện thống nhất các quy định pháp luật nêu trên trong công tác quản lý thuế đối với hoạt động cho thuê nhà ở.

Cơ sở pháp lý

Tại khoản 2, Điều 122, Luật Nhà ở số 65/2014/QH13 ngày 25/11/2014 (có hiệu lực thi hành kể từ ngày 01/7/2015) quy định về công chứng, chứng thực hợp đồng và thời điểm có hiệu lực của hợp đồng về nhà ở: “2. Đối với trường hợp tổ chức tặng cho nhà tình nghĩa, nhà tình thương; mua bán, cho thuê mua nhà ở thuộc sở hữu nhà nước; mua bán, cho thuê mua nhà ở xã hội, nhà ở phục vụ tái định cư; góp vốn bằng nhà ở mà có một bên là tổ chức; cho thuê, cho mượn, cho ở nhờ, ủy quyền quản lý nhà ở thì không bắt buộc phải công chứng, chứng thực hợp đồng, trừ trường hợp các bên có nhu cầu.”

Chuẩn bị hồ sơ theo mẫu sau

https://manaboxvietnam.com/mau-ho-so-chi-phi-thue-tai-san-ca-nhan/

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass