Thu nhập từ chuyển nhượng vốn và thu nhập từ đầu tư vốn là hai khoản thu nhập rất dễ bị nhầm lẫn trong quá trình tính thuế thu nhập cá nhân tại Việt Nam. Chuyển nhượng vốn và đầu tư vốn là hai hoạt động khác nhau. Vì vậy, cách tính thuế thu nhập cá nhân từ các hoạt động này cũng khác nhau.

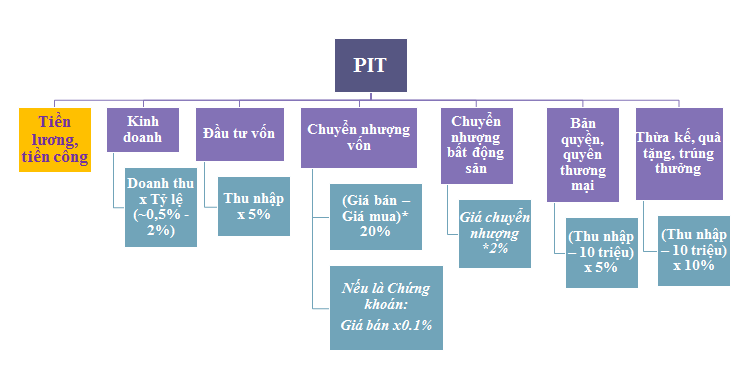

Theo quy định hiện nay, thuế TNCN được áp dụng với 10 khoản thu nhập, tóm tắt qua sơ đồ

Như vậy có thể thấy, việc xác định thu nhập từ chuyển nhượng vốn hay thu nhập từ đầu tư vốn sẽ quyết định rất khác nhau đến công thức và mức thuế suất áp dụng. Chúng ta phân biệt thông qua bảng dưới đây

| STT | Nội dung | Thu nhập từ đầu tư vốn | Thu nhập từ chuyển nhượng vốn |

| 1 | Quy đinh hướng dẫn thực hiện | TT 111/2013/TT-BTCTT

TT 25/2018/TT-BTC Nghị định 126/2020/NĐ-CP; Thông tư 80/2021/TT-BTC |

|

| 2 | Thu nhập làm căn cứ tính thu nhập chịu thuế

|

a) Tiền lãi nhận được từ việc cho các tổ chức, doanh nghiệp, hộ gia đình, cá nhân kinh doanh, nhóm cá nhân kinh doanh vay theo hợp đồng vay hoặc thỏa thuận vay, trừ lãi tiền gửi nhận được từ các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài

b) Cổ tức nhận được từ việc góp vốn mua cổ phần.

c) Lợi tức nhận được do tham gia góp vốn vào công ty trách nhiệm hữu hạn, công ty hợp danh, hợp tác xã, liên doanh, hợp đồng hợp tác kinh doanh và các hình thức kinh doanh khác theo quy định của Luật Doanh nghiệp và Luật Hợp tác xã; lợi tức nhận được do tham gia góp vốn thành lập tổ chức tín dụng theo quy định của Luật các tổ chức tín dụng; góp vốn vào Quỹ đầu tư chứng khoán và quỹ đầu tư khác được thành lập và hoạt động theo quy định của pháp luật.

d) Phần tăng thêm của giá trị vốn góp nhận được khi giải thể doanh nghiệp, chuyển đổi mô hình hoạt động, chia, tách, sáp nhập, hợp nhất doanh nghiệp hoặc khi rút vốn.

đ) Thu nhập nhận được từ lãi trái phiếu, tín phiếu và các giấy tờ có giá khác do các tổ chức trong nước phát hành, trừ một số thu nhập miễn thuế

e) Các khoản thu nhập nhận được từ đầu tư vốn dưới các hình thức khác kể cả trường hợp góp vốn đầu tư bằng hiện vật, bằng danh tiếng, bằng quyền sử dụng đất, bằng phát minh, sáng chế.

g) Thu nhập từ cổ tức trả bằng cổ phiếu, thu nhập từ lợi tức ghi tăng vốn. |

a) Thu nhập từ chuyển nhượng vốn góp trong công ty trách nhiệm hữu hạn, công ty hợp danh, hợp đồng hợp tác kinh doanh, hợp tác xã, quỹ tín dụng nhân dân, tổ chức kinh tế, tổ chức khác.

b) Thu nhập từ chuyển nhượng chứng khoán, bao gồm: thu nhập từ chuyển nhượng cổ phiếu, quyền mua cổ phiếu, trái phiếu, tín phiếu, chứng chỉ quỹ và các loại chứng khoán khác theo quy định của Luật Chứng khoán; thu nhập từ chuyển nhượng cổ phần của các cá nhân trong công ty cổ phần theo quy định của Luật Doanh nghiệp.

c) Thu nhập từ chuyển nhượng vốn dưới các hình thức khác. |

| 3 | Thời điểm tính thuế | Thời điểm tính thuế là thời điểm tổ chức, các nhân trả thu nhập cho đối tượng nộp thuế | Thời điểm xác định thu nhập tính thuế là thời điểm chuyển nhượng vốn hoàn thành theo quy định |

| 4 | Công thức tính số thuế TNCN phải nộp |

Thuế TNCN = TNCT x 5% |

Thuế TNCN = (Giá chuyển nhượng – giá mua phần vốn góp – chi phí liên quan) x 20% Hoặc với chứng khoán theo quy định Thuế TNCN= Giá chuyển nhượng x 0,1% |

Tham khảo công văn hướng dẫn

- > Thu nhập từ đầu tư vốn

- > Thu nhập từ chuyển nhượng vốn – Công văn 2221

Biên soạn: Nguyễn Văn Tĩnh – Tư vấn viên – Manabox Việt Nam

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Tầng 6, toà nhà Việt á, số 9 Duy Tân, Phường Dịch Vọng Hậu, Quận Cầu Giấy, Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/Gonnapasscom/

Website: https://gonnapass.com

Hotline: 0888 942 040