Phân bổ thuế GTGT (thuế giá trị gia tăng) dùng chung chịu thuế và không chịu thuế là một quá trình quan trọng trong việc khai, nộp thuế GTGT. Việc này giúp đảm bảo rằng chỉ có giá trị gia trị gia tăng thực sự trong sản phẩm hoặc dịch vụ mới phải chịu thuế GTGT.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Các bước xác định

Dưới đây là cách phân bổ thuế GTGT dùng chung chịu thuế và không chịu thuế:

Trích biên bản xác định sai phạm không phân bổ thuế

Bước 1: Xác định các loại sản phẩm hoặc dịch vụ:

Đầu tiên, bạn cần thu thập dữ liệu liên quan đến doanh số bán hàng và thuế GTGT để xác định tất cả các sản phẩm hoặc dịch vụ mà doanh nghiệp của bạn cung cấp và chia thành

- > Sản phẩm, dịch vụ nào chịu thuế GTGT

- > Sản phẩm, dịch vụ nào không chịu thuế GTGT

Bước 2: Phân loại chi phí:

Tương tự thuế GTGT đầu ra, kế toán phải

- > Phân loại dữ liệu thuế GTGT đầu vào phục vụ dùng riêng cho các hoạt động trước

- >> Thuế GTGT đầu vào của chi phí liên quan đến việc sản xuất hoặc cung cấp các sản phẩm, dịch vụ chịu thuế: Được kê khai, khấu trừ toàn bộ

- >> Thuế GTGT đầu vào dùng riêng cho sản xuất hàng hóa, dịch vụ không chịu thuế GTGT: Không được khấu trừ

- > Phân loại dữ liệu thuế GTGT đầu vào dùng chung theo đối tượng đầu ra để phân bổ thuế GTGT đầu vào được khấu trừ trên cở sở tỷ lệ doanh thu

Bước 3: Tính toán thuế GTGT phải nộp: Từ dữ liệu thu thập, bạn có thể tính toán số tiền thuế GTGT mà bạn phải nộp cho nhà nước dựa trên giá trị gia trị gia tăng được thêm vào trong sản phẩm hoặc dịch vụ chịu thuế.

Kê khai

Trường hợp Công ty là đơn vị có hoạt động kinh doanh chịu thuế GTGT vừa có hoạt động không chịu thuế GTGT thì

- > Hàng tháng, quý, số thuế GTGT đầu vào tạm được khấu trừ trong kỳ sẽ được phân bổ theo tỷ lệ doanh thu chịu thuế GTGT/tổng doanh thu của tháng đó

- Công ty tự xác định số thuế GTGT được khấu trừ (thực hiện phân bổ theo hướng dẫn) và nhập vào chỉ tiêu số [25] “tổng số thuế GTGT được khấu trừ kì này” của Tờ khai thuế GTGT mẫu số 01/GTGT.

| Lưu ý, từ Nghị định 181/2025/NĐ-CP, doanh nghiệp KHÔNG tổng hợp để phân bổ lại cuối năm mà chỉ tính ảnh hưởng theo tháng, quý:

Cơ sở kinh doanh phải hạch toán riêng thuế giá trị gia tăng đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì số thuế giá trị gia tăng đầu vào được khấu trừ tính theo tỷ lệ % giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu hàng hóa, dịch vụ bán ra trong kỳ tính thuế. Trong đó: a) Tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng; doanh thu của hàng hóa, dịch vụ không chịu thuế giá trị gia tăng; giá trị gia tăng của hoạt động mua, bán, chế tác vàng, bạc, đá quý (trừ trường hợp giá trị gia tăng âm (-)) và doanh thu của hàng hóa, dịch vụ quy định tại khoản 2 Điều 40 Nghị định này (nếu có). Riêng hoạt động kinh doanh ngoại tệ, mua bán chứng khoán thì doanh thu là chênh lệch giữa giá bán và giá mua (trừ trường hợp chênh lệch âm (-)).

b) Đối với dự án đầu tư, vừa đầu tư vào sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế giá trị gia tăng, vừa đầu tư vào sản xuất, kinh doanh hàng hóa, dịch vụ không chịu thuế giá trị gia tăng thì số thuế giá trị gia tăng đầu vào của tài sản cố định trong giai đoạn đầu tư xây dựng cơ bản được tạm khấu trừ theo tỷ lệ (%) giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu của hàng hóa, dịch vụ bán ra theo phương án sản xuất, kinh doanh của cơ sở kinh doanh, số thuế tạm khấu trừ được điều chỉnh theo tỷ lệ (%) giữa doanh thu của hàng hóa, dịch vụ chịu thuế giá trị gia tăng so với tổng doanh thu của hàng hóa, dịch vụ bán ra trong 03 năm kể từ năm đầu tiên có doanh thu. Trường hợp sau khi điều chỉnh số thuế giá trị gia tăng được khấu trừ dẫn đến giảm số thuế giá trị gia tăng đã được hoàn (nếu có) thì phải nộp lại số thuế giá trị gia tăng chênh lệch do điều chỉnh giảm vào ngân sách nhà nước theo quy định của pháp luật về quản lý thuế. Cơ sở kinh doanh không bị xử phạt vi phạm hành chính về thuế đối với số thuế giá trị gia tăng chênh lệch do điều chỉnh giảm. |

- > Hàng tháng, quý, số thuế GTGT đầu vào tạm được khấu trừ trong kỳ sẽ được phân bổ theo tỷ lệ doanh thu chịu thuế GTGT/tổng doanh thu của tháng đó

- > Cuối năm dương lịch, trên tờ khai thuế tháng 12/quý IV, doanh nghiệp phân bổ lại theo tỷ lệ doanh thu cả năm để xác định được thuế GTGT đầu vào được khấu trừ của cả năm

Các trường hợp kê khai điều chỉnh bổ sung thuế GTGT (Có ví dụ) – VAT declaration Adjustment

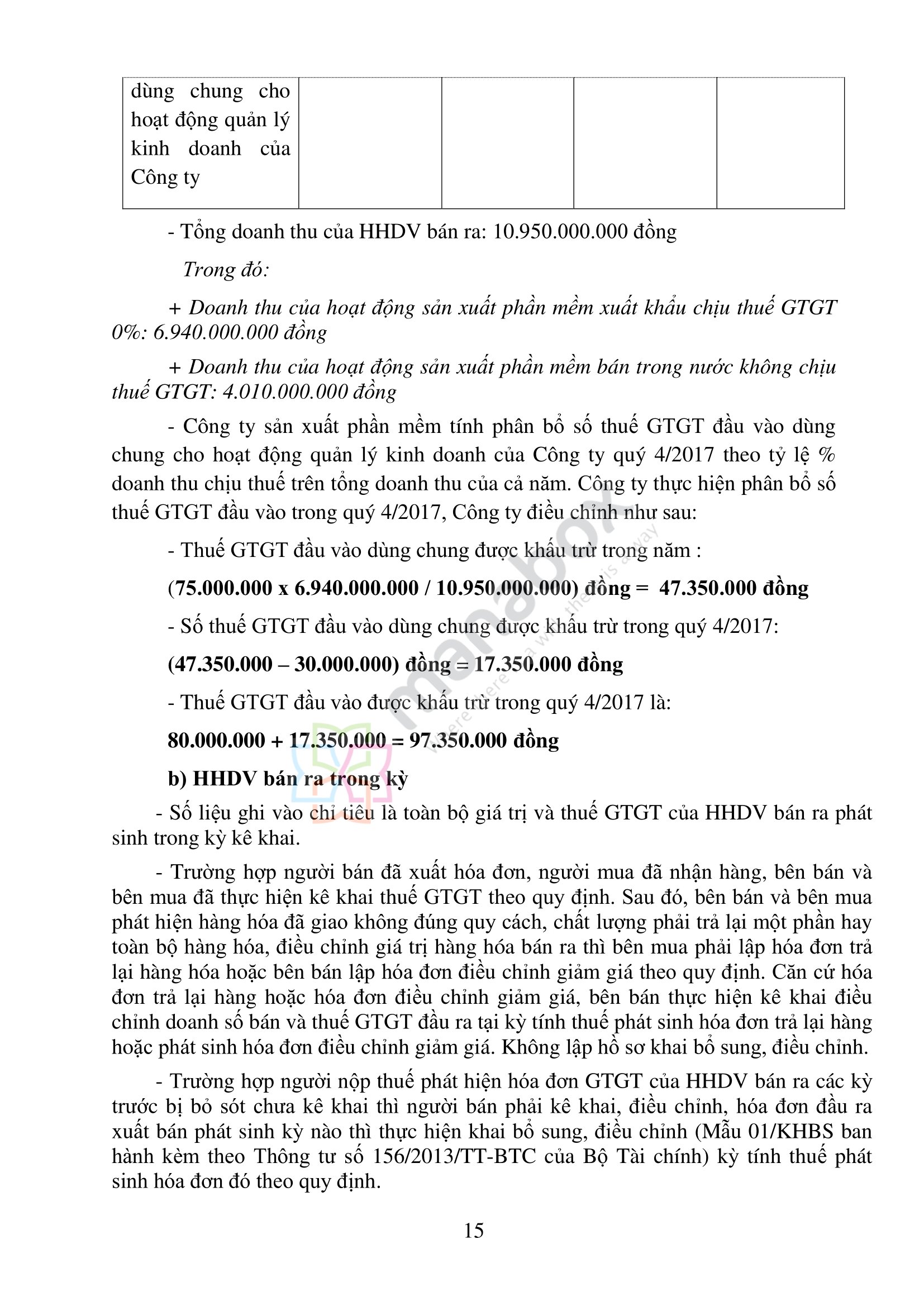

Ví dụ

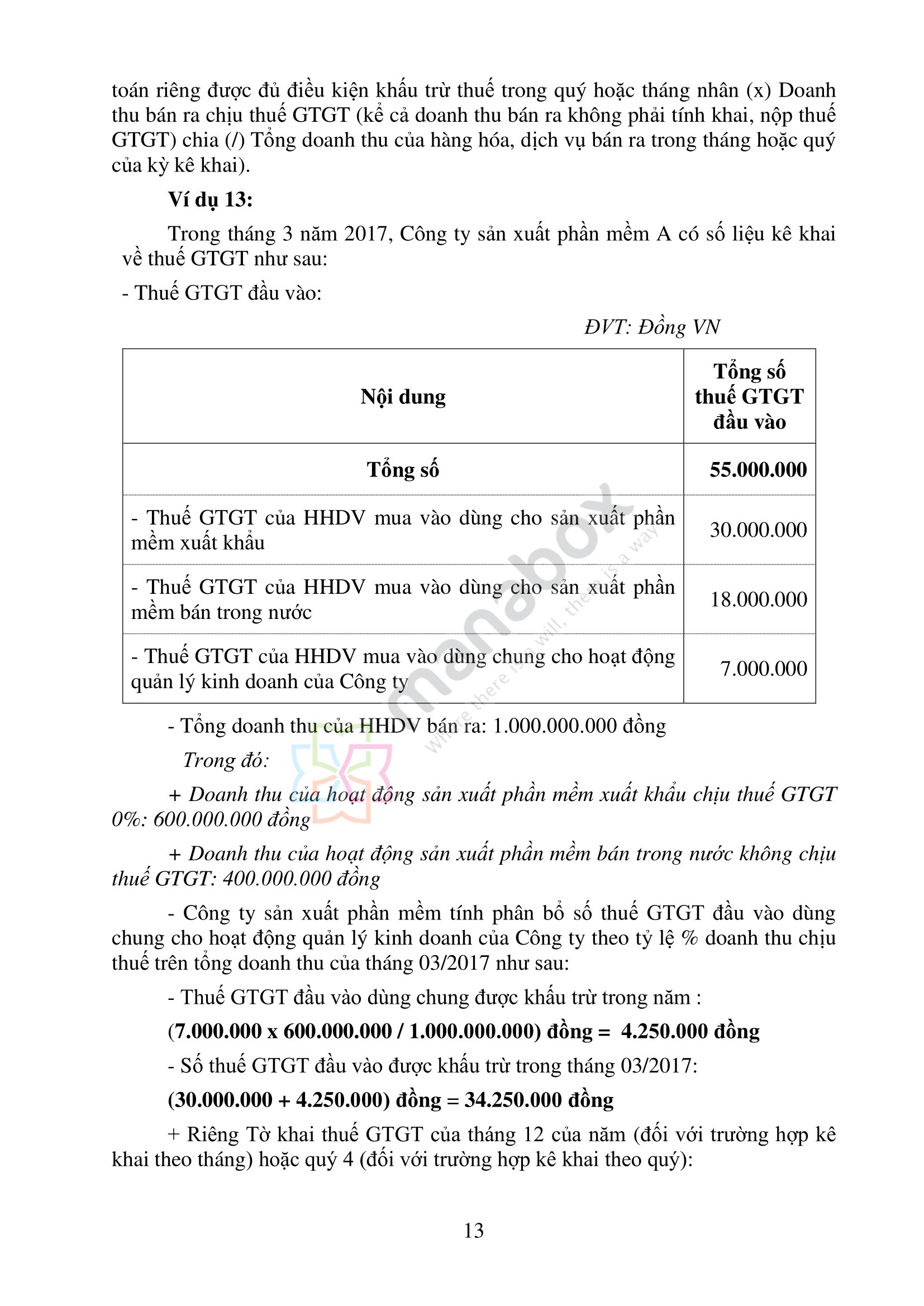

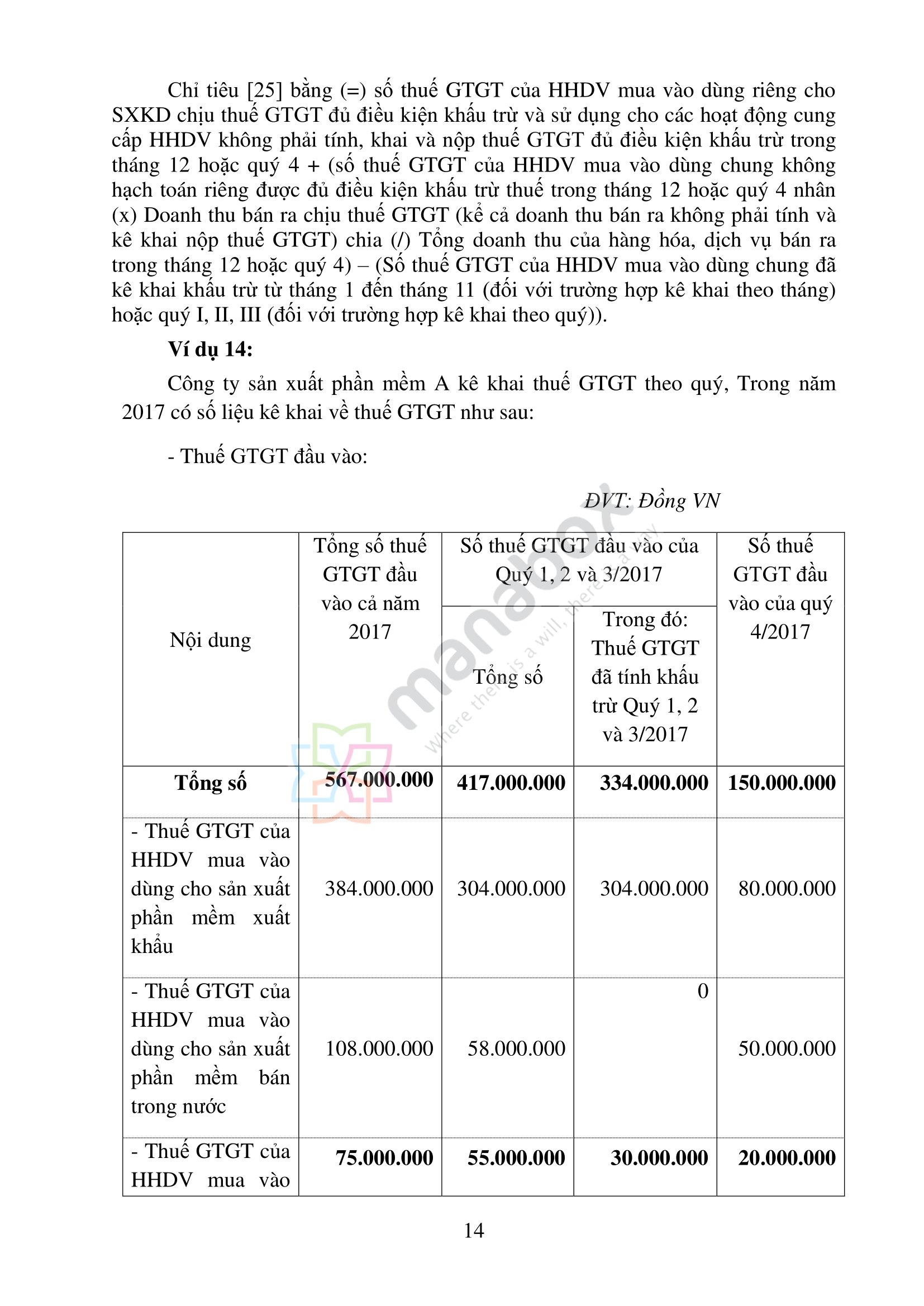

Trong tháng 3 năm 20XX, Công ty sản xuất phần mềm Manabox có số liệu kê khai về thuế GTGT như sau: (VNĐ)

- > Thuế GTGT đầu vào:

| Nội dung | Thuế GTGT đầu vào |

| Tổng số | 55.000.000 |

|

30.000.000 |

|

18.000.000 |

|

7.000.000 |

- > Tổng doanh thu của HHDV bán ra: 1.000.000.000 đồng, Trong đó:

- + Doanh thu của hoạt động sản xuất phần mềm xuất khẩu chịu thuế GTGT 0%: 600.000.000 đồng

- + Doanh thu của hoạt động sản xuất phần mềm bán trong nước không chịu thuế GTGT: 400.000.000 đồng

Yêu cầu: Xác định số thuế GTGT đầu vào được khấu trừ trong tháng 03?

GIẢI BÀI TẬP

Công ty sản xuất phần mềm tính phân bổ số thuế GTGT đầu vào dùng chung cho hoạt động quản lý kinh doanh của Công ty theo tỷ lệ % doanh thu chịu thuế trên tổng doanh thu của tháng, Công ty tính toán như sau:

- > Thuế GTGT đầu vào dùng chung được khấu trừ: (7.000.000 x 600.000.000 / 1.000.000.000) = 4.250.000 đồng

- > Số thuế GTGT đầu vào được khấu trừ trong tháng: (30.000.000 + 4.250.000) đồng = 34.250.000 đồng

Cơ sở pháp lý

Căn cứ điểm a, khoản 9, Điều 1 Thông tư số 26/2015/TT-BTC ngày 27/02/2015 của Bộ Tài chính, sửa đổi khoản 2, Điều 14 Thông tư số 219/2013/TT-BTC ngày 31/12/2013 của Bộ Tài chính:

“Thuế GTGT đầu vào của hàng hóa, dịch vụ (kể cả tài sản cố định) sử dụng đồng thời cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế và không chịu thuế GTGT thì chỉ được khấu trừ số thuế GTGT đầu vào của hàng hóa, dịch vụ dùng cho sản xuất, kinh doanh hàng hóa, dịch vụ chịu thuế GTGT. Cơ sở kinh doanh phải hạch toán riêng thuế GTGT đầu vào được khấu trừ và không được khấu trừ; trường hợp không hạch toán riêng được thì thuế đầu vào được khấu trừ tính theo tỷ lệ (%) giữa doanh thu chịu thuế GTGT, doanh thu không phải kê khai, tính nộp thuế GTGT so với tổng doanh thu của hàng hóa, dịch vụ bán ra bao gồm cả doanh thu không phải kê khai, tính nộp thuế không hạch toán riêng được”.

Đăng kí để nhận bản tin từ Gonnapass

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040