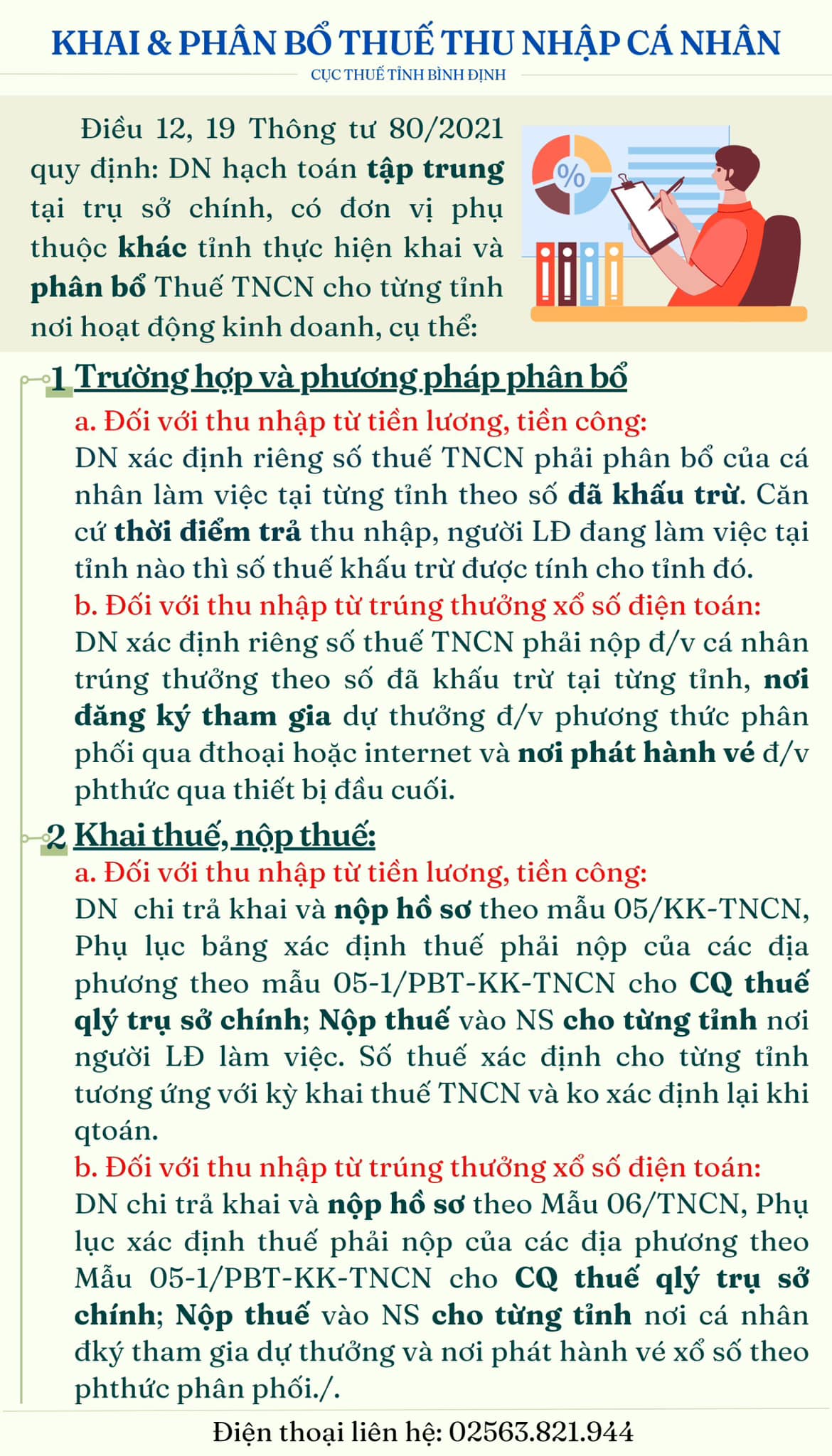

Công ty cần lưu ý phân bổ thuế TNCN cho chi nhánh địa điểm kinh doanh, đơn vị phụ thuộc… tại tỉnh khác khi chi trả tiền lương, tiền công theo quy định tại thông tư 80/2021/TT-BTC. Cụ thể:

| Thảo luận Topic này tại Facebook tại: https://www.facebook.com/groups/congvanketoan/ |

Quy định chung về nguyên tắc

- Trường hợp áp dụng: Trụ sở chính trả lương cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác

- Thủ tục: Trụ sở chính lập mẫu 05-1/PBT-KK-TNCN – Thông tư 80/2021/TT-BTC kèm tờ khai thuế TNCN mẫu 05/KK-TNCN hàng tháng, quý

Cơ sở phân bổ:

- + Xác định riêng số thuế TNCN phải phân bổ đối với thu nhập từ tiền lương, tiền công của cá nhân làm việc tại từng tỉnh theo số thuế thực tế đã khấu trừ của từng cá nhân

- + Nếu lao động được điều chuyển, luân chuyển, biệt phái thì căn cứ thời điểm trả thu nhập, người lao động đang làm việc tại tỉnh nào thì số thuế thu nhập cá nhân khấu trừ phát sinh được tính cho tỉnh đó

- + Số thuế thu nhập cá nhân xác định cho từng tỉnh theo tháng hoặc quý tương ứng với kỳ khai thuế thu nhập cá nhân và không xác định lại khi quyết toán thuế thu nhập cá nhân

(Mindmap Sưu tầm nguồn Cục thuế tỉnh Bình Định)

Cách kê khai và ví dụ

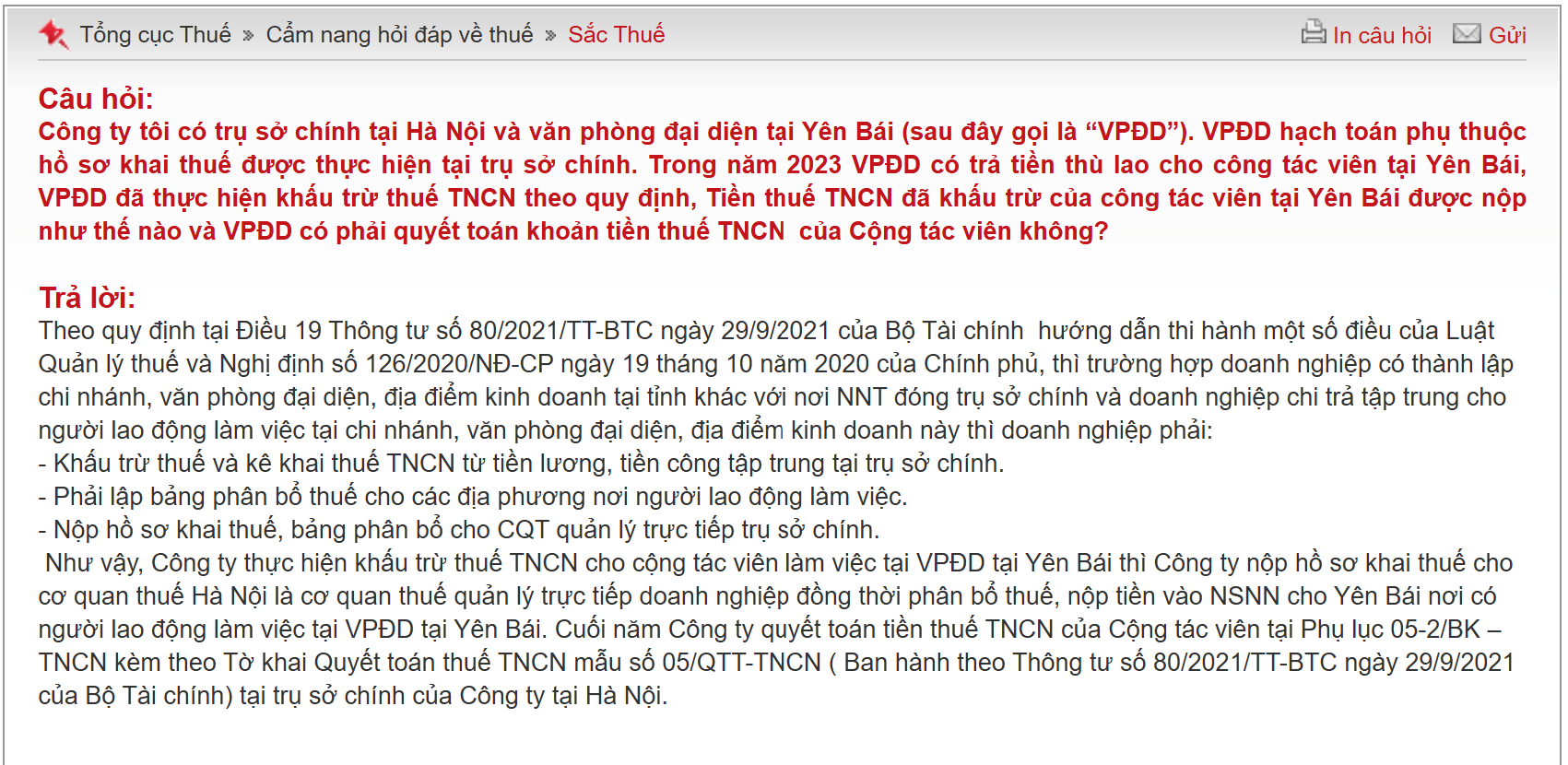

Update – Hướng dẫn của Tổng Cục thuế quyết toán thuế

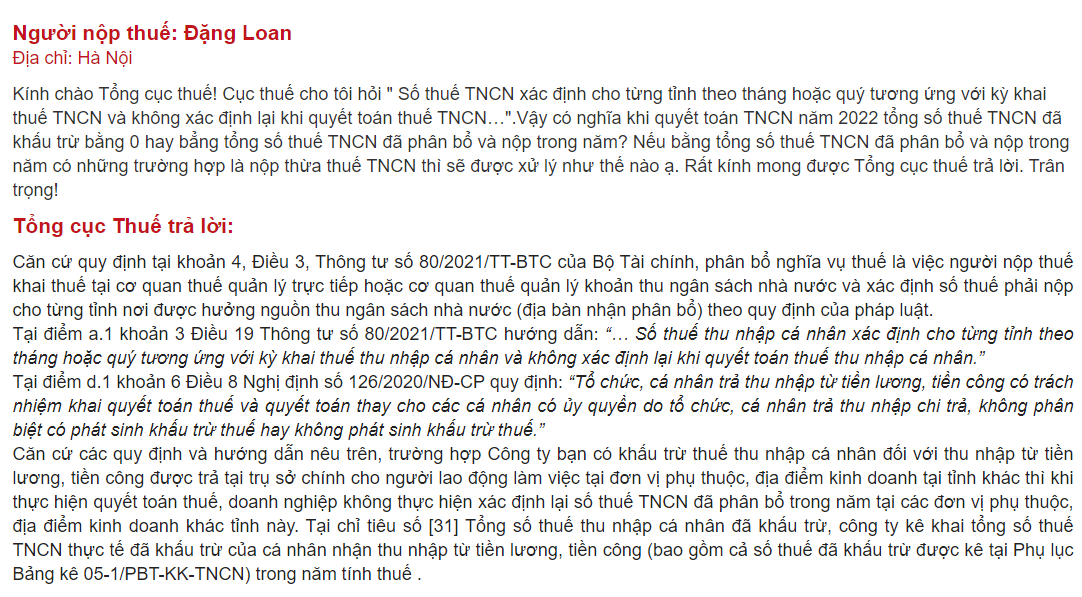

…trường hợp Công ty bạn có khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác thì khi thực hiện quyết toán thuế, doanh nghiệp không thực hiện xác định lại số thuế TNCN đã phân bổ trong năm tại các đơn vị phụ thuộc, địa điểm kinh doanh khác tỉnh này.

Tại chỉ tiêu số [31] Tổng số thuế thu nhập cá nhân đã khấu trừ, công ty kê khai tổng số thuế TNCN thực tế đã khấu trừ của cá nhân nhận thu nhập từ tiền lương, tiền công (bao gồm cả số thuế đã khấu trừ được kê tại Phụ lục Bảng kê 05-1/PBT-KK-TNCN) trong năm tính thuế .

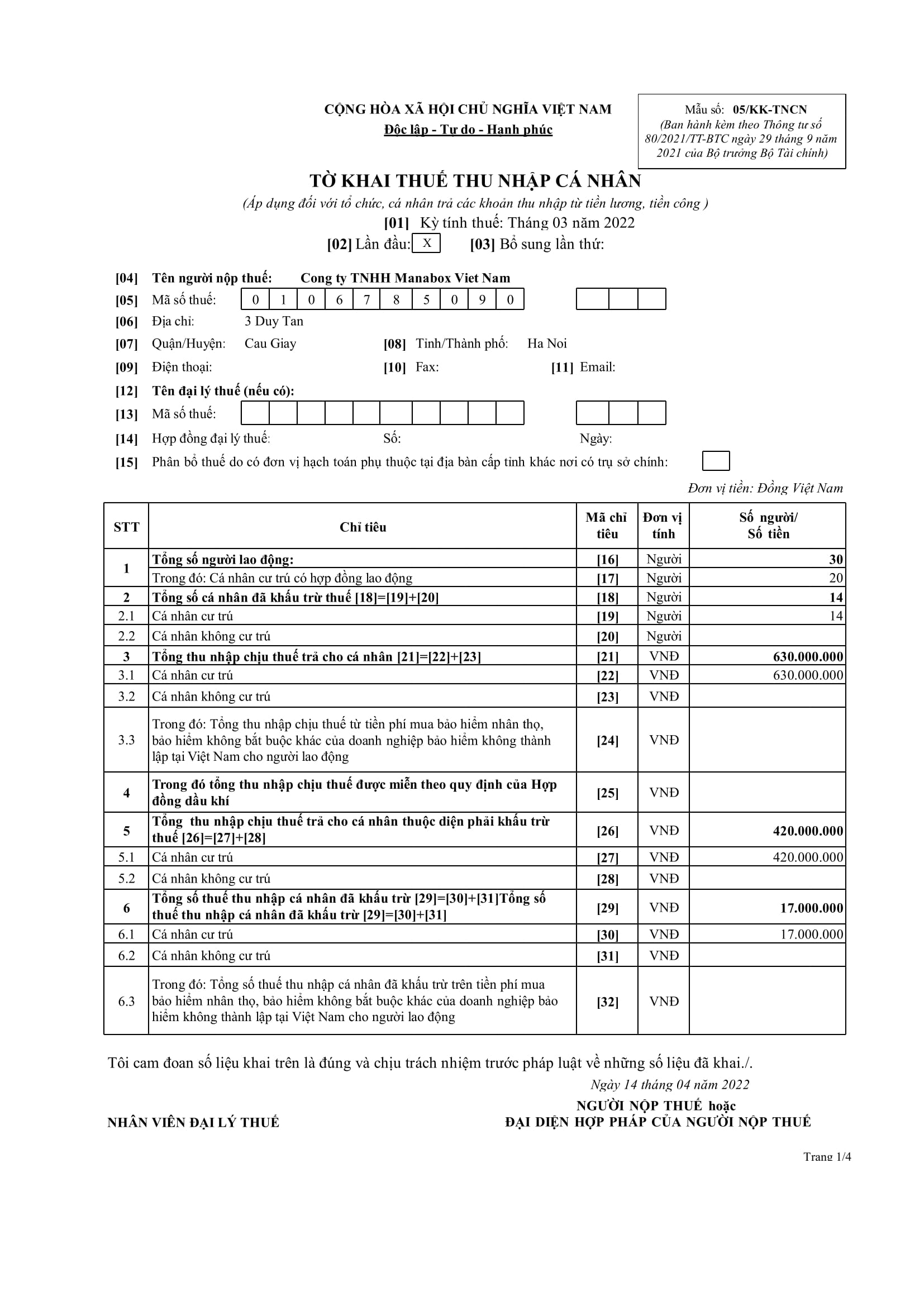

| Ví dụ minh họa:

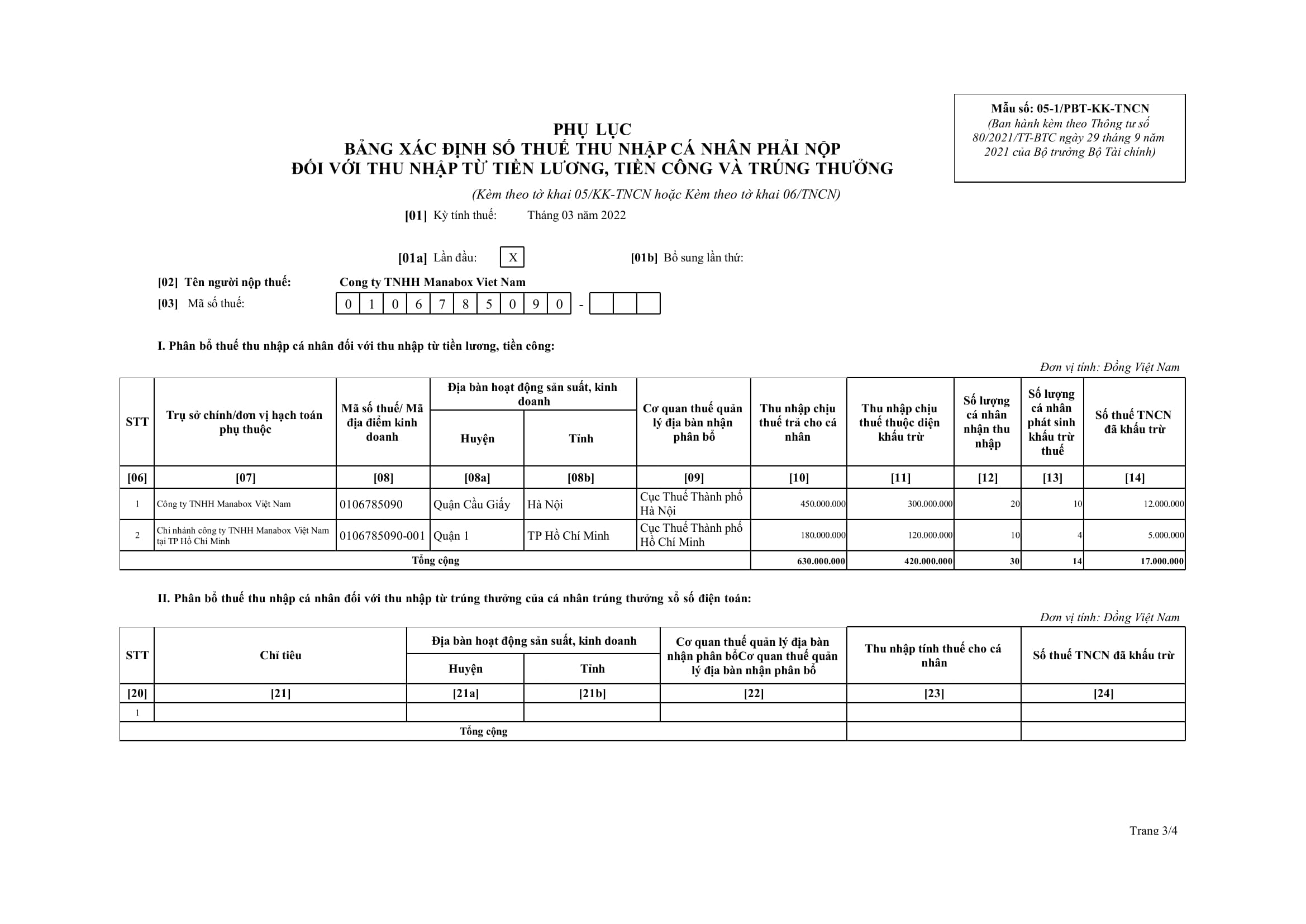

Công ty có trụ sở chính tại Hà Nội và có chi nhánh tại TP. HCM Trong tháng 3/20X2, trụ sở chính ở Hà Nội trả lương cho 30 nhân viên, trong đó 20 nhân viên đang làm việc tại Hà Nội, chi tiết thông tin như bảng sau

Khi đó, nếu công ty thực hiện khai thuế TNCN tháng 3/20X2 thì ngoài tờ khai mẫu 05/KK-TNCN, công ty lập phụ lục phân bổ như sau

|

Cách lập giấy nộp tiền và ví dụ

Theo hướng dẫn của thông tư thì: nộp số thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công vào ngân sách nhà nước cho từng tỉnh nơi người lao động làm việc theo quy định

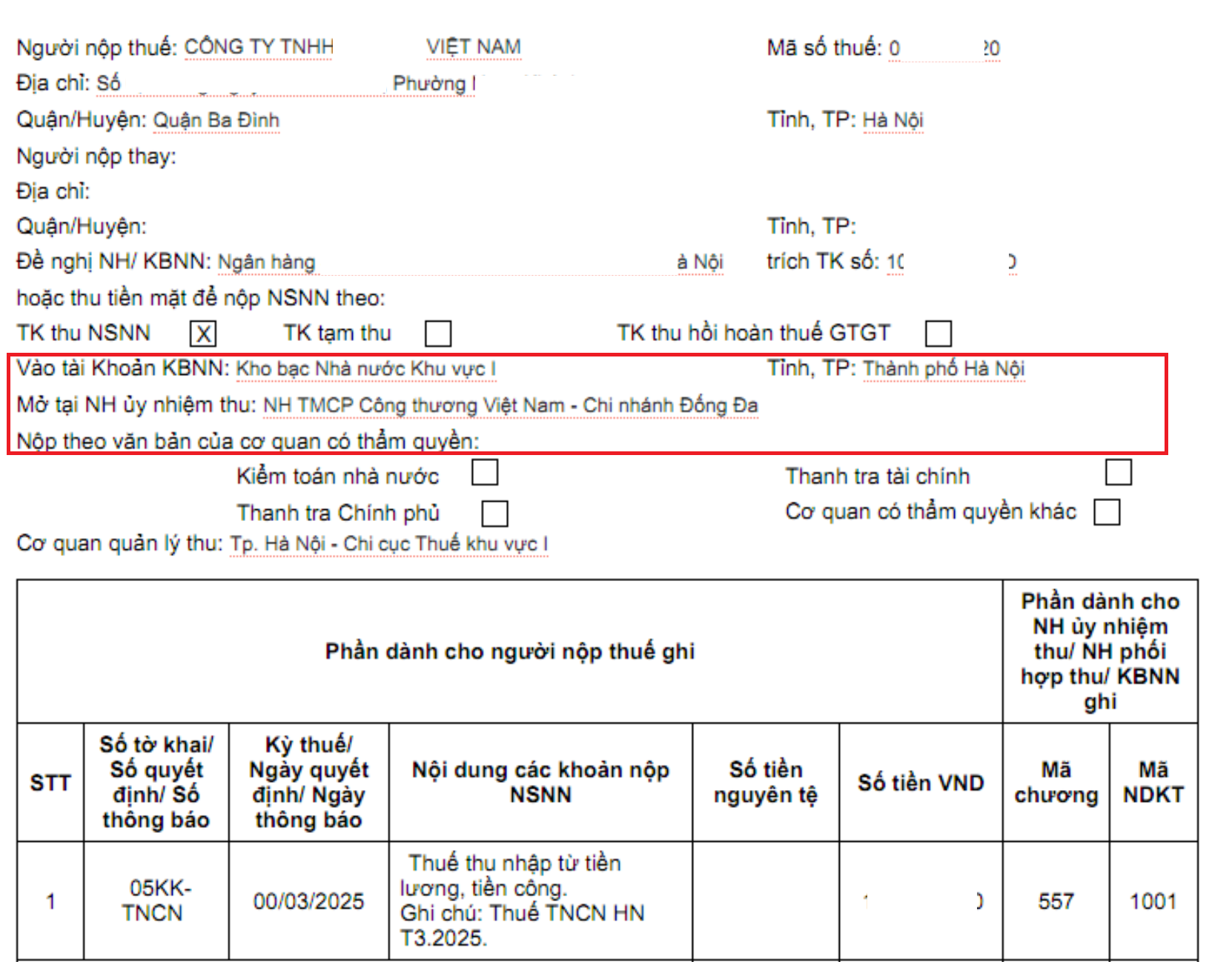

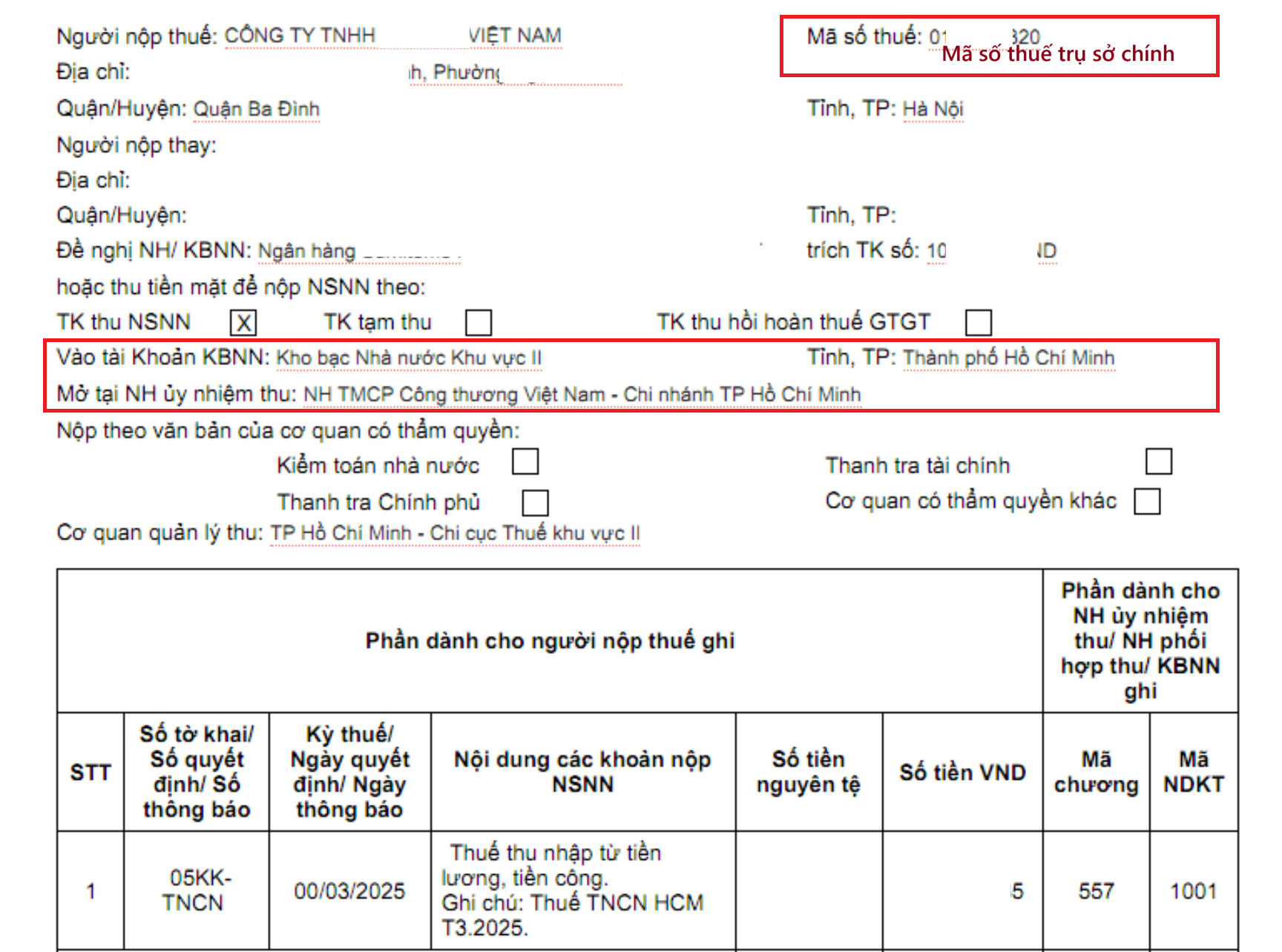

Do đó, khi lập giấy nộp tiền thì các bạn lưu ý nộp riêng cho từng nơi. Cụ thể với ví dụ trên thì công ty Manabox nộp

| + 12.000.000 đ cho Cục thuế TP Hà Nội | + 5.000.000 đ cho Cục thuế TP Hồ Chí Minh |

|

|

Cơ sở pháp lý

a) Thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công:

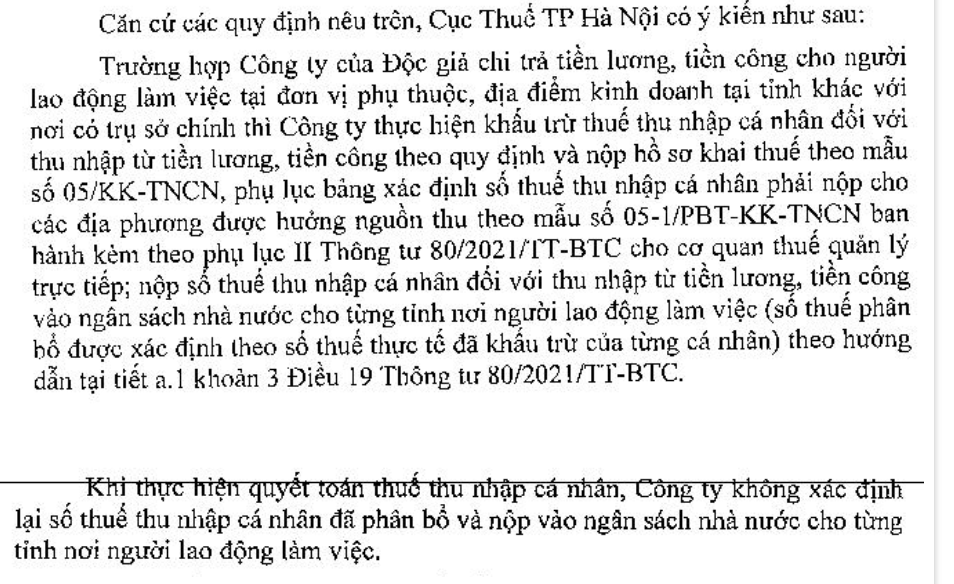

a.1) Người nộp thuế chi trả tiền lương, tiền công cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác với nơi có trụ sở chính, thực hiện khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công theo quy định và nộp hồ sơ khai thuế theo mẫu số 05/KK-TNCN, phụ lục bảng xác định số thuế thu nhập cá nhân phải nộp cho các địa phương được hưởng nguồn thu theo mẫu số 05-1/PBT-KK-TNCN ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp; nộp số thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công vào ngân sách nhà nước cho từng tỉnh nơi người lao động làm việc theo quy định tại khoản 4 Điều 12 Thông tư này. Số thuế thu nhập cá nhân xác định cho từng tỉnh theo tháng hoặc quý tương ứng với kỳ khai thuế thu nhập cá nhân và không xác định lại khi quyết toán thuế thu nhập cá nhân.

a.2) Cá nhân có thu nhập từ tiền lương, tiền công thuộc diện trực tiếp khai thuế với cơ quan thuế bao gồm: cá nhân cư trú có thu nhập từ tiền lương, tiền công được trả từ nước ngoài; cá nhân không cư trú có thu nhập từ tiền lương, tiền công phát sinh tại Việt Nam nhưng được trả từ nước ngoài; cá nhân có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam chi trả nhưng chưa khấu trừ thuế; cá nhân nhận cổ phiếu thưởng từ đơn vị chi trả.

b) Thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng của cá nhân trúng thưởng xổ số điện toán:

Người nộp thuế là tổ chức trả thu nhập khấu trừ thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng xổ số điện toán của cá nhân thực hiện khai thuế thu nhập cá nhân theo quy định, nộp hồ sơ khai thuế theo mẫu số 06/TNCN, phụ lục bảng xác định số thuế thu nhập cá nhân phải nộp cho các địa phương được hưởng nguồn thu theo mẫu số 05-1/PBT-KK-TNCN ban hành kèm theo phụ lục II Thông tư này cho cơ quan thuế quản lý trực tiếp; nộp số thuế thu nhập cá nhân đối với thu nhập từ trúng thưởng vào ngân sách nhà nước cho từng tỉnh nơi cá nhân đăng ký tham gia dự thưởng đối với phương thức phân phối thông qua phương tiện điện thoại hoặc internet và nơi phát hành vé xổ số điện toán đối với phương thức phân phối thông qua thiết bị đầu cuối theo quy định tại khoản 4 Điều 12 Thông tư này.

Một số tình huống không phải phân bổ được Tổng Cục thuế giải đáp

Trích công văn 2406/CT-TTHT: Không phải phân bổ thuế TNCN

Trường hợp các nhân viên làm công việc chung của Công ty (kể cả nhân viên làm việc ở nhiều hơn 02 tỉnh/ thành trong năm) do công ty chi trả tiền lương, tiền công và không thuộc con số làm việc của bất kỳ đơn vị phụ thuộc, địa điểm kinh doanh nào của Công ty, thì không phải phân bổ thuế TNCN (nếu có) của các cá nhân nêu trên cho các địa phương khác tỉnh. Công ty có trách nhiệm kê khai, nộp thuế TNCN của các cá nhân theo quy định hiện hành

Giải đáp đối thoại của Tổng Cục thuế

Câu hỏi: Công ty chúng tôi có trụ sở chính tại Bình Dương và có hai Chi nhánh (CN) tại TP. HCM và TP. Hà Nội. Chi nhánh TP. HCM: có khoảng 100 NLĐ đang làm việc, ghi nơi làm việc là Bình Dương hoặc Hồ Chí Minh (làm việc tại 02 nơi); hiện đang kê khai và đóng BHXH tại cơ quan BHXH tỉnh Bình Dương. Từ trước đến nay kê khai & nộp thuế TNCN tại Bình Dương. Vậy chúng tôi có cần phân bổ thuế TNCN phải nộp về cho TP. Hồ Chí Minh hay không? Nếu có, thì tiêu chí phân bổ là gì?

Trả lời:

Theo quy định tại Khoản 3 Điều 42 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế khai thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước. Tại điểm a khoản 1 Điều 19 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn đối với trường hợp khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác thì phải phân bổ nghĩa vụ thuế thu nhập cá nhân. Theo đó, trường hợp trụ sở chính công ty của bạn khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại chi nhánh ở Hà Nội và TP. HCM thì Công ty bạn phải phân bổ nghĩa vụ thuế thu nhập cá nhân cho địa phương Hà Nội và TP. HCM. Việc xác định số thuế được phân bổ thực hiện theo hướng dẫn tại điểm a khoản 2 Điều 19 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính.

Câu hỏi: Công ty có một số nhân viên bán hàng tại đại lý (rải rác tại nhiều tỉnh thành) có thu nhập vãng lai (trích đóng thuế TNCN 10%), vậy số thuế này có cần phải trích phân bổ về cho địa phương hay không?

Trả lời: Theo quy định tại khoản 3 Điều 42 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định: trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế khai thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước. Tại điểm a khoản 1 Điều 19 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn đối với trường hợp khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác thì phải phân bổ nghĩa vụ thuế thu nhập cá nhân. Căn cứ quy định nêu trên thì trường hợp Công ty chi trả thu nhập vãng lai cho các đại lý tại các tỉnh khác nhau thì không thuộc trường hợp phải phân bổ nghĩa vụ thuế về các địa phương khác trụ sở chính.

Câu hỏi: Công ty có trụ sở chính tại Thái Bình, có một chi nhánh ở Hưng Yên (chi nhánh có mã số thuế riêng), chi nhánh hạch toán phụ thuộc nhưng từ trước vẫn kê khai thuế GTGT của chi nhánh ở Hưng Yên, thuế TNCN và thuế TNDN kê khai, quyết toán cùng với công ty mẹ tại Thái bình. Vậy theo Thông tư 80 thì thuế TNCN công ty có phải tách riêng kê khai, nộp và hạch toán cho chi nhánh Hưng Yên riêng không?

Trả lời: Về thuế TNCN: Theo quy định tại khoản 3 Điều 42 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế khai thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước. Tại điểm a khoản 1 Điều 19 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn đối với trường hợp khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác thì phải phân bổ nghĩa vụ thuế thu nhập cá nhân. Theo đó, trường hợp trụ sở chính công ty của bạn khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính ở Thái Bình cho người lao động làm việc tại chi nhánh ở Hưng Yên thì trụ sở chính khi khai thuế thu nhập cá nhân phải phân bổ nghĩa vụ thuế thu nhập cá nhân cho Hưng Yên.

Câu hỏi: Công ty có nhiều văn phòng ở nhiều địa phương, nhân viên làm việc ở văn phòng địa phương nhưng ký hợp đồng với trụ sở chính. Trước đó, trụ sở chính kê khai và quyết toán thuế TNCN cho các cá nhân này. Theo quy định mới của Thông tư 80 thì có thay đổi trong việc kê khai, quyết toán thuế TNCN hay không?

Trả lời: Theo quy định tại khoản 3 Điều 42 Luật Quản lý thuế số 38/2019/QH14 ngày 13/6/2019 quy định trường hợp người nộp thuế hạch toán tập trung tại trụ sở chính, có đơn vị phụ thuộc tại đơn vị hành chính cấp tỉnh khác nơi có trụ sở chính thì người nộp thuế khai thuế tại trụ sở chính và tính thuế, phân bổ nghĩa vụ thuế phải nộp theo từng địa phương nơi được hưởng nguồn thu ngân sách nhà nước. Tại điểm a khoản 1 Điều 19 Thông tư số 80/2021/TT-BTC ngày 29/9/2021 của Bộ Tài chính hướng dẫn đối với trường hợp khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trả tại trụ sở chính cho người lao động làm việc tại đơn vị phụ thuộc, địa điểm kinh doanh tại tỉnh khác thì phải phân bổ nghĩa vụ thuế thu nhập cá nhân. Theo đó, trường hợp trụ sở chính công ty của bạn khấu trừ thuế thu nhập cá nhân đối với thu nhập từ tiền lương, tiền công được trụ sở chính trả cho người lao động làm việc tại các văn phòng tại các tỉnh/thành phố khác trụ sở chính thì khi trụ sở chính khai thuế thu nhập cá nhân phải phân bổ nghĩa vụ thuế thu nhập cá nhân cho các địa phương có văn phòng này.

Câu hỏi: Công ty có trụ sở chính ở Hà Nội và có các văn phòng đại diện, chi nhánh ở Bắc Ninh, TP. Hồ Chí Minh, Đà Nẵng. Xin hỏi việc kê khai thuế, nộp thuế và phân bổ thuế TNCN cho từng địa phương theo tài khoản, tiểu mục nào để đảm bảo các cơ quan thuế ghi nhận đúng và đủ số thuế mà Công ty đã nộp?

Trả lời: Hiện nay, cơ quan thuế đang phối hợp với Kho bạc Nhà nước để thực hiện nâng cấp ứng dụng truyền nhận thông tin thu, nộp NSNN giữa thuế và KBNN. Trong thời gian chưa nâng cấp ứng dụng CNTT, NNT nộp khoản thu phân bổ thực hiện lập Giấy nộp tiền vào NSNN mẫu C1-02 như sau: “Tên cơ quan quản lý thu” ghi thông tin cơ quan thuế quản lý địa bàn nhận phân bổ; “tài khoản của KBNN”: Tên KBNN tương ứng với cơ quan thuế quản lý địa bàn nhận phân bổ, người nộp thuế không phải ghi số tài khoản của KBNN mở tại NHTM chỉ cần ghi tên KBNN; Về tiểu mục xác định theo từng trường hợp phân bổ theo quy định tại Thông tư số 324/2016/TT-BTC ngày 21/12/2016 của Bộ Tài chính quy định hệ thống mục lục NSNN (ví dụ: TM 1001 -Thuế thu nhập từ tiền lương, tiền công)

Tình huống

https://mof.gov.vn/hoidapcstc/home/cthoidap/130488

Biên soạn: Nguyễn Việt Anh – Giám đốc vận hành; Vũ Thị Hương Giang – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.