Bài viết tóm tắt các quy định và hướng dẫn mới nhất với trường hợp ngày kỳ khác ngày lập hóa đơn điện tử làm cơ sở để áp dụng.

| Đến với cộng đồng Kế toán Manabox tại đây nhé https://www.facebook.com/groups/congvanketoan/ |

Thời điểm xác định nghĩa vụ thuế với bên mua và bên bán?

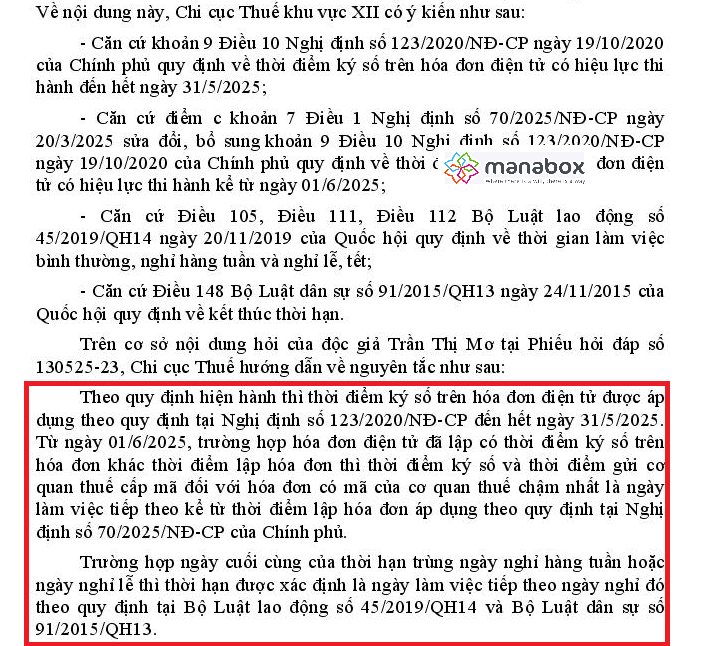

Cập nhật quy định tại Nghị định 70 áp dụng như sau “Trường hợp hóa đơn điện tử đã lập có thời điểm ký số trên hóa đơn khác thời điểm lập hóa đơn thì thời điểm ký số và thời điểm gửi cơ quan thuế cấp mã đối với hóa đơn có mã của cơ quan thuế hoặc thời điểm chuyển dữ liệu hóa đơn điện tử đến cơ quan thuế đối với hóa đơn điện tử không có mã của cơ quan thuế chậm nhất là ngày làm việc tiếp theo kể từ thời điểm lập hóa đơn (trừ trường hợp gửi dữ liệu theo bảng tổng hợp quy định tại điểm a.1 khoản 3 Điều 22 Nghị định này).

- Người bán khai thuế theo thời điểm lập hóa đơn;

- Thời điểm khai thuế đối với người mua là thời điểm nhận hóa đơn đảm bảo đúng, đầy đủ về hình thức và nội dung theo quy định tại Điều 10 Nghị định này.”

Ngày làm việc tiếp theo là gì?

Theo Bộ Tài chính, “Trường hợp Công ty của độc giả thực hiện chế độ tuần làm việc 40 giờ trong 5 ngày, nghỉ ngày thứ bẩy và chủ nhật hàng tuần theo quy định tại Điều 4 Quyết định số 188/1999/QĐ-TTg thì đối với các hóa đơn điện tử lập vào ngày thứ 6 hàng tuần, thời điểm ký số và thời điểm gửi cơ quan thuế cấp mã đối với hóa đơn có mã của cơ quan thuế hoặc thời điểm chuyển dữ liệu hóa đơn điện tử đến cơ quan thuế đối với hóa đơn điện tử không có mã của cơ quan thuế chậm nhất là ngày thứ hai tuần kế tiếp.

Trường hợp Công ty của độc giả không thực hiện chế độ làm việc như trên thì ngày làm việc được xác định theo quy định tại Bộ Luật lao động số 45/2019/QH14 ngày 20/11/2019…”

Xem thêm thuế Hồ Chí Minh trả lời: https://manaboxvietnam.com/ky-hoa-don-vao-ngay-lam-viec-tiep-theo-la-gi-co-vi-du/

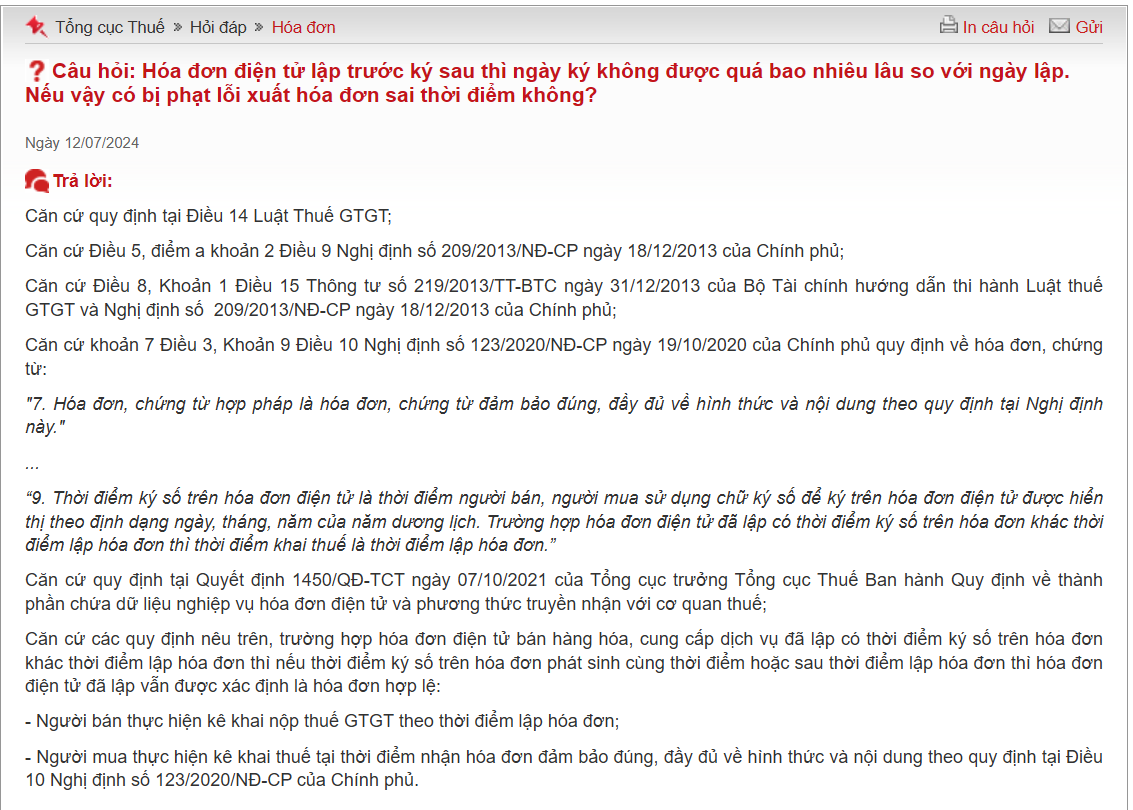

Hóa đơn có ngày ký khác với ngày lập có hợp lệ không?

Hiện nay về cơ bản các quy định vẫn xác định hóa đơn này là hợp lệ, trích công văn 1078/CT-TTHT như sau:

Căn cứ quy định trên: Trường hợp Công ty nhận hóa đơn đầu vào có thời điểm ký số trên hóa đơn khác thời điểm lập hóa đơn thì thời điểm khai thuế là thời điểm lập hóa đơn theo quy định tại khoản 9 Điều 10 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ. Hóa đơn điện tử có thời điểm lập và ký số khác nhau vẫn được xem là hóa đơn hợp lệ nếu đảm bảo đầy đủ nội dung theo quy định tại Điều 10 Nghị định số 123/2020/NĐ-CP ngày 19/10/2020 của Chính phủ.

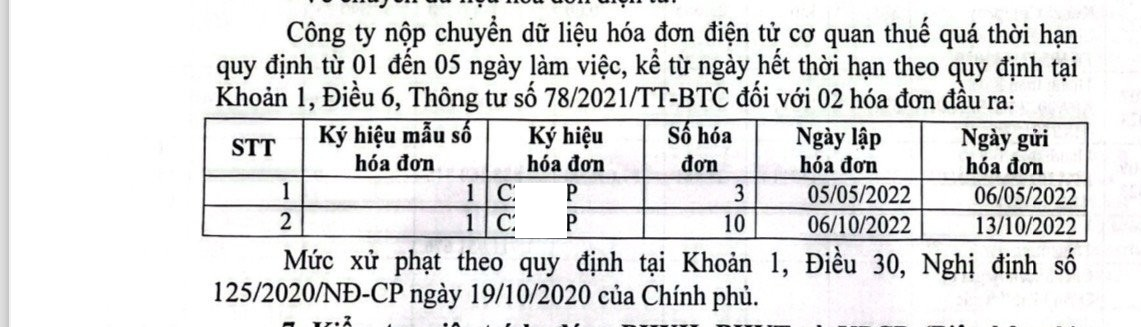

Rủi ro khác là gì?

Hóa đơn có ngày ký sau ngày lập có thể có rủi ro xử phạt do chậm gửi dữ liệu tới cơ quan thuế. Xem thêm tại: https://manaboxvietnam.com/cham-chuyen-du-lieu-hoa-don-dien-tu-bi-phat-nhu-the-nao/

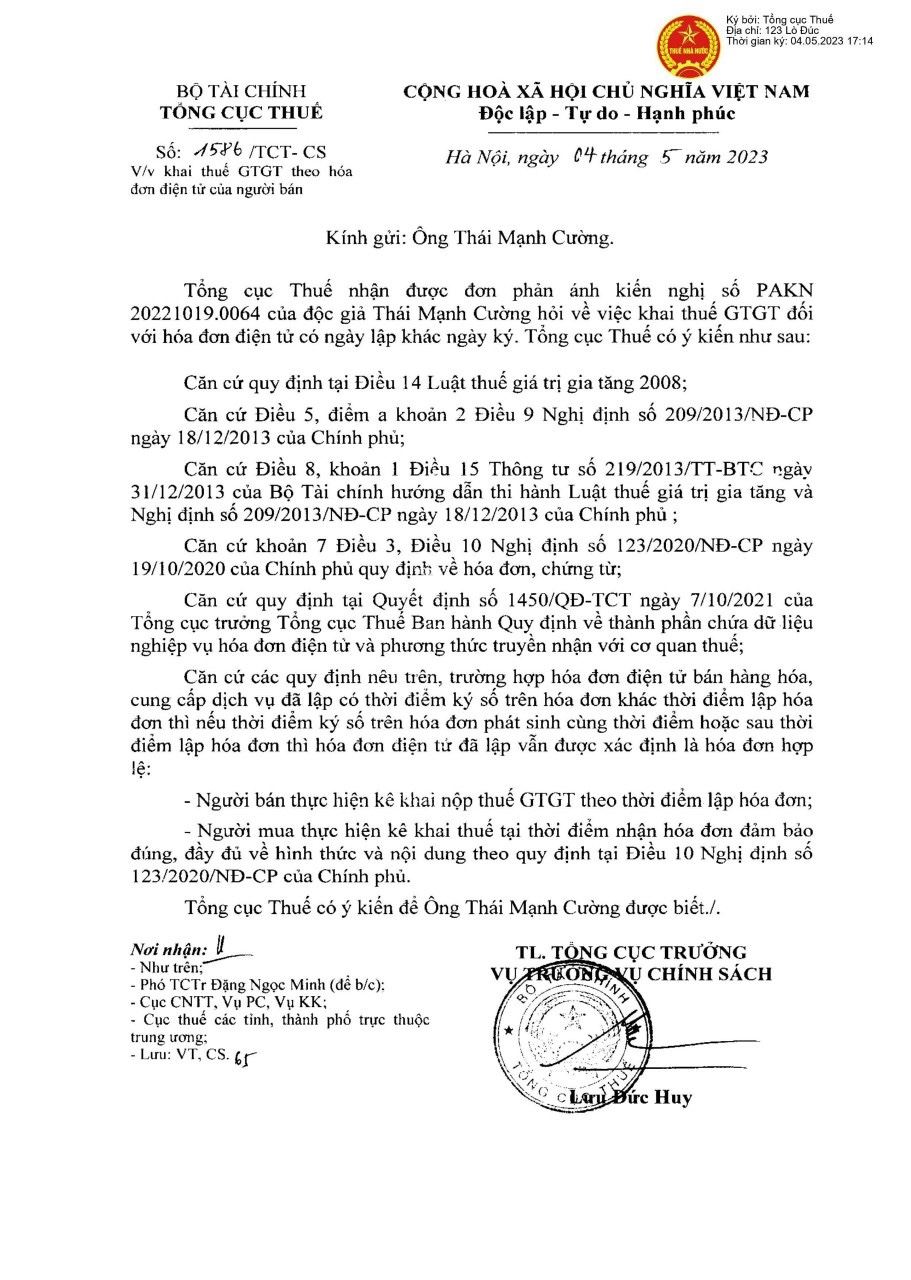

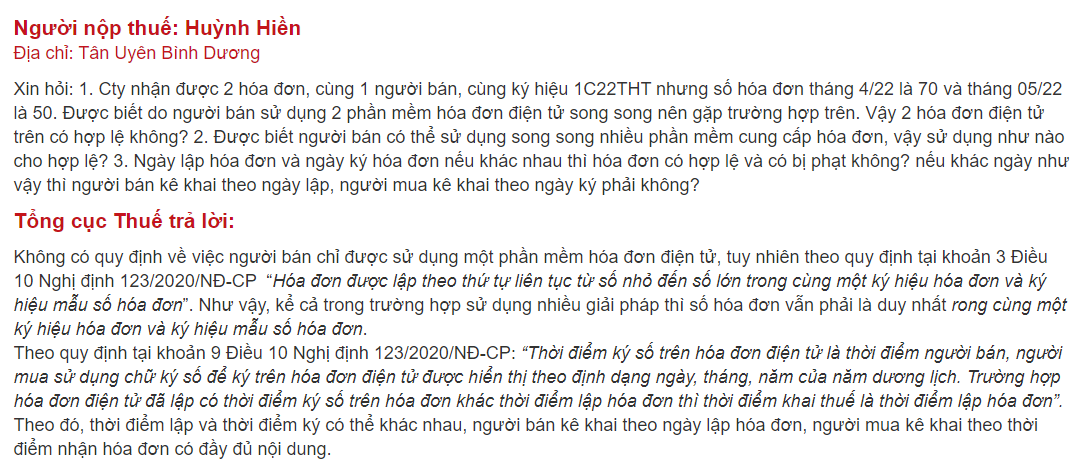

Căn cứ pháp lý

Trong các quy định hiện hành của pháp luật về thuế GTGT và pháp luật về hóa đơn điện tử chỉ đề cập tới thời điểm lập hóa đơn mà không đề cập tới thời điểm hóa đơn điện tử có đủ chữ ký người mua – người bán. Chữ ký của người mua, người bán được quy định là một nội dung của hóa đơn điện tử. Theo hướng dẫn của Tổng Cục thuế tại công văn 1586/TCT-CS ngày 4/5/2023

- > Với bên bán: Thời điểm xác định nghĩa vụ thuế GTGT là thời điểm lập hóa đơn điện tử

Trường hợp hóa đơn điện tử đã lập có thời điểm ký số trên hóa đơn khác thời điểm lập hóa đơn thì thời điểm khai thuế là thời điểm lập hóa đơn.

- > Với bên mua: Thời điểm được sử dụng hóa đơn để khấu trừ thuế GTGT là thời điểm hóa đơn có đủ chữ ký số và đã được cơ quan thuế cấp mã

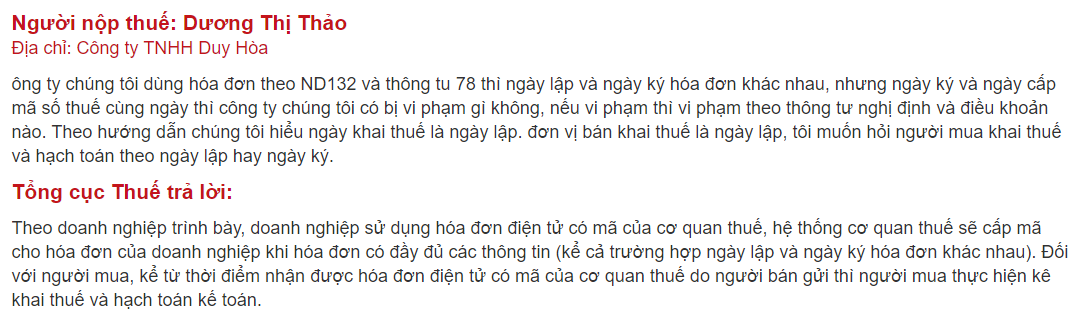

Theo doanh nghiệp trình bày, doanh nghiệp sử dụng hóa đơn điện tử có mã của cơ quan thuế, hệ thống cơ quan thuế sẽ cấp mã cho hóa đơn của doanh nghiệp khi hóa đơn có đầy đủ các thông tin (kể cả trường hợp ngày lập và ngày ký hóa đơn khác nhau). Đối với người mua, kể từ thời điểm nhận được hóa đơn điện tử có mã của cơ quan thuế do người bán gửi thì người mua thực hiện kê khai thuế và hạch toán kế toán.…Theo quy định, hóa đơn hợp pháp là hóa đơn khi có đầy đủ thông tin người bán, được ký số trên hóa đơn bởi người bán và gửi đến người mua. Do đó, người mua sẽ khai thuế theo thời điểm ký số trên hóa đơn…

Trước năm 2022, tham khảo

Ngày lập và ngày ký hóa đơn điện tử – Quan điểm của các cơ quan thuế

Từ 1/7/2022, theo Nghị định 123/2020/NĐ-CP

Trước 1/7/2022

Theo quy định tại điểm a khoản 2 Điều 16 Thông tư 39/2014/TT-BTC quy định về lập hóa đơn như sau:

“Điều 16. Lập hóa đơn

… a) Tiêu thức “Ngày tháng năm” lập hóa đơn

Ngày lập hóa đơn đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Ngày lập hóa đơn đối với cung ứng dịch vụ là ngày hoàn thành việc cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền. Trường hợp tổ chức cung ứng dịch vụ thực hiện thu tiền trước hoặc trong khi cung ứng dịch vụ thì ngày lập hóa đơn là ngày thu tiền.

Ngày lập hóa đơn đối với hoạt động cung cấp điện sinh hoạt, nước sinh hoạt, dịch vụ viễn thông, dịch vụ truyền hình thực hiện chậm nhất không quá bảy (7) ngày kế tiếp kể từ ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ hoặc ngày kết thúc kỳ quy ước đối với việc cung cấp dịch vụ viễn thông, truyền hình. Kỳ quy ước để làm căn cứ tính lượng hàng hóa, dịch vụ cung cấp căn cứ thỏa thuận giữa đơn vị cung cấp dịch vụ viễn thông, truyền hình với người mua.

Ngày lập hóa đơn đối với xây dựng, lắp đặt là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.

Trường hợp giao hàng nhiều lần hoặc bàn giao từng hạng mục, công đoạn dịch vụ thì mỗi lần giao hàng hoặc bàn giao đều phải lập hóa đơn cho khối lượng, giá trị hàng hóa, dịch vụ được giao tương ứng.

Trường hợp tổ chức kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng có thực hiện thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng thì ngày lập hóa đơn là ngày thu tiền.

Trường hợp bán xăng dầu tại các cửa hàng bán lẻ cho người mua thường xuyên là tổ chức, cá nhân kinh doanh; cung cấp dịch vụ ngân hàng, chứng khoán, ngày lập hóa đơn thực hiện định kỳ theo hợp đồng giữa hai bên kèm bảng kê hoặc chứng từ khác có xác nhận của hai bên, nhưng chậm nhất là ngày cuối cùng của tháng phát sinh hoạt động mua bán hàng hóa hoặc cung cấp dịch vụ.

Ngày lập hóa đơn đối với việc bán dầu thô, khí thiên nhiên, dầu khí chế biến và một số trường hợp đặc thù thực hiện theo hướng dẫn riêng của Bộ Tài chính.”

Quý khách cũng có có thể tham khảo câu trả lời của Bộ tài chính về vấn đề này như sau:

Hoặc tham khảo Công văn 58325/CT-TTHT của Cục thuế TP Hà Nội ngày 25 tháng 8 năm 2017

Căn cứ theo quy định trên, trường hợp của Công ty CP Thế giới số Trần Anh đang sử dụng hóa đơn điện tử, trong quá trình sử dụng khi bán hàng hóa, dịch vụ thì ngày lập hóa đơn điện tử Công ty phải thực hiện theo đúng quy định tại tiết a khoản 2 Điều 16 Thông tư 39/2014/TT-BTC. Trường hợp ngày ký hóa đơn điện tử thực hiện sau ngày lập hóa đơn điện tử thì Công ty phải căn cứ vào ngày lập hóa đơn điện tử để xác định nghĩa vụ kê khai, nộp thuế và hạch toán theo quy định.

Theo quy định tại Điều 8 Thông tư 219/2013/TT-BTC quy định về thời điểm xác định thuế GTGT như sau:

“Điều 8. Thời điểm xác định thuế GTGT

Đối với bán hàng hóa là thời điểm chuyển giao quyền sở hữu hoặc quyền sử dụng hàng hóa cho người mua, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với cung ứng dịch vụ là thời điểm hoàn thành việc cung ứng dịch vụ hoặc thời điểm lập hóa đơn cung ứng dịch vụ, không phân biệt đã thu được tiền hay chưa thu được tiền.

Đối với dịch vụ viễn thông là thời điểm hoàn thành việc đối soát dữ liệu về cước dịch vụ kết nối viễn thông theo hợp đồng kinh tế giữa các cơ sở kinh doanh dịch vụ viễn thông nhưng chậm nhất không quá 2 tháng kể từ tháng phát sinh cước dịch vụ kết nối viễn thông.

Đối với hoạt động cung cấp điện, nước sạch là ngày ghi chỉ số điện, nước tiêu thụ trên đồng hồ để ghi trên hóa đơn tính tiền.

Đối với hoạt động kinh doanh bất động sản, xây dựng cơ sở hạ tầng, xây dựng nhà để bán, chuyển nhượng hoặc cho thuê là thời điểm thu tiền theo tiến độ thực hiện dự án hoặc tiến độ thu tiền ghi trong hợp đồng. Căn cứ số tiền thu được, cơ sở kinh doanh thực hiện khai thuế GTGT đầu ra phát sinh trong kỳ.

Đối với xây dựng, lắp đặt, bao gồm cả đóng tàu, là thời điểm nghiệm thu, bàn giao công trình, hạng mục công trình, khối lượng xây dựng, lắp đặt hoàn thành, không phân biệt đã thu được tiền hay chưa thu được tiền.…”

Question: The time of determining VAT obligations is the time that make electronic invoices or the time when the electronic invoice is fully signed by the buyer – the seller?

Answer:

- In the current regulations on VAT law and the law on electronic invoices, only mention the time of making invoices without mentioning when the electronic invoice is fully signed by the buyer – the seller. Signature of buyer, seller is specified as a content of electronic invoices.

- Time of determination of VAT obligation is the time of making electronic invoices:

+ / For goods: is the time of transfer of ownership or right to use goods for the buyer, regardless of whether or not money has been collected.

- + / For services: is the time of completing the service provision or the time of making service invoices. The determination of the time of invoicing the service provision is referred to Point a, Clause 2, Article 16 of Circular 39/2014 / TT-BTC.

Law references:

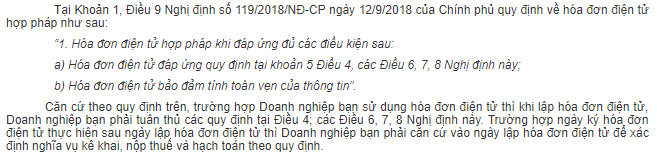

According to the provisions of Article 7 of Decree No. 119/2018 / ND-CP on the time of electronic invoicing as follows:

“Article 7. Time of making electronic invoices

- With seller, the time of electronic invoice for is the time of transfer of ownership or right to use goods to buyers, regardless of whether or not money has been collected.

- The time of electronic invoicing of service provision is the time of completing the service provision or the time of making service invoices, regardless of whether or not the money has been collected.

- In case of multiple times delivery or delivery of each item or service stage, each delivery must be invoiced for the volume and value of the assigned goods or services. … “

“Article 8. Time of determination of VAT tax

- For sale of goods is the time of transfer of ownership or right to use goods to the buyer, regardless of whether or not money has been collected.

- For service provision, it is the time of completing the service provision or the time of making service invoices, regardless of whether or not the money has been collected.

For telecommunications services, it is the time to complete the data comparison on telecommunications connection service charges according to economic contracts between telecommunications service business establishments, but not later than 2 months since arising telecommunications connection service.

- For electricity and clean water supply activities, it is the date of recording electricity and water consumption numbers on the clock to be inscribed on the bill of charge.

- For real estate business, infrastructure construction, house construction for sale, transfer or lease, it is the time of collection according to the project implementation schedule or the cash collection schedule inscribed in the contract. Based on the collected amount, business shall declare output VAT arising in the period.

- For construction and installation, including shipbuilding, it is the time of pre-acceptance test, handover of works, construction items, completed construction and installation volumes, regardless of whether or not the money has been collected. not yet collected money.

… “

“Article 16. Billing

… a) The criteria: day, month, year for making invoices

Invoice date for selling goods is the time of transfer of ownership or right to use the goods to the buyer, regardless of whether or not money has been collected.

Invoice date for service provision is the date of completion of service provision, regardless of whether or not money has been collected. In case the service provider conducts collection before or during service provision, the date of invoice is the collection date.

The date of billing for activities of supplying electricity for daily life, daily-life water, telecommunications and television services shall be no later than seven (7) days from the date of recording electricity and water consumption index on the clock or the end of the convention period for the provision of telecommunications and television services. The convention period shall serve as a basis for calculating the quantity of goods and services provided, based on the agreement between the telecommunications and television service provider and the purchaser.

Invoice date for construction and installation is the time of acceptance, handover of works, work items, completed construction and installation volumes, regardless of whether or not money has been collected.

In case of multiple times delivery or delivery of each item, service stage, each delivery must be invoiced for the volume, value of goods and services assigned accordingly.

In case of real estate business organizations, infrastructure construction, construction of houses for sale or transfer with money collection according to project implementation schedule or cash collection schedule stated in the contract. The making invoice is the collection date.

In case of selling petrol and oil at retail stores to regular buyers being business organizations and individuals; providing banking services, securities, invoicing dates periodically according to the contract between the two parties together with statements or other documents certified by the two parties, but not later than the last day of the month buy and sell goods or provide services.

Invoice date for the sale of crude oil, natural gas, oil and gas processing and a number of specific cases follow specific guidelines of the Ministry of Finance. ”

Biên soạn: Gonnapass

Tham khảo: Hoá đơn điện tử đính kèm bảng kê có hợp lệ hay không?

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Để biết thêm thông tin cụ thể, xin vui lòng liên hệ với các chuyên viên tư vấn.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass