Trong một số giai đoạn nhất định, khi chưa định hướng được kinh doanh trong tương lai gần, doanh nghiệp có thể tiến hành thủ tục tạm ngừng kinh doanh. Việc này sẽ giúp doanh nghiệp giảm bớt một số các thủ tục hành chính liên quan. Thực tế, luật Quản lý thuế và các văn bản hướng dẫn đã có quy định khá rõ ràng về thủ tục này. Để nắm được tổng quát các công việc cần thực hiện liên quan và một số trường hợp đặc biệt, bài viết dưới dây sẽ tóm tắt các nội dung này.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan |

Quy trình và thủ tục

| Bước | Nội dung | Kết quả |

| 1 | Hoàn thành nghĩa vụ thuế liên quan

(Thực chất, thông tư 105/2020/TT-BTC, thông tư số 95/2016/TT-BTC đã bỏ quy định này. Tuy nhiên, một số cơ quan thuế vẫn yêu cầu hoàn thành các nghĩa vụ thuế nợ) |

Cơ quan thuế |

| 2 | Chuẩn bị hồ sơ tạm ngừng kinh doanh.

1. Thông báo tạm ngừng kinh doanh theo mẫu quy định (Mẫu Phụ lục II-19 ban hành bởi Thông tư 01/2021/TT-BKHDT) 2. Biên bản họp HĐTV, HĐQT về tạm ngừng kinh doanh/ Quyết định của chủ sở hữu, HĐTV, HĐQT về tạm ngừng kinh doanh Thời hạn tạm ngừng kinh doanh ghi trong thông báo không được quá một năm |

|

| 3 | (Online) Scan hồ sơ và gửi thông báo tạm ngừng kinh doanh/tiếp tục kinh doanh trước thời hạn chậm nhất là 3 ngày làm việc trước khi tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn | |

| 4 | Nộp hồ sơ và gửi thông báo tạm ngừng kinh doanh/tiếp tục kinh doanh bản gốc trước thời hạn chậm nhất là 3 ngày làm việc trước khi tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn | Phòng đăng ký kinh doanh |

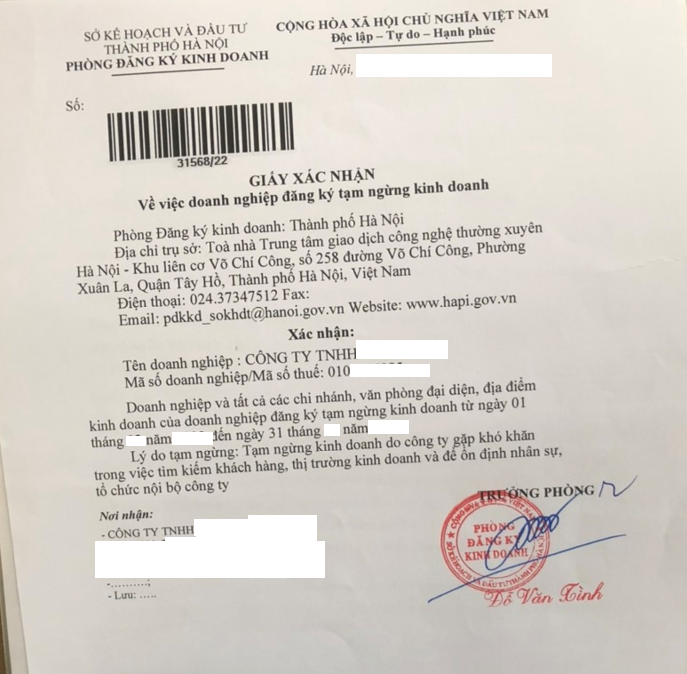

| 5 | Trong 3 ngày làm việc, phòng đăng ký kinh doanh trả kết quả là “Giấy xác nhận về việc doanh nghiệp đã đăng ký tạm ngừng kinh doanh”. (Phòng đăng ký kinh doanh cũng gửi giấy này sang cho cơ quan thuế quản lý) | |

| 6 | Công bố trên trang thông tin điện tử và ấn phẩm (nếu có) và niêm yết công khai tại trụ sở chính và địa điểm kinh doanh của công ty về tạm ngừng kinh doanh của công ty trong thời hạn 36 giờ. |

NHỮNG LƯU Ý KHI ĐĂNG KÝ TẠM NGỪNG KINH DOANH HOẶC TIẾP TỤC KINH DOANH TRƯỚC THỜI HẠN

Doanh nghiệp cần biết khi thực hiện thủ tục đăng ký tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo:

- > Trường hợp doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo, doanh nghiệp gửi thông báo đến Phòng Đăng ký kinh doanh Đăng ký kinh doanh chậm nhất 03 ngày làm việc trước ngày tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo, thời hạn tạm ngừng kinh doanh của mỗi lần thông báo không được quá một năm. (Ví dụ doanh nghiệp đăng ký tạm ngừng từ ngày 01/01/2024 đến ngày 31/12/2024 thì cần nộp hồ sơ đến Phòng Đăng ký kinh doanh muộn nhất là ngày 26/12/2023)

- > Trường hợp doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh có nhu cầu tiếp tục tạm ngừng kinh doanh sau khi hết thời hạn đã thông báo thì phải thông báo cho Phòng Đăng ký kinh doanh chậm nhất 03 ngày làm việc trước ngày tiếp tục tạm ngừng kinh doanh, thời hạn tạm ngừng kinh doanh của mỗi lần thông báo không được quá một năm (Ví dụ doanh nghiệp đã đăng ký tạm ngừng kinh doanh từ ngày 01/01/2023 đến ngày 31/12/2023, đến thời điểm hiện tại doanh nghiệp muốn tiếp tục đăng ký tạm ngừng từ ngày 01/01/2024 đến ngày 31/12/2024 thì cần nộp hồ sơ đến Phòng Đăng ký kinh doanh muộn nhất là ngày 26/12/2023)

- > Khi hồ sơ nộp lần đầu tiên chưa hợp lệ thì doanh nghiệp cần đăng ký lại ngày bắt đầu tạm ngừng kinh doanh trong hồ sơ và hệ thống sau 3 ngày làm việc (Ví dụ ngày 26/12/2023 doanh nghiệp nộp hồ sơ đăng ký tạm ngừng đến Phòng Đăng ký kinh doanh nhưng hồ sơ chưa hợp lệ, đến ngày 05/01/2024 doanh nghiệp nộp bổ sung hồ sơ thì doanh nghiệp đăng ký lại thời gian bắt đầu tạm ngừng từ ngày 11/01/2024 trong hồ sơ và hệ thống). Nếu doanh nghiệp vẫn đăng ký bắt đầu tạm ngừng kinh doanh là 01/01/2024 thì Phòng Đăng ký kinh doanh sẽ chuyển hồ sơ tới Thanh tra Sở Kế hoạch và Đầu tư để xử phạt theo quy định tại Điểm c Khoản 1 và Điểm c Khoản 2 Điều 50 Nghị định số 122/2021/NĐ-CP ngày 28/12/2021 của Chính phủ về xử phạt vi phạm hành chính trong lĩnh vực kế hoạch và Đầu tư.

Thuế khi tạm ngừng kinh doanh

Xem thêm

Cơ sở pháp lý

Theo điều 206 Luật Doanh nghiệp số 59/2020/QH14 thì

1. Doanh nghiệp phải thông báo bằng văn bản cho Cơ quan đăng ký kinh doanh chậm nhất là 03 ngày làm việc trước ngày tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo.

2. Cơ quan đăng ký kinh doanh, cơ quan nhà nước có thẩm quyền yêu cầu doanh nghiệp tạm ngừng, đình chỉ hoạt động, chấm dứt kinh doanh trong trường hợp sau đây:

a) Tạm ngừng hoặc chấm dứt kinh doanh ngành, nghề kinh doanh có điều kiện, ngành, nghề tiếp cận thị trường có điều kiện đối với nhà đầu tư nước ngoài khi phát hiện doanh nghiệp không có đủ điều kiện tương ứng theo quy định của pháp luật;

b) Tạm ngừng kinh doanh theo yêu cầu của cơ quan có liên quan theo quy định của pháp luật về quản lý thuế, môi trường và quy định khác của pháp luật có liên quan;

c) Đình chỉ hoạt động, chấm dứt kinh doanh một, một số ngành, nghề kinh doanh hoặc trong một số lĩnh vực theo quyết định của Tòa án.

3. Trong thời gian tạm ngừng kinh doanh, doanh nghiệp phải nộp đủ số thuế, bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp còn nợ; tiếp tục thanh toán các khoản nợ, hoàn thành việc thực hiện hợp đồng đã ký với khách hàng và người lao động, trừ trường hợp doanh nghiệp, chủ nợ, khách hàng và người lao động có thỏa thuận khác.

Theo Nghị định 01/2021/NĐ-CP – Điều 66. Đăng ký tạm ngừng kinh doanh, tiếp tục kinh doanh trước thời hạn đã thông báo đối với doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh

1. Trường hợp doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo, doanh nghiệp gửi thông báo đến Phòng Đăng ký kinh doanh nơi doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh đặt trụ sở chậm nhất 03 ngày làm việc trước ngày tạm ngừng kinh doanh hoặc tiếp tục kinh doanh trước thời hạn đã thông báo. Trường hợp doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh có nhu cầu tiếp tục tạm ngừng kinh doanh sau khi hết thời hạn đã thông báo thì phải thông báo cho Phòng Đăng ký kinh doanh chậm nhất 03 ngày làm việc trước ngày tiếp tục tạm ngừng kinh doanh. Thời hạn tạm ngừng kinh doanh của mỗi lần thông báo không được quá một năm.

2. Trường hợp doanh nghiệp tạm ngừng kinh doanh, kèm theo thông báo phải có nghị quyết, quyết định và bản sao biên bản họp của Hội đồng thành viên đối với công ty trách nhiệm hữu hạn hai thành viên trở lên, công ty hợp danh, của Hội đồng quản trị đối với công ty cổ phần; nghị quyết, quyết định của chủ sở hữu công ty đối với công ty trách nhiệm hữu hạn một thành viên về việc tạm ngừng kinh doanh.

3. Sau khi nhận hồ sơ đăng ký doanh nghiệp, Phòng Đăng ký kinh doanh trao Giấy biên nhận, kiểm tra tính hợp lệ của hồ sơ và cấp giấy xác nhận về việc doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh đăng ký tạm ngừng kinh doanh, giấy xác nhận về việc doanh nghiệp, chi nhánh, văn phòng đại diện, địa điểm kinh doanh đăng ký tiếp tục kinh doanh trước thời hạn đã thông báo trong thời hạn 03 ngày làm việc kể từ ngày nhận được hồ sơ hợp lệ.

4. Trường hợp doanh nghiệp đăng ký tạm ngừng kinh doanh, Phòng Đăng ký kinh doanh cập nhật tình trạng pháp lý của doanh nghiệp và tình trạng của tất cả các chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp trong Cơ sở dữ liệu quốc gia về đăng ký doanh nghiệp sang tình trạng tạm ngừng kinh doanh.

5. Doanh nghiệp có thể đề nghị đăng ký tiếp tục kinh doanh trước thời hạn đã thông báo đồng thời với đăng ký tiếp tục kinh doanh trước thời hạn đã thông báo đối với chi nhánh, văn phòng đại diện, địa điểm kinh doanh của doanh nghiệp. Phòng Đăng ký kinh doanh cập nhật tình trạng pháp lý của doanh nghiệp đồng thời với tình trạng của chi nhánh, văn phòng đại diện, địa điểm kinh doanh trong Cơ sở dữ liệu quốc gia về đăng ký doanh nghiệp.

Luật quản lý thuế số 38/2019/QH14 – Điều 37. Thông báo khi tạm ngừng hoạt động, kinh doanh

1. Tổ chức, hộ kinh doanh, cá nhân kinh doanh thuộc diện đăng ký kinh doanh tạm ngừng hoạt động, kinh doanh có thời hạn hoặc tiếp tục hoạt động, kinh doanh trước thời hạn đã thông báo theo quy định của Luật Doanh nghiệp và quy định khác của pháp luật có liên quan thì cơ quan thuế căn cứ vào thông báo của người nộp thuế hoặc cơ quan nhà nước có thẩm quyền để thực hiện quản lý thuế trong thời gian người nộp thuế tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn theo quy định của Luật này.

2. Tổ chức, hộ kinh doanh, cá nhân kinh doanh không thuộc diện đăng ký kinh doanh thì thực hiện thông báo đến cơ quan thuế quản lý trực tiếp chậm nhất là 01 ngày làm việc trước khi tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn đã thông báo để thực hiện quản lý thuế.

Theo Nghị định 126/2020/NĐ-CP – Điều 4. Quản lý thuế đối với người nộp thuế trong thời gian tạm ngừng hoạt động, kinh doanh

Người nộp thuế thực hiện thông báo khi tạm ngừng hoạt động, kinh doanh theo quy định tại Điều 37 Luật Quản lý thuế và các quy định sau:

1. Căn cứ xác định thời gian người nộp thuế tạm ngừng hoạt động, kinh doanh:

a) Đối với người nộp thuế đăng ký thuế cùng với đăng ký doanh nghiệp, đăng ký hợp tác xã, đăng ký kinh doanh theo quy định tại khoản 1 Điều 37 Luật Quản lý thuế là thời gian tạm ngừng kinh doanh của doanh nghiệp, hợp tác xã được cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã ghi nhận trên Hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã. Cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã gửi thông tin đăng ký tạm ngừng kinh doanh của doanh nghiệp, hợp tác xã cho cơ quan thuế bằng phương thức điện tử qua hệ thống trao đổi thông tin về đăng ký kinh doanh và đăng ký thuế trong thời hạn 01 ngày làm việc hoặc chậm nhất là ngày làm việc tiếp theo kể từ ngày cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã ghi nhận trên Hệ thống thông tin quốc gia về đăng ký doanh nghiệp, đăng ký hợp tác xã.

b) Đối với người nộp thuế được cơ quan Nhà nước có thẩm quyền chấp thuận, thông báo hoặc yêu cầu tạm ngừng hoạt động, kinh doanh theo quy định tại khoản 1 Điều 37 Luật Quản lý thuế là thời gian được ghi trên văn bản do cơ quan nhà nước có thẩm quyền cấp. Cơ quan nhà nước có thẩm quyền gửi văn bản cho cơ quan thuế quản lý trực tiếp người nộp thuế chậm nhất trong thời hạn 03 ngày làm việc kể từ ngày ban hành văn bản.

c) Đối với người nộp thuế là tổ chức, hộ kinh doanh, cá nhân kinh doanh không thuộc diện đăng ký kinh doanh theo quy định tại khoản 2 Điều 37 Luật Quản lý thuế thì thực hiện thông báo tạm ngừng hoạt động, kinh doanh đến cơ quan thuế quản lý trực tiếp chậm nhất là 01 ngày làm việc trước khi tạm ngừng hoạt động, kinh doanh. Cơ quan thuế có thông báo xác nhận gửi người nộp thuế về thời gian người nộp thuế đăng ký tạm ngừng hoạt động, kinh doanh chậm nhất trong thời hạn 02 ngày làm việc kể từ ngày nhận được thông báo của người nộp thuế. Người nộp thuế được tạm ngừng hoạt động, kinh doanh không quá 1 năm đối với 1 lần đăng ký. Trường hợp người nộp thuế là tổ chức, tổng thời gian tạm ngừng hoạt động, kinh doanh không quá 2 năm đối với 2 lần đăng ký liên tiếp.

2. Trong thời gian người nộp thuế tạm ngừng hoạt động, kinh doanh:

a) Người nộp thuế không phải nộp hồ sơ khai thuế, trừ trường hợp người nộp thuế tạm ngừng hoạt động, kinh doanh không trọn tháng, quý, năm dương lịch hoặc năm tài chính thì vẫn phải nộp hồ sơ khai thuế tháng, quý; hồ sơ quyết toán năm.

b) Hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán tạm ngừng hoạt động, kinh doanh được cơ quan thuế xác định lại nghĩa vụ thuế khoán theo quy định của Bộ trưởng Bộ Tài chính.

c) Người nộp thuế không được sử dụng hóa đơn và không phải nộp báo cáo tình hình sử dụng hóa đơn. Trường hợp người nộp thuế được cơ quan thuế chấp thuận sử dụng hoá đơn theo quy định của pháp luật về hoá đơn thì phải nộp hồ sơ khai thuế, nộp báo cáo tình hình sử dụng hoá đơn theo quy định.

d) Người nộp thuế phải chấp hành các quyết định, thông báo của cơ quan quản lý thuế về đôn đốc thu nợ, cưỡng chế thi hành quyết định hành chính về quản lý thuế, thanh tra, kiểm tra việc chấp hành pháp luật thuế và xử lý hành vi vi phạm hành chính về quản lý thuế theo quy định của Luật Quản lý thuế.

3. Người nộp thuế tiếp tục hoạt động, kinh doanh trở lại đúng thời hạn đã đăng ký thì không phải thông báo với cơ quan nơi đã đăng ký tạm ngừng hoạt động, kinh doanh theo quy định.

Trường hợp người nộp thuế hoạt động, kinh doanh trở lại trước thời hạn thì phải thông báo với cơ quan nơi đã đăng ký tạm ngừng hoạt động, kinh doanh và phải thực hiện đầy đủ các quy định về thuế, nộp hồ sơ khai thuế, nộp báo cáo tình hình sử dụng hóa đơn theo quy định.

Đối với người nộp thuế thuộc trường hợp quy định tại điểm c khoản 1 Điều này thì thực hiện thông báo đến cơ quan thuế quản lý trực tiếp chậm nhất là 01 ngày làm việc trước khi tiếp tục hoạt động, kinh doanh trở lại trước thời hạn.

4. Người nộp thuế đăng ký thuế trực tiếp với cơ quan thuế không được đăng ký tạm ngừng hoạt động, kinh doanh khi cơ quan thuế đã có Thông báo về việc người nộp thuế không hoạt động tại địa chỉ đã đăng ký.

Thông tư 105/2020/TT-BTC về đăng ký thuế – Điều 12. Thông báo tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động sau tạm ngừng hoạt động, kinh doanh trước thời hạn

Khi tạm ngừng hoạt động kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn, người nộp thuế thực hiện thông báo theo quy định tại Khoản 1, Khoản 2 Điều 37 Luật Quản lý thuế, Điều 4 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế và các quy định sau đây:

1. Tổ chức, hộ kinh doanh, cá nhân kinh doanh không thuộc diện đăng ký kinh doanh thực hiện gửi Thông báo mẫu số 23/ĐK-TCT ban hành kèm theo Thông tư này đến cơ quan thuế quản lý trực tiếp theo thời hạn quy định tại Điểm c Khoản 1, Khoản 3 và Khoản 4 Điều 4 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế.

2. Sau khi cơ quan thuế đã ban hành Thông báo người nộp thuế không hoạt động tại địa chỉ đã đăng ký, doanh nghiệp, hợp tác xã được cơ quan đăng ký kinh doanh, cơ quan đăng ký hợp tác xã chấp thuận tạm ngừng kinh doanh nhưng còn nợ thuế và các khoản thu khác thuộc ngân sách nhà nước, có hành vi vi phạm pháp luật quản lý thuế, hóa đơn trước thời điểm không hoạt động tại địa chỉ đã đăng ký thì người nộp thuế phải hoàn thành nghĩa vụ thuế, hóa đơn còn thiếu, chấp hành các quyết định, thông báo của cơ quan quản lý thuế theo quy định tại Khoản 2 Điều 4 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế.

Điều 13. Xử lý Thông báo tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn

Việc xử lý Thông báo tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn của người nộp thuế; xử lý Văn bản chấp thuận tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động sau tạm ngừng hoạt động, kinh doanh trước thời hạn của cơ quan nhà nước có thẩm quyền được thực hiện theo quy định tại Khoản 1, Khoản 2 Điều 37 Luật Quản lý thuế; Khoản 1, Khoản 3, Khoản 4 Điều 4 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ quy định chi tiết một số điều của Luật Quản lý thuế và các quy định sau:

1. Đối với Thông báo tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn của người nộp thuế:

Cơ quan thuế thực hiện xử lý hồ sơ và ban hành Thông báo chấp thuận/ hoặc không chấp thuận tạm ngừng hoạt động, kinh doanh mẫu số 27/TB-ĐKT, Thông báo về việc tạm ngừng hoạt động, kinh doanh theo đơn vị chủ quản mẫu số 33/TB-ĐKT (nếu có), Thông báo về việc tiếp tục hoạt động, kinh doanh trước thời hạn theo đơn vị chủ quản mẫu số 34/1B-ĐKT (nếu có) ban hành kèm theo Thông tư này gửi người nộp thuế trong thời hạn 02 (hai) ngày làm việc kể từ ngày nhận đủ hồ sơ của người nộp thuế theo quy định.

2. Đối với văn bản chấp thuận tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh trước thời hạn của cơ quan nhà nước có thẩm quyền:

Cơ quan thuế cập nhật thông tin tạm ngừng hoạt động, kinh doanh hoặc tiếp tục hoạt động, kinh doanh của người nộp thuế vào hệ thống ứng dụng đăng ký thuế.…

Biên soạn: Nguyễn Việt Anh – Manager