7.1.1. Một số quan niệm về quản lý thuế

Quản lý thuế là quá trình lập dự toán thu thuế cũng như hoạch định chương trình mục tiêu, tổ chức thực hiện, chỉ đạo và kiểm tra đánh giá kết quả thực hiện so với mục tiêu đề ra, phát hiện những sai sót và gian lận để uốn nắn, chỉnh sửa trong công tác quản lý ở những kỳ tiếp theo.

Quản lý thuế là một hệ thống những quá trình có quan hệ chặt chẽ với nhau nhằm mục tiêu đảm bảo thu thuế đúng, đủ và công bằng trên cơ sở quy định của pháp luật thuế, bao gồm các hoạt động thu nhận hồ sơ khai thuế, tính toán số thuế phải nộp, đôn đốc thu nộp thuế và cung cấp dịch vụ tư vấn cho NNT.

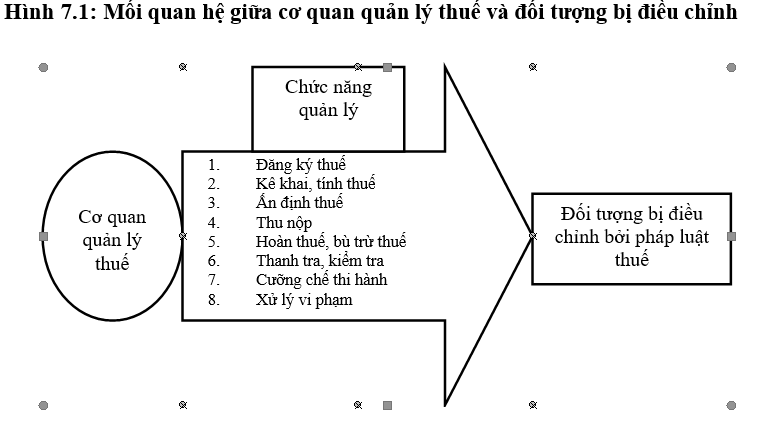

Quản lý thuế là quá trình tác động của cơ quan quản lý thuế đến người nộp thuế nhằm đảm bảo sự tuân thủ pháp luật thuế. Quá trình tác động của cơ quan quản lý thuế nhằm đảm bảo sự tuân thủ pháp luật của người nộp thuế là quá trình tổ chức thực hiện các chức năng quản lý thuế như tuyên truyền thuế, hỗ trợ người nộp thuế, quản lý kê khai thuế, kế toán thuế, thanh tra thuế, kiểm tra thuế, đôn đốc thu nộp và quản lý nợ thuế, cưỡng chế nợ thuế. Tuân thủ pháp luật của người nộp thuế bao gồm tuân thủ về đăng ký thuế, kê khai thuế, tính thuế, nộp thuế và thực hiện các nghĩa vụ khác về thuế.

Quy trình quản lý thuế luôn gắn với quá trình nhà quản lý thuế (chủ thể quản lý) sử dụng các chức năng quản lý tác động tới khách thể quản lý (đối tượng nộp thuế) nhằm đạt được các mục tiêu quản lý. Các chức năng quản lý thuế bao gồm bốn nhóm cơ bản gắn với quy trình quản lý thuế bao gồm: Nhóm chức năng hoạch định như lập kế hoạch thuế, chuẩn bị điều kiện thực hiện; Nhóm chức năng tổ chức như tổ chức bộ máy, tổ chức nhân sự, ra quyết định, tổ chức hoạt động; nhóm chức năng chỉ đạo như hướng dẫn, phối hợp, điều chỉnh quá trình thực hiện kế hoạch thuế; nhóm chức năng kiểm tra bao gồm đo lường, so sánh, đánh giá, cưỡng chế thi hành, đúc rút kinh nghiệm, khen thưởng, chuẩn bị cho chu kỳ quản lý tiếp theo.

Liên quan đến các quy trình quản lý theo các chức năng trên có các khái niệm cần được nghiên cứu bao gồm: Đại diện của người nộp thuế; Trụ sở của người nộp thuế; Mã số thuế; Kỳ tính thuế; Tờ khai thuế; Tờ khai hải quan; Hồ sơ thuế; Khai quyết toán thuế; Hoàn thành nghĩa vụ nộp thuế; Cưỡng chế thi hành quyết định hành chính về quản lý thuế (Xem cụ thể điều 3 Luật Quản lý thuế).

7.1.2. Chủ thể quản lý

Chủ thể trực tiếp là các tổ chức, cơ quan nhà nước tham gia trực tiếp vào quá trình hoạch định, tổ chức, chỉ đạo, kiểm tra quá trình dịch chuyển của dòng thuế, bao gồm: Bộ tài chính, Tổng cục Thuế, Tổng cục Hải quan, Kho bạc nhà nước, Quốc hội, UBND, HĐND các cấp, Hội đồng tư vấn thuế xã phường.

Chủ thể gián tiếp là các tổ chức, cơ quan nhà nước tham gia gián tiếp vào quá trình hoạch định, tổ chức, chỉ đạo, kiểm tra công tác đăng ký, kê khai, tính thu nộp, quyết toán và thanh, kiểm tra. Bao gồm: các cơ quan Nhà nước có chức năng phối hợp với cơ quan thuế trong việc tuyên truyền, phổ biến pháp luật về thuế, phối hợp với cơ quan quản lý thuế trong việc quản lý thuế; tạo điều kiện thuận lợi cho người nộp thuế thực hiện nghĩa vụ thuế, cơ quan có chức năng khởi tố, điều tra, truy tố, xét xử kịp thời, nghiêm minh tội phạm vi phạm pháp luật về thuế…; tổ chức, cá nhân khác trong và ngoài nước có liên quan đến công tác quản lý thuế.

Ở Việt Nam hiện nay trách nhiệm và quyền hạn của các chủ thể trực tiếp và gián tiếp trong công tác quản lý thuế được quy định cụ thể tại các điều từ điều 14 đến điều 29 trong Luật Quản lý thuếsố 38/2019/QH14.

7.1.3. Đối tượng bị quản lý

Tổ chức, cá nhân có hoạt động phát sinh nghĩa vụ thuế theo quy định của pháp luật (gọi tắt là người nộp thuế) có trách nhiệm nộp tiền thuế cũng như nộp các khoản thu khác (gọi tắt là thuế) vào NSNN do cơ quan quản lý thu. Người nộp thuế được xác lập các quyền và trách nhiệm cụ thể trong luật định (điều 16 và điều 17 Luật Quản lý thuế).

Đối tượng nộp thuế được chia thành hai loại: (i) Đối tượng nộp thuế theo phương pháp kê khai bao gồm các tổ chức, cá nhân có hạch toán kế toán, có đủ hồ sơ giấy tờ số liệu để tự khai, tự tính thuế và (ii) Đối tượng nộp thuế theo phương pháp khoán thuế là các đối tượng không hạch toán kế toán hoặc hạch toán kế toán không đầy đủ để tự khai thuế, bao gồm cá nhân, hộ gia đình và tổ chức không có tư cách pháp nhân không sử dụng hóa đơn, chứng từ hoặc có sử dụng hóa đơn, chứng từ nhưng không đủ để hạch toán kế toán. Trong phạm vi chuyên đề này chỉ đề cập tới công tác quản lý đối tượng nộp thuế theo phương pháp kê khai.

Hình thức quản lý thu nộp

Đối tượng thuế có thể được chủ động hoặc bị động trong nghĩa vụ thuế của mình tùy theo từng hình thức quản lý của cơ quan thu. Theo cơ chế quản lý chuyên quản, cán bộ thuế trực tiếp quản lý, hướng dẫn đối tượng kê khai, rồi tính thuế, ra thông báo thuế cho đối tượng nộp, theo hình thức này đối tượng thuế bị động, ỷ lại cho cơ quan thu, ít trau dồi kiến thức pháp luật thuế, chi phí thu tăng cao, hiệu quả hành thu thấp, tính rõ ràng, minh bạch trong quản lý thuế thấp. Ngược lại, theo cơ chế quản lý thu theo chức năng đối tượng nộp được tự khai, tự tính, tự nộp số tiền thuế theo luật định. Cơ chế này khắc phục được các nhược điểm cơ bản của cơ chế chuyên quản, tuy nhiên đòi hỏi trình độ quản lý thuế phải được nâng cao, việc hiện đại hóa ngành Thuế phải được đảm bảo, cơ sở hạ tầng thông tin phải tốt.

Nguyên tắc quản lý thuế

– Mọi tổ chức, hộ gia đình, hộ kinh doanh, cá nhân có nghĩa vụ nộp thuế theo quy định của luật.

– Cơ quan quản lý thuế, các cơ quan khác của Nhà nước được giao nhiệm vụ quản lý thu thực hiện việc quản lý thuế theo quy định của Luật này và quy định khác của pháp luật có liên quan, bảo đảm công khai, minh bạch, bình đẳng và bảo đảm quyền, lợi ích hợp pháp của người nộp thuế.

– Cơ quan, tổ chức, cá nhân có trách nhiệm tham gia quản lý thuế theo quy định của pháp luật.

– Thực hiện cải cách thủ tục hành chính và ứng dụng công nghệ thông tin hiện đại trong quản lý thuế; áp dụng các nguyên tắc quản lý thuế theo thông lệ quốc tế, trong đó có nguyên tắc bản chất hoạt động, giao dịch quyết định nghĩa vụ thuế, nguyên tắc quản lý rủi ro trong quản lý thuế và các nguyên tắc khác phù hợp với điều kiện của Việt Nam.

– Áp dụng biện pháp ưu tiên khi thực hiện các thủ tục về thuế đối với hàng hóa xuất khẩu, nhập khẩu theo quy định của pháp luật về hải quan và quy định của Chính phủ.

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040