Theo quy định của Bộ Luật Lao động, thời hạn thử việc đối với người lao động tối đa là 60 ngày, trừ vị trí quản lý không quá 180 ngày. Vậy trong thời gian thử việc, nghĩa vụ thuế thu nhập cá nhân của người lao động được xác định như thế nào? Câu trả lời sẽ có trong bài viết dưới đây.

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Nghĩa vụ thuế thu nhập cá nhân

Nghĩa vụ thuế thu nhập cá nhân trong giai đoạn thử việc được tổng hợp trong bảng sau:

Về vấn đề các khoản thu nhập không tính vào thu nhập chịu thuế của hợp đồng thử việc, theo quan điểm của chúng tôi

- > Tại thời điểm tạm khấu trừ: Có thể cân nhắc khấu trừ 10% trên toàn bộ thu nhập thực trả, gồm cả các khoản này

- > Tại quyết toán thuế TNCN cuối năm, được loại trừ các khoản này khỏi thu nhập chịu thuế

|

Tóm tắt câu hỏi: Công ty chi trả các khoản chi không chịu thuế TNCN như: chi hiếu hỷ, tăng ca, tiền ăn ca trong thời gian thử việc 2 tháng Công ty chúng tôi xin hỏi :

(1) Thu nhập để khấu trừ thuế TNCN trong thời gian thử việc có bao gồm các khoản chi trên không?

(2) Nếu có, trường hợp trong thời gian thử việc đã khấu trừ các khoản trên theo thuế suất 10% và sau đó ký hợp đồng lao động trên 3 tháng, được áp dụng tính thuế TNCN theo biểu thuế lũy tiến từng phần thì khi quyết toán thuế TNCN có được tính lại các khoản thu nhập không chịu thuế trên không?

Tóm tắt hướng dẫn tại https://mof.gov.vn/hoidapcstc/home/cthoidap/116243

Các khoản thu nhập theo quy định là khoản thu nhập không tính vào thu nhập chịu thuế TNCN. Nếu quyết toán thuế TNCN thì thu nhập tính thuế được xác định bằng thu nhập chịu thuế trừ (-) các khoản giảm trừ. |

Cách kê khai trên tờ khai quyết toán thuế TNCN

Xem tại

Lưu ý 1 số trường hợp tình huống sau

Nếu giai đoạn thử việc là 1 phần của hợp đồng lao động

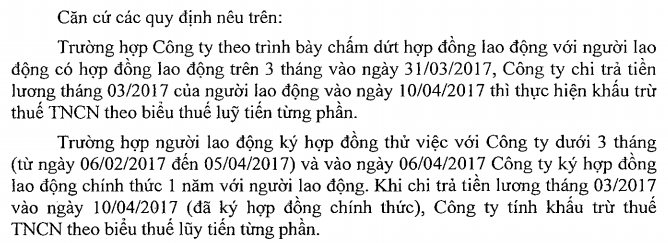

(Công văn 10997/CT-TTHT)

Trường hợp Công ty ký hợp đồng lao động, trong hợp đồng lao động có ghi thời gian làm việc từ trên 6 tháng tới trên 1 năm và thử việc là 1 tháng thì Công ty thực hiện tạm khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần tính trên thu nhập tháng.

Kê khai phần thuế đã khấu trừ trong giai đoạn thử việc

(Theo công văn 6327/CT-THTT)

Trường hợp của Văn phòng theo trình bày, có ký hợp đồng thử việc với nhân viên từ ngày 03/7/2017 đến ngày 31/8/2017, Văn phòng đã khấu trừ thuế TNCN theo mức 10%, sau thời gian thử việc, Văn phòng ký hợp đồng lao động thời hạn 1 năm (từ ngày 01/9/2017 đến ngày 31/8/2018) với nhân viên trên và khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần thì việc khấu trừ thuế TNCN khi chi trả thu nhập trong khoảng thời gian nêu trên là phù hợp quy định. Khi quyết toán thuế năm, nếu cá nhân không thuộc trường hợp ủy quyền quyết toán thuế thay thì Văn phòng kê khai phần thu nhập từ tiền lương, tiền công đã khấu trừ theo Biểu thuế lũy tiến từng phần trên bảng kê 05-1BK-QTT-TNCN, kê khai thu nhập đã khấu trừ theo mức 10% trên bảng kê 05-2BK-QTT-TNCN của tờ khai mẫu số 05/QTT-TNCN ban hành kèm theo Thông tư số 92/2015/TT-BTC nêu trên.

Với cá nhân ký hợp đồng chính thức

Công ty em có trường hợp 1 bạn sinh viên mới ra trường chưa có mã số thuế, vừa kết thúc hợp đồng thử việc với thu nhập bị khấu trừ thuế thu nhập cá nhân 10%, sau 2 tháng thử việc tiếp tục ký hợp đồng chính thức với bạn ấy thì trong trường hợp này khi quyết toán thuế TNCN, có được khấu trừ theo biểu thuế lũy tiến cho thu nhập của bạn này không ạ?

Đối với sinh viên mới ra trường tiếp tục ký HĐLĐ sau khi thử việc, công ty đăng ký MST cho NLĐ và nếu phần thu nhập thử việc được trả vào thời điểm người lao động đã ký hợp đồng chính thức, theo công văn 5189/CT-THTT thì khấu trừ theo biểu lũy tiến. Cuối năm, nếu cá nhân đủ điều kiện ủy quyền quyết toán thì có thể tính lại toàn bộ thu nhập theo biểu lúy tiến từng phần.

Theo quan điểm cục thuế TP Hà Nội – Số: 47484/CT-TTHT

Trường hợp sau khi kết thúc Hợp đồng thử việc trên, Công ty ký Hợp đồng lao động từ ba (03) tháng trở lên với người lao động thì Công ty có trách nhiệm khấu trừ thuế TNCN theo Biểu thuế lũy tiến từng phần trước khi chi trả cho người lao động tính cả thời gian thử việc.

Trường hợp sau khi kết thúc Hợp đồng thử việc, Công ty không ký Hợp đồng lao động với người lao động thì Công ty phải khấu trừ thuế TNCN theo tỷ lệ 10% khi chi trả đối với khoản thu nhập của người lao động trong thời gian thử việc từ 02 triệu đồng/lần trở lên.

Nếu thử việc ở nhiều nơi thì được ký cam kết ở nhiều nơi

Tình huống và điều kiện để làm cam kết 08/CK-TNCN (02/CK-TNCN)

Nghĩa vụ bảo hiểm xã hội bắt buộc của hợp đồng thử việc

Tham khảo bài viết sau

Căn cứ pháp lý

– Quy định tại Thông tư 111/2013/TT-BTC: Điểm i, khoản 1 Điều 25:

“…i) Khấu trừ thuế đối với một số trường hợp khác

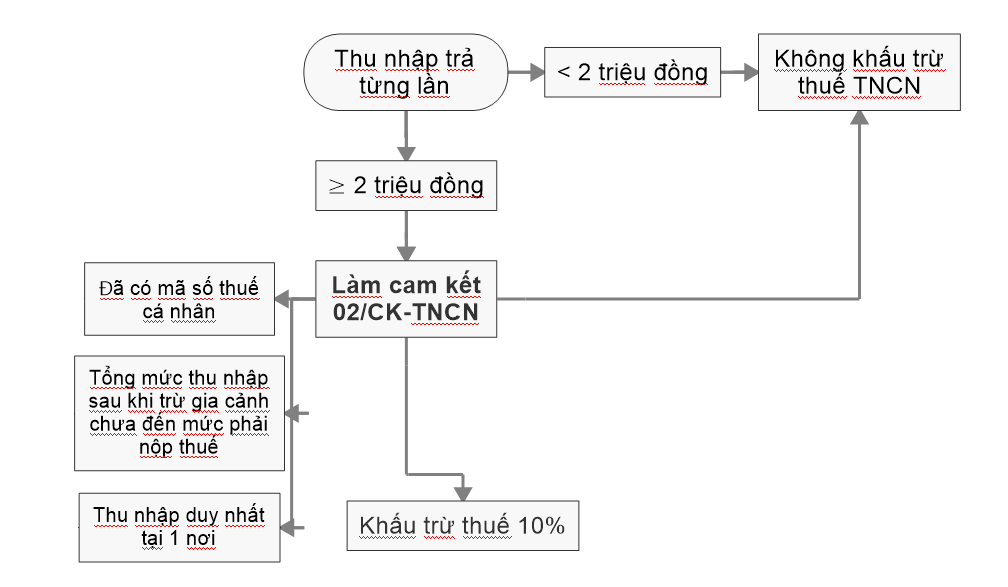

Các tổ chức, cá nhân trả tiền công, tiền thù lao, tiền chi khác cho cá nhân cư trú không ký hợp đồng lao động (theo hướng dẫn tại điểm c, d, khoản 2, Điều 2 Thông tư này) hoặc ký hợp đồng lao động dưới ba (03) tháng có tổng mức trả thu nhập từ hai triệu (2.000.000) đồng/lần trở lên thì phải khấu trừ thuế theo mức 10% trên thu nhập trước khi trả cho cá nhân.

Trường hợp cá nhân chỉ có duy nhất thu nhập thuộc đối tượng phải khấu trừ thuế theo tỷ lệ nêu trên nhưng ước tính tổng mức thu nhập chịu thuế của cá nhân sau khi trừ gia cảnh chưa đến mức phải nộp thuế thì cá nhân có thu nhập làm cam kết (theo mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) gửi tổ chức trả thu nhập để tổ chức trả thu nhập làm căn cứ tạm thời chưa khấu trừ thuế thu nhập cá nhân.

Căn cứ vào cam kết của người nhận thu nhập, tổ chức trả thu nhập không khấu trừ thuế. Kết thúc năm tính thuế, tổ chức trả thu nhập vẫn phải tổng hợp danh sách và thu nhập của những cá nhân chưa đến mức khấu trừ thuế (vào mẫu ban hành kèm theo văn bản hướng dẫn về quản lý thuế) và nộp cho cơ quan thuế. Cá nhân làm cam kết phải chịu trách nhiệm về bản cam kết của mình, trường hợp phát hiện có sự gian lận sẽ bị xử lý theo quy định của Luật quản lý thuế.

Cá nhân làm cam kết theo hướng dẫn tại điểm này phải đăng ký thuế và có mã số thuế tại thời điểm cam kết.”

The personal income tax obligation during the probationary period is summarized in the following table:

| CRITERIA | RESIDENTIAL INDIVIDUAL | NON-RESIDENTIAL INDIVIDUAL |

| 7.1 Taxable income | Income from salaries and wages during the probationary period | |

| 7.2 Deduction of personal-income tax | ||

| Probation contract ≤ 2 months | – Total income <2 million VND per payment: No deduction

– Total income ≥ VND 2 million per payment: Deducted at 10% of the income before paying the individual Note, if an individual only has income subject to tax deduction at the rate stated, he/she may make Commitment 02/CK-TNCN as a basis for temporarily not to deduct tax, provided that: – Registered for tax with personal tax code at the time of making the commitment – Have a unique income in 1 place – Estimated total taxable income of the individual after deducting family circumstances is not enough to pay tax |

Deducting at 20% of taxable income |

| No probation contract | ||

| 7.3 Tax-declaration | Template 05/KK-TNCN | |

| 7.4 Tax-submission | At the tax office managing the organization of income payment | |

7.5 Legal basis

– Regulation at Circular 111/2013/TT-BTC

– Instructions from dispatches

Biên soạn: Dương Bình Minh, Nguyễn Thị Thanh – Tư vấn viên