Trước sự phát triển của công nghệ, sản phẩm phần mềm ngày càng đa dạng và được tiếp cận trong mọi lĩnh vực của đời sống. Bài viết dưới đây tóm tắt chính sách ưu đãi thuế với phần mềm theo quy định của Luật thuế thu nhập doanh nghiệp hiện hành ở Việt Nam. Năm 2020, một thông tư mới – thông tư số 13/2020/TT-BTTTT đã được ban hành để hướng dẫn cụ thể hơn vấn đề này

1,Về ưu đãi thuế với hoạt động sản xuất, gia công phần mềm

Cơ bản, thu nhập từ hoạt động sản xuất sản phẩm phần mềm có thể được ưu đãi

- > Thuế suất ưu đãi 10% trong thời hạn mười lăm năm (15 năm)

- > Miễn thuế 4 năm, giảm 50% số thuế phải nộp trong 9 năm tiếp theo

Ví dụ, công ty Gonnapass có doanh thu kể từ khi thành lập và phát sinh thu nhập chịu thuế từ năm thứ 4, doanh nghiệp được áp dụng thuế suất ưu đãi 10% kể từ năm thứ 1 và giảm 50% số thuế phải nộp trong 9 năm tiếp theo kể từ năm thứ 4

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | … |

| Thuế suất 10% | / | |||||||||||||||

| Miễn thuế | Giảm 50% thuế TNDN | |||||||||||||||

| 10% | 10% | 10% | MT | MT | MT | MT | 5% | 5% | 5% | 5% | 5% | 5% | 5% | 5% | 10% | 20% |

2. Các bước áp dụng ưu đãi thuế TNDN

Để được áp dụng ưu đãi thuế thu nhập doanh nghiệp, công ty cần xác định hoạt động thực tế là hoạt động sản xuất phần mềm theo quy định tại thông tư số 13/2020/TT-BTTTT (Trước đó là thông tư 16/2014/TT-BTTTT). Một số thông tin được đề cập như

| Nội dung | Thông tư 13/2020/TT-BTTTT | Thông tư 16/2014/TT-BTTTT |

| Quy trình sản xuất phầm mềm | Gồm 7 công đoạn (Điều 3), nhưng quy định chi tiết hơn | Gồm 7 công đoạn (Điều 5) |

| (1) Xác định yêu cầu

(2) Phân tích và thiết kế (3) Lập trình, viết mã lệnh (4) Kiểm tra, thử nghiệm phần mềm (5) Hoàn thiện, đóng gói sản phẩm phần mềm (6) Cài đặt, chuyển giao, hướng dẫn sử dụng, bảo trì, bảo hành sản phẩm phần mềm (7) Phát hành, phân phối sản phẩm phần mềm |

||

| Xác định hoạt động sản xuất sản phẩm phần mềm | Phải có ít nhất 1 trong 2 công đoạn:

(1) Xác định yêu cầu (2) Phân tích và thiết kế |

Thực hiện một hoặc nhiều công đoạn

(1) Phân tích và thiết kế (2) Lập trình và viết mã lệnh (3) Kiểm tra, thử nghiệm phần mềm |

| Tài liệu chứng minh tương ứng với từng công đoạn | Có quy định | Chưa có quy định |

| Gửi báo cáo tới Bộ Thông tin và Truyền thông (Vụ Công nghệ thông tin) | Thực hiện cập nhật thông tin thường xuyên nếu có sản phẩm sản xuất phần mềm mới (*) | Ngày 15 tháng 03 hàng năm |

Do mức ưu đãi thuế áp dụng chỉ áp dụng cho hoạt động sản xuất phần mềm, các dịch vụ khác như: Tư vấn máy tính và quản trị hệ thống máy tính; hoạt động tư vấn quản lý… không thuộc đối tượng hưởng ưu đãi thuế. Trong thực tế, hoạt động sản xuất phần mềm là hoạt động kinh tế vô hình, nhiều công đoạn và mang tính nghiệp vụ rất cao nên việc xác định hoạt động của doanh nghiệp có được hưởng ưu đãi hay không sẽ tùy thuộc vào quan điểm của từng trường hợp và dựa vào hồ sơ cụ thể của doanh nghiệp. Thông thường, để đảm bảo hưởng ưu đãi chắc chắn nhất, tránh rủi ro doanh nghiệp khi tự xác định nhưng không đúng quy định, doanh nghiệp nên

- 1, Gửi văn bản hỏi/xác nhận tới cơ quan chuyên ngành quản lý về Công nghệ thông tin (Sở thông tin và truyền thông cấp tỉnh)

- 2, Gửi công văn hỏi cụ thể đến cơ quan thuế quản lý của doanh nghiệp để xác định ưu đãi thuế

- 3, Chuẩn bị hồ sơ và thông tin liên quan

Thuế với Phần mềm xuất khẩu áp dụng thuế suất 0%? Export Software

3. Báo cáo cập nhật thông tin về sản phẩm phần mềm, công đoạn trong hoạt động sản xuất sản phẩm phần mềm

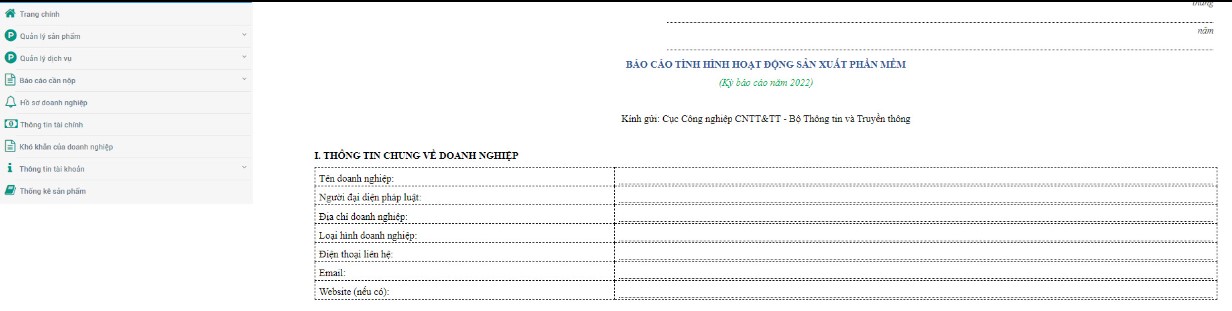

Hiện tại đã có thể nộp báo cáo báo cáo tình hình hoạt động sản xuất phần mềm thông qua online tại – http://makeinvietnam.mic.gov.vn/

Ngoài ra, các công ty cũng có điền biểu mẫu và gửi về Vụ Công nghệ thông tin – Bộ Thông tin và truyền thông – MAU BAO CAO 1201202321022023-080628

Hiện nay, quy định không có thời hạn gửi, nội dung cụ thể của văn bản gửi nên theo quan điểm của chúng tôi các công ty lưu ý như sau

Địa điểm nhận: Vụ Công nghệ thông tin – Bộ Thông tin và truyền thông

Nội dung cần mô tả trong báo cáo (Mẫu tương tự công văn gửi các cơ quan Nhà nước):

- Tên văn bản: Thông tin về hoạt động sản xuất sản phẩm phần mềm đáp ứng quy trình.

- Kỳ báo cáo: Chỉ rõ giai đoạn báo cáo (Ví dụ: Kỳ báo cáo năm 2020; Kỳ báo cáo năm 2019-2020)

- Thông tin về doanh nghiệp (Tên doanh nghiệp; Người đại diện pháp luật; Địa chỉ liên hệ; Loại hình doanh nghiệp; Mã số thuế; Điện thoại; Email; Website (nếu có))

- Thông tin về hoạt động sản xuất phần mềm (Doanh thu sản xuất phần mềm; Doanh thu xuất khẩu (nếu có); Mức thuế thu nhập doanh nghiệp đang áp dụng; Số thuế được miễn/giảm trong kỳ báo cáo; Các công đoạn sản xuất sản phẩm phần mềm doanh nghiệp đang thực hiện; Các sản phẩm phần mềm chính; Thị trường).

4. Các công văn hướng dẫn Ưu đãi thuế với phần mềm còn nhiều phức tạp và vướng mắc

Tham khảo công văn 1247/TCT-CS – Doanh nghiệp rủi ro cao khi tự xác định ưu đãi thuế TNDN

Căn cứ các quy định nêu trên thì doanh nghiệp thành lập mới từ dự án đầu tư thuộc lĩnh vực sản xuất sản phẩm phần mềm được hưởng ưu đãi về thuế TNDN theo các quy định nêu trên.

Theo nội dung nêu tại công văn số 01-13/SAP ngày 21/01/2013 của Công ty TNHH SAP ASIA Việt Nam thì hiện tại Công ty đang chịu trách nhiệm phát triển việc quản lý đăng nhập một lần (Single SingnOn) và giao diện người dùng (Graphical User Interface – GUI) để tạo ra phần mềm đóng gói hoàn chỉnh cho khách hàng, cụ thể là các sản phẩm Netweaver Single Sign On 2.0, Identity Managenment System (IDM).

Tuy nhiên, tại công văn số 10890/SKHĐT-ĐKĐT ngày 19/12/2012 của Sở Kế hoạch và Đầu tư Thành phố Hồ Chí Minh có nêu: Sở Kế hoạch và Đầu tư nhận thấy dịch vụ thực hiện phần mềm có bao gồm hoạt động sản xuất phần mềm. Mặt khác, tại công văn số 26/STTTT-CNTT ngày 8/01/2013 của Sở Thông tin và Truyền thông Thành phố Hồ Chí Minh có nêu với nội dung: Sở Thông tin và Truyền thông nhận thấy ngành nghề đăng ký kinh doanh của Công ty có bao gồm hoạt động sản xuất sản phẩm phần mềm.

Như vậy, tại công văn số 10890/SKHĐT-ĐKĐT của Sở Kế hoạch và Đầu tư và công văn số 26/STTTT-CNTT của Sở Thông tin và Truyền thông Thành phố Hồ Chí Minh đều chưa khẳng định cụ thể hoạt động dịch vụ thiết kế và phát triển phần mềm có được coi là thuộc lĩnh vực sản xuất phần mềm hay không do đó chưa có đầy đủ căn cứ để được hưởng ưu đãi về thuế TNDN theo quy định trên.

Đề nghị Cục thuế thành phố Hồ Chí Minh phối hợp với Công ty TNHH SAP ASIA Việt Nam làm rõ, mô tả cụ thể các hoạt động nêu tại công văn số 01-13/SAP ngày 21/01/2013 của Công ty TNHH SAP ASIA Việt Nam để trên cơ sở đó Tổng cục Thuế tổng hợp gửi Bộ Thông tin và Truyền thông và Bộ Kế hoạch và Đầu tư có ý kiến hướng dẫn cụ thể.

Tham khảo công văn 57266/CT-TTHT – Cần liên hệ với Sở thông tin truyền thông để được xác nhận là phần mềm?

– Trường hợp Công ty của độc giả là DN thành lập mới từ dự án đầu tư được thành lập trong thời gian từ 01/01/2012 đến trước ngày 01/01/2014, nếu đáp ứng điều kiện tại Điều 18 Thông tư số 123/2012/TT-BTC nêu trên và có hoạt động sản xuất, cung cấp các sản phẩm phần mềm phù hợp với ngành nghề kinh doanh đã đăng ký, đáp ứng quy định của pháp luật về sản phẩm phần mềm thì thuộc trường hợp không chịu thuế GTGT và được hưởng ưu đãi về thuế TNDN theo quy định tại Điều 19, Điều 20 Thông tư số 123/2012/TT-BTC nêu trên đối với thu nhập từ hoạt động sản xuất sản phẩm phần mềm.

– Trường hợp Công ty của độc giả là DN có thu nhập từ dự án đầu tư mới từ ngày 01/01/2014 trở đi đáp ứng điều kiện tại Điều 18 Thông tư số 78/2014/TT-BTC nêu trên và có hoạt động sản xuất, cung cấp các sản phẩm phần mềm phù hợp với ngành nghề kinh doanh đã đăng ký, đáp ứng quy định của pháp luật về sản phẩm phần mềm thì thuộc trường hợp không chịu thuế GTGT và được hưởng ưu đãi về thuế TNDN theo quy định tại Điều 19, Điều 20 Thông tư số 78/2014/TT-BTC nêu trên đối với thu nhập từ hoạt động sản xuất sản phẩm phần mềm.

– Đề nghị Độc giả liên hệ với Sở Thông tin và Truyền thông TP Hà Nội để xác định ngành nghề kinh doanh của Công ty đang cung cấp có phải là sản xuất phần mềm theo đúng quy định của pháp luật.

Tham khảo công văn 42616/CT-TTHT – Ưu đãi thuế theo các mã ngành khác nhau, trong đó chỉ có lập trình được xác định là sản xuất phần mềm

Căn cứ các quy định trên:

Trường hợp, Công ty là doanh nghiệp thành lập mới hoạt động trong lĩnh vực:

+ Lập trình máy vi tính (CPC 842).

+ Tư vấn máy tính và quản trị hệ thống máy tính (CPC 8421).

+ Hoạt động dịch vụ thông tin và dịch vụ khác liên quan đến máy vi tính (CPC 8499).

1. Đối với thu nhập từ hoạt động “Lập trình máy vi tính”: nếu đáp ứng quy định tại Điều 5, Điều 6 Thông tư số 16/2014/TT-BTTTT ngày 18/11/2014 của Bộ Thông tin và Truyền thông thì phần thu nhập này Công ty được áp dụng thuế suất thuế thu nhập doanh nghiệp ưu đãi là 10% trong thời hạn mười lăm năm (15 năm); miễn thuế thu nhập doanh nghiệp bốn năm, giảm 50% số thuế thu nhập doanh nghiệp phải nộp trong chín năm tiếp theo; thời gian miễn thuế, giảm thuế được tính liên tục từ năm đầu tiên doanh nghiệp có thu nhập chịu thuế từ dự án đầu tư mới được hưởng ưu đãi thuế; Trường hợp Công ty không có thu nhập chịu thuế trong ba năm đầu, kể từ năm đầu tiên có doanh thu từ dự án đầu tư mới thì thời gian miễn thuế, giảm thuế được tính từ năm thứ tư dự án đầu tư mới phát sinh doanh thu theo quy định tại khoản 1 Điều 11 và Điều 12 Thông tư số 96/2015/TT-BTC ngày 22/6/2015 của Bộ Tài chính.

2. Đối với hoạt động “Tư vấn máy tính và quản trị hệ thống máy tính (CPC 8421)” và “Hoạt động dịch vụ thông tin và dịch vụ khác liên quan đến máy vi tính (CPC 8499)” không được xác định là sản xuất sản phẩm phần mềm, Công ty không được ưu đãi thuế thu nhập doanh nghiệp đối với thu nhập từ hoạt động này.

Ưu đãi thuế khi không có giấy chứng nhận đầu tư dự án

Căn cứ các quy định trên và theo hồ sơ của Công ty, trường hợp Công ty được thành lập và bắt đầu đi vào hoạt động từ ngày 04/7/2017 với vốn điều lệ là 20 tỷ đồng, Công ty hoạt động chủ yếu trong lĩnh vực sản xuất sản phẩm phần mềm nhưng không có Giấy chứng nhận đầu tư đối với dự án sản xuất sản phẩm phần mềm thì Công ty không được áp dụng ưu đãi thuế TNDN đối với dự án đầu tư mới theo quy định tại khoản 1 Điều 11, khoản 1 Điều 12 Thông tư số 96/2015/TT-BTC của Bộ Tài chính.

Biên soạn: Nguyễn Minh Thu/Nguyễn Thị Minh Tâm/Dương Bình Minh – Tư vấn viên

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040