Chính sách thuế với Phần mềm xuất khẩu được áp dụng như thế nào? Cần lưu ý gì khi thực hiện, hãy tham khảo bài viết sau nhé.

Các bước xác định được phần mềm xuất khẩu tương đối phức tạp!

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

Do quá trình cung cấp phần mềm thường gắn với nhiều nội dung loại hình dịch vụ khác nhau nên nhiều trường hợp, cơ quan thuế yêu cầu tách riêng giá trị các dịch vụ khác ngoài phần mềm và dịch vụ phần mềm để yêu cầu truy thu thuế GTGT; thuế TNDN…. Công ty cần rà soát lại các tài liệu liên quan đến nội dung này để có điều chỉnh phù hợp

- > Lưu ý thêm, một số trường hợp xuất khẩu không đủ điều kiện áp dụng thuế suất 0% như chuyển giao công nghệ, chuyển nhượng quyền sở hữu trí tuệ ra nước ngoài…

- > Xác định phương thức xuất khẩu qua mạng là hình thức phù hợp để chứng minh hoạt động thực tế xuất khẩu: Bước này tương đối dễ chứng minh qua thông tin từ các email trao đổi, gửi sản phẩm, xác định kết quả sản phẩm phần mềm… Đồng thời, nhiều công văn cũng chấp nhận hình thức này phù hợp với pháp luật thương mại điện tử.

- > Kiểm tra các điều kiện khác về hợp đồng, chứng từ thanh toán… theo quy định của thông tư 219/2013/TT-BTC về thuế suất 0% và điều kiện khấu trừ, hoàn thuế GTGT

Khi đó, thuế suất 0% có thể không được áp dụng, thậm chí kể cả việc chứng minh là sản phẩm phần mềm (Không chịu thuế GTGT) cũng không được áp dụng, mà có thể bị áp dụng thuế suất phổ thông (Dịch vụ thông thường)

Tham khảo công văn 3705/TCT-CS

Trường hợp Cty TNHH Nghệ Thuật Trường Thành thực hiện bản vẽ tranh đồ họa dưới dạng file dữ liệu điện tử PSD bằng phần mềm Photoshop (trên nền tảng từ bản phác thảo tranh chì do Công ty cổ phần Bihou (ở Nhật Bản cung cấp) và sau đó gửi qua phương tiện điện tử cho Công ty cổ phần Bihou (ở Nhật Bản) thuộc trường hợp xuất khẩu dịch vụ, sản phẩm được sử dụng ngoài lãnh thổ Việt Nam (tiêu dùng ngoài Việt Nam) được áp dụng thuế suất thuế GTGT 0% nếu đáp ứng các điều kiện theo quy định tại Khoản 2 Điều 9 thông tư 219/2013/TT-BTC và được khấu trừ, hoàn thuế nếu đáp ứng các điều kiện khấu trừ, hoàn thuế theo quy định.

Hồ sơ và tóm tắt Ưu đãi thuế với phần mềm – Software Tax Incentive

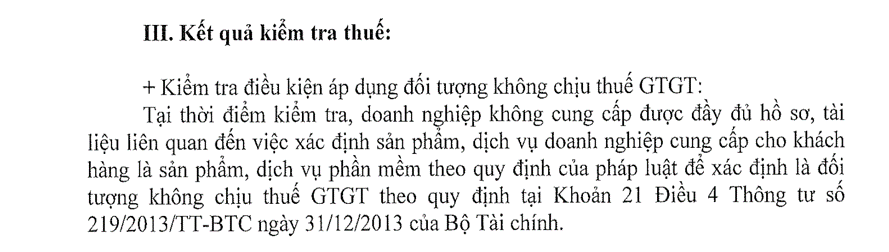

Không chỉ liên quan đến hoàn thuế GTGT, qua các kỳ thanh tra, kiểm tra thuế gần đây, cơ quan thuế có xu hướng yêu cầu doanh nghiệp xác nhận của cơ quan liên quan (Bộ Thông tin truyền thông) làm cơ sở để cơ quan thuế xem xét sản phẩm phần mềm và điều kiện hưởng ưu đãi thuế TNDN. Về việc xác nhận ngành nghề sản xuất phần mềm để hưởng ưu đãi thuế. Tại văn bản số 3977 của Bộ Thông tin và Truyền thông (“BTTTT”) khẳng định không có quy định các cơ quan thông tin và truyền thông phải cấp giấy xác nhận hoạt động sản xuất phần mềm nên trách nhiệm giải trình hoạt động sản xuất phần mềm thuộc về doanh nghiệp và Cơ quan thuế căn cứ vào các quy định trong thông tư liên quan để thẩm tra hồ sơ.

Theo thông tư 13/2020/TT-BTTTT, về cơ bản thì doanh nghiệp phải thiết lập quy trình sản xuất phần mềm (Thường đề cập tại Hợp đồng kinh tế, Văn bản quy trình nội bộ, các hồ sơ của bộ phận kỹ thuật…) để chứng minh quy trình thực hiện đáp ứng một trong 02 bước về (1) Xác định yêu cầu và (2) Phân tích và thiết kế.

Nếu không chứng minh được xuất khẩu…

Các phần mềm, dịch vụ phần mềm cung cấp ra nước ngoài nhưng không đáp ứng điều kiện hưởng thuế suất 0% thì thuộc đối tượng không chịu thuế GTGT, tham khảo công văn 1340/CT-TTHT. 4124/TCT-CS:

Căn cứ quy định trên, trường hợp Công ty cung cấp dịch vụ thiết kế website cho khách hàng, thì dịch vụ này thuộc đối tượng không chịu thuế GTGT. Về chính sách thuế TNDN, đề nghị Công ty nghiên cứu thực hiện theo hướng dẫn tại Thông tư 78/2014/TT-BTC và Thông tư 96/2015/TT-BTC.

Cục thuế thành phố Hồ Chí Minh có công văn trả lời số 7116/CT-TTHT: :

“Trường hợp Công ty ký hợp đồng xuất khẩu sản phẩm phần mềm, dịch vụ phần mềm (lập trình phần mềm, thiết kế website) ra nước ngoài nếu đáp ứng các điều kiện quy định tại khoản 2 Điều 9 Chương II Thông tư số 06/2012/TT-BTC nêu trên thì được áp dụng thuế suất thuế GTGT 0%.

Trường hợp Công ty cung cấp sản phẩm phần mềm, dịch vụ phần mềm (lập trình phần mềm, thiết kế website) trong nội địa thì thuộc đối tượng không chịu thuế GTGT.

Trường hợp Công ty thực hiện dịch vụ thay mặt khách hàng đăng ký tên miền website, cho thuê máy chủ (hosting) thì các dịch vụ này áp dụng thuế suất thuế GTGT là 10%.”

Cơ sở pháp lý

Điều 9. Thuế suất 0%.

1. Thuế suất 0%: áp dụng đối với hàng hóa, dịch vụ xuất khẩu; hoạt động xây dựng, lắp đặt công trình ở nước ngoài và ở trong khu phi thuế quan; vận tải quốc tế; hàng hóa, dịch vụ thuộc diện không chịu thuế GTGT khi xuất khẩu, trừ các trường hợp không áp dụng mức thuế suất 0% hướng dẫn tại khoản 3 Điều này.

Hàng hóa, dịch vụ xuất khẩu là hàng hóa, dịch vụ được bán, cung ứng cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; bán, cung ứng cho tổ chức, cá nhân trong khu phi thuế quan; hàng hóa, dịch vụ cung cấp cho khách hàng nước ngoài theo quy định của pháp luật.

…

– Các trường hợp được coi là xuất khẩu theo quy định của pháp luật:

…

+ Hàng hóa xuất khẩu tại chỗ theo quy định của pháp luật.

…

b) Dịch vụ xuất khẩu bao gồm dịch vụ cung ứng trực tiếp cho tổ chức, cá nhân ở nước ngoài và tiêu dùng ở ngoài Việt Nam; cung ứng trực tiếp cho tổ chức, cá nhân ở trong khu phi thuế quan và tiêu dùng trong khu phi thuế quan.

… Trường hợp cung cấp dịch vụ mà hoạt động cung cấp vừa diễn ra tại Việt Nam, vừa diễn ra ở ngoài Việt Nam nhưng hợp đồng dịch vụ được ký kết giữa hai người nộp thuế tại Việt Nam hoặc có cơ sở thường trú tại Việt Nam thì thuế suất 0% chỉ áp dụng đối với phần giá trị dịch vụ thực hiện ở ngoài Việt Nam, trừ trường hợp cung cấp dịch vụ bảo hiểm cho hàng hóa nhập khẩu được áp dụng thuế suất 0% trên toàn bộ giá trị hợp đồng. Trường hợp, hợp đồng không xác định riêng phần giá trị dịch vụ thực hiện tại Việt Nam thì giá tính thuế được xác định theo tỷ lệ (%) chi phí phát sinh tại Việt Nam trên tổng chi phí.

Cơ sở kinh doanh cung cấp dịch vụ là người nộp thuế tại Việt Nam phải có tài liệu chứng minh dịch vụ thực hiện ở ngoài Việt Nam”.

+ Tại khoản 2, Điều 9 quy định về điều kiện áp dụng thuế suất 0%.

“2. Điều kiện áp dụng thuế suất 0%:

a) Đối với hàng hóa xuất khẩu:

– Có hợp đồng bán, gia công hàng hóa xuất khẩu; hợp đồng ủy thác xuất khẩu;

– Có chứng từ thanh toán tiền hàng hóa xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;

– Có tờ khai hải quan theo quy định tại khoản 2 Điều 16 Thông tư này.

…

b) Đối với dịch vụ xuất khẩu:

– Có hợp đồng cung ứng dịch vụ với tổ chức, cá nhân ở nước ngoài hoặc ở trong khu phi thuế quan;

– Có chứng từ thanh toán tiền dịch vụ xuất khẩu qua ngân hàng và các chứng từ khác theo quy định của pháp luật;

Riêng đối với dịch vụ sửa chữa tàu bay, tàu biển cung cấp cho tổ chức, cá nhân nước ngoài, để được áp dụng thuế suất 0%, ngoài các điều kiện về hợp đồng và chứng từ thanh toán nêu trên, tàu bay, tàu biển đưa vào Việt Nam phải làm thủ tục nhập khẩu, khi sửa chữa xong thì phải làm thủ tục xuất khẩu”

+ Tại Điều 11 quy định thuế suất 10%:

“Điều 11. Thuế suất 10%

Thuế suất 10% áp dụng đối với hàng hóa, dịch vụ không được quy định tại Điều 4, Điều 9 và Điều 10 Thông tư này..”

+ Tại Điểm 2 Điều 16 quy định:

“Điều 16. Điều kiện khấu trừ, hoàn thuế đầu vào của hàng hóa, dịch vụ xuất khẩu

…2. Tờ khai hải quan đối với hàng hóa xuất khẩu đã làm xong thủ tục hải quan theo hướng dẫn của Bộ Tài chính về thủ tục hải quan; kiểm tra, giám sát hải quan; thuế xuất khẩu, thuế nhập khẩu và quản lý thuế đối với hàng hóa xuất khẩu, nhập khẩu.

Đối với cơ sở kinh doanh xuất khẩu sản phẩm phần mềm dưới các hình thức tài liệu, hồ sơ, cơ sở dữ liệu đóng gói cứng để được khấu trừ, hoàn thuế GTGT đầu vào, cơ sở kinh doanh phải đảm bảo thủ tục về tờ khai hải quan như đối với hàng hóa thông thường.

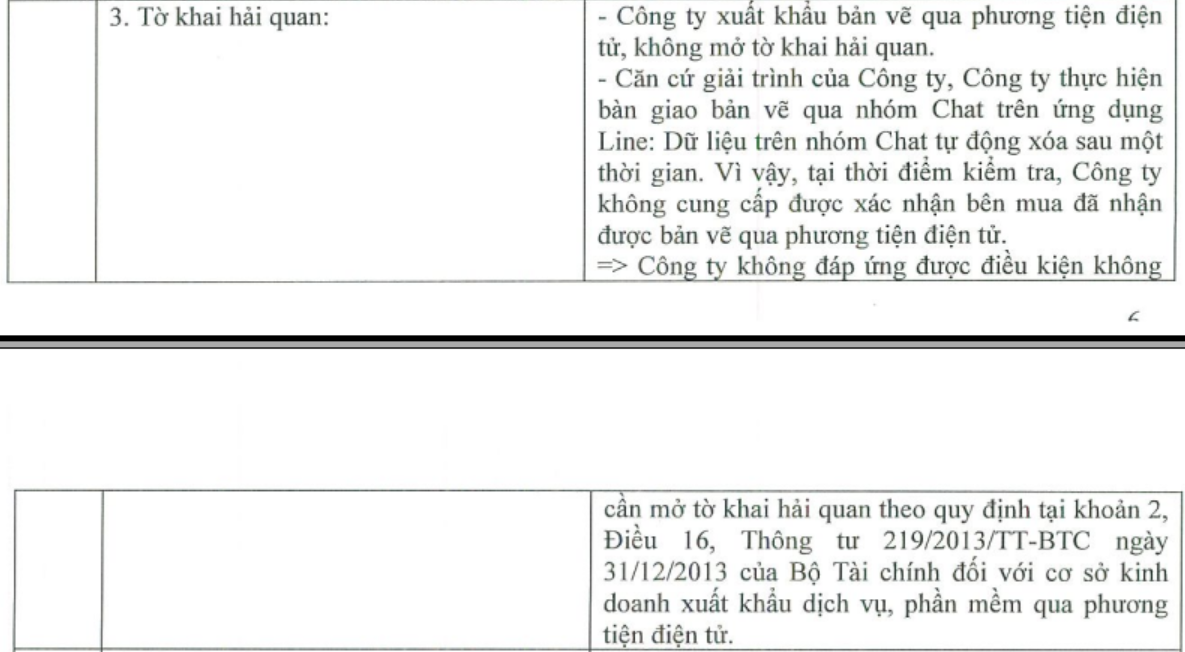

Riêng các trường hợp sau không cần tờ khai hải quan:

– Đối với cơ sở kinh doanh xuất khẩu dịch vụ, phần mềm qua phương tiện điện tử thì không cần có tờ khai hải quan. Cơ sở kinh doanh phải thực hiện đầy đủ các quy định về thủ tục xác nhận bên mua đã nhận được dịch vụ, phần mềm xuất khẩu qua phương tiện điện tử theo đúng quy định của pháp luật về thương mại điện tử.

– Hoạt động xây dựng, lắp đặt công trình ở nước ngoài hoặc ở trong khu phi thuế quan.

– Cơ sở kinh doanh cung cấp điện, nước, văn phòng phẩm và hàng hóa phục vụ sinh hoạt hàng ngày của doanh nghiệp chế xuất gồm: lương thực, thực phẩm, hàng tiêu dùng (bao gồm cả bảo hộ lao động: quần, áo, mũ, giầy, ủng, găng tay).”

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091