HƯỚNG DẪN KHAI THUẾ TNCN ĐỐI VỚI CÁ NHÂN KHAI TRỰC TIẾP VỚI CƠ QUAN THUẾ (Khai thuế đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công khai theo tháng/ quý)

| Thảo luận Topic tại: https://www.facebook.com/groups/congvanketoan/ |

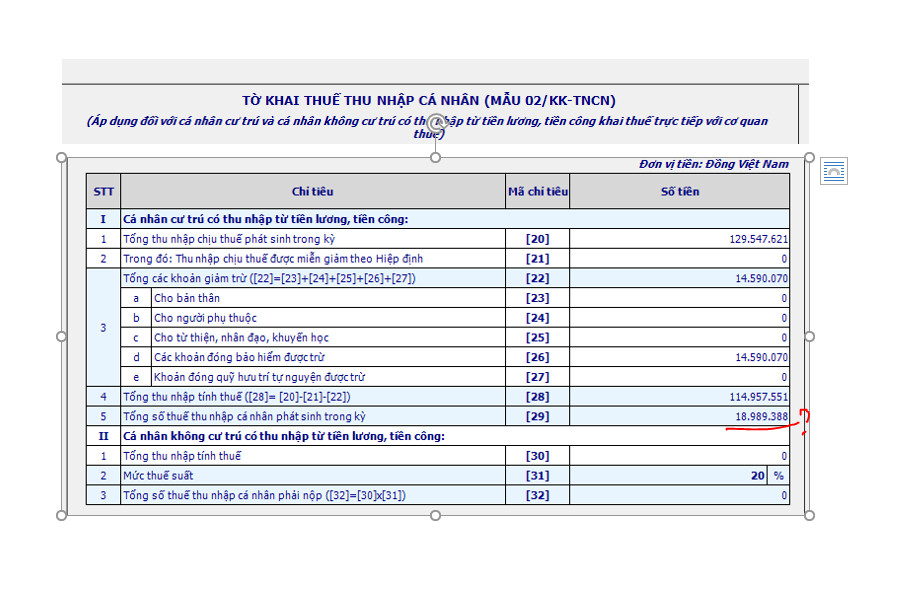

Hướng dẫn khai tờ khai mẫu số 02/KK-TNCN – Tờ khai thuế thu nhập cá nhân

5.1. Đối tượng áp dụng

Áp dụng đối với cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công khai thuế trực tiếp với cơ quan thuế

5.2. Hướng dẫn khai tờ khai mẫu số 02/KK-TNCN

a) Mẫu tờ khai 02/KK-TNCN

b) Hướng dẫn lập tờ khai mẫu số 02/KK-TNCN

* Phần thông tin chung:

[01] Kỳ tính thuế: Ghi theo tháng/quý-năm của kỳ thực hiện khai thuế. Trường hợp cá nhân khai thuế theo quý mà không trọn quý thì phải khai đầy đủ thông tin từ tháng… đến tháng … trong quý của kỳ thực hiện khai thuế.

Theo quy định tại điểm a, điểm b khoản 2 Điều 9 Nghị định số 126/2020/NĐ-CP ngày 19/10/2020 của Chính phủ thì cá nhân có thể lựa chọn khai thuế theo kỳ tính thuế là tháng hoặc quý và ổn định hết năm dương lịch tại mỗi cơ quan thuế. Riêng trường hợp cá nhân đã lựa chọn khai thuế theo quý thì có thể điều chỉnh khai thuế theo tháng trong năm nếu cá nhân thay đổi lựa chọn.

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và ghi số lần khai bổ sung vào chỗ trống. Số lần khai bổ sung được ghi theo chữ số trong dãy chữ số tự nhiên (1, 2, 3….).

[04] Tên người nộp thuế: Ghi rõ ràng, đầy đủ tên của cá nhân theo tờ đăng ký mã số thuế hoặc chứng minh nhân dân/căn cước công dân/hộ chiếu của cá nhân.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân theo Giấy chứng nhận đăng ký thuế dành cho cá nhân hoặc Thông báo mã số thuế cá nhân do cơ quan thuế cấp hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ số nhà, xã phường nơi cá nhân cư trú.

[07] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố nơi cá nhân cư trú.

[08] Tỉnh/thành phố: Ghi tỉnh/thành phố nơi cá nhân cư trú.

[09] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của cá nhân.

[10] Fax: Ghi rõ ràng, đầy đủ số fax của cá nhân.

[11] Email: Ghi rõ ràng, đầy đủ địa chỉ email của cá nhân.

[12] Tên tổ chức trả thu nhập: Ghi rõ ràng, đầy đủ tên tổ chức trả thu nhập (theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế) nơi cá nhân nhận thu nhập chịu thuế.

[13] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [12]).

[14] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [12]).

[15] Quận/huyện: Ghi rõ ràng, đầy đủ tên quận/huyện của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [12]).

[16] Tỉnh/thành phố: Ghi rõ ràng, đầy đủ tên tỉnh/thành phố của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [12]).

[17] Tên đại lý thuế (nếu có): Trường hợp cá nhân uỷ quyền khai thuế cho đại lý thuế thì phải ghi rõ ràng, đầy đủ tên của Đại lý thuế theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế.

[18] Mã số thuế: Ghi đầy đủ mã số thuế của đại lý thuế (nếu có khai chỉ tiêu [17]).

[19] Hợp đồng đại lý thuế: Ghi rõ ràng, đầy đủ số, ngày của Hợp đồng đại lý thuế giữa cá nhân với Đại lý thuế (hợp đồng đang thực hiện) (nếu có khai chỉ tiêu [17]).

* Phần kê khai các chỉ tiêu của bảng:

I. Cá nhân cư trú có thu nhập từ tiền lương, tiền công

[20] Tổng thu nhập chịu thuế phát sinh trong kỳ: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công mà cá nhân nhận được trong kỳ, bao gồm cả thu nhập thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có).

[21] Trong đó: Thu nhập chịu thuế được miễn giảm theo Hiệp định: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương, tiền công thuộc diện được miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có).

[22] Tổng các khoản giảm trừ: Chỉ tiêu [22] = [23] + [24] + [25] + [26] + [27]

[23] Cho bản thân: Là khoản giảm trừ cho bản thân theo quy định của kỳ tính thuế.

Trường hợp cá nhân nộp hồ sơ khai thuế tại nhiều cơ quan thuế khác nhau trong một kỳ tính thuế, cá nhân lựa chọn tính giảm trừ gia cảnh cho bản thân tại một nơi.

[24] Cho người phụ thuộc: Là khoản giảm trừ cho người phụ thuộc theo quy định của kỳ tính thuế.

[25] Cho từ thiện, nhân đạo, khuyến học: Theo số thực tế đóng góp từ thiện, nhân đạo, khuyến học trong kỳ tính thuế.

[26] Các khoản đóng bảo hiểm được trừ: Là các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc theo quy định trong kỳ tính thuế.

[27] Khoản đóng góp quỹ hưu trí tự nguyện được trừ: Là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá một (01) triệu đồng/tháng trong kỳ tính thuế.

[28] Tổng thu nhập tính thuế: Chỉ tiêu [28] = [20]-[21]-[22]

[29] Tổng sô thuế thu nhập cá nhân phát sinh trong kỳ: Chỉ tiêu [29] = [28] x Thuế suất theo Biểu thuế luỹ tiến từng phần.

II. Cá nhân không cư trú có thu nhập từ tiền lương, tiền công:

[30] Tổng thu nhập tính thuế: là tổng các khoản thu nhập từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công mà cá nhân không cư trú nhận được trong kỳ.

[31] Mức thuế suất: 20%

[32] Tổng số thuế thu nhập cá nhân phải nộp: Chỉ tiêu [32] = [30] x Thuế suất 20%

Ví dụ cách tính tờ 02/KK-TNCN

Ví dụ sau tính trung bình thuế từng tháng

- > Thu nhập tính thuế TB tháng = 114.957.551/3 = 38.319.184

- > Thuế TNCN TB tháng = 38.319.184 x 25% – 3.250.000 = 6.329.796

- > Thuế của quý = 6.329.796 x 3 = 18.989.388

Điểm mới tại tờ khai thuế TNCN so với trước đây

Tham khảo công văn 4384/TCT-CS

| 44 | 02/KK-TNCN (Tờ khai thuế TNCN (Áp dụng đối với cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công khai trực tiếp với cơ quan thuế | 02/KK-TNCN (Thông tư số 92/2015/TT-BTC) | – Bổ sung thông tin (Tên; MST; địa chỉ; số điện thoại và email) của Tổ chức trả thu nhập để phục vụ xác định cơ quan thuế tiếp nhận tờ khai đối với trường hợp Tổ chức trả thu nhập do Cục thuế doanh nghiệp làm quản lý trực tiếp.

– Bổ sung ghi chú làm rõ đối tượng khai theo quy định tại chính sách thuế TNCN. |

Không có |

Quy định chung về Khai thuế TNCN

Cách khai thuế TNCN cho người nước ngoài (Có ví dụ) – How to declare PIT for foreigners?

Khai thuế TNCN từ tiền lương, tiền công là loại thuế khai theo tháng, quý và khai quyết toán

1.1. Cá nhân nhận thu nhập từ tiền lương, tiền công thuộc diện trực tiếp khai thuế với cơ quan thuế thì khai thuế theo tháng hoặc theo quý (nếu cá nhân lựa chọn khai theo quý). (Điểm a Khoản 1 và điểm c Khoản 2 Điều 8 Nghị định số 126/2020/NĐ-CP)

Cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công khai thuế trực tiếp với cơ quan thuế theo tháng hoặc quý bao gồm: (Điểm a.2 Khoản 3 Điều 19 Thông tư số 80/2021/TT-BTC)

– Cá nhân cư trú/không cư trú có thu nhập từ tiền lương, tiền công do các tổ chức Quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam trả nhưng chưa thực hiện khấu trừ thuế;

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công do các tổ chức, cá nhân trả từ nước ngoài;

– Cá nhân không cư trú có thu nhập từ tiền lương, tiền công phát sinh tại Việt Nam nhưng nhận tại nước ngoài;

– Cá nhân có thu nhập từ tiền lương, tiền công do nhận cổ phiếu thưởng khi chuyển nhượng.

1.2. Khai bổ sung hồ sơ khai thuế thuế thu nhập cá nhân đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công (Điểm a Khoản 4 Điều 7 Nghị định số 126/2021/NĐ-CP)

– Trường hợp khai bổ sung không làm thay đổi nghĩa vụ thuế thì chỉ phải nộp Bản giải trình khai bổ sung và các tài liệu có liên quan, không phải nộp Tờ khai bổ sung.

– Trường hợp chưa nộp hồ sơ khai quyết toán thuế năm thì người nộp thuế khai bổ sung hồ sơ khai thuế của tháng, quý có sai, sót, đồng thời tổng hợp số liệu khai bổ sung vào hồ sơ khai quyết toán thuế năm.

– Trường hợp đã nộp hồ sơ khai quyết toán thuế năm thì chỉ khai bổ sung hồ sơ khai quyết toán thuế năm.

Hồ sơ khai thuế

(Phụ lục I Danh mục hồ sơ khai thuế kèm theo Nghị định số 126/2020/NĐ-CP)

Hồ sơ khai thuế tháng/quý của cá nhân khai trực tiếp với cơ quan thuế theo quy định tại như sau:

– Mẫu số 02/KK-TNCN (Tờ khai thuế thu nhập cá nhân (áp dụng đối với cá nhân cư trú và cá nhân không cư trú có thu nhập từ tiền lương, tiền công khai thuế trực tiếp với cơ quan thuế)).

– Hồ sơ đăng ký người phụ thuộc quy định tại khoản 9.11 Phụ lục I ban hành kèm theo Nghị định số 126/2020/NĐ-CP (nếu đăng ký người phụ thuộc lần đầu hoặc có thay đổi thông tin đăng ký người phụ thuộc).

Thời hạn nộp hồ sơ khai thuế: (Điều 44 Luật Quản lý thuế)

– Đối với hồ sơ khai thuế theo tháng, chậm nhất là ngày thứ 20 của tháng tiếp theo tháng phát sinh nghĩa vụ thuế.

– Đối với hồ sơ khai thuế theo quý, chậm nhất là ngày cuối cùng của tháng đầu của quý tiếp theo quý phát sinh nghĩa vụ thuế.

Địa điểm nộp hồ sơ khai thuế của cá nhân khai trực tiếp với cơ quan thuế theo tháng hoặc quý được quy định như sau: (Khoản 8 Điều 11 Nghị định số 126/2020/NĐ-CP)

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công do tổ chức, cá nhân tại Việt Nam trả thuộc diện chịu thuế thu nhập cá nhân nhưng chưa khấu trừ thuế thì cá nhân nộp hồ sơ khai thuế đến cơ quan thuế trực tiếp quản lý tổ chức, cá nhân trả thu nhập.

– Cá nhân cư trú có thu nhập từ tiền lương, tiền công trả từ nước ngoài thì cá nhân nộp hồ sơ khai thuế đến cơ quan thuế quản lý nơi cá nhân phát sinh công việc tại Việt Nam. Trường hợp nơi phát sinh công việc của cá nhân không ở tại Việt Nam thì cá nhân nộp hồ sơ khai thuế đến cơ quan thuế nơi cá nhân cư trú.

GUIDE TO PERSONAL INCOME TAX DECLARATION FOR INDIVIDUALS DECLARING DIRECTLY

WITH THE TAX AUTHORITY

(Declaration of tax for individuals with income from salaries, wages declared monthly/quarterly)

https://gonnapass.com/khai-thue-tncn-cho-nguoi-nuoc-ngoai/

I. Personal Income Tax Declaration:

Declaration of personal income tax from salaries, wages is a type of tax declared monthly, quarterly and final settlement

1.1. Individuals earning income from salaries, wages directly declaring tax with the tax authority shall declare tax monthly or quarterly (if the individual chooses to declare quarterly). (Point a Clause 1 and point c Clause 2 Article 8 Decree No. 126/2020/ND-CP)

Resident and non-resident individuals earning income from salaries, wages declaring tax directly with the tax authority monthly or quarterly include: (Point a.2 Clause 3 Article 19 Circular No. 80/2021/TT-BTC)

- Resident/non-resident individuals with income from salaries, wages paid by International organizations, Embassies, Consulates in Vietnam but have not deducted tax;

- Resident individuals with income from salaries, wages paid by organizations, individuals from abroad;

- Non-resident individuals with income from salaries, wages earned in Vietnam but received abroad;

- Individuals with income from salaries, wages received as bonus shares when transferred.

1.2. Supplemental tax filing for personal income tax for resident individuals with income from salaries, wages (Point a Clause 4 Article 7 Decree No. 126/2021/ND-CP)

- In case of additional declaration does not change the tax obligation, only the Explanation of additional declaration and related documents need to be submitted, no additional Declaration form is required.

- If the annual tax settlement declaration has not been submitted, the taxpayer shall supplement the tax declaration documents of the month, quarter with errors, oversights, and simultaneously aggregate the supplementary declaration data into the annual tax settlement declaration documents.

- If the annual tax settlement declaration has been submitted, only supplement the annual tax settlement declaration documents.

II. Tax declaration documents: (Annex I List of tax declaration documents attached to Decree No. 126/2020/ND-CP)

The monthly/quarterly tax declaration documents of individuals declaring directly with the tax authority as follows:

- Form No. 02/KK-TNCN (Personal income tax declaration form (applicable to resident and non-resident individuals with income from salaries, wages declaring tax directly with the tax authority)).

- Dependent registration documents stipulated at item 9.11 Annex I issued together with Decree No. 126/2020/ND-CP (if registering dependents for the first time or changing dependent registration information).

III. Deadline for submitting tax declaration documents: (Article 44 Tax Administration Law)

- For monthly tax declaration documents, the latest is the 20th of the following month when the tax obligation arises.

- For quarterly tax declaration documents, the latest is the last day of the first month of the next quarter when the tax obligation arises.

IV. Place to submit tax declaration documents of individuals declaring directly with the tax authority monthly or quarterly is as follows: (Clause 8 Article 11 Decree No. 126/2020/ND-CP)

- Resident individuals with income from salaries, wages paid by organizations, individuals in Vietnam subject to personal income tax but have not deducted tax shall submit tax declaration documents to the tax authority directly managing the organization, individual paying income.

- Resident individuals with income from salaries, wages paid from abroad shall submit tax declaration documents to the tax authority managing where the individual’s work arises in Vietnam. If the individual’s place of work does not arise in Vietnam, the individual shall submit tax declaration documents to the tax authority where the individual resides.

V. Guide to declare Form No. 02/KK-TNCN – Personal income tax declaration form

https://www.youtube.com/watch?v=LahPHlcJVhc

5.1. Applicable entities

Applicable to resident and non-resident individuals with income from salaries, wages declaring tax directly with the tax authority

5.2. Guide to declare Form No. 02/KK-TNCN

a) Form No. 02/KK-TNCN

b) Guide to prepare Form No. 02/KK-TNCN

- General information:

[01] Tax period: Write according to the month/quarter-year of the tax declaration period. In case the individual declares tax quarterly but not a full quarter, full information must be declared from month… to month… in the quarter of the tax declaration period.

According to the regulations at point a, point b Clause 2 Article 9 Decree No. 126/2020/ND-CP dated October 19, 2020 of the Government, individuals can choose to declare tax according to the tax period is a month or quarter and stabilize the whole calendar year at each tax authority. Specifically, in case the individual has chosen to declare tax quarterly, they can adjust to declare tax monthly within the year if the individual changes their choice.

[02] First time: If declaring tax for the first time, put an “x” in the square box.

[03] Supplement times: If declaring after the first time, it is determined to be a supplementary declaration and write the number of supplementary declarations in the blank space. The number of supplementary declarations is written in numbers in the series of natural numbers (1, 2, 3….).

[04] Taxpayer’s name: Clearly, fully write the name of the individual according to the tax code registration form or the individual’s ID card/citizen identity card/passport.

[05] Tax code: Clearly,

Hướng dẫn điền các chỉ tiêu tờ khai thuế TNCN công ty khấu trừ – MẪU SỐ 05/KK-TNCN

Biên soạn: Gonnapass

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass