Thủ tục bổ sung ngành nghề và rủi ro thuế liên quan, tham khảo bài viết dưới đây. Đặc biệt, doanh nghiệp cần lưu ý tới vấn đề ưu đãi thuế:

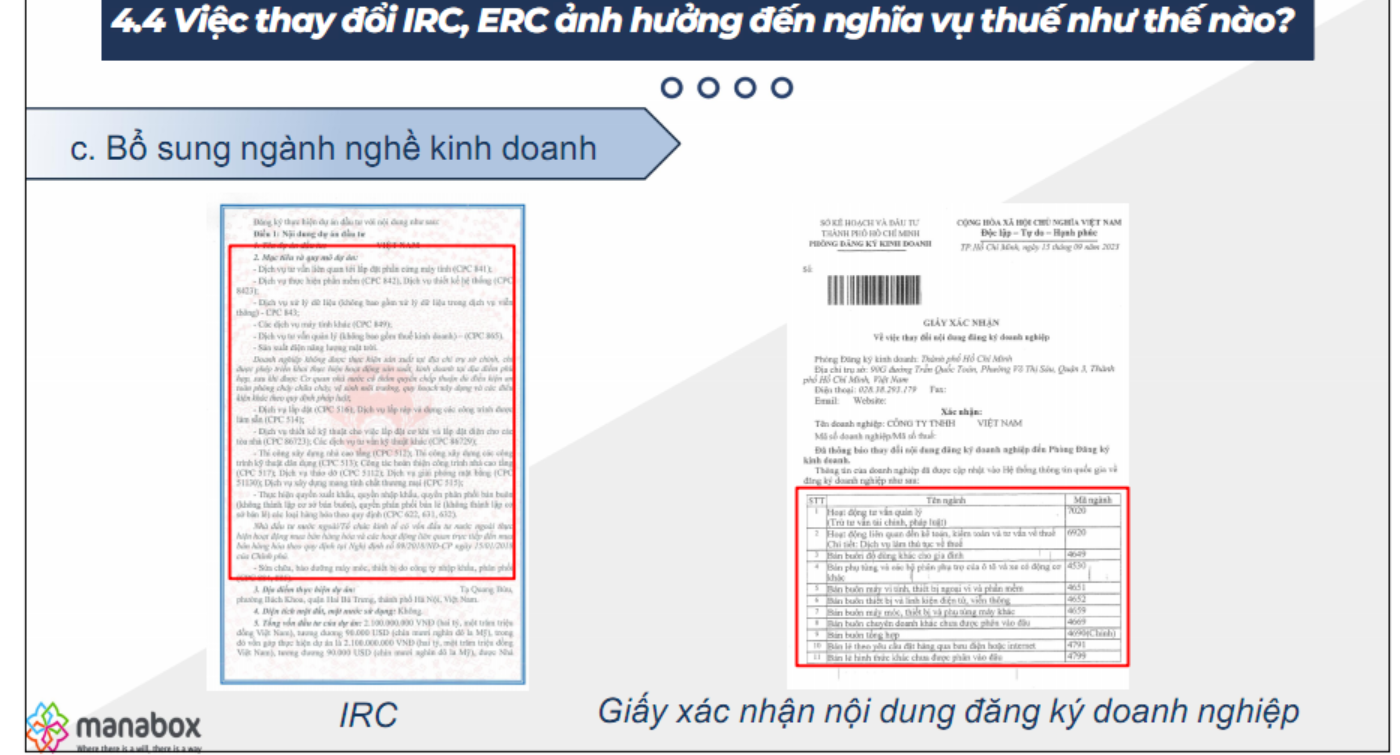

Thủ tục bổ sung ngành nghề

Thành phần hồ sơ:(quy định tại Điều 56 nghị định 01/2021/nđ-cp)

– Thông báo thay đổi nội dung đăng ký doanh nghiệp (Phụ lục II-1);

– Nghị quyết, Quyết định và Biên bản họp của Hội đồng thành viên đối với công ty trách nhiệm hữu hạn hai thành viên trở lên về việc bổ sung, thay đổi ngành, nghề kinh doanh (mẫu quyết định và biên bản họp tham khảo).

Cách thực hiện:

Doanh nghiệp hoặc người đại diện theo ủy quyền nộp hồ sơ Thông báo thay đổi nội dung đăng ký doanh nghiệp trực tiếp tại Phòng Đăng ký kinh doanh nơi doanh nghiệp đặt trụ sở chính hoặc nộp hồ sơ Thông báo thay đổi nội dung đăng ký doanh nghiệp qua mạng điện tử theo quy trình trên Cổng thông tin quốc gia về đăng ký doanh nghiệp (https://dangkykinhdoanh.gov.vn) hoặc thông qua dịch vụ bưu chính công ích.

Yêu cầu, điều kiện thực hiện thủ tục:

1. Có hồ sơ hợp lệ (có đầy đủ giấy tờ như đã nêu tại Thành phần hồ sơ và nội dung các giấy tờ đó được kê khai đầy đủ theo quy định của pháp luật);

2. Doanh nghiệp có trách nhiệm thông báo thay đổi, bổ sung ngành, nghề kinh doanh với Phòng Đăng ký kinh doanh trong thời hạn 10 ngày làm việc kể từ ngày có thay đổi. Trường hợp có thay đổi mà doanh nghiệp không thông báo thì sẽ bị xử phạt theo quy định của pháp luật về xử phạt vi phạm hành chính trong lĩnh vực kế hoạch và đầu tư.

3. Nộp đủ lệ phí đăng ký doanh nghiệp theo quy định pháp luật về phí và lệ phí.

Rủi ro thuế liên quan

Vấn đề hạch toán kế toán

Công ty nên mở thêm các tài khoản chi tiết hạch toán riêng doanh thu, chi phí, lãi lỗ của các hoạt động để dễ theo dõi cho cả mục đích thuế, kế toán tài chính và mục đích quản trị

Trích thông tư 78/2014/TT-BTC

Trường hợp có khoản doanh thu hoặc chi phí được trừ không thể hạch toán riêng được thì khoản doanh thu hoặc chi phí được trừ đó xác định theo tỷ lệ giữa doanh thu hoặc chi phí được trừ của hoạt động sản xuất, kinh doanh hưởng ưu đãi thuế trên tổng doanh thu hoặc chi phí được trừ của doanh nghiệp.

…Trường hợp doanh nghiệp có hoạt động kinh doanh nhiều ngành nghề khác nhau thì phải hạch toán riêng các khoản chi phí. Trường hợp không hạch toán riêng được chi phí của từng hoạt động thì chi phí chung được phân bổ theo tỷ lệ giữa doanh thu từ chuyển nhượng bất động sản so với tổng doanh thu của doanh nghiệp.

Vấn đề ưu đãi thuế

Nhìn chung, nếu công ty đang hưởng ưu đãi thuế TNDN theo điều kiện dự án đầu tư tại địa bàn thì trong quá trình hoạt động, Công ty thực hiện bổ sung thêm ngành nghề hoạt động nhưng không tăng vốn đầu tư, không thực hiện đầu tư mở rộng thì thu nhập từ ngành nghề bổ sung của Công ty không được ưu đãi thuế TNDN, phải kê khai nộp thuế theo thuế suất phổ thông.

Trích công văn 3493/TCT-CS

Trường hợp của Cty TNHH Yara Việt Nam, trong năm 2015 và năm 2016, công ty có các hoạt động kinh doanh thuộc lĩnh vực nhập khẩu phân bón để xuất khẩu và bán trong nước như: thực hiện quyền nhập khẩu phân bón, thực hiện quyền phân phối bán buôn, thực hiện quyền xuất khẩu; có tăng vốn điều lệ từ 2.550.000 USD lên 5.550.000 USD; tăng vốn đầu tư của dự án đang hoạt động từ 133.475.268.575 đồng thành 197.726.268.575 đồng; không tăng nguyên giá tài sản cố định; không tăng công suất thiết kế. Như vậy, Công ty có mở rộng quy mô kinh doanh do bổ sung vốn và bổ sung ngành nghề kinh doanh nhưng việc thay đổi này không đáp ứng điều kiện ưu đãi thuế của dự án được cấp Giấy phép lần đầu theo quy định của pháp luật. Do đó, Công ty không được áp dụng thuế suất thuế TNDN 15% đối với hoạt động thương mại.

Vấn đề lập hóa đơn với hoạt động mới

Accounting

The company should open additional detailed accounts for recording revenue, expenses, and profit/loss of activities for easy tracking for both tax purposes, financial accounting, and management purposes.

Quoted from Circular 78/2014/TT-BTC

In case there are revenues or expenses that cannot be separately accounted for, those revenues or expenses shall be determined based on the ratio of the revenues or expenses eligible for deduction of the production and business activities subject to preferential tax to the total revenues or expenses eligible for deduction of the enterprise.

…In case the enterprise has business activities in multiple industries, separate accounts must be kept for each expense. In case it is not possible to separately account for the expenses of each activity, the common expenses shall be allocated based on the ratio of revenue from real estate transfer to the total revenue of the enterprise.

Tax incentives issues

In general, if a company is enjoying preferential CIT under the investment project conditions in a certain area, during its operation, if the company adds additional business activities without increasing the investment capital or carrying out expansion investments, the income from the additional business activities of the company is not eligible for preferential CIT and must be declared and paid at the normal tax rate.

Quoted from Official Letter 3493/TCT-CS

In the case of Yara Vietnam Co., Ltd., in 2015 and 2016, the company had business activities in the field of importing fertilizers for export and sales in the domestic market, such as implementing the right to import fertilizers, implementing the right to distribute wholesale, implementing the right to export; increasing the charter capital from 2,550,000 USD to 5,550,000 USD; increasing the investment capital of the operating project from 133,475,268,575 VND to 197,726,268,575 VND; not increasing the original cost of fixed assets; not increasing the designed capacity. Therefore, although the company expanded its business scale by supplementing capital and adding business activities, this change does not meet the conditions for tax incentives of the project granted the Initial Investment License according to the regulations of the law. Therefore, the company is not eligible for the 15% CIT rate for commercial activities.

Biên soạn: Cao Thị Hiền, Khương Hoàng Anh, Nguyễn Thị Thủy Tiên, Trần Thị Hương Lan – Tư vấn viên

Đăng kí để nhận bản tin từ Gonnapass Email Address

Bản tin này chỉ mang tính chất tham khảo, không phải ý kiến tư vấn cụ thể cho bất kì trường hợp nào.

Đăng kí để nhận bản tin từ Gonnapass

Liên hệ tư vấn dịch vụ Kế toán – Thuế – Đào tạo: Ms Huyền – 094 719 2091

Tham khảo dịch vụ tư vấn từng lần – giải quyết các nỗi lo rủi ro thuế

Mọi thông tin xin liên hệ:

Công ty TNHH Gonnapass

Phòng 701, tầng 7, toà nhà 3D Center, số 3 Duy Tân, P Dịch Vọng Hậu, Q Cầu Giấy, TP Hà Nội

Email: hotro@gonnapass.com

Facebook: https://www.facebook.com/gonnapassbeyondyourself/

Group Facebook chia sẻ mẫu biểu: https://www.facebook.com/groups/congvanketoan

Group Zalo chia sẻ miễn phí: https://zalo.me/g/xefwrd200

Website: https://gonnapass.com

Hotline/ Zalo : 0888 942 040